(3231)野村不動産HDの株価分析! 今後の見通しは? ~銘柄リサーチPart.21~

閲覧ありがとうございます。

株まとめ@元証券マンと言います。

初めての方は、こちらの自己紹介記事をぜひご覧下さい。

これまでの株価分析記事の一覧はこちらです

普段は割安株中心に、銘柄分析記事を連載形式で投稿しています。

今回の記事では趣向を変えて、各種投資指標は決して割安とは言えないものの、個人的に注目している、(3231)野村不動産ホールディングスについて詳細を見ていきたいと思います。

①野村不動産HDってどんな会社なの?

野村不動産HDは不動産業セクターに属する銘柄で、野村グループの不動産会社です。

野村証券などの持株会社である野村HDが、㈱野村土地建物を介して、野村不動産HDの33.6%の株式を保有しております。

不動産業セクターにおいては、三菱地所、三井不動産、住友不動産、ヒューリック、飯田グループ、東急に次いで、時価総額ランキングで7位となっています。

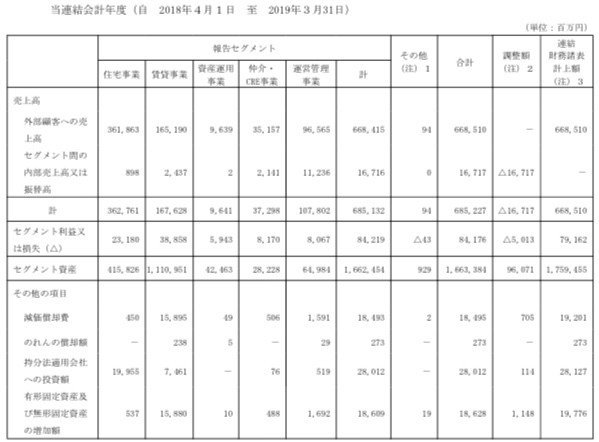

野村不動産HDの収益事業は、以下の5つのセグメントに分かれています。

※各%は、全社合計に占める割合

(1)住宅事業

売上比率:54.2% 利益比率:27.5%

※マンション、戸建住宅等の開発分譲事業。インターネット広告代理店事業。住まいと暮らしの駆けつけ事業。

(2)賃貸事業

売上比率:24.7% 利益比率:46.2%

※オフィスビル・商業施設等を開発・建設・賃貸及びオフィスビル等の運営業務。不動産投資市場向け収益不動産の開発・販売及び建築工事の設計管理。ホテルの企画・運営。

(3)運営管理事業

売上比率:14.4% 利益比率:9.6%

※マンション・オフィスビル・教育施設等の管理業務を受託、管理に付随する修繕工事・テナント工事等の請負。フィットネスクラブ事業。シニア向け住宅・サービス等の開発企画・運営。

(4)仲介・CRE事業

売上比率:5.3% 利益比率:9.7%

※不動産の仲介・コンサルティング業務。マンション・戸建住宅等の販売。CREはCorporate Real Estate の略で、「企業不動産」のことで、事業のために企業が所有・賃貸借している事務所、店舗、工場、福利厚生施設などの総称。

(5)資産運用事業

売上比率:1.4% 利益比率:7.1%

※REIT、私募ファンド及び不動産証券化商品等を対象とした資産運用業務(野村不動産投資顧問株式会社)

売上でみると(1)住宅事業が全社の半分ほどを占めていますが、利益では(2)賃貸事業が半分を占めています。

住宅事業・賃貸事業を合わせると、全社の8割近くの売上・利益を生み出しています。

②野村不動産HDの規模ってどのくらい?

それでは次に、野村不動産HDの定量情報を見ていきましょう。

●時価総額:5,352億円 ※2020年1月24日終値

●売上:6,685億円 ※2019年3月期

●営業利益:791億円(営業利益率 11.8%) ※同上

●当期純利益:458億円(最終利益率 6.9%) ※同上

●連結従業員数:全社合計 7,254人 ※2019年3月末

営業利益率は11.8%というのはなかなか高い水準ですね。

売上や利益も時価総額7位にふさわしい規模かと思います。

続いて、野村不動産HDの業績・配当の推移を見ていきましょう。

③野村不動産HDの業績と配当金の推移は?

直近5年の実績及び今後の見込みは以下のようになっております。

売上や配当は右肩上がりですが、一株利益はほぼ横ばいとなっていますね。

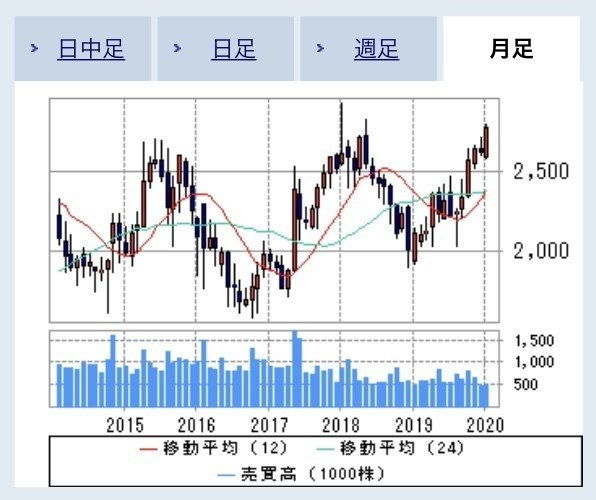

以下は月足チャートになります。

2,000〜2,500円を中心としたレンジ相場となっていますね。

2020年1月24日終値では2,778円と、レンジの高値付近につけていますね。

高値を抜けてくれば強いトレンドになるかもしれません。

2020年1月24日終値ベースで、野村不動産HDの各種指標は以下のようになっています。

⚫︎PER:10.9倍 ※東証一部 同セクター平均 12.5倍(2019年12月末)

⚫︎PBR:0.94倍 ※東証一部 同セクター平均 1.3倍(同上)

⚫︎配当利回り:2.87%

PERとPBRともにセクター平均よりもやや低いですね。

ただ、そもそも不動産セクター自体が、東証一部平均よりも割安になっています。

次は、野村不動産HDのリスクについて見ていきます。

④野村不動産HDのリスクは?

それでは野村不動産HDのリスクについて見ていきます。

以前中小不動産の記事でも述べましたが、不動産株は割安な銘柄が多く、それは主に以下の2つの理由があります。

(割安な理由1)人口減による需要低下リスク

今更言うまでもないことではありますが、現在の日本は人口の減少が続いております。

人口が減少すると住宅が売れにくくなるのは誰でも分かりますよね。

ちなみに、首都圏であっても駅から5〜7分ほど離れると販売に苦戦しており、首都圏の初月契約率は現在27年ぶりの低水準となっております。

(割安な理由2)金融政策変更による住宅ローン金利の上昇リスク

銀行株が割安な理由の1つとして過去記事でも触れましたが、今の日本は低金利政策を取っており、長らく低金利の時代が続いております。

低金利政策の場合は住宅ローン金利が下がるので、銀行にとっては利ざやが取りにくくなるので逆風ですが、不動産会社にとっては売りやすくなるので追い風です。

ただし、いつまでこの低金利が続くかはわかりませんし、国が金融政策の方針を変えるなどで景気回復より先んじて金利が上昇するなんてことがあれば、個人の住宅購入も減少するかもしれません。

可能性がどれだけあるかはともかく、小さくないリスクと言えそうです。

以上、2点を見てきました。

特に(1)の人口減が強烈ですね。

実際に空室数も年々増加していますし、構造的な問題なので改善はすぐには難しいと思われます。

オリンピック後2年経過した2022年以降、不動産価格の下落が始まるという予想も出ているくらいです。

⑤野村不動産HDは今買うべきか否か?

以上、野村不動産HDについて見てきました。

人口減など大きなリスクに晒されていますが、やはり業績及び配当推移の堅調さを見ると、投資対象になり得る銘柄だと考えます。

ただし、一株利益が横ばい気味なので、あまり大きく投資するのは危険かと思います。

また、配当利回りも3%台まで上がってくるのを待った方がいいかもしれませんね。

⑥まとめ

今回の記事では野村不動産HDについて見てきました。

十分投資対象となり得るとは考えます。ただし、今の水準はやや高いように思います。

配当利回り3%台を待ちたいですね。

次回の記事もよろしくお願いします。

本記事の内容がよかったら、これまでの記事もぜひご覧ください。

❇︎❇︎❇︎❇︎❇︎❇︎❇︎❇︎❇︎❇︎❇︎❇︎

ここまで読んで頂きありがとうございます。

わかりやすく読みやすい文章を心がけて、自分にとって思慕も皆様にとっても投資判断の一助になるように、日々情報発信をしていきたいと思っています。

良かったらいいねやコメント、フォローなど頂けると嬉しいです。

今後とも宜しくお願い致します。

#株式投資 #株 #投資 #資産運用 #株価分析 #企業分析 #野村不動産 #野村不動産HD #野村不動産ホールディングス #ビジネス #わたしが応援する会社