簿記・会計知識ゼロから学べる!決算書[超入門] section2 「貸借対照表」って何?基礎編

このnoteでは、自社の決算書の数字を経営改善のツールとして活用してみたいけれど、いまひとつ決算書が理解できなくて悩んでいる「中小零細企業の経営者」さんや、決算書の知識を基礎から学びたいと思っている「新人銀行マン」の方に向けたコンテンツになっています。

ここに掲載する内容は、2007年8月に出版しその後絶版となった、日本一わかりやすい!「ザ・決算書ドリル」を著者自身が加筆修正を加えリメイクしたものです。

それではここから、貸借対照表について学んでいきましょう!自社の「3期~5期分の決算書」をご用意ください。なお、section2基礎編に掲載されている演習問題⑬~⑲はPDFファイルで下記よりダウンロードできますので事前にプリントアウトしてお使いください↓↓

・貸借対照表とは…

貸借対照表とは、会社の決算時点での財政状態を表している財務諸表です。この諸表では、これまでの事業活動の結果として、どのような資産(財産)と負債(借金)があるのかがわかり、また、「資産・負債・資本」を通して会社の財政的な骨格をみることができます。

■貸借対照表を単純化すると…

さて、ここから貸借対照表の枠組みに入っていきますが、損益計算書にくらべ「ハードルが高そうだ!」と感じるのが、この貸借対照表のイメージではないでしょうか?

損益計算書は、収益と費用を加減することで利益計算をすることができ、構造という面では理解しやすかったと思います。

これから学ぶ「貸借対照表」には、資産、負債、純資産など、普段あまり馴染みのない言葉が登場します。

わたしも、はじめて貸借対照表を見たときは、意味不明の言葉と数字に戸惑ったことを今でもおぼえています。

⇒ 資産・負債・純資産

それでは、貸借対照表の全体像から学んでいくことにしましょう!

さて、貸借対照表は別名バランスシート(B/S)ともよばれ、必ず左右の合計額が一致するようにできています。

それでは…「なぜ左右の合計額が一致するのか?」ということを、わかりやすく解説していきたいと思います。この枠組みを理解してしまえば、貸借対照表は決してむずかしいものではありません。

・貸借対照表は資本と資産からできている!

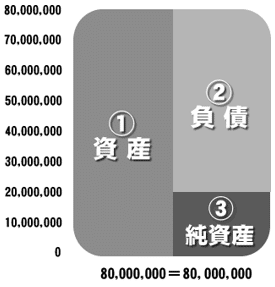

図のように貸借対照表は、大きく左側と右側の2つの箱に分かれます。

右側は「資本」とよばれ、どこからお金を調達してきたのか?という「お金の出所と金額」がわかります。

左側は「資産」とよばれ、会社が右側のお金を使って築いた決算時点での「財産と金額」がわかります。

それではここで、資本と資産をかんたんな例で考えてみましょう。

上の図が自分のお金で3,000万円の家を購入した時の貸借対照表です。この図から、右側の資本である自分で出した資金 3,000万円が「お金の出所」となり、左側の自分の資産になった3,000万円の家が「お金の使い途」になります。

つまり、右側の3,000万円の現金が、左側の3,000万円の価値の家に形を変えたことで、資産合計額(左側)と資本合計額(右側)はつねに一致することになります。これが貸借対照表の基本的な考え方です。

■右側の資本が大きく2つに変化する

つづいて、図のように右側の資本が「他人資本」と「株主資本」の2つの箱に分かれます。

2つに分かれた他人資本と株主資本をかんたんな例で考えてみましょう。

上の図が、「自分のお金1,000万円と銀行から2,000万円を借りて」家を購入した時の貸借対照表です。

それではここから、この貸借対照表を踏まえた上で、他人資本と株主資本について少し詳しく学んでみましょう。

・他人資本とは…

他人資本とは、他人さまから借りたお金のことをいい、期日までに返済しなくてはならない「借金」のことです。

Aさんの例では銀行から借りた2,000万円が他人資本になり、この他人資本のことを会計用語では「負債」といいます。

・株主資本とは…

Aさんの例では3,000 万円の家を購入するために、2,000万円を銀行から借りて、残りの1,000万円については自分のお金を充当しました。この場合のAさんが出したお金1,000万円が会計でいうところの「株主資本」です。

株主資本とは、自分で出したお金のことをいい、会社にとって元手になるお金である資本を意味しています。この返さなくてもいいお金である株主資本は最終的に「純資産」という言葉に変化します。

ちなみに、会計の世界では貸借対照表の右側(資本)を貸方、そして左側(資産)を借方といい、「右側が貸してくれたお金を、左側が借りて運用している形」になります。

つまり、同じお金を2つの側面からながめているため、つねに「右側と左側の総額が一致」することになります。

ここでもう一度、標準的な貸借対照表をみてみましょう。科目と数字がたくさん並んでいるものが集約されると右側のシンプルな形になります。これが貸借対照表の基本的な枠組みです。

▶それでは、演習⑬自社の直前期の貸借対照表から、資産、負債、純資産をチェックしてみましょう。

■大きな数字から小さな数字へ!

貸借対照表は、はじめに「大きな数字からみる」と理解しやすくなります。

⇒ 大きな数字から小さな数字へ

① 資産の金額は?

② 負債の金額は?

③ 純資産の金額は?

さて、新聞やニュース報道などで「債務超過」という言葉を目にしたことがあると思います。

そこで、①資産 ②負債 ③純資産がどのような状況になると債務超過になるのかをみてみましょう。

債務超過とは、会社が抱える負債(借金)の総額が、資産の総額を超えた場合の財務状況のことをいいます。つまり、貸借対照表の左側の資産をすべて現金化できたとしても、右側の負債(借金)をすべて返済することができない状態のことです。

債務超過ですぐに倒産するという訳ではありませんが、後々の会社運営が難しくなることが考えられます。

⇒ 資産より負債が多い

それでは、債務超過を図解してみます。

債務超過とは、図のように①資産合計から ②負債合計を引くと「純資産合計がマイナスになる」貸借対照表のことをいいます。ちなみに、債務超過の反対は資産超過といい①資産合計-②負債合計=③純資産合計がプラスになります。

■3つの大きな数字を図で表現してみましょう

「数字の羅列、意味のわからない科目、どこをどのように見ればいいのか?なにが良くてなにが悪いのか?つぎ…どうすればいいの?」

はじめて貸借対照表をみた瞬間、みなさんもこのように感じませんでしたか?その対応策として「数字を図に置き換えて考えてみる」ことをおすすめします。自社の貸借対照表のアウトラインがイメージしやすくなります。

では、実際にやってみましょう!イメージとしては下の図のようになります。

さて、ここからB社さんの数字を使って貸借対照表を図に置き換えてみます。はじめに「①資産合計額 ②負債合計額 ③純資産合計額」を抜き出します。つぎに、縦軸を資産合計額として図に置き換えていきます。

下の図が、B社さんの貸借対照表の数字をイメージしやすいように図に置き換えたものです。

▶それでは、演習⑭自社の直前期の貸借対照表を図で表現してみましょう。

※資産合計(総資産)に合わせて、縦軸を1マス[1,000万][2,000万][3,000万][1億]として表中に収まるように書いてください。(おおよその数値でかまいません)

※縦軸20マスあります。

(例)資産合計1億2000万円→1マス600万円 資産合計2億5000万円→1マス1,250万円 資産合計5億7000万円→1マス2,850万円 資産合計20憶→ 1マス1憶円

※演習⑬の数字を図に置き換える方法は、このsectionの後半でも使いますのでマスターしておいてください!

■自己資本比率に捕らわれなくてもいい!

「自己資本比率が高い会社さんは健全性が高く倒産リスクが低い」と…どの参考書をみても書いてあります。わたしも社長時代には、教科書どおりに自己資本比率を上げることを目標に必死に経営してきました。また、最重要な課題として、自己資本比率を上げていきましょう!と過去に出版したわたしの本にもそう書いてあります。

今更ながらですが…財務の最重要な課題として、はたしてそれが正解だったのか?と問われると今は疑問に思っています。その一つの理由としては、企業の倒産情報に関する貸借対照表をみると、自己資本比率が高い企業でも破産しているケースが多々あったことが挙げられます。

たしかに、自己資本比率は融資審査の一つにもなっていますし、比率が高い企業の方が倒産リスクが低いという傾向はありますが、その一方で、「自己資本率が高いから倒産しないとか、低いから倒産するというものでもない」ということもいえます。このことはsection3を学んでいただければ理解してもらえると思います。

これらのことを前提として、自分が今経営者だったとしたら、なにを財務の目標とするのかを考えてみた結果、極めて当然のことですが、まずは「余裕を持って債務(借金)の支払いができる財務体質をつくる」ことを目標にすると思います。

日本企業はもともと、金融機関からの他人資本(借入)を利用しレバレッジを掛け、企業規模や売上を拡大してきた歴史があるため「自己資本比率が低い傾向」にあります。その現実を踏まえれば、「自己資本比率に捕らわれるよりは、金融機関さんとの関係を円滑にし、いつでも必要な資金の融資を受けられる財務体質の構築を目指した方が賢明」なのではないかと思うのです。

つまり、金融機関からの信頼を得ることで、「必要な資金の融資を受ける→期日までに必ず返済する。また、必要な資金の融資を受ける→期日までに必ず返済する」という、基本的な流れをスムーズに実行できる財務体質の構築づくりを、みなさんには目指してほしいと思います。

※念のためですが…「自己資本比率を上げる必要はない」といっている訳ではないので、そこのところはご理解ください。

ここまでの内容をご理解いただいたうえで、自己資本比率の解説に入ろうと思います。

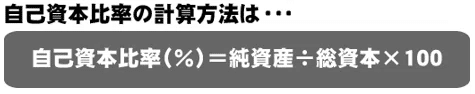

・自己資本比率の計算式は…

例としてB社さんの自己資本比率を計算してみます。

計算結果より、B社さんの自己資本比率は25%になります。

▶それでは、演習⑮自社の貸借対照表から5年間の自己資本比率をチェックしてみましょう。

自己資本比率のデーターは、経済産業省の令和5年中小企業実態基本調査速報(要旨)で公表されています。PDF 15ページ

「経済産業省が公表している自己資本比率」は、全産業の加重平均値です。

参考程度にご覧ください。

なお、業種ごとのデータは日本政策金融公庫・小企業の経営指標調査を参照してください。

※利用の手引き「参考2 経営指標掲載ページの見方」をご一読ください。

※日本政策金融公庫の調査期間は2022年~2023年度で、コロナ禍を含むデータになっています。

※Web 検索キーワード

⇒ 日本政策金融公庫 小企業の経営指標調査

さて、自己資本比率を上げていくためには、式の分母にくる総資本を小さくする必要があります。具体的には、「負債=返さなければならないお金を減らしていく」という作業になります。

自己資本比率(%)=(純資産/総資本)×100

しかし、例えば企業活動において、「将来の売上や利益を確保するために長期借入金で設備投資をする」または、「売れる商材がみつかり、そのために一時的に借入をする」ことはよくありえることです。このような場合は、結果として「借入金が増える=確実に自己資本比率も下がる」ことになります。

そこで、自己資本比率が下がるからといって、設備投資を控えるとか、一時的な借入をやめるという選択肢は現実的ではないはずです。また、借入金を返済したり、新たな借入をする度に比率はつねに変動を繰り返すことになります。

これらの理由から、自己資本比率にはあまり捕らわれなくてもいい…というのがわたしの考えです。

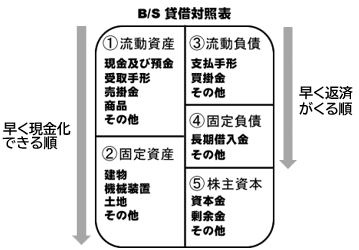

■貸借対照表は最終的に5つの箱に変化する

貸借対照表は図のように2つの箱から3つの箱へと分かれ、最終的には5つの箱に変化します。これで、最終的な貸借対照表の骨格がみえてきます。

■流動って…固定って何?

貸借対照表は最終的に資産と負債の前に流動と固定という用語がつき、資産は「①流動資産と②固定資産」、負債は「③流動負債と④固定負債」とに分かれます。

決算書は一般的に1年単位で作成されます。そこで、この資産と負債の内容も「1年以内のもの(流動)」と「1年を超えるもの(固定)」に分ける決まりになっています。これをワンイヤールールといいます。

つづいて、このワンイヤールールをもとに、①流動資産 ②固定資産 ③流動負債 ④固定負債 ⑤株主資本の内容をおぼえていきましょう。

①の流動資産とは、1年以内に現金化できるものの集まりで、「現金及び預金、受取手形、売掛金、商品、有価証券」などが該当します。その他には、雑勘定といわれる臨時的に適用される「前渡金、立替金、前払費用、貸付金、未収入金、仮払金」などの勘定科目があります。

②の固定資産とは、会社が長期的に保有する資産の集まりで、「土地、建物、建物付属設備、車両運搬具、長期貸付金」などが該当します。

③の流動負債とは、1年以内に支払わなければならない負債の集まりで、「支払手形、買掛金、短期借入金、未払金、未払費用、役員借入金」などが該当します。

④の固定負債とは、支払義務が1年を超える負債の集まりで、「社債、長期借入金、退職給与引当金、役員借入金」などが該当します。

⑤の株主資本とは、返さなくてもいいお金の集まりで、「資本金、利益剰余金」などが該当します。

図の①~⑤の定義に該当する「勘定科目と金額」を入れたものが右側の貸借対照表になります。

※勘定科目とは…

勘定科目とは、取引で発生した「お金の出と入り」を帳簿に記載するために使う簿記の項目のことで、インデックスの役割をしている。

▶それでは、演習⑯自社の直前期の貸借対照表から流動資産、固定資産、流動負債、固定負債、株主資本をチェックしてみましょう。

■5つの数字を図で表現してみましょう

B社さんの貸借対照表から①流動資産 ②固定資産 ③流動負債 ④固定負債 ⑤株主資本の各合計金額を抜き出して図に置き換えてみます。

▶それでは、演習⑯で抜き出した自社の数字を使って5つの数字を図に置き換えてみましょう。

※資産合計(総資産)に合わせて、縦軸を1マス[1,000万][2,000万][3,000万][1億]として表中に収まるように書いてください。(おおよその数値でかまいません)

※縦軸20マスあります。

(例)資産合計1億2000万円→1マス600万円 資産合計2億5000万円→1マス1,250万円 資産合計5億7000万円→1マス2,850万円 資産合計20憶→ 1マス1憶円

■短期は短期…長期は長期

「流動って…固定って何?」のところでも解説したように、決算書は一般的に1年単位で作成され、それにともない資産と負債の内容も、「1年以内のもの」と「1年を超えるもの」に分ける決まりになっています。

そこで、この決まりをもとに5つの箱を流動と固定に分割すると、比較すべき対照がみえてきます。

■流動資産VS流動負債…それって教科書どおりでいいの?

会社の財務において一番重要になるのが資金繰りです。特に、事業を継続させていくためには「短期の資金繰り」を最優先に考えていかなければなりません。そこで、財務の安全性を測る「流動比率」という指標があります。

上の図の①流動資産と③流動負債との対比を「流動比率」といい、1年以内に支払わなければならない負債に対し、1年以内に現金化できる資産の割合を示しています。当然のことですが、1年以内に支払うべき負債よりも、1年以内に現金化できる資産が多いほど会社の経営は安定します。

⇒ 流動資産と流動負債との対比

▶それでは、演習⑱自社の貸借対照表から5年間の流動比率をチェックしてみましょう。

さて、教科書的には流動比率は120%~150%以上が安全だといわれていますが、これも自己資本比率と同じように「良い計算結果が出たからそれで安心なのか?」というと…そうでもないところがあります!

繰り返しになりますが…①の流動資産とは「1年以内に現金化できるもの」の集まりで、現金及び預金、受取手形、売掛金、商品(棚卸資産)、有価証券などが該当し、その他に…雑勘定といわれる臨時的に適用される科目もあります。section3で詳しく解説しますが、「流動比率の分析で安心できるか否かは、この流動資産の内容如何」にかかってきます!

■固定資産VS「固定負債+株主資本」

固定資産とは、会社が長期的に保有する資産のことをいい「土地、建物、機械設備」などが該当します。これら固定資産への投資は長期の資金で賄うことが重要です。

流動比率と同様に、長期の資金繰りに対する対比を図で確認しておきましょう。

この対比は固定長期適合率といって、「会社で保有する固定資産が、長期の資金である固定負債と自己資本でどれくらい賄われているのか?」ということを示したものです。つまり、「機械や建物など、長期にわたって使用する固定資産を、安定した資金で購入できているのか」がこの指標を通してわかります。

なお、固定資産は長期間にわたり使用されるため、返済義務のない自己資本もしくは長期の借入金の範囲内で投資を行うことが基本になります。

⇒ 長期の支払能力がわかる

固定資産が、固定負債+株主資本より少ない場合は、長期の支払能力に余裕があり、無理のない投資をしていると判断できます。通常は100%以下で長期の支払い能力に問題はないとされています。

▶それでは、演習⑲自社の貸借対照表から5年間の固定長期適合率をチェックしてみましょう。

■流動比率VS固定長期適合率…は裏表の関係!

さて、つぎの図は「流動比率の危険な形と、固定長期適合率の危険な形を合わせたもの」です。この図を貸借対照表の原則に従って考えてみましょう。

貸借対照表とは、右側が貸してくれた資金を左側が借りて運用している形になり、「短期の資金は短期の資産」で「長期の資金は長期の資産」で運用されることがセオリーになります。

つまり、固定資産は長期の資金(固定負債+株主資本)で賄うことが望ましいことになりますが、この図では、短期の資金で固定資産も賄っているため…つねに借入金による資金調達が必要な状態を表しています。

長期の資金 ⇒ 長期の資産

(例) 固定長期適合率が110%の場合、資金が不足している10%は流動負債で賄っていることになる。

また、図をみて気づいた方も多いと思いますが、流動比率が100%を超えると、固定長期適合率は100%を下まわり、流動比率が100%を下まわると、固定長期適合率は100%を超える構造になっています。つまり、流動比率がわかると自動的に固定長期適合率もわかるという…この2つの指標は裏表の関係になっています。

■資産は現金化しやすい順に並んでいる?

それでは、section3に入る前におぼえてほしい「流動性配列法」というルールがあります。

貸借対照表の配列には「流動から固定へ」という決まりがあり、流動区分は「早く現金化できるものと、早く返済がくるもの」、固定区分は「固定制の高いものが後にくる」ように配列されています。(※東京電力や東京ガスなどの電気事業・ガス事業においては固定性配列法を用いている)

※資産の固定区分…

長期的に保有する資産や、1年を超えて現金化、費用化される資産を指す

(例)

1年を超えて現金化される資産

⇒ 長期の定期預金、長期貸付金など

1年を超えて費用化される資産

⇒ 繰延資産、長期前払費用など

※負債の固定区分…

返済期間が1年を超える負債

⇒ 長期借入金、長期の役員借入金など

essential point

ここで質問です…。

自社の貸借対照表の勘定科目のなかに役員借入金はありますか?

あるとしたら…その役員借入金は短期借入金(流動負債)として計上されていますか、それとも長期借入金(固定負債)でしょうか?

もしも…役員借入金が短期借入金(流動負債)として計上されている場合、その借入は1年以内に返済する予定のものですか?

1年以内に返済する予定でない場合は、長期借入金(固定負債)に振替えることをおすすめします。

というのは…さきほど解説した流動比率、固定長期適合率は、金融機関さんが融資を行う際の判断基準となる「財務格付け」のために使われる指標となるため、役員借入金を、短期借入金から長期借入金に振替えることで、両方の数値の改善が見込めることになります。

振替えが可能な場合は、決算前に税理士さんと打ち合わせをし処理を行ってください。

※流動比率(%)=流動資産÷流動負債×100

数式の分母にくる流動負債が減少するので流動比率が上がる

⇒ 高い方が良い

※固定長期適合率(%)=固定資産÷(固定負債+株主資本)×100

数式の分母にくる固定負債が増加するので固定長期適合率が下がる

⇒ 低い方が良い

さて、みなさんは決算報告書のはじめにくる諸表って何かわかりますか?

答えは…「貸借対照表」です。

なぜ、はじめに出てくるのか?

それは、財務3表とよばれる「貸借対照表、損益計算書、キャッシュフロー計算書」のなかで「一番重要な諸表」だからでなんですね。

なぜ、重要なのかは…section3 貸借対照表は左を攻めて右へいく!を学んでいただければ理解していただけると思います。