決算書から見えるビール会社の違い【アサヒ・キリン・サッポロ】

日本のビール企業として認知度が高いのはアサヒ、キリン、サントリー、サッポロでしょう。

商品の違いはあれど、似たビジネスを展開しているように思える各社ですが、決算書からは見える世界が違ってきます。

そこで今回は2台巨頭と言えるアサヒ、キリンと一味違うサッポロの決算書から各社の違いを見ていきたいと思います。

アサヒグループホールディングス

まずアサヒグループHDの貸借対照表を見ていきたいと思います。

以下はアサヒグループHDの23年度の貸借対照表をグラフにしたものです。

ここからわかることはアサヒグループHDは資産に占める「のれん」の割合が大きいということです。

のれんとは簡単に言うと「企業のブランド力などの目に見えない資産」のことです。

例えば、2,000万円の価値がある資産を有する企業が、M&Aにより5,000万円で買収されたとします。

この場合、「のれん」は時価評価純資産と買収価額の差額である3,000万円です。

つまり、企業のブランド力やノウハウ、信用力などは、トータルで3,000万円の価値があると判断されたことになります。

アサヒグループHDの、のれんが大きい理由は大規模な買収をして海外進出をしてきたからです。

アサヒグループHDは2016年には欧州のビール4社、2017年に中東欧5か国のビール事業、2020年にオーストラリアのビール企業を買収しています。

日本のビール市場は縮小が続いているため、今後の企業の成長には海外事業が絶対に必要です。

アサヒグループHDの貸借対照表には将来を見据えた買収の歴史が刻まれているのです。

実際に今のアサヒグループHDの成長ドライバーは海外にあり、売上の約半分を海外で稼いでいるので買収した結果がしっかりと出ていると判断できますね。

また、アサヒグループHDの有利子負債比率は2020年の買収で大きく膨らみましたが、それ以降は着々と比率を減らしていることがわかります。

これはきっちりと買収した企業が結果を出している証拠ですし、アサヒグループHDの経営がうまくいっている証になると思います。

業績も好調が続いていますし、今後もさらなる成長のためにM&Aを行う可能性もあります。

また、M&Aをしないのであれば、その資金を株主還元につなげることも考えられると思います。

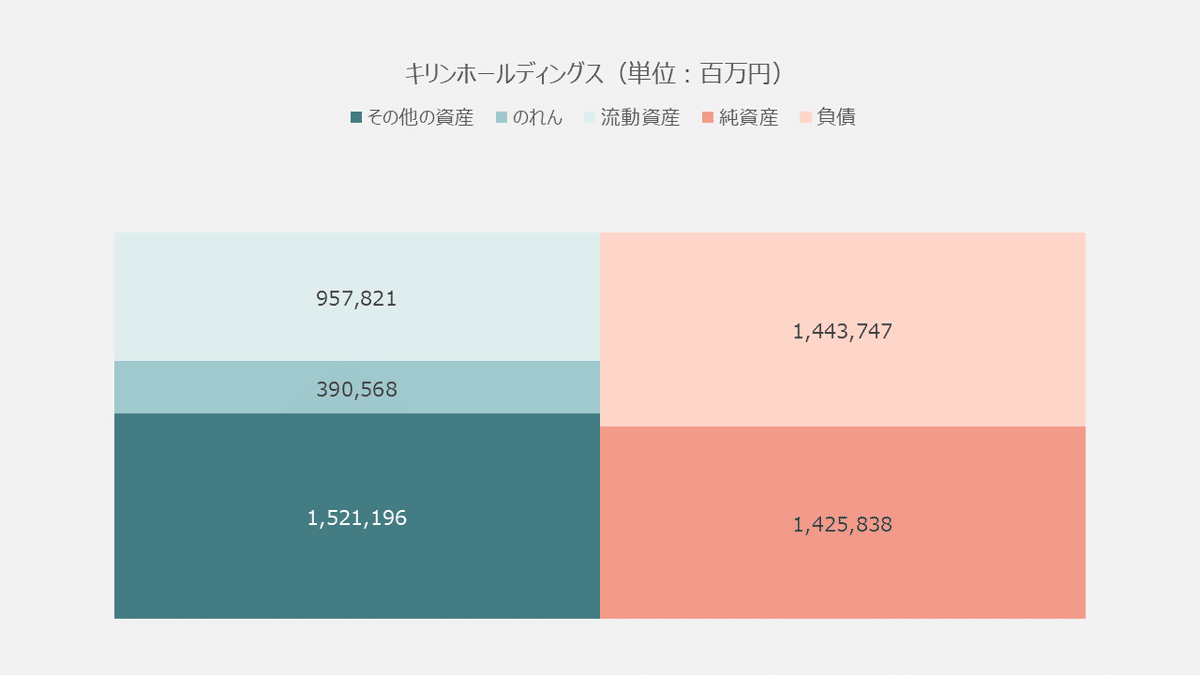

キリンホールディングス

キリンホールディングスはアサヒグループHDと異なり、のれんの割合は大きくありません。

その理由はキリンは特に大きな買収を行っていないからです。

キリンも実は海外展開を目指して海外のビール企業を買収していた時期があり、2011年にブラジル、2015年にミャンマーのビール事業を買収しました。

ただ、ブラジルは経済の停滞や通貨安の進行により業績が悪化して撤退し、ミャンマーは国内のクーデターにより、苦戦を強いられ撤退となりました。

つまり、キリンのビール事業の海外展開はことごとく失敗してきたのです。

そのため、キリンは近年は目立った買収に踏み出さず、守りの時期を過ごしていると言えます。

これはフリーキャッシュフローの推移からも明らかです。

フリーキャッシュフローの推移を見ると、アサヒは大型の買収を行うたびにマイナスになっているのがわかります。

一方でキリンのフリーキャッシュフローは2011年にブラジルのビール事業を買収した時はマイナスになりましたが、その後はずっとプラスで推移していることがわかるかと思います。

ただ、2023年を見てみると、キリンのフリーキャッシュフローがマイナスになっていることがわかります。

それはついにキリンも海外の企業を買収したからです。

海外展開に踏み出したキリンですが、上記の企業をよく見るとビールの会社ではありません。

キリンはビール会社ではなく、健康食品の会社を買収したのです。

実はキリンは中期経営計画で今後はビール分野だけでなく、ヘルスケア分野にも注力するとしています。

アサヒはビール事業を海外でも極める戦略ですが、キリンは多角化の道を進み始めるということです。

キリンはヘルスケア領域における海外展開の第一歩をブラックモアズのM&Aから始めたと言えそうです。

実際にキリンはグループ企業に協和キリンを抱えており、ヘルスケア領域には強みがあります。

また、最近はファンケルを買収すると発表しており、今後もヘルスケア領域に力を入れるのではないでしょうか。

今はまだ売上の半分以上をビール事業とキリンビバレッジが手掛ける飲料事業が占めていますが、上記で述べたように国内市場は縮小傾向です。

そのため、アサヒは海外へ活路を見出しましたが、キリンは多角化という方向で進み始めています。

今後キリンはビールの会社ではなく健康関連の会社にイメージが変わるかもしれませんね。

サッポロHD

サッポロHDはアサヒ、キリンと少し決算書の内容が異なっており、それは貸借対照表を見るとわかります。

これを見ると、アサヒ、キリンと異なり、サッポロは投資不動産の割合が大きいことがわかります。

そしてこの不動産は収益にも大きく貢献しており、事業利益のうち3割以上を稼いでいます。

サッポロHDは恵比寿ガーデンプレイスやサッポロファクトリーなど多くの不動産を抱えています。

ただ、安定的な賃料の収入が経営の甘えを招いていること、本業のビール事業と相乗効果がないことを理由に株主の投資ファンドから切り離しを求められていました。

不動産を売却した資金でM&Aなどの成長投資に振り向けた方がいいと言われ続けており、ついにサッポロHDも不動産事業に外部資本を導入することとしました。

そして直近の決算で幅広いパートナーから提案を受けると発表し、不動産事業の今後に注目が集まっています。

すでに大型買収に動いて海外展開に成功しているアサヒと多角化を進めているキリンと比べ、サッポロは出遅れ感があることは否めません。

ただ、不動産という大きな資産を効率的に成長投資に振り向けることができれば今後サッポロはビール界の新たな巨星になるかもしれません。

賃料に頼っていた丸い経営から、星の経営に生まれ変わることができるか期待して見守りたいと思います。