【図解】直近10年で伸びた市場に学ぶ、ビジネスアイデア①〜M&A仲介〜

はじめまして!

この度インターン生としてJAFCOに新たに加わらせていただいたくことになりました鎌田 麻衣子(かまだ まいこ)です。現在、東京大学工学系研究科の修士2年生です。

今回、「直近10年で伸びた市場に学ぶ、ビジネスアイデアシリーズ」と題して、急成長を遂げた企業・業界の裏側や今後について、調べたことをまとめたいと思います。

このシリーズでは、「成長業界を調べることで、社会のニーズや価値観の変化といった大きなトレンドが見えてくるのではないか?」「それは他の業界や事業にも役に立つのではないか?」という仮説のもとで、毎回一つの業界をピックアップして記事にしていきたいと思っています。

本連載によって起業家の皆様が何か一つでも気付きを得られれば幸いです!

記念すべき第1弾は、『M&A仲介業』です。

各社の戦略の違いや業界の成長の要因、今後の動向を紹介したいと思います。

1. M&A仲介業とは?

まず、一般的なM&A仲介業とはどのようなものか説明します。

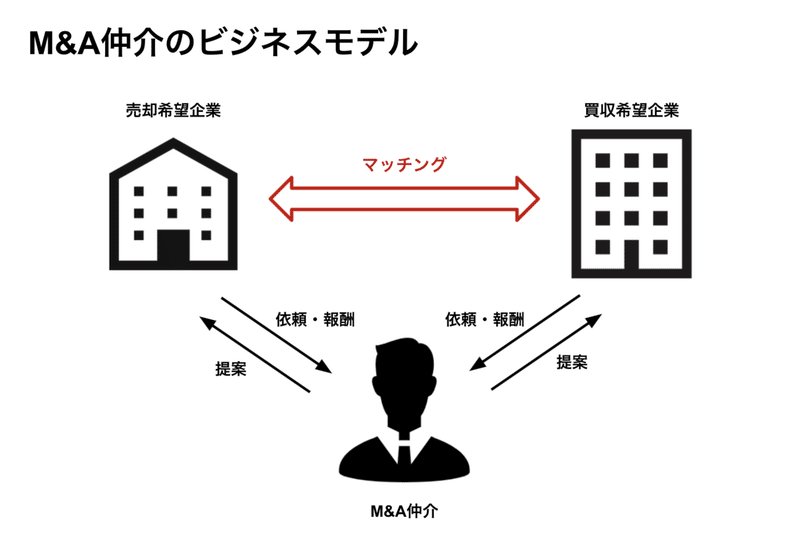

一般的なM&A仲介業のビジネスモデルは、上の図のようになります。

自分の会社や事業を売りたい企業、あるいは買いたい企業から依頼を受け、自社のネットワークや知見を駆使してマッチングを成立させ、その結果成功報酬を受け取ることで収益を上げています。

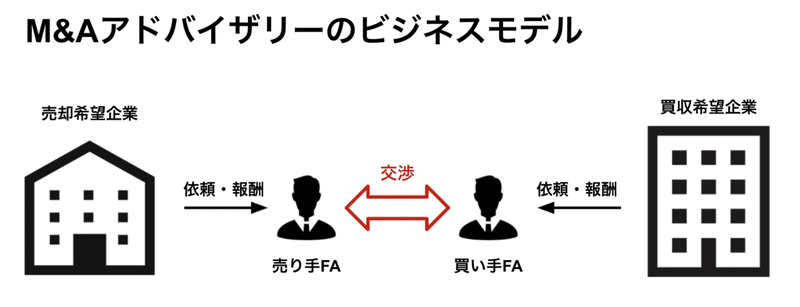

M&Aのもう一つの形態としてアドバイザリーがありますが、仲介会社が売却希望側、買収希望側両者の要望を聞きながら合意を目指す点で、ビジネスモデルが大きく異なっています。

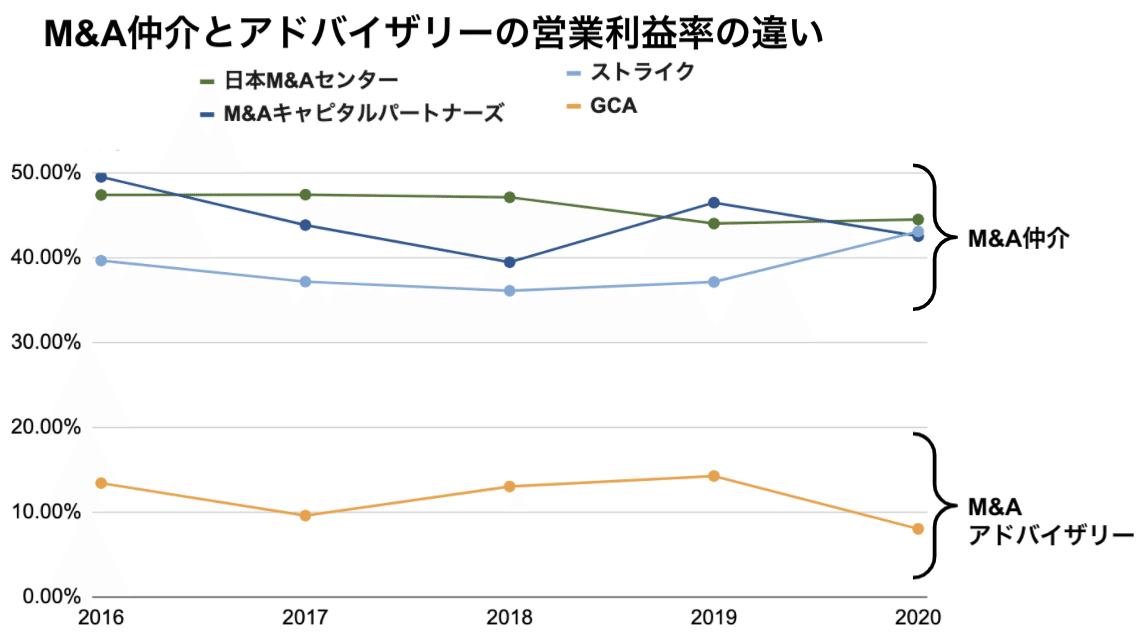

M&A仲介の3社と、M&Aアドバイザリーの主要企業であるGCAの営業利益率を比較するとM&A仲介業はM&Aアドバイザリー業と比較して、3倍以上の利益率をあげています。

2. 主要3社の分析と比較

今回、主要なM&A仲介会社として「日本M&Aセンター」「M&Aキャピタルパートナーズ」「ストライク」の3社の財務諸表やIR情報などをもとに、各社の特徴や戦略を紐解いていきたいと思います。

①日本M&Aセンター

日本M&Aセンターは2021年4月に30周年を迎える老舗企業です。

これまでに業界最多となる累計6,500件を超えるM&Aを実現し、地方銀行の9割、信用金庫の8割など広いネットワークを強みにもち、業界をリードしてきました。

着手金、中間報酬、成功報酬と3回のタイミングで報酬を受け取ることにより、安定した事業運営を可能にしています。

今回取り上げた企業の中では上場してからの年数が最も長い企業で、10年前と比べると株価がおよそ38倍と急激な成長を遂げていることがわかります。

②M&Aキャピタルパートナーズ

M&Aキャピタルパートナーズは2005年創業の企業です。

日本M&Aセンターとの違いは、売却希望企業からの依頼や相談を待つのではなく、潜在的な承継ニーズを抱える経営者に自分たちから営業をしていく「直接提案型営業」という方法をとっている点です。

また、基本合意契約締結まで費用を取らない仕組みにしていて、案件締結につなげやすくしています。

③ストライク

ストライクは1997年創業の企業で、1999年に国内で初めてのインターネット上のM&A情報サービス「SMART」を開設しています。また、「M&A Online」というメディアも運営しています。

また、2021/7/11から着手金を無料化し、更なる案件獲得を目指しています。

*3社の比較

以上、M&A仲介における主要3社の概要を紹介しましたが、各社のビジネルモデルの違いがどのように現れているか分析・比較したいと思います。

まず、コンサルタント1人あたりの案件数についてです。

こちらは、依頼を受けて案件に着手する形の日本M&Aセンターが1.16件と最も少ない結果となりました。一方、オンラインのマッチングサイトやメディアを通じて、案件受注の人的リソースを削減できるストライクが年間1.44件と最も高い結果となっています。

次に、従業員1人あたりの純利益を見てみましょう。

こちらは先ほどとは反対にストライクが最も低くなっています。ただし、競争の激化によって横ばいかやや右肩下がりの傾向にある2社と比較すると、認知度向上による大型案件受注などの後押しを受けてストライクのみ増加傾向でした。

最後に株価の推移です。

ストライクが上場した直後の2016/7/1を1とおいたときの、株価の推移を比較しました。

3社とも、日経平均に比べて大きく上昇していることがよみとれます。

その中でも、日本M&Aセンターが最も上昇率が高い結果となりました。

一人当たり案件数や純利益の面で、日本M&Aセンターと劣らない業績を上げているM&Aキャピタルパートナーズやストライクが現状そこまで伸びていないのは少し意外ですね。

3. M&A仲介業を取り巻く環境と今後

ここまで、M&A仲介業の主な企業のIR情報を読み解き、どの企業も順調に売上を伸ばしていることを確認してきました。

しかし、この傾向は今後も続くのでしょうか?ここからはM&A仲介業を取り巻く環境についてまとめたいと思います。

①中小企業経営者の高齢化と意識の変化

こちらについては、中小企業庁の資料がとてもわかりやすかったので、そこから一部抜粋する形で紹介したいと思います。

下のグラフを見てわかる通り、中小企業経営者の高齢化が年々進んでおり、2020年時点で平均年齢が62.16歳となっています。

経営者の方々がリタイアする際に事業継承を考える場面において、専門的な知見と第三者からの公平なアドバイスを提示するM&A仲介業のニーズは引き続き高まっていくと考えられます。

M&A仲介業の拡大を後押しするのは高齢化だけではありません。

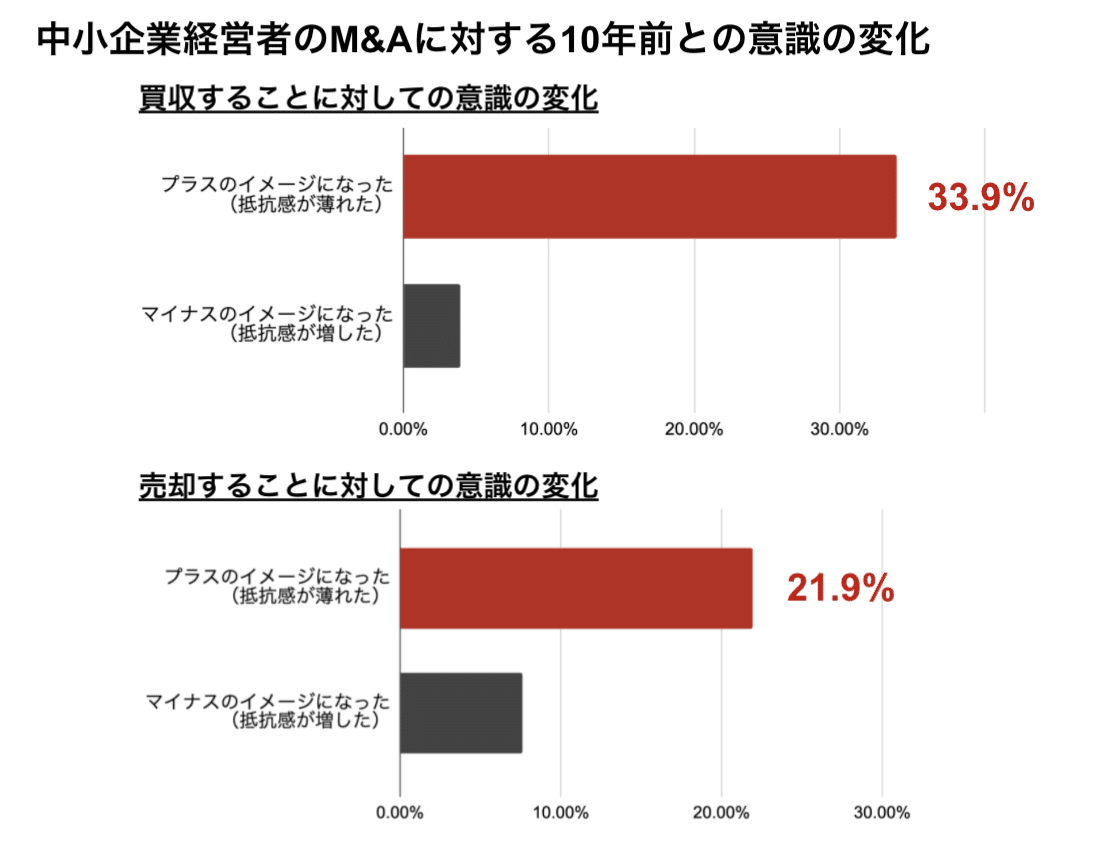

中小企業経営者 約5,400人を対象としたアンケートによると、3人に1人の経営者が10年前に比べて買収することへの抵抗感が薄れたと答え、5人に1人の経営者が売却に対しての抵抗感が薄れたと答えています。

このようなM&Aに対する意識の変化も、市場の拡大に寄与すると考えられます。

②法整備の強化

M&A仲介業を取り巻く環境はプラスのものだけではありません。

このように拡大を続ける市場にはもちろん新規参入企業が集まります。そのような中で国による中小企業のM&A仲介をとりまくルールの強化が進んでいます。

特に、河野大臣が去年12月に自身の公式サイトで「双方から手数料をとる仲介は、利益相反になる可能性がある」ことについて言及し、注目を集め、今後の法整備の動向が注目されています。

4. まとめ

・M&A仲介の主要な企業について

- 各社、報酬形態や営業方法で差別化し、堅実な成長を遂げている

・M&A仲介業を取り巻く環境について

- 中小企業経営者の高齢化や意識の変化に伴い、市場は拡大を続ける

- 悪質な新規参入企業を取り締まる法整備が進む可能性がある

中小企業M&Aは仲介企業や買い手企業にとっては何度も遭遇するイベントかもしれませんが、売り手企業にとっては一世一代の決断です。

公正性と透明性が確保された取引が保証される環境整備が進み、大切な事業や技術が継承されていくよう願います!

JAFCOのHPでも企業家の皆様の役に立つ情報が発信されていますので、ぜひこちらもご覧ください!

※本記事の内容の一部は、信頼できると考えられる公開情報に基づき作成しておりますが、その正確性を保証するものではありません。また、記載した見解は、必ずしも会社の立場、戦略、意見を代表するものではありません。掲載された内容によって生じた直接的、間接的な損害に対しては、責任を負いかねますので、ご了承ください。