勝手にファンド評価 Vol.9「ロボアドバイザー ウェルスナビの分析(その4) 2022年7月末基準」

こんばんわ。

元ファンドマネージャーのJackです。

9回目の記事を書きます。

前回に続きで、内容はロボアドバイザーのウェルスナビの評価4回目です。

今回は、ウェルスナビのポートフォリオの特性について書こうと思います。

なお、これは元ファンドマネージャーが徒然なるままに、個人的趣味で分析をやってみた感想文を公開しているだけです。

投資助言とか、アドバイスではありません。投資判断は、ご自分の責任でやってください。

また、情報の正確性も保証しません。個人的な感想文として読んでください。

それでは、始めていきます。

1.ウェルスナビの投資対象資産のリスクリターン

まず、ウェルスナビの投資対象資産のリスクリターンを見ていきます。

以下が、投資対象のETFのリスクリターンです。過去10年のデータを使い、米ドルベースと円ベースで計算しました。

米ドルベースで見ると、米国株のシャープレシオ(年率リターン・①÷年率リスク・②)がずば抜けて高くなっています。

円ベースで見ると、米国株、米国債券、米国物価連動国債が際立っています。為替の急激な円安ドル高で、米ドルという通貨がリスク(為替の変動率)に対し相対的にリターンが高かったため、シャープレシオ(年率リターン・①÷年率リスク・②)が、米ドルベースではそれほど大きくなかった米国債券、米国物価連動国債が、円ベースでは大きくなっています。また、金は、米ドルベースでは過去10年のリターンは0.00%ですが、円ベースでは年率+5.84%になっています。これも円安ドル高の効果によるものです。その他、米国リートも同様に円安ドル高の効果で、リターンが大幅に高くなり、シャープレシオ(年率リターン・①÷年率リスク・②)も向上しています。

なお、米ドルの為替のリスクリターンは、以下のとおりです。ユーロも参考まで。

ドル円のリターンは、かなり高いです。そして、シャープレシオ(年率リターン・①÷年率リスク・②)が0.70もあり、とにかく高いです!!

上の米ドルベースのリスクリターン表で見て、シャープレシオ(年率リターン・①÷年率リスク・②)が0.70を超える資産は、米国株だけです。

いかに、円安ドル高の為替効果で、円ベースの成績がぶち上げられたかがわかります。

2.ウェルスナビのポートフォリオ特性①

次に、ウェルスナビのポートフォリオ特性を見ていきます。

各資産の相関は、米ドルベース、円ベースそれぞれ、以下のとおりです。

相関は、0~1がプラス相関(同じ方向に動く)、-1~0がマイナス相関(逆方向に動く)を意味します。

まずは、米ドルベースを見てみましょう。

黄色のセルを見ていただきたいのですが、米国株と各資産の相関係数が表示されています。米国株同士は、同じ資産なので相関は1であり、その他は0~1の間で分布しています。金が0.03で相関が低いですが、それでも僅かながらプラスで、米国株とは同じ方向に動く傾向があったということです。それ以外の資産は(米国株も含め)0.2~1.0で分布しており、米国株とはプラスの相関があったという結果になりました。

次に、円ベースを見てみましょう。黄色のセルを見ると、金は0.07ですが、その他は0.5~1.0で、米ドルベースよりも一層米国株とのプラス相関が強まっています。

ウェルスナビのHPによると、金は制約条件からウェイトは5~10%しかありません。金と現金(2%)を除くその他資産は全体の83~88%を占めますが、それらの米国株に対する相関は0.5~1.0で高く、米国株と同じ方向に動く傾向がかなり強かったという結果になりました。(※計測する期間が違うと、異なる結果になる可能性はあります。)

3.ウェルスナビのポートフォリオ特性②

次に、もっと米国株の動きに各資産が連動するかを見てみましょう。

使う指標は、ベータ値です。

ベータ値は、米国株への連動性そのものです。

例えば、ある資産が米国株に対するベータ値が1なら、米国株が+1%のリターンのときに同じ+1%のリターンになります。もしベータ値が1.5で、米国株が+1%のリターンのときに1.5倍の+1.5%のリターンになります。

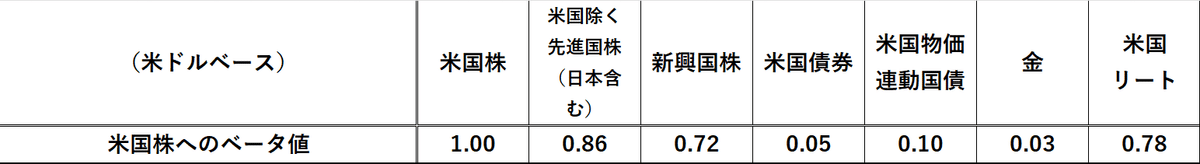

以下は、米ドルベースと円ベースの米国株に対するベータ値です。

米ドルベースでは、米国除く先進国株(日本含む)、新興国株、米国リートは0.7を超えており、かなりの連動性の高さです。米国債券、米国物価連動国債、金は、ごく僅かな連動性です。

円ベースでは、全体的に連動性がさらにアップしている感じです。

これらは、あくまで計測期間における連動性の結果ではありますが、結果どおりだとすると、ウェルスナビの各コースは、米国株の動きを薄めた動きになりそうな気がします。

実際のウェルスナビの価格の米国株への連動性 ”ベータ値”を見てみると、以下のとおりです。

米ドルベース、円ベースともに、予想通り、各コースは米国株に対しプラス相関で、米国株の動きを薄めた動きという結果になりました。

4.まとめ

これまで書いたことをまとめると、以下のとおりです。

・ウェルスナビの投資対象資産(ETF)は、米ドルベースでは、米国株のシャープレシオ(年率リターン・①÷年率リスク・②)がずば抜けて高い。

・円ベースでは、円安ドル高の為替リターンにより、様々な米国の資産は、リターンが大幅に高くなり、シャープレシオも高くなった。

・ポートフォリオの各資産の米国株との相関を見ると、米ドルベースでは、金が0.03で僅かなプラスである以外、その他資産は(米国株も含め)0.2~1.0で分布し、米国株とはプラスの相関があったという結果になった。

・相関は円ベースでは、金は0.07、その他は0.5~1.0で、米ドルベースよりも一層米国株とのプラス相関が強まった。金と現金を除く資産は全体の83~88%を占めるが、米国株との相関は0.5~1.0で高く、米国株と同じ方向に動く傾向がかなり強かったという結果になった。

・米国株へのベータ値を見ると、米ドルベースでは、米国除く先進国株(日本含む)、新興国株、米国リートは0.7を超え、連動性が高い一方、米国債券、米国物価連動国債、金は、ごく僅かな連動性となった。

・ベータ値は、円ベースでは、全体的に連動性がさらにアップした。

・以上から、ウェルスナビのリターンは、米国株の動きを薄めた動きになることが予想された。実際のリターンを見ると、米ドルベース、円ベースともに、予想通り、各コースは米国株に対しプラス相関で、米国株の動きを薄めた動きという結果になった。

ウェルスナビの成績は、2回目の評価記事(全体の7回目記事)でも説明したとおり、良好です。

しかし、ポートフォリオの特性を見ると、投資対象資産については、米国市場への集中度が高く、また全体として米国株への連動性が相当高いと言えます。さらに、為替については、ドル円の為替レートの変動に思いっきり晒されます。

これは、言うなれば、米国の資産(特に米国株)とドル円のリターンによって、ウェルスナビの運用成績は大きく左右されるということです。当たり外れがかなり大きいポートフォリオと言えます。

おそらくウェルスナビとしては、米国の資産に勝るものはなし、米ドルに勝るものはなし、という発想で運用しているのだと思いますが、米国の資産に集中するのは、「ひとつの籠に卵を盛るな!」という分散投資の教えに反しますし、ポジションの大半が米ドルの為替変動に晒されるのは、リスクが高すぎます。為替の動きは、米ドル最強という考えで片づけられるものではなく、米国の都合で好き勝手に動かされるため、予測不能です。

現状の良好なパフォーマンスは、丁半博打とまでは言いませんが、当たり外れの大きなBetをした結果、生まれたものです。特に、為替の円安効果により成績がかさましされている部分は、米ドル建てで運用するというサービスの仕様がたまたま為替の変動とマッチしただけです。

別に市場変動に強いわけでもないので、今の良好な成績がこのまま続くと考えるのは、リスクが高いです。

長くなりました。今回はここまで。

次回は、ウェルスナビの5回目評価(最終回)を書こうと思います。