”逆イールド解消”は買いのシグナル?解説します

最近、ニュースや経済メディアで「逆イールド」

という言葉を耳にしたことがありませんか?

何のことかよくわからない、難しいと感じてしまうかもしれません。逆イールドは、実は景気や投資に大きな影響を与える重要なシグナルの一つなんです。このブログでは、初心者の方にも分かりやすく逆イールドについて解説していきます。最後には、あなたの投資行動にどんな意味があるのか、具体的に考えるきっかけを提供できればと思います。

少し長文になってしまいましたが、

行ってみましょう!

"イールド"って何?

まず「イールド」という言葉から。

📌イールドとは?📌

イールドとは、主に債券の利回りを指します。例えば、国が発行する国債を購入すると、その国が借金をしていることになるので、皆さんに利子が支払われますよね?この利子のことを利回りと言い、イールドとも呼ばれます。

イールド=借金の利子。

では次は「短期の借金」と「長期の借金」で分けて考えてみましょう。

短期の借金と長期の借金では、

どちらがリスクが高いと思いますか?

長期ですよね。なぜなら、長期的に経済がどう変わるか予測するのは難しいからです。友達に10万円貸すときも、明日返してくれるならリスクは少ないけど、1年後って言われるとリスク高いと感じちゃいますよね!

そのため、短期の利回り(これは政策金利に強く影響されます)よりも、長期の利回り(経済の「体温計」とも呼ばれます)の方が高くなるのが普通です。つまり、以下のグラフのように、右肩上がりになります。

ちなみに、この短期と長期の利回りの差を「スプレッド」って言ったりします。リスクが高い分上乗せしないといけない差分。

そして、よくニュースや経済記事では、2年国債と10年国債の利回りの差分=スプレッドをグラフにしていることが多いですよね。

逆イールドって何?

さて、これまで「短期より長期の方が利回りが高い」という話をしてきました。これが通常です。

しかし、時々この関係が逆転することがあります。

これが逆イールド。

これってちょっと異常だと思いませんか?本来、リスクが高いはずの長期金利が短期より利回りが低いわけですから。

📌逆イールドとは?📌

逆イールドとは、短期の金利が長期の金利を上回っている状態を指す。

わかりやすく、X軸に債券の満期(短期~長期)をとり、Y軸に利回りとプロットしてみましょう。これがいわゆる”イールドカーブ”です。逆イールドの場合、このカーブが右肩下がりになります。

そして面白い点としては、実はこのイールドカーブから、景気がわかるのです。例えば、景気が拡大してるときのカーブの形と、景気が減速してるときのカーブの形が違うと言うこと。

アメリカは2022年7月くらいから今月まで、逆イールドでした。

逆イールドが起きると、まず株価は上昇する傾向があります。今回でいうと、逆イールド発生後、S&P500等は市場高値をたたき出し、+50%くらい上昇しましたよね。今年に入って皆さんの投資信託などもその恩恵を受けていたはず。イールドカーブ的には、過去のセオリー通りというわけです。

もう一つ、逆イールドの特徴があります。それは景気が悪くなる兆しとして市場が警戒を示していること。逆イールドは、利上げ局面において、市場が将来的な景気後退を織り込んでいることを示すシグナルと考えられます。そして、この逆イールドが解消されるのは、通常利下げ局面に入った時です。

最近のニュースは、この逆イールドがなくなった、つまり解消され通常に戻ってきたということ。

さて、これまで逆イールドとは?について話してきました。景気と関連するというのもわかりました。でもまだ景気は悪くなってないのに、逆イールドが解消されると、どうしてそれが大きなニュースになるのでしょうか?

箸置き)アメリカと日本は今どこ?

少しライトなコンテンツをここで挟みますね。

もっと読み続けたい!という方はスキップ頂いてもOKです。

さて、箸置きとして皆さんにクイズです!

日本とアメリカ、それぞれのイールドカーブって今どうなっているでしょうか?

実は日本とアメリカは真逆のところにいます。

日本はこれから利上げをしていき、インフレを高める!というフェーズですが、アメリカはインフレを抑えて景気後退がくるかも?と囁かれているわけなのです。日本は春から夏、アメリカは秋から冬に入ろうとしているのです。

なるほど。こうみると面白いですよね。

逆イールド解消の意味

さて、本題に戻ります!

アメリカで逆イールドが解消された、

というのが直近のニュース。

それは、どういうことか?

ズバリ、景気後退が始まるか?がみんな気になっているのです。その理由は2点。

逆イールド発生のタイミング:1976年以降、逆イールドは今回を含めて6回発生しており、逆イールド発生後から平均1.5年で景気後退に入っています。今回においては、2022年7月の逆イールド発生から2年ちょい経っていますよね。

逆イールド解消のタイミング:逆イールド解消のタイミングもリセッション(景気後退)が始まる直前になる傾向がある。以下グラフをみると見事に重なっているのがわかります。

逆イールドとその解消がしめす景気の兆しのシグナルとして、これから景気後退がくるか?が世の焦点となり、意見が分かれているわけです。

これを紐解くには、

逆イールド解消の仕組みを見てみましょう。

逆イールド解消の主なメカニズムの一つは、政策金利の利下げ。これが大きなターニングポイントということです。今週もFRBが景気が減速している兆候を見て、経済を刺激するために利下げを行いましたよね(タイミングはなかなか難しく、FRBに対して遅すぎ!早すぎ!といつも意見が飛び交います笑)。利下げによって短期金利が低下すると、逆イールド状態が解消され、通常のイールドカーブに戻ります。

利下げは本来、企業や消費者の借入コストを低くし、経済活動を促進するためのものじゃないか!景気後退とは関係ない!と思われるかもしれません。

YES、その通りです。利下げは、FRBによる経済刺激策です。しかし、利下げが行われたとしても、歴史的には景気がすぐに回復するわけではありません。逆イールド解消後に景気後退が来る理由は、利下げが「経済をテコ入れしようとしている」段階であり、すでに景気が弱まり始めている可能性が高いため。

利下げ後の株価

では、今週の利下げを経て、

株価はどうなる?それってどう決まるの?

皆さんの多くはここが気になると思います。

結論から言うと「景気後退があるかないかによる」です。

当たり前っちゃ当たり前なんですが、そこの読みが今回は難しいというのが特徴ではないでしょうか。実は両方の見方があり、二極化している模様。

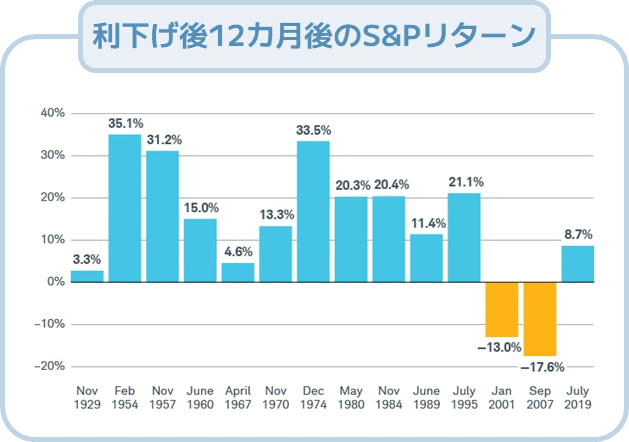

まず、景気後退がないと思う理由としては、9月のFRBの会見で「景気後退は起こらない」と断言している点や、市場統計の数字が思ってたほど悪くなかった点。そして、過去の利下げを見てみると景気後退が起きていない方が回数としては、確率的に多い点。もしこのシナリオになれば、+10~20%のリターンが期待できます。

逆に、景気後退が起きると思う理由としては、0.5%の幅の利下げを行ったのは、2001年と2007年で他は0.25%の利下げ。上記グラフでマイナスに転じているITバブルとリーマンショックと重なり、今回も0.5%とアグレッシブに利下げしたのだから、景気後退に陥っているのではないか?また過去2年間逆イールドでやっと抜け出したこと(上記グラフは逆イールドに限らず、全ての利下げ後の数字)。景気後退になると-10~20%のレンジで下落します。

いずれにせよ、過去のデータを考えると、慎重に見守る必要がありそうですね。

🏃♂️ 行動に移そう

皆さん、逆イールドが何か?解消された意味は?

理解が深まったでしょうか。

逆イールドやその解消が示すものは、市場や経済の動きを理解する上で非常に重要な指標です。過去のデータに基づけば、利下げ後も株価がしばらく上昇する可能性が高いことがわかりますが、最終的には景気後退が起こる可能性もあります。

しかし、これが私たちの投資方針を変えることはありません。切り離して考えましょう!どんな局面でも、引き続き継続して積立投資を続けることが大切です。株式市場は長期的に成長していく傾向がありますし、短期的な市場の動きに左右されず、コツコツと資産を増やしていくことが成功の鍵です。焦らず、しっかりと積立を続けていきましょう。

📝 関連記事 📝

#資産形成 #新NISA #投資 #ビジネス #note初心者 #つみたてNISA #投資信託 #投信 #副業 #NISA #運用 #資産形成術 #インデックス #インデックス投資 #インデックスファンド

この記事が気に入ったらサポートをしてみませんか?