ビザスクの決算から考える圧倒的シェアを獲得している企業の強さ

どうもコージです! 私は、毎日決算書を読んで企業の未来を妄想しています。 そんな私が決算書の中で面白かったポイント、未来への妄想ポイントを説明しています。

今週はクラウドソーシングやスキルシェア、知見共有といったオンライン上で個人で仕事をするような業界を取り上げています。

具体的には、ランサーズ、クラウドワークス、ココナラ、ビザスクを取り上げています。

その中で今回取り上げるのは株式会社ビザスクです、知見共有のサービスをメインとしている企業です。

それではまずは事業内容から見ていきましょう。

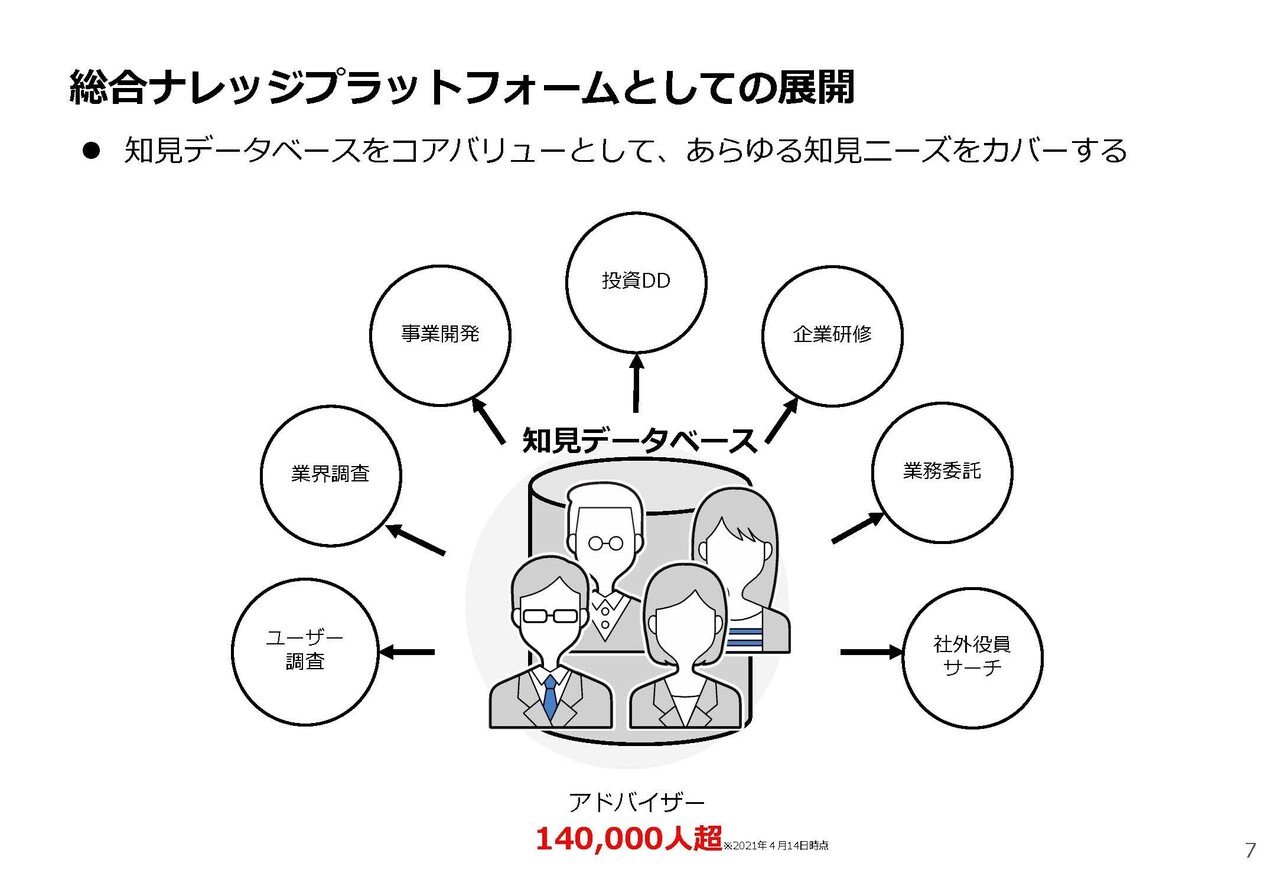

ビザスクは自社を知見データベースをコアバリューとして、あらゆる知見ニーズをカバーする総合ナレッジプラットフォームだとしており、登録アドバイザー数は14万人にのぼるとしています。

14万人の様々な知見を持った方と、その情報が欲しい方とをマッチングして知識の共有を行うプラットフォームの運営をしているという事ですね。

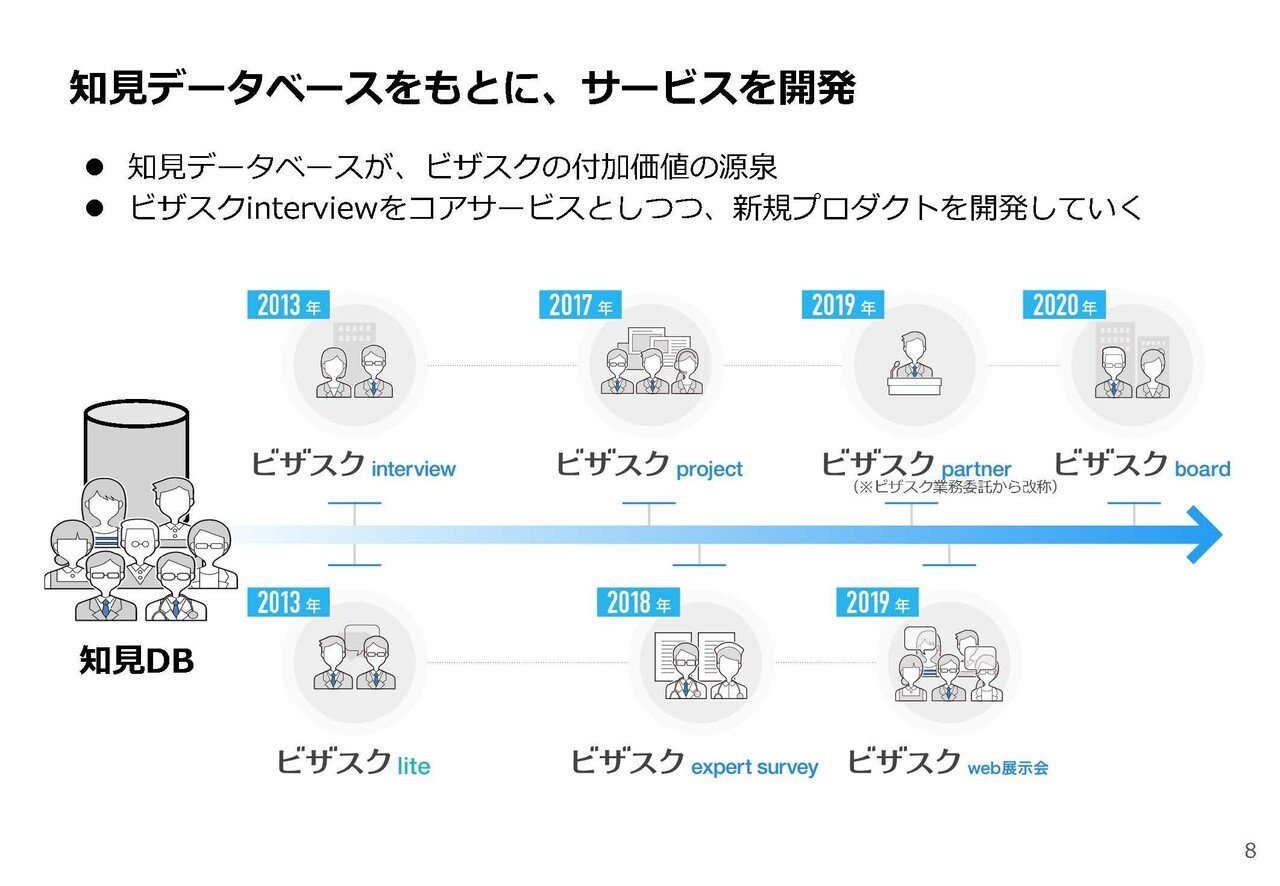

そしてこの14万人にのぼるアドバイザーの知見データベースが価値の源泉だとして、それを転用しながら毎年のように新サービスを提供し領域拡大しています。

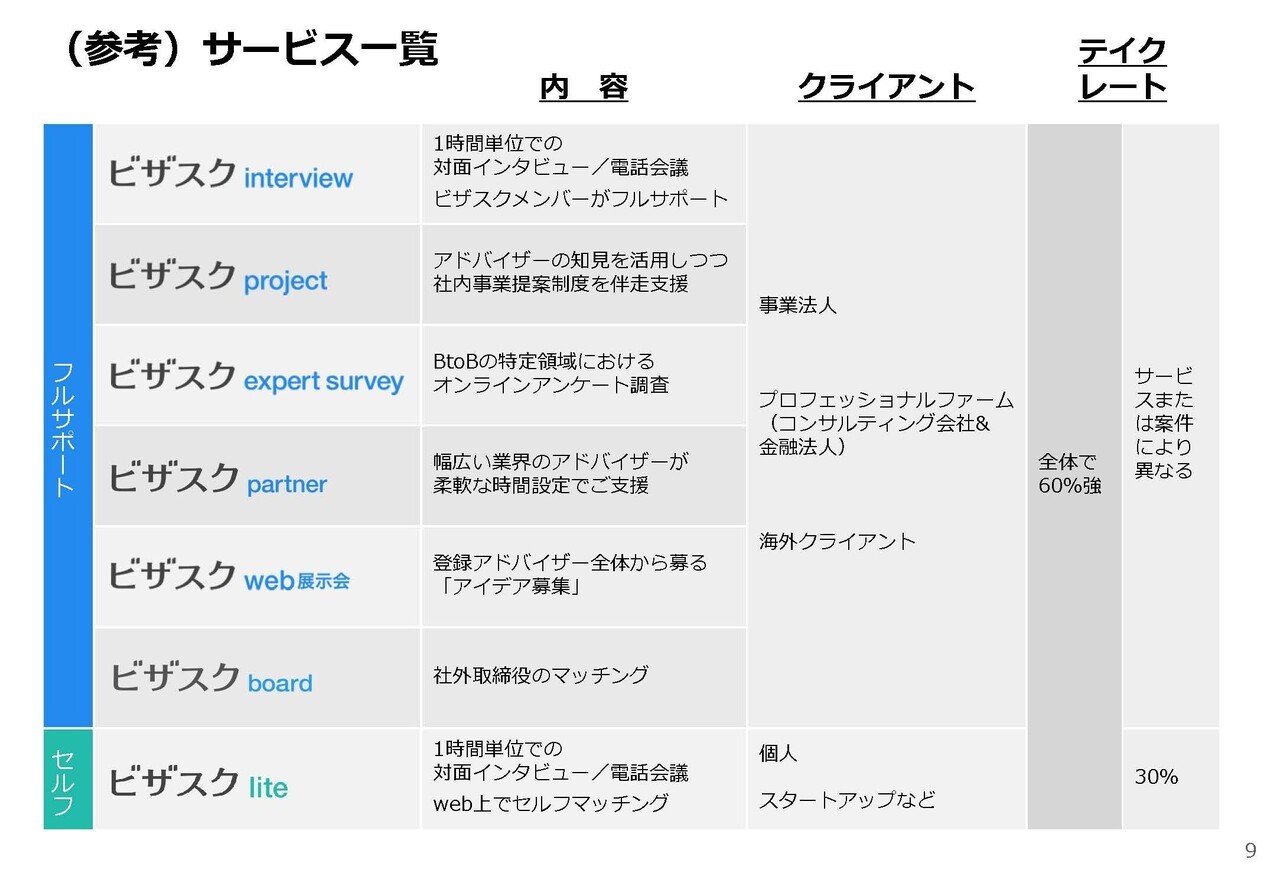

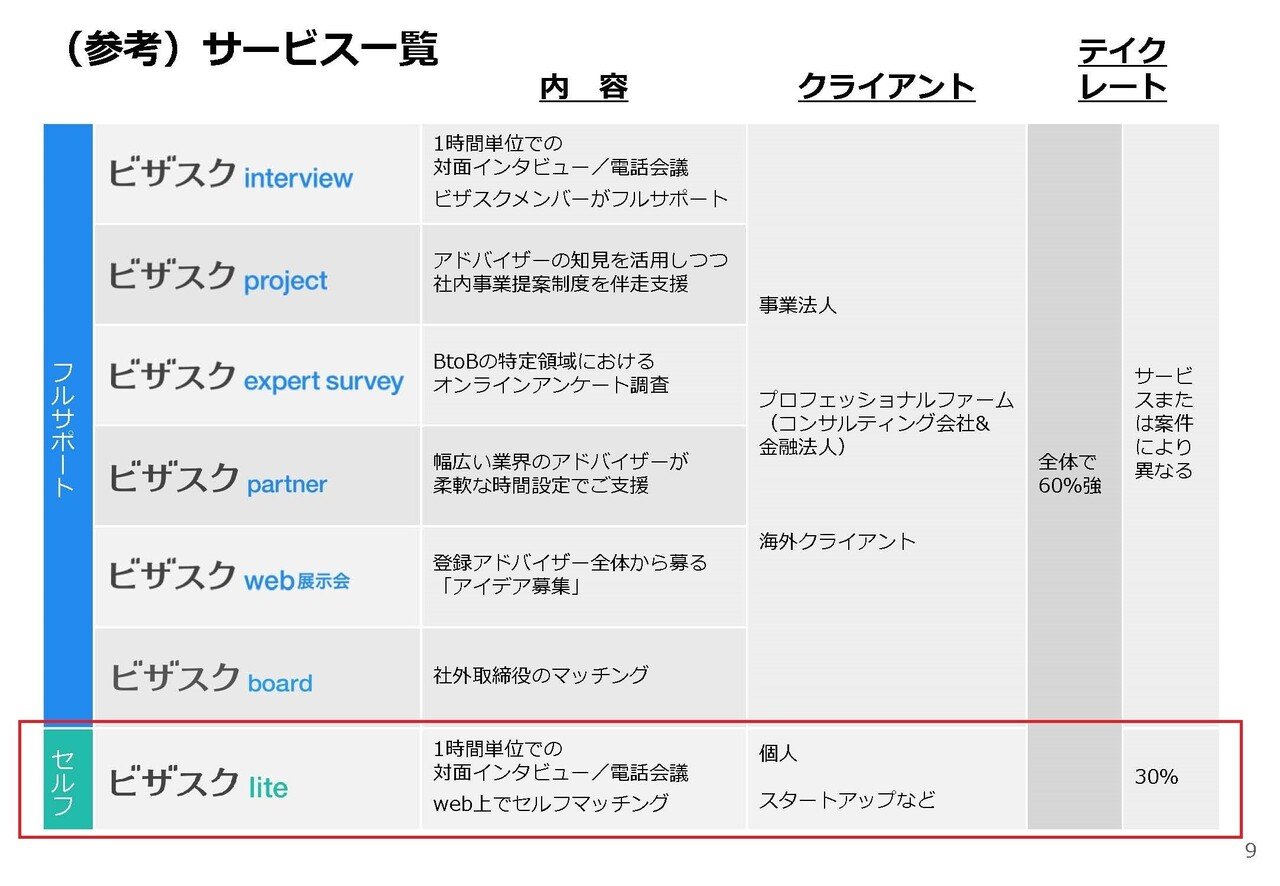

具体的なサービスとしては主力事業である、1時間単位での対面インタビューや電話会議をおこなうビザスクinterview、スポットではなくアドバイザーの知見を活用しつつ社内事業を伴走支援するビザスクproject、データベースから特定領域に関するオンラインアンケートを行うビザスクexpert surveyなどがあります。

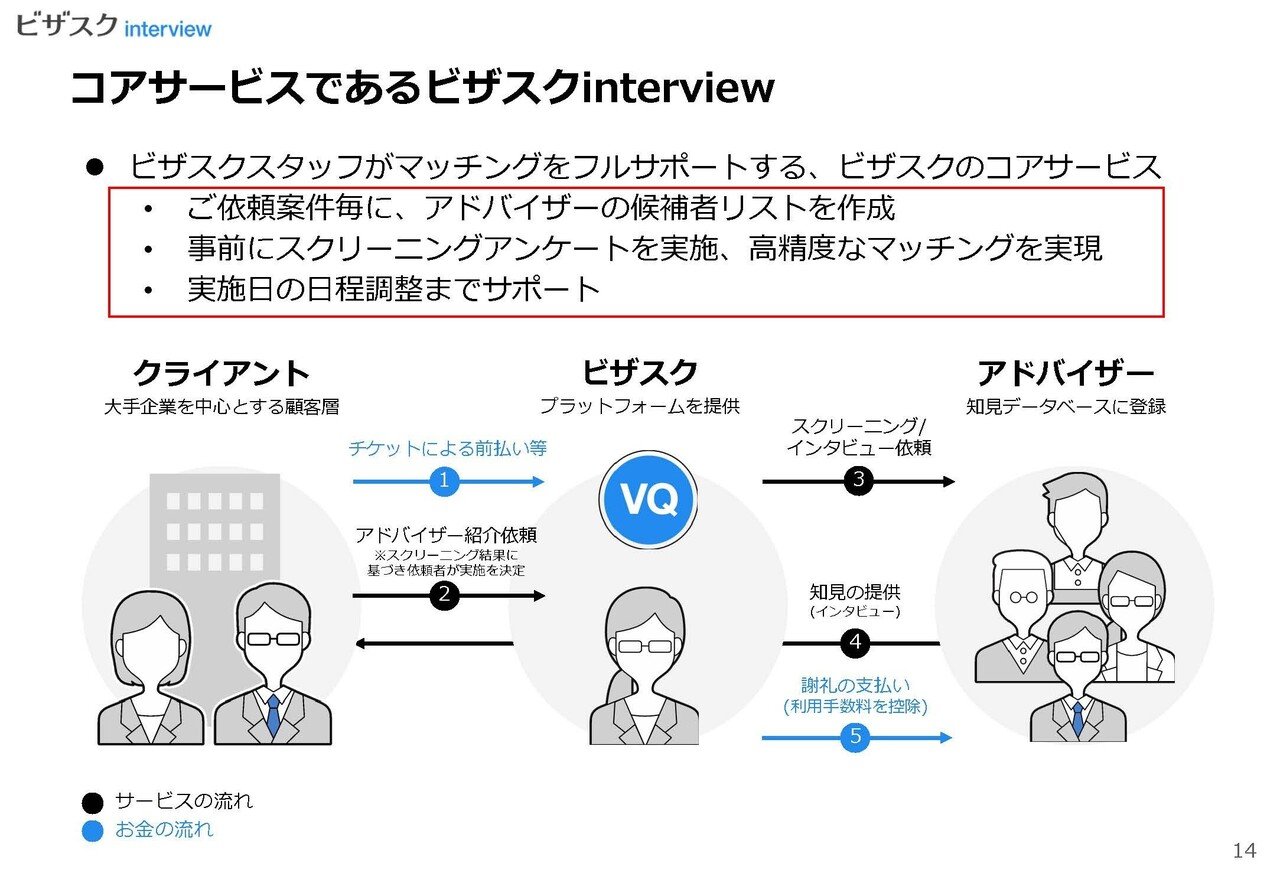

また、ビザスクのこれらのサービスの1つの特徴としてはビザスクのスタッフがマッチングをフルサポートしている点にあります。

具体的には案件ごとにアドバイザー候補のリスト作成を行い、さらに事前にスクリーニングアンケートの実施、日程調整まで行い高精度なマッチングを提供しているようです。

特にビザスクのような専門領域を扱っていると大まかに見れば同じ業界の専門家でも、細かく見ると全く違う領域で欲しい情報が得られないなんてミスマッチが起きやすいです。

飲食店のプロでも蕎麦屋さんのプロに会いたい人にピザ屋さんのプロをマッチングしてしまったら、サービス利用の継続率が下がってしまうので精度の高いマッチングを重視しているという事です。

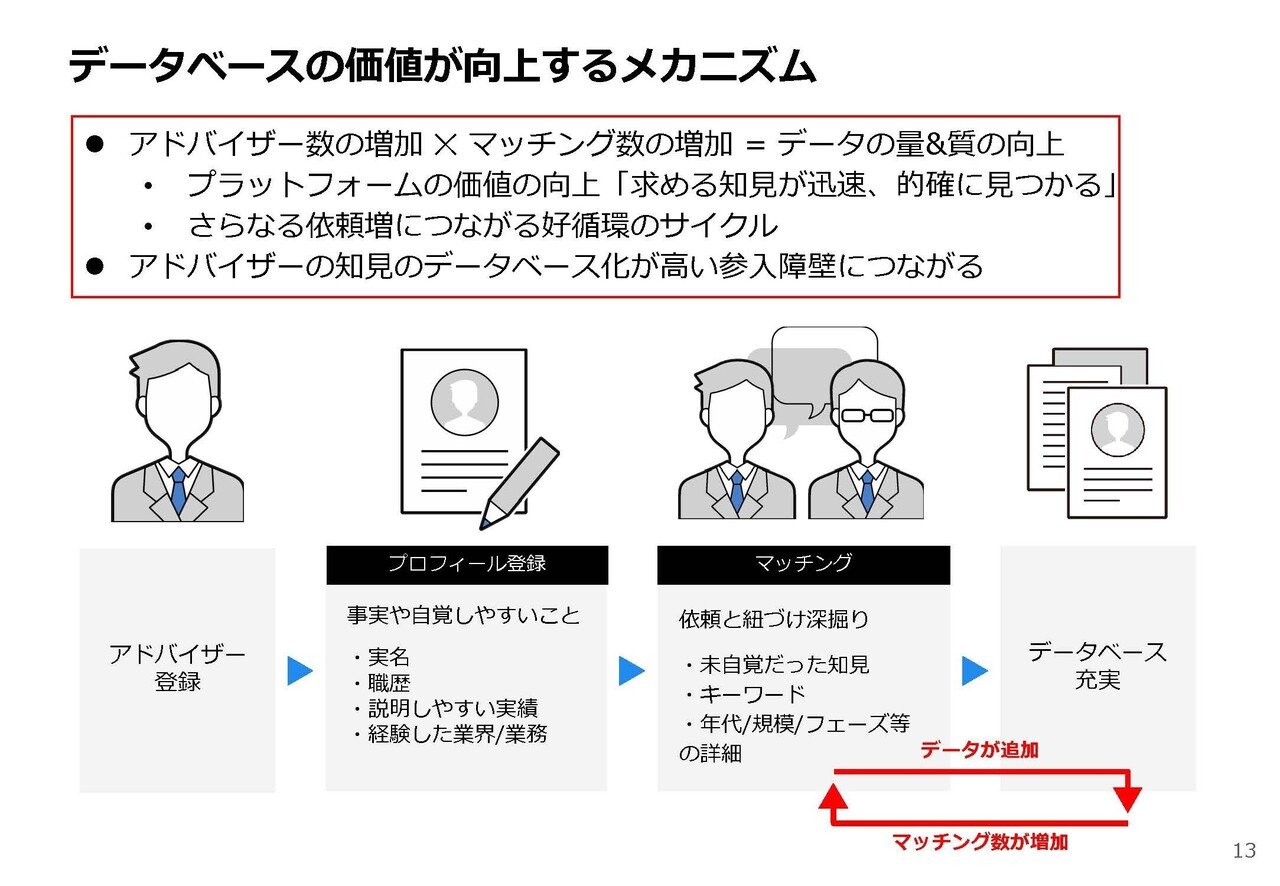

サービスとしては、アドバイザー数を増やし、知見データベース化も進め、マッチング数を増やしていけば、データもたまっていき、マッチングの量、質ともに高まっていきます。

そうなればより迅速に高精度でクライアントの課題解決につながり、プラットフォームの価値も高まり、依頼も増えるという好循環サイクルにつながっていき、それが参入障壁にもなりますからまずは量を増やしていくというのが重要な状況にいるんですね。

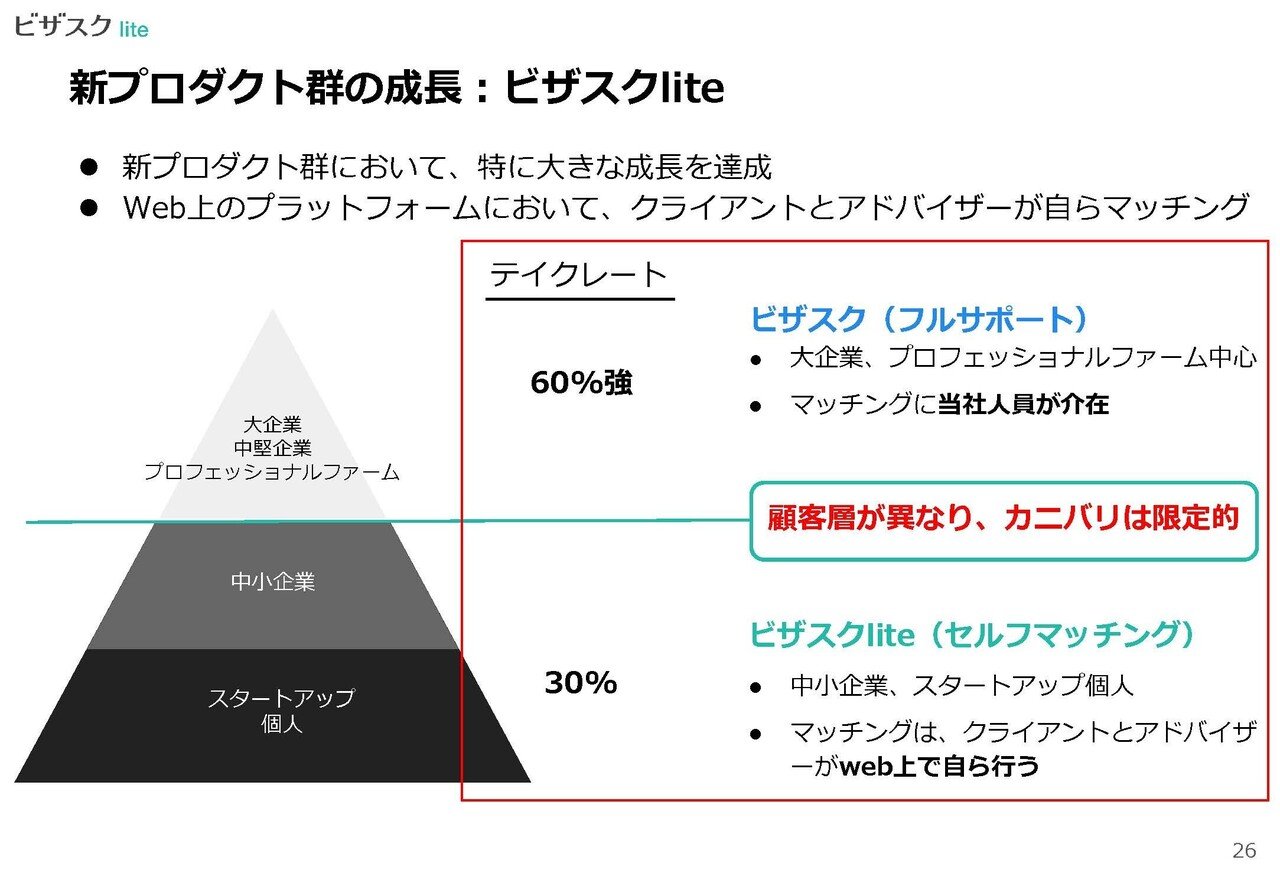

また、その他にもビザスクliteという個人やスタートアップなどの小規模なところがWEB上でセルフマッチングをするサービスも提供しています。

規模の大きなところはフルサポートで、小規模なところはセルフマッチングで低単価でサービスを提供しているという事ですね。

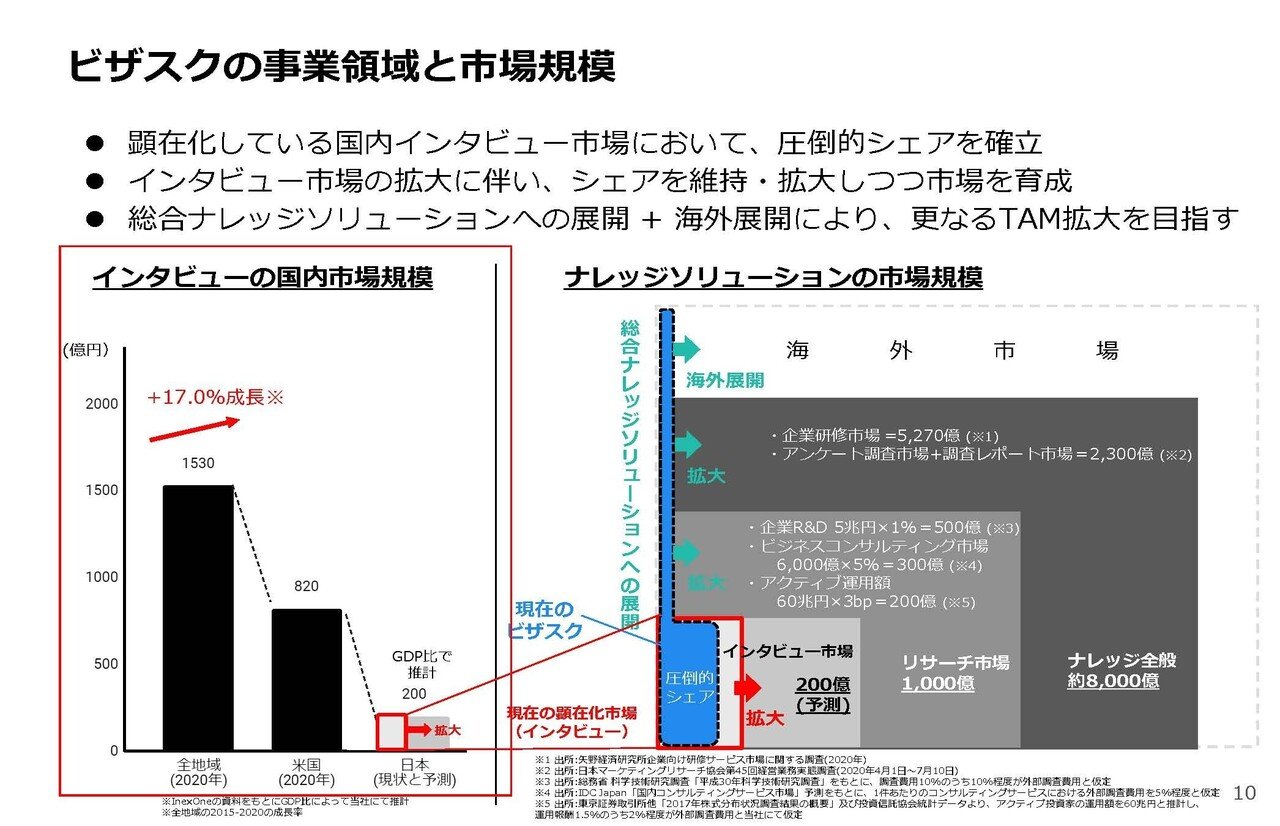

また、主力事業ビザスクインタビューの市場規模としては、アメリカの市場規模が820億円ある事からGDP比で考えると潜在的には200億円ほどになるとしています。

日本ではまだまだこういったサービスは浸透していませんので、どのようにして市場を拡大していくかも重要な状況にいますね。

それではビザスクの事業内容がある程度把握できたところで業績を見ていきましょう。

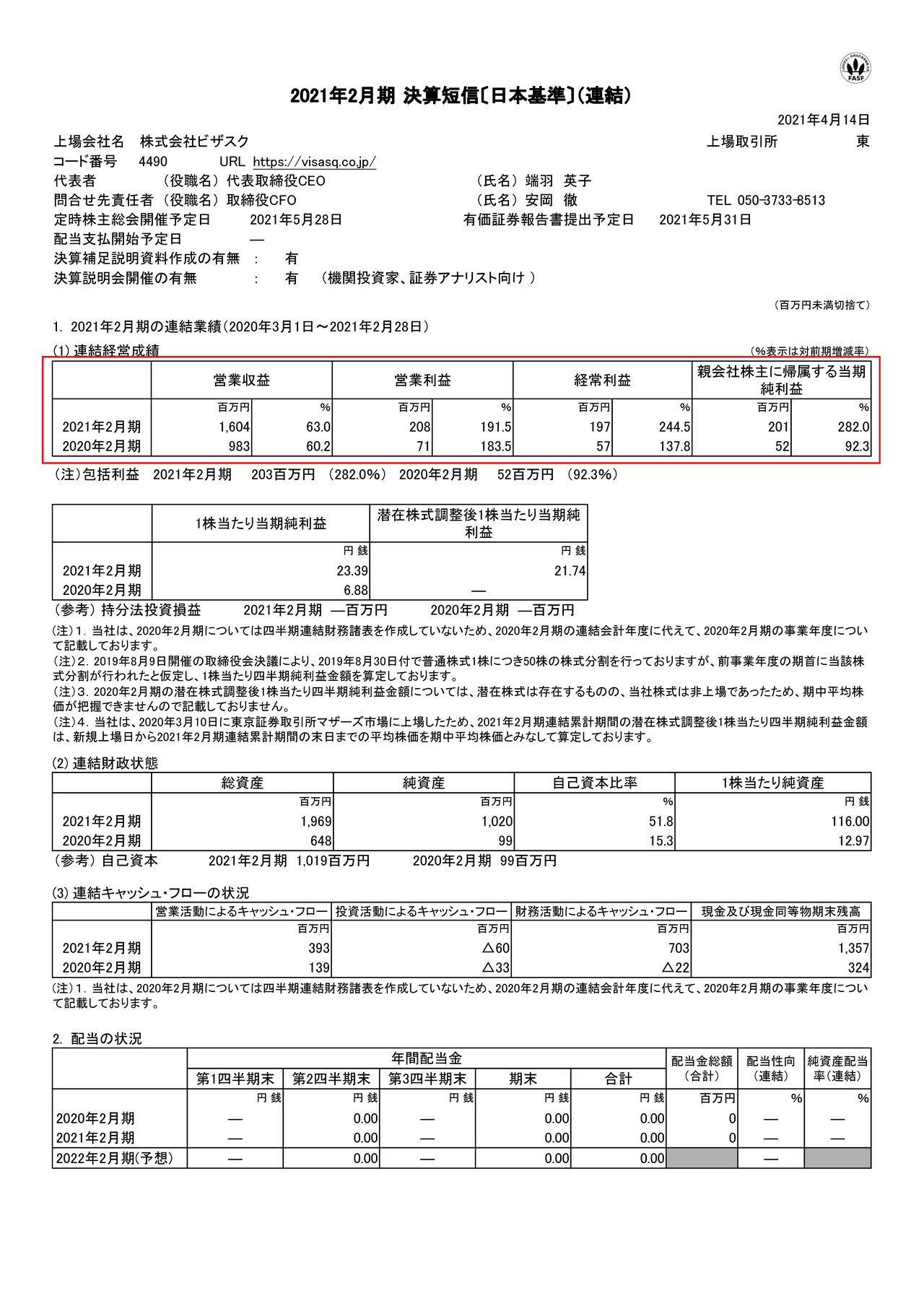

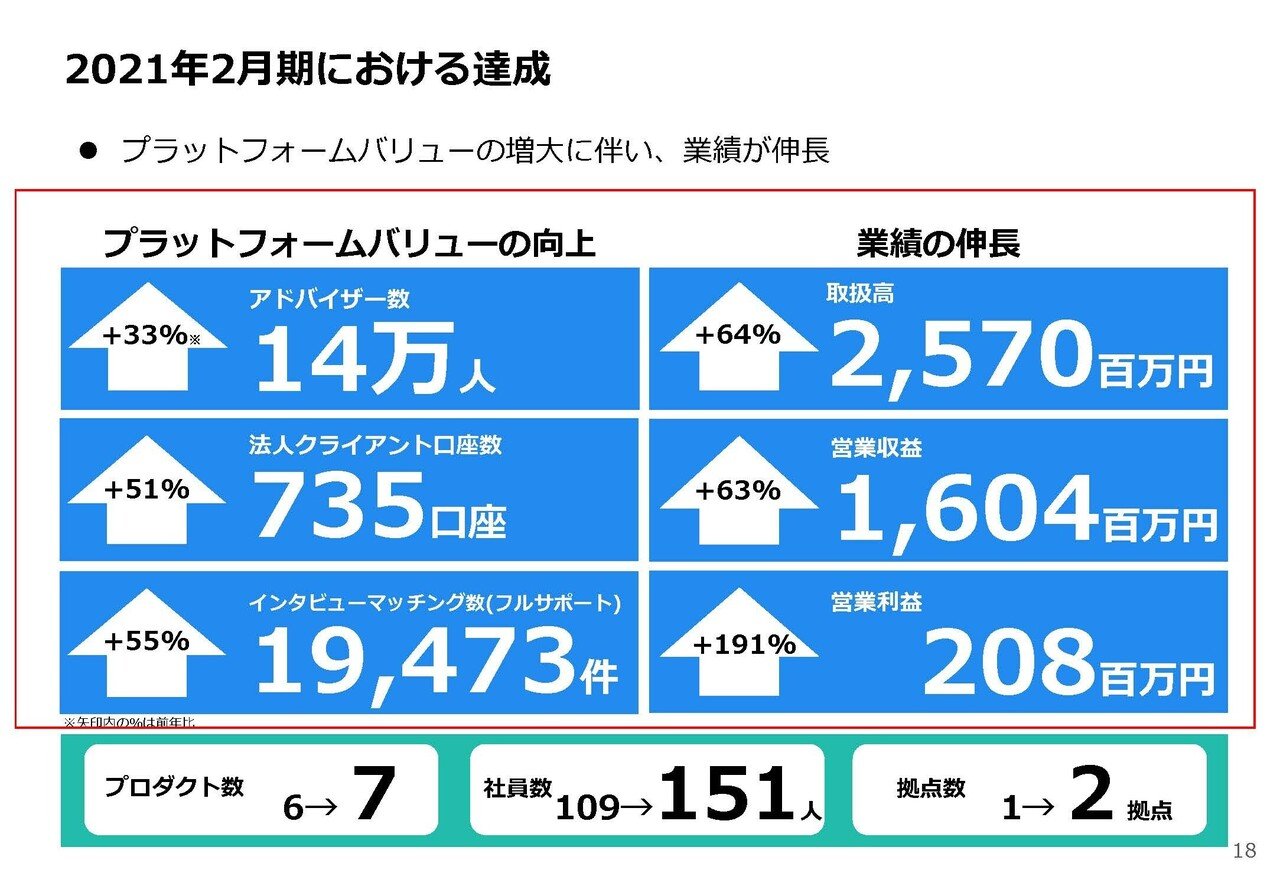

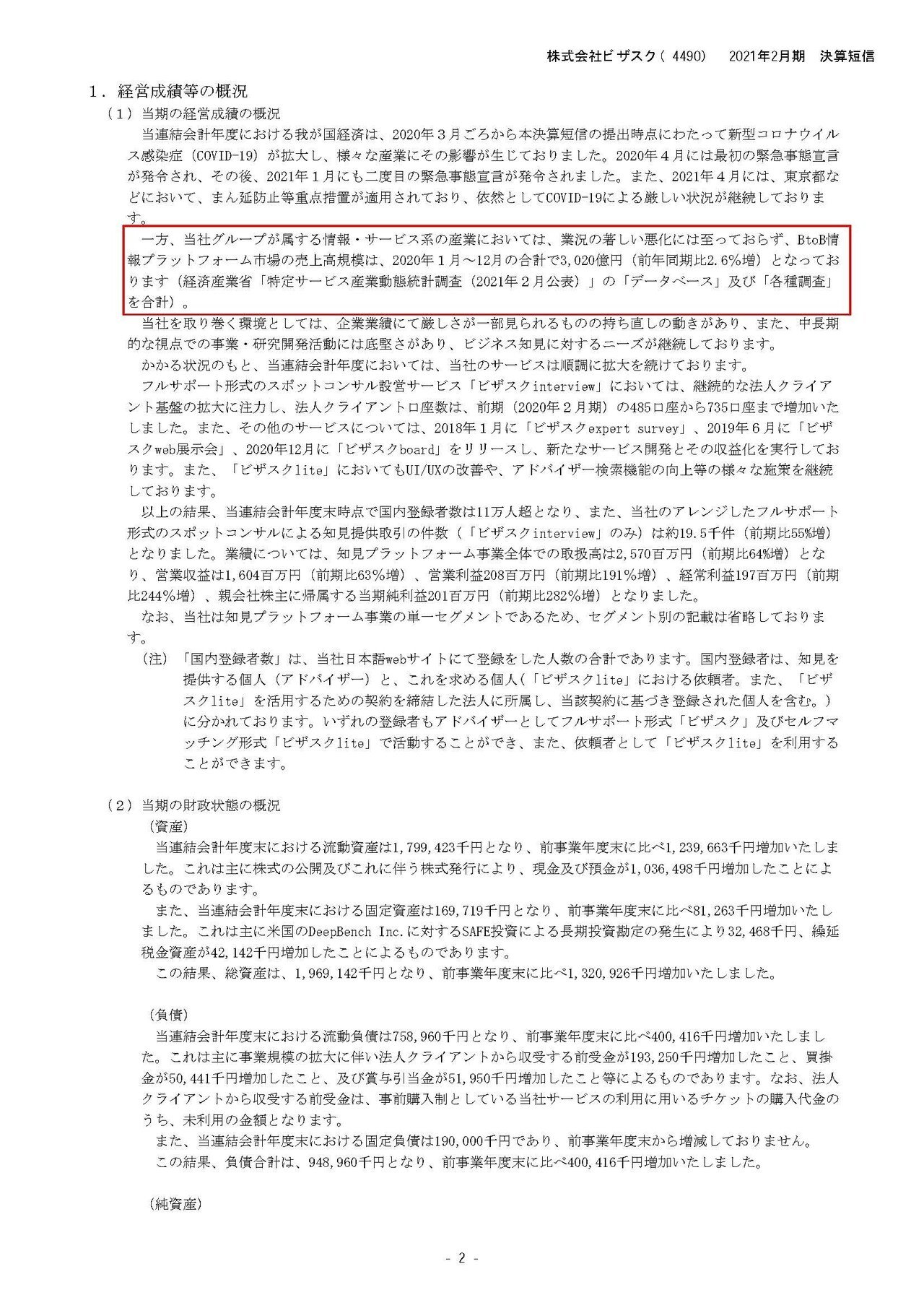

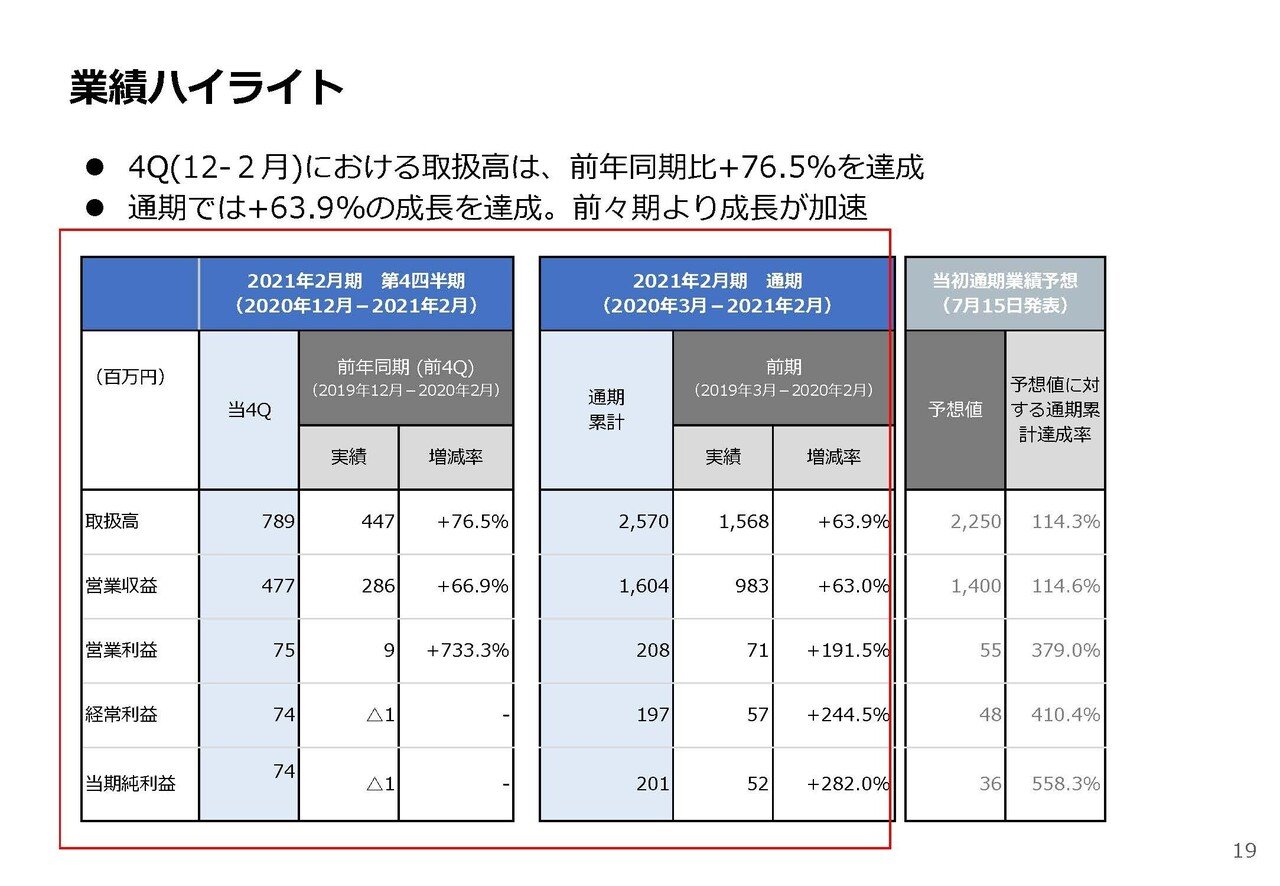

売上高は63%増の16億円、営業利益は191.5%増の2億円、純利益は282%増の2億円となっており、増収増益で非常に好調で大きな成長が続いている事が分かります。

また営業利益率も12.5%と、ランサーズやクラウドワークスと比べると高い利益率となっています。

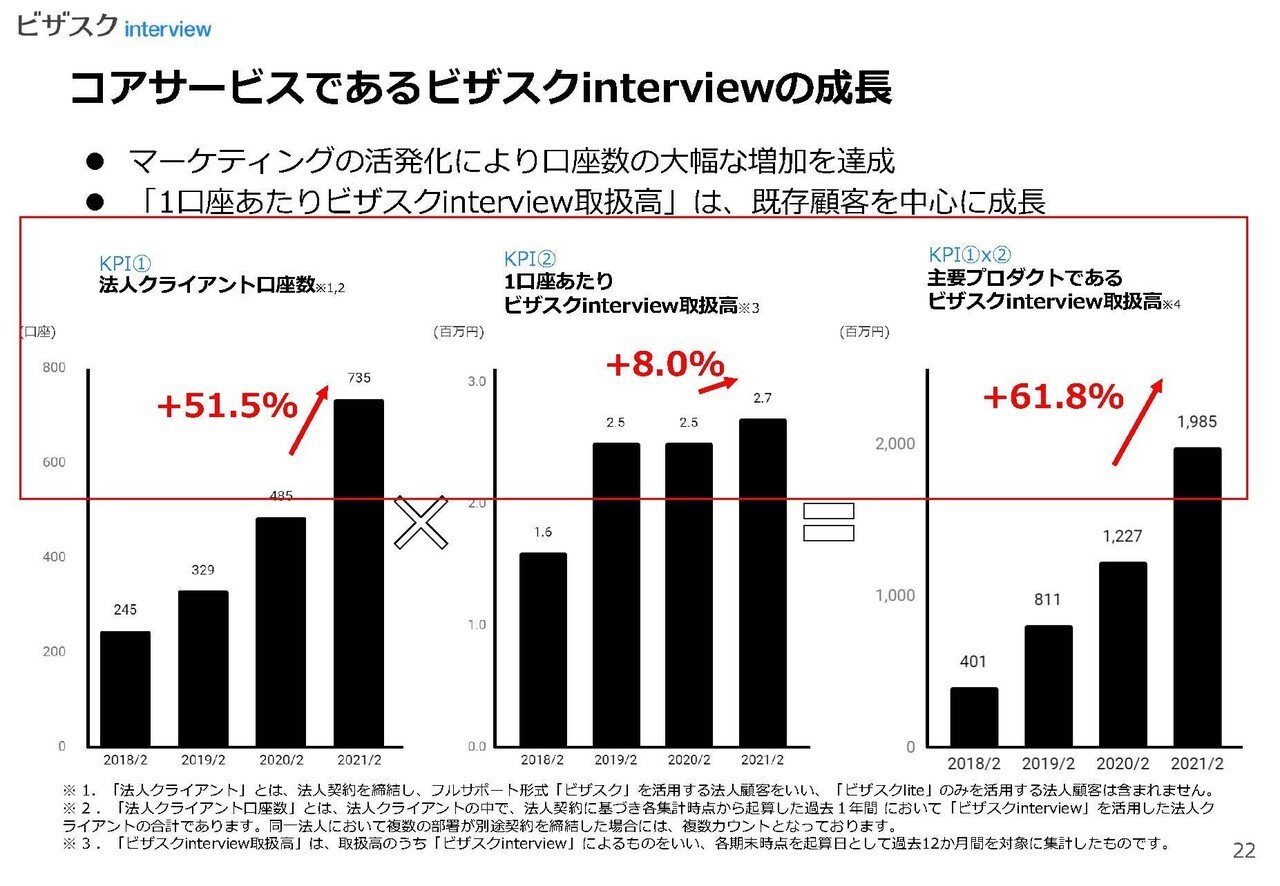

さらに、アドバイザー数は33%増の14万人、法人クライアント数は51%増の735口座、フルサポートのマッチング数は55%増の19,473件とサービスに係るすべての価値が向上したようです。

ちなみに2020年の市場環境としてはコロナ禍でも厳しい状況にいたというわけではなく、BtoBの情報プラットフォーム市場は2.6%増の3020億円になったとしています。

市場自体は不調ではありませんが大きく成長しているわけではないので、今後ビザスクの成長を維持するためには市場がどの程度拡大するかはやはり重要です。

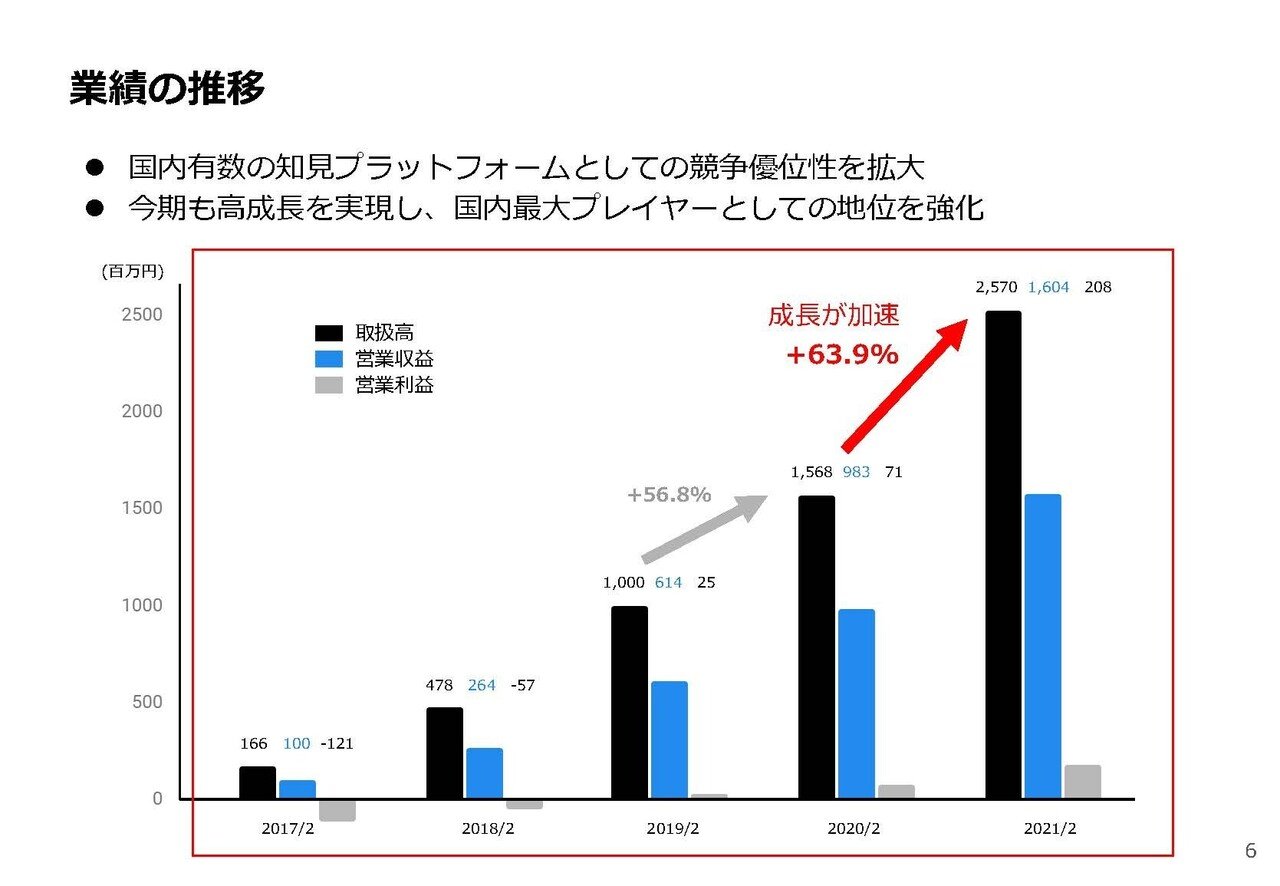

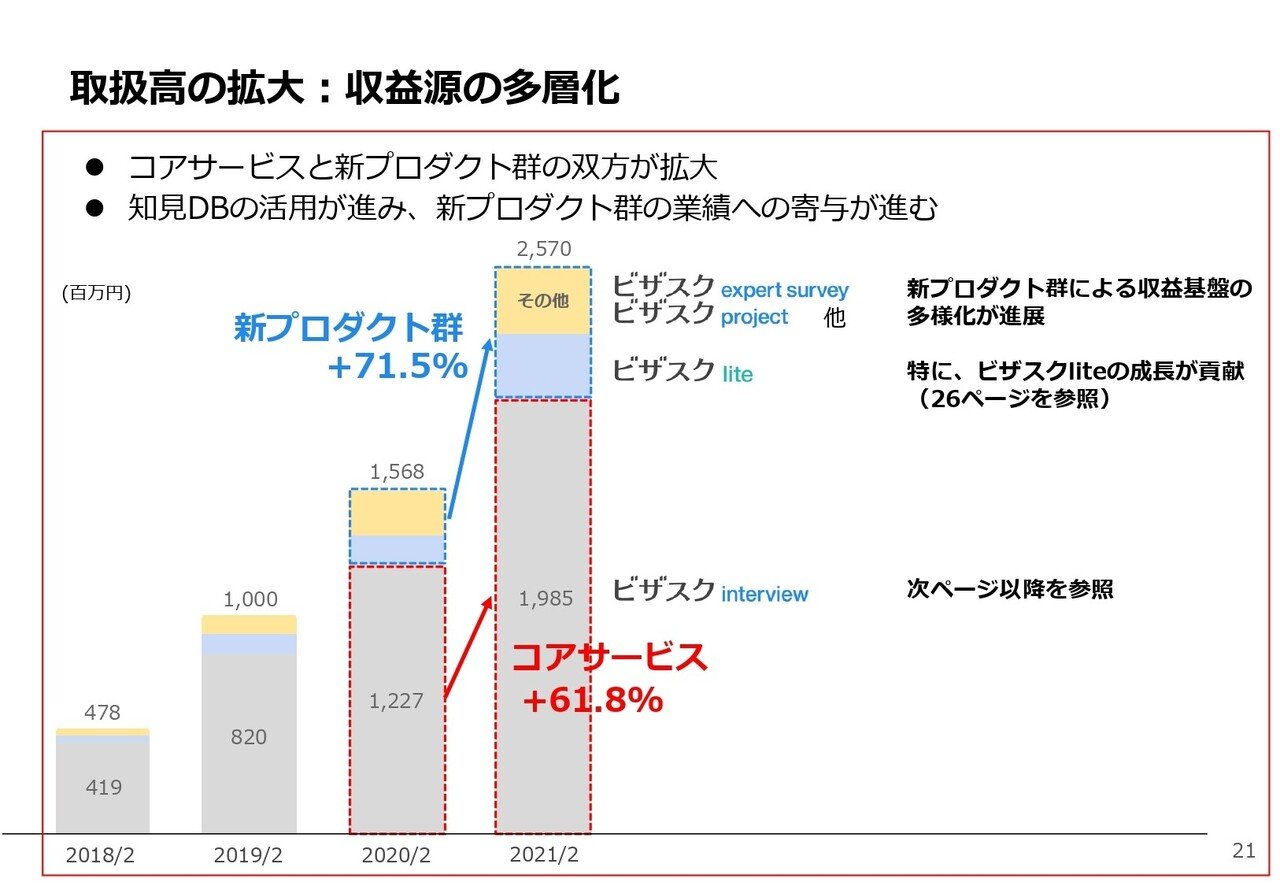

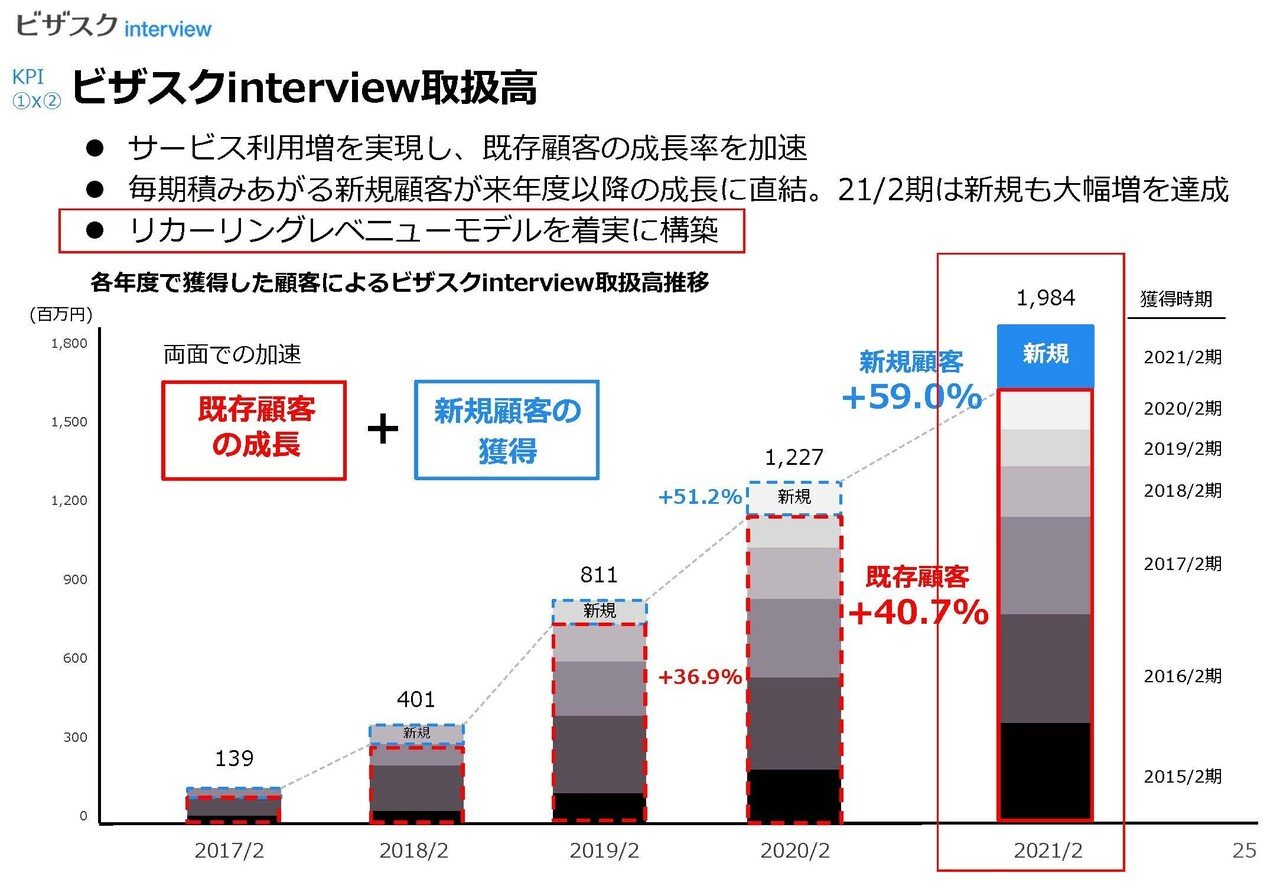

また、取扱高の推移を見てみるとこの5年間の年間平均成長率は98.4%と高成長で、2019年2月期~2020年2月期は56.8%の成長に対して2020年2月期~2021年2月期の成長は63.9%と、成長が加速しているという状況にいます。

また、直近の2020年12月~2021年2月というと事の業績を見てみると、取扱高の伸びは76.5%となっていて全体の伸びが63.9%ですから、期を追うごとに伸び率が加速しているという事でしょう。

先日みたクラウドソーシング2社に関しても、コロナで経済活動停止の影響で一時的に悪化した後に、コロナが追い風となって拡大するといった傾向が見られましたので同様のことがこのビザスクでも起こっているのかもしれません。

また、その成長を支えている1つの要因は新プロダクトの成長です。

コアサービスのビザスクinterviewが25.7億円の内19.8億円と77%を占めていて大半ですが、ここ2年ほどでビザスクliteや、ビザスクsurveyやprojectなどの新サービスが伸び成長率はコアサービスの61.8%を超える71.5%となっています。

特に小規模事業者向けのビザスクliteが増えていますから、コロナ禍でより多くの層にリーチして市場が拡大している事が考えられます。

その要因はコロナでテレワークやオンライン化が進んだことが大きそうです。

というのもこういったサービスが伸びていくためにはやはり、顧客にサービスを思いついてもらうという事が重要です。

いいサービスがあって、ニーズがあっても利用者側がそれを思いつかなければサービスにはたどり着きません、ニーズに直面した時こんなサービスあったらいいなとか、そういえばあったなと思ってググって貰えるからたどり着くわけです。

そしてこのコロナで多くの仕事がオンライン化されたことで、こういったオンライン上のサービスは思いつきやすくなっているはずです。

例えば専門家の人材から話を聞きたくなった時に、オフラインでだけで仕事をしていれば、自分のリアルなツテをたどってたどり着こうと思う方も、オンラインがメインになれば「オンラインで会えるサービスないのかな?」「マッチングサービスとかあったらいいな」と思いつくわけです。

なのでこれまでより多くの方が思いついてもらいやすく、市場としても伸びやすい状況にいるでしょう。

テイクレートを見てみるとフルサポートのビザスクは人員の介入がありそのコストもかかるという事で60%強と非常に高くなっています。一方でセルフマッチングのビザスクliteは30%となっています。

ランサーズもクラウドワークスも20%程度だったことを考えるとliteも高水準ですね。

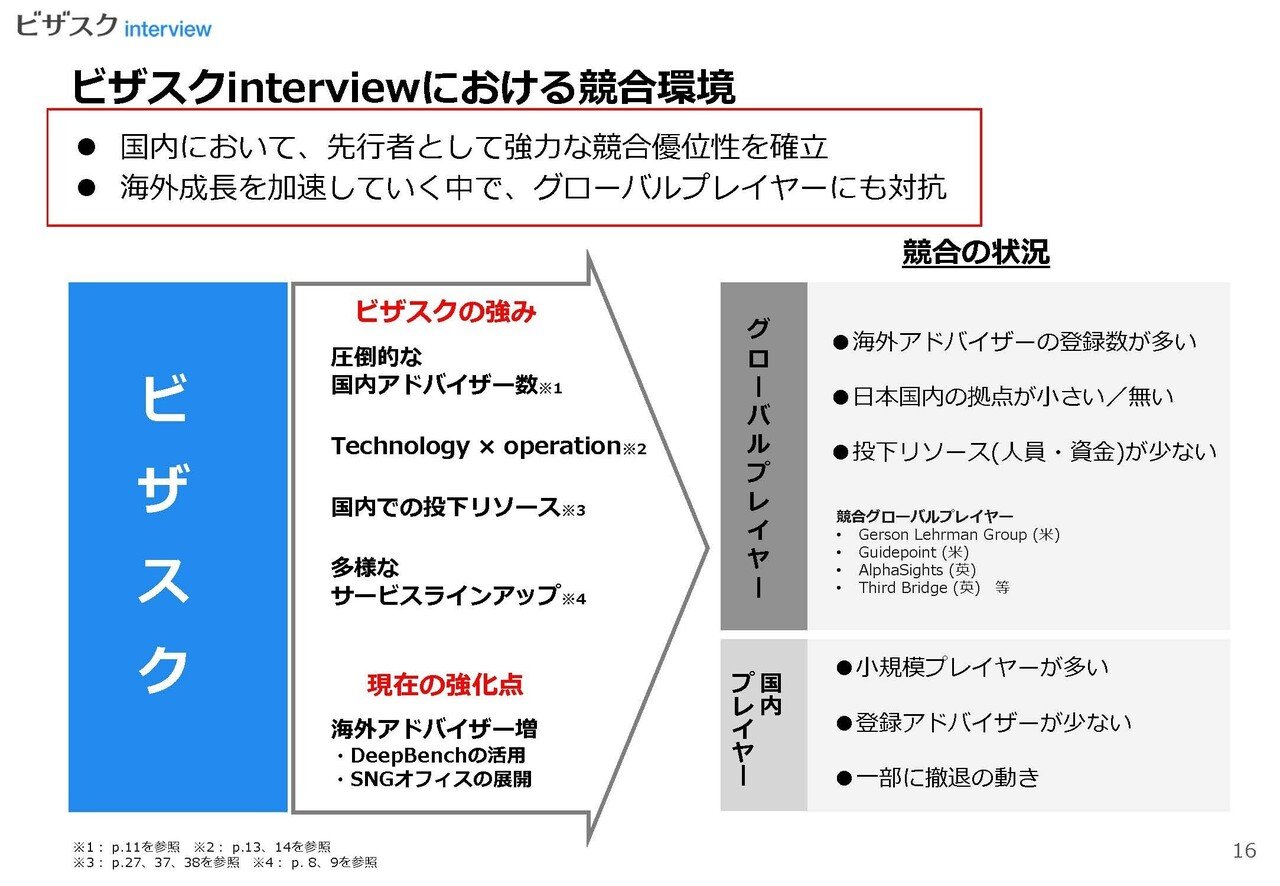

高水準のテイクレートを維持できるのは競合の環境要因が大きいと考えられます。

ビザスクは国内においては圧倒的なアドバイザー数を持っていますし、シェアも圧倒的だという事で投下出来るリソースを考えても圧倒的な優位性があるとしています。

さらに専門知識を売るので売り手側も、専門領域を持つ方なので自信を安売りする必要性が低いはずです。

なので価格競争で挑んでくる競合というのも大きなリスクとはなりずらいでしょうから、テイクレートの決定権を持って高水準を維持できる可能性が高いでしょう。

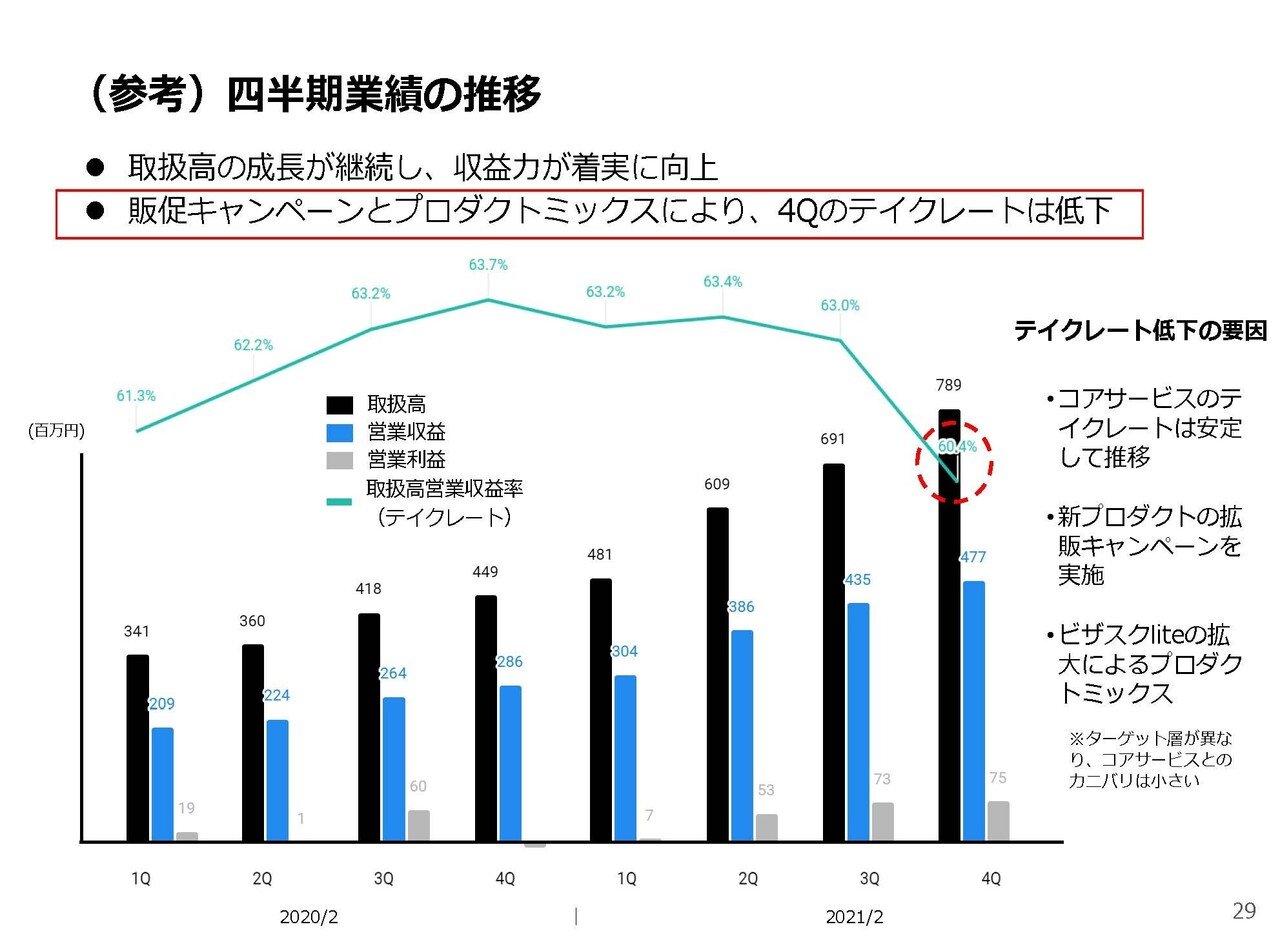

また、事業トータルでのテイクレートも60.4%と非常に高水準ですが、減少傾向にあります。

ですがこれはテイクレートの低いビザスクliteが伸びた事が大きな要因のようです。

顧客の獲得も上手くいって認知も広がっているという事ですから今後もliteの業績が伸びる可能性は高く、テイクレートという意味では下がっていく可能性が高そうですが、それは悪い要因ではないという事ですね。

続いては売上は8割弱がビザスクinterviewについてもう少し詳しく見ていきましょう。

コア事業のビザスクinterviewの取扱高を分解してみると「法人クライアントの口座数×1口座当たりの取扱高」となります。

そして今期はクライアント口座数も51.5%増となり、さらに取扱高も8%増の270万円となっていて口座数だけでなく取扱高も成長していたことが分かります。

利用額から考えても導入している企業では重要なサービスとして利用されていると考えられますし、口座数が大きく伸び比較的利用額が少なくなりやすい新規顧客が多い中でも伸びているという事で、利用者側からするとサービスから受け取れる価値が高いという事でしょう。

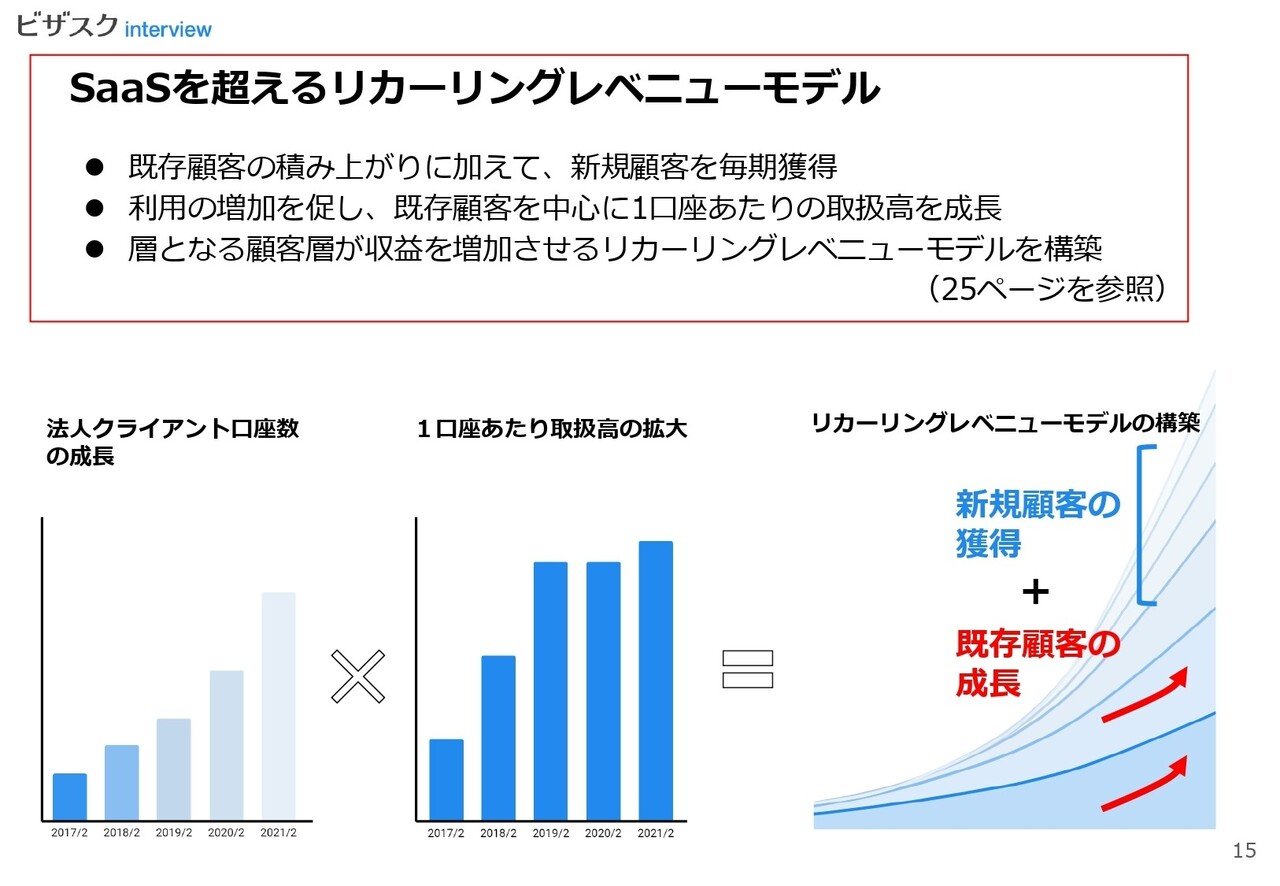

そういった事もあってかこのビザスクはSaaSを超えるリカーリングレベニューモデルだとしていて、既存顧客からの売上の伸びも大きいとしています

ちなみにSaaSとは契約で定められた定額のサブスクリプションが多いです、一方でリカーリングは電気量のように定期的に支払いがあって従量課金で利用額が決まるようなイメージです。

つまり顧客の継続率が高く、利用頻度が上がっていけばSaaS型のビジネスを超えるようなモデルになるという事です。

ネットフリックスには毎月990円しか払いませんが、納豆にはまったら毎月の納豆に払う額が1000円から2000円、3000円になるみたいな話で、定額のサブスク超えちゃうよねって話です。

実際にビザスクinterviewの取扱高を見てみると既存顧客からの売上が大半で、40.7%増と成長もしています。

非常に優秀なリカーリング型のサービスを提供しているという事ですね。

前回と前々回で取り上げたランサーズ、クラウドワークスも既存顧客からのストック収入が8割くらいありましたが意外とこの市場はストックビジネスだというのは面白いですね。

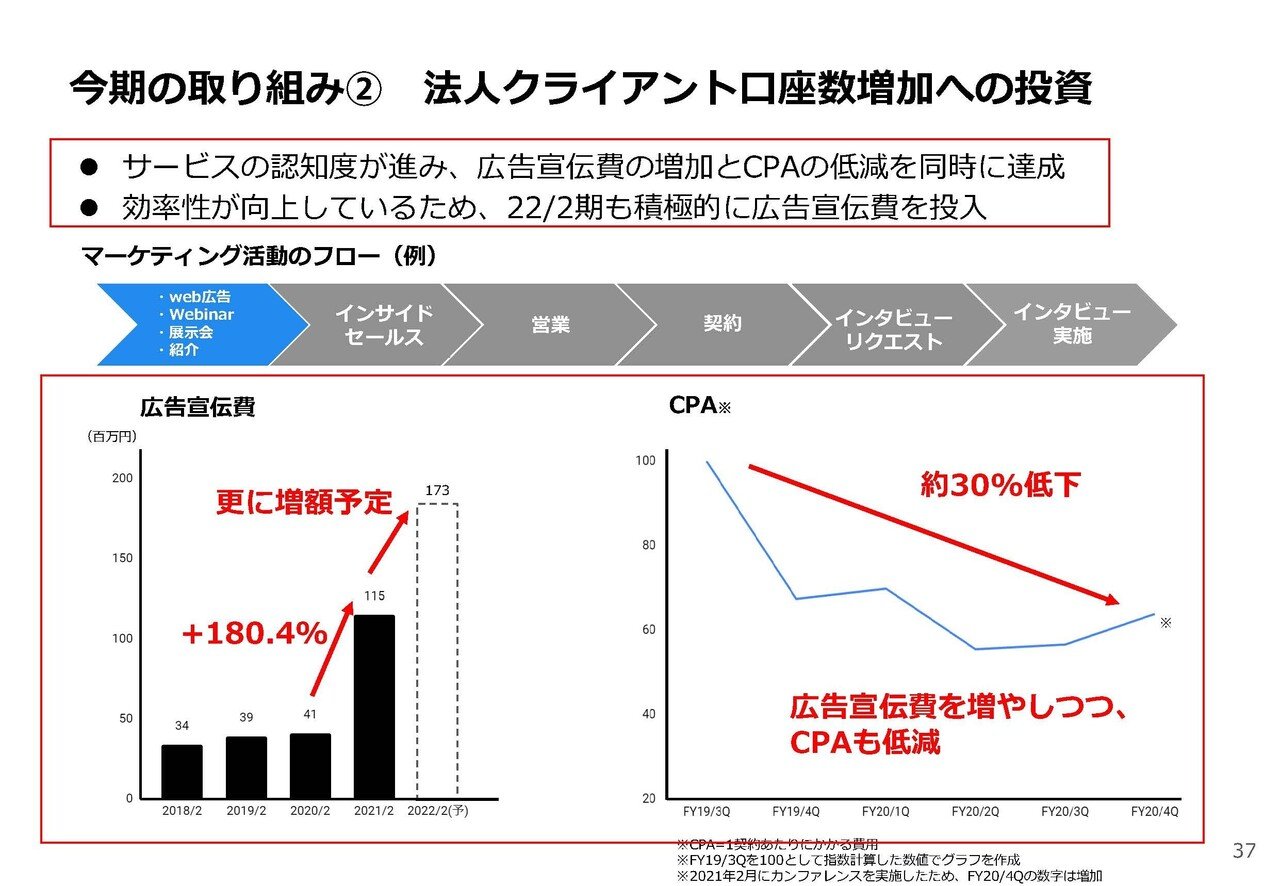

ストックビジネスなので広告効果が高いです、長期にわたって収益に貢献してくれるので大規模な広告を打って顧客を獲得して短期では業績が悪化しても長期では回収出来るという事です。

広告に関しては今期は180.4%増やしたようですが、サービスの認知度が上がりCPA(顧客獲得コスト)は30%低減しているようです。

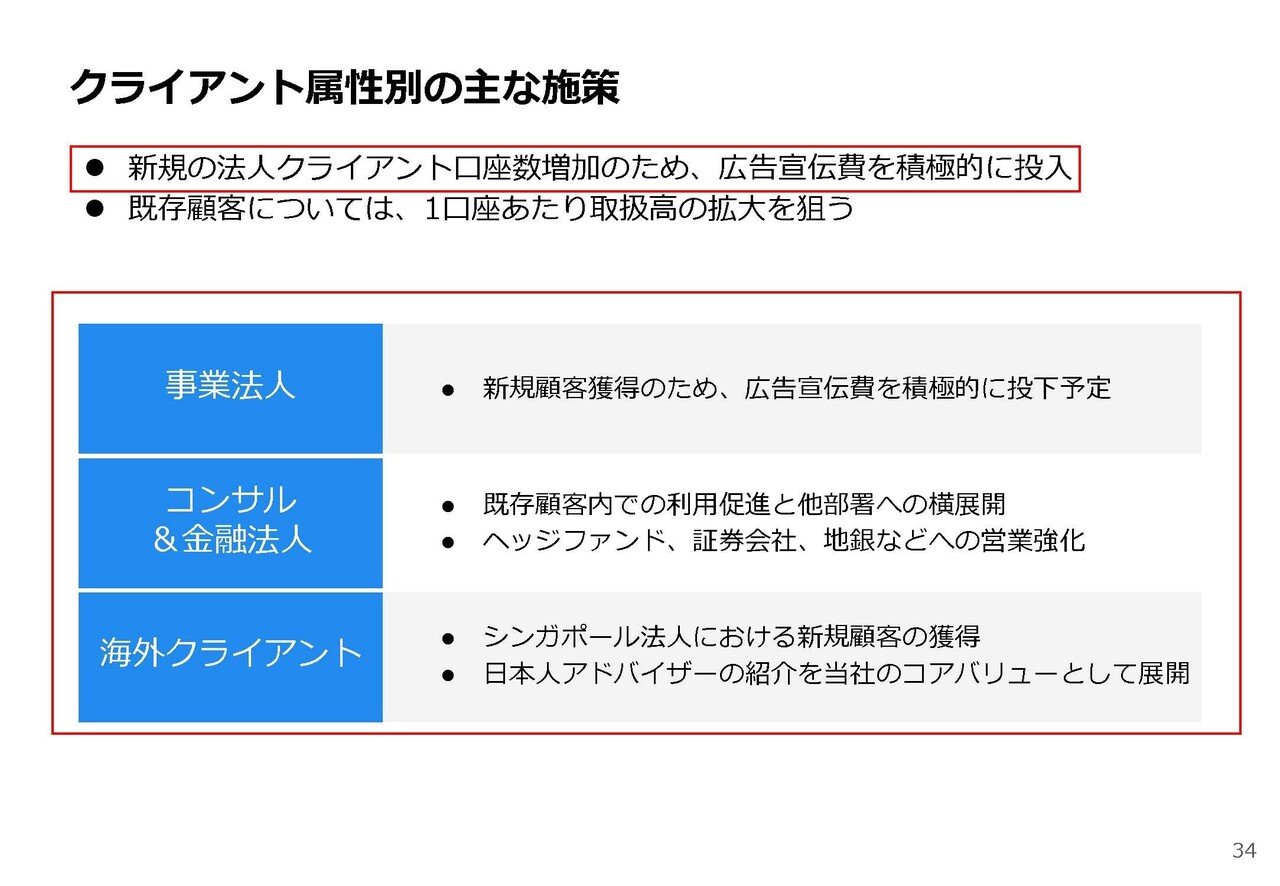

なので新規の法人クライアント口座数増加のために広告を積極投入していくとしています。

ストック型で長期で見ると広告効果も高いですし、CPA(顧客の獲得コスト)も3割下がっていますからさらに大きな伸びが期待できそうです。

という事でサービスも好調で成長が続いていますし、競合がいない中でテイクレートも高水準を維持しています。

今後に関しても情報の蓄積による、量、質の向上によって参入障壁も高まっていますし、専門知識を売るという事で価格競争にもなりにくいですから好調が続きそうです。

さらにこれまでの金融やコンサルといった業界ではなく、広くクライアントが増加していますし、広告効果が高く広告も積極的に打っていくという事でその点からも顧客層の拡大が起きると考えて、高成長が続くことを予測します!!

ですがビザスクの成長程市場は成長していないので、市場成長がどうなるかに注目です!!

ここから先は

¥ 200

Amazonギフトカード5,000円分が当たる

この記事が気に入ったらチップで応援してみませんか?