ヨシムラ・フード・ホールディングスの決算から考える業績回復の可能性

どうもコージです!

私は、毎日決算書を読んで企業の未来を妄想しています。

そんな私が決算書の中で面白かったポイント、未来への妄想ポイントを説明しています。

今回見ていくのは株式会社ヨシムラ・フード・ホールディングス(以後YFHD)です。

「この会社の決算読んで欲しいという要望を大募集します!!」にてご要望いただいた会社です。

実はこの会社は私も以前から気にしていた会社です。

なぜ気になっていたのかというと、そのビジネスモデルに理由がありますので、とりあえずビジネスモデルの説明からしていきましょう。

まずはこちらの資料をご覧ください。

かなり多くのグループ会社を抱えている事が分かりますよね。

実はこの企業グループはM&A(買収)によって取得した食品関連の中小企業なんです。

そしてYFHDは、中小企業支援プラットフォームという自社のシステムを作り、各社の機能を統合したり、人材不足や資金力の問題でできなかったような、販路拡大や商品開発、効率化などを進めていくことによって、グループ企業各社の力を強めていき収益性を向上させています。

現在の日本の抱える課題として後継者不足による、事業承継が問題となっていますよね。

今後は後継者不足によって数十万社という規模で廃業が起こるといわれています、適切な自然淘汰はもちろん起こるべきだと思っていますが、廃業していく会社の中には当然優良企業も含まれるでしょうから、そういった企業が後継者不足という理由で廃業していってしまうのは日本の損失です。

また、日本の労働生産性が低いのは、中小企業が多すぎるため資金力や人材が不足している企業が多くDX(デジタル化)などや効率化が進んでいないないからだとも言われており、生産性向上のためにも中小企業の統合など規模の拡大というのも起こるべきだともいわれています。

という事で、このYFHDの試みが上手くいけば、そういった問題も解決していけると考えられますので、非常に興味をもっています。

それでは今回はこのYFHDの今後について考えていきましょう。

それではまずこちらの資料をご覧ください。

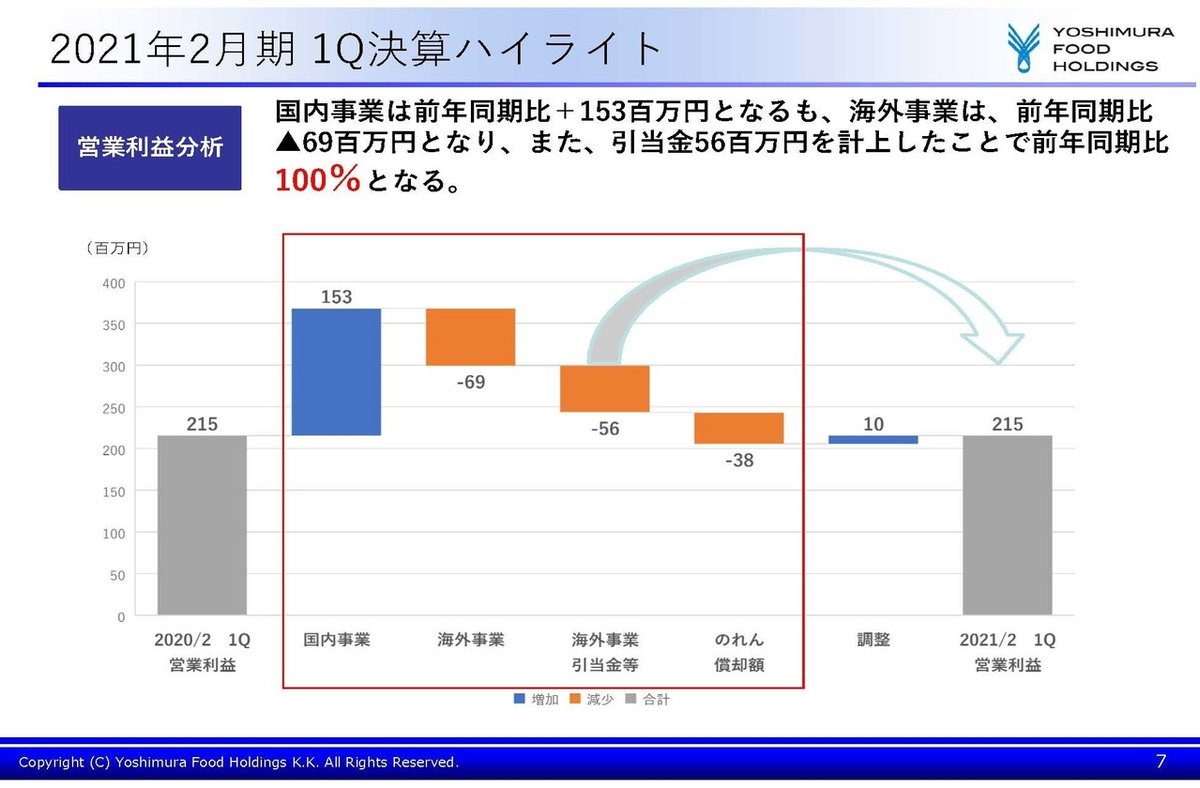

売上高は10.4%増の77.5億円、営業利益は0.2%減の2.1億円、純利益は99.7%減の0円となっており、売上は増加する一方で営業利益は横ばい、純利益は大幅悪化という状況になっている事が分かります。

ではどうしてそのような、あべこべな状況になっているのでしょうか?

まず売上が増加した要因としては、M&Aによってグループ企業が増加したからだという事が分かります。

売上の増加した要因がグループ企業の増加なので、もちろんそれに伴いコストも増加しており、販管費が12.7億円→14.8億円と増加した事で営業利益は横ばいとなってしまった事が分かります。

さらに営業利益の内訳をみると国内事業では、1.5億円の増益となている一方で海外事業では1.6億円の減益となっている事が分かります。

そしてその中には海外事業の引当金も大きく、これはYFHDの発表によるとかなり保守的な見積もりをしているとの事ですから、新型コロナ後の見通しが立ってくれば、戻り益という形で利益になる可能性があります。

ちなみにこの引当金とは貸倒れを予測して設定する損失です。

例えば100万円の売掛金があって80万円しか回収できなそうだとなった際には、先に20万円を予測で損失として計上します。

ですが、20万円は貸倒れると予測していたとしても100万円丸々回収できる事もありますよね。

そうなった際には20万円が戻り益という形で利益として計上されることになります。

つまり、保守的に見積もっているの予測より多くの資金を回収できる可能性があるので、今後は利益が出る可能性があるという事です。

YHFDの海外事業はシンガポールです、そしてシンガポールは人口も少なく内需が弱いので外需によって経済成長をさせてきた国ですので、新型コロナ感染拡大によって外需が停滞した事によってかなりの打撃を受けています。

シンガポールはいまもまだ、外国人の受け入れは再開していませんので今後の決算でもその悪影響が出てくる可能性が高そうです。

一方国内事業は好調なことが分かります、これはYHFD傘下の食品関連事業にはスーパーなどへ食料品を卸している会社が多かったからです。

新型コロナによる巣ごもり需要で、業績が伸びたという事ですね。

続いてこちらの資料をご覧ください。

為替差損が1.34億円もある事が分かります。

これが営業利益は横ばいだったのにも関わらず、純利益が大きく悪化していた理由ですね。

ちなみにこの為替差損とは、シンガポール子会社の保有するシンガポールドル建ての資産に対するものです。

単純に為替差損益を説明すると、例えば為替が1ドル100円→80円へと変化して、シンガポール子会社が100ドル持っているとします。

すると日本円で計算したときに10,000円→8,000円となってしまうので損失が出てしまうという事です。

具体的には為替の換算レートが1シンガポールドル=78.47円→75.89円と変化したことによって、大幅な為替差損がでてしまったようです。

しかし7/17日時点では1シンガポールドル=76.98円まで40%ほど回復していましたから、このままのレートが続けば単純計算で為替差損の金額は40%ほど減少するはずですね(企業活動によって、保有しているシンガポールドル資産の金額が変わっているので計算通りにはいきません)。

とはいえ為替相場の動きは本当に分かりませんので、過度な業績回復期待はしない方がいいでしょうが、次回の決算発表を考える際には締め日の8月末の為替レートに注目する必要がありそうですね。

大きく為替が改善していれば、業績の急回復が起きそうです。

続いてこちらの資料をご覧ください。

今後の見通しとして、国内は引き続き堅調で海外は引き続き入国制限が続いている影響もあり軟調に推移するとしています。

私もおおむねそのように推移するのではないかと考えています。

という事で、国内は業績が向上しており、まだまだ外食産業は回復出来てきていませんので、食料品の卸は見通しの通り今後も堅調に業績が推移していそうだという事、海外は内需が弱いシンガポール企業なので業績の悪化は避けられなそうですが、引当金を保守的に見積もっているため戻り益が出る可能性がある事と為替が回復傾向にあるため、為替差損が減りそうなことから、業績は改善することを予測します!!

また、今は新型コロナもあり安く買える企業も増えていますのでYFHDからすると絶好のM&Aチャンスとも考えられます。

しかし、積極的なM&Aをしていますので資金的には余裕があるわけではなく今後どのような拡大策を取っていくのか、それとも力を蓄える時期にしていくのかに注目したいです。

次回の決算が予測の通り良化すれば、借入などの選択肢も出てくるはずですので拡大路線に進むかもしれません、今は割安で買える企業が多いはずですので、力のある企業を買っていければ成長の可能性は十分ありそうです。