丸井グループ【8252】売らない店舗でポイント還元以外の価値でカード事業拡大を進めている話

日経平均に採用されている銘柄を全て取り上げているこのnote、今回取り上げるのは株式会社丸井グループです。

商業施設の運営でよく知られている企業ですね。

事業内容と業績のポイント

それでは早速事業内容から見ていきましょう。

丸井の事業セグメントは以下の2つです。

①小売:商業施設の運営

②フィンテック:エポスカードなどのクレジットカード事業が中心、家賃保証なども展開

2023年3月期時点での売上と(セグメント利益)の構成は以下の通りです。

①小売:31.8% (7.8%)

②フィンテック:68.2% (92.2%)

売上・利益ともにフィンテック事業が主力となっています。

特に利益面に関しては利益率の高いフィンテック事業が9割以上を占めています

丸井は金融が主力の企業なんですね。

続いて近年の業績の推移を見ていきましょう。

2020年3月期以降の業績の推移を見てみると、2021年3月期にコロナの影響で大幅に業績が悪化し、それ以降は回復傾向が続くものの2023年3月期でも2020年の3月期の水準には回復していないという状況です。

ちなみに、コロナの影響が大きく、多くの百貨店が店舗の運営を十分にできずに赤字となっていた2021年3月期でも丸井は黒字を維持していました。

丸井は金融事業が中心だという事もあり市況に関わらずある程度安定した業績が期待できる企業だという事です。

続いて、どうしてコロナ以前の水準を下回って推移しているのか、セグメント別の業績を見てみると、2023年3月期はフィンテック事業は売上、利益ともに2020年3月期の水準を上回ったものの、小売り事業がコロナ以前を大きく下回った状況です。

金融関連の事業は好調となったものの、小売りの事業が苦戦していた事で、業績はコロナ以前の水準に及んでいないという事ですね。

2023年3月期の百貨店の企業は過去最高益となったところもありますから、多くの百貨店と比較してみると丸井の小売りは伸び悩んでいる事が分かります。

ではどうして丸井の小売り事業が伸び悩んでいたのかというと、それは「売らない店」「イベントフルな店」へと業態の転換を進めてきたからです。

百貨店は直近では好調になっているところが多いとはいえ、コロナ以前は時代の変化の中で苦戦傾向が続いていました。

そういった中で丸井は小売り事業の大きな改革を進め、飲食店や、イベントスペースの拡大など店舗は売らない店を中心にオンラインとオフラインの融合を重視した改革を進めてきました。

店舗を物販によるマネタイズの場所ではなく、人が集まり顧客との接点を増やす場所へと転換させていたという事です。

来店頻度が上がれば丸井のカードを利用する可能性も高まりますし、メインカードとして利用してもらえる可能性も高まります。

さらに、店舗で見てオンラインで購入というオンラインとオフラインが融合した消費行動が増えればその決済にはクレジットカードが使われる可能性が高まります。

フィンテック事業を拡大する場所として店舗を活用しようと動いていたという事ですね。

なので、2024年3月期時点では非物販店舗の割合は61%まで増加していますし、今後も2026年3月期に70%まで引き上げる計画で、大きな転換が続いている事が分かります

多くの百貨店企業は直近では、円安によるインバウンドの急拡大、消費の回復などもあり、高価格帯の商品が売れ業績が好調です。

一方で、丸井はそういった高価格帯の商材を取り扱って一部の顧客が来る店舗ではなく、幅広い顧客との接点となるような場所へ転換を進めてきたことで、多くの百貨店とは違った業績の推移となっていたわけです。

なので丸井の業績を見る際には、他の百貨店のように富裕層の消費拡大によって小売り事業の急激な業績の拡大が続くか、ではなくフィンテック事業が堅調に拡大していくるが重要だという事ですね。

とはいえ、小売り事業でも人が集まる場所としての価値を高めるための取り組みを進めており、それによって店舗の賃料上昇やイベント収入の増加を進めています。

急激な拡大は進まないでしょうが、場所としての価値を高め収益性の改善が続くかには注目です。

さて、続いて丸井にとって重要なフィンテック事業を見ていきましょう。

まず、フィンテック事業の主力であるエポスカードの特徴を見ていくと、その1つに収益性の高さがあります。

国内で最も大きな規模を持つ楽天カードと比較すると、カード会員数は1/4ほどですが、営業利益は楽天カードを上回っています。

PayPayなどのQR決済と比較しても明らかに収益性が高いです。

その要因はポイント費用の少なさです、楽天カードなどと比較するとポイント費用が約1/20となっています。

楽天やPayPayなどは経済圏全体で価値を向上させることが重要です。

なのでカード単体の収益性よりも、他のサービスを利用してもらい経済圏全体での収益を向上させる事が大切ですから、積極的にポイントを配布し利用を促しています。

一方で大きな経済圏のようなものを持たない丸井はポイントの過剰還元による競争は、収益性の低下を招くだけですから、一定程度のポイントに抑制する事で高収益となっています。

もちろんポイント還元はしていますし、ポイント好きのユーザーの多い日本市場ではそれが重要なのは間違いないですが、ポイントの還元競争をしても低収益化を招くだけですから、ポイント以外の価値で顧客のロイヤリティを高めることが重要となっています。

だからこそ、店舗も多くの顧客との接点として重視している側面があるという事ですね。

ポイント以外の価値を提供し、顧客を維持して高収益を維持しつつ会員を確保する事が重要となっています。

そういった中で近年の会員獲得の取り組みも特徴的です。

積極的に進めている取り組みの1つに好きを応援するカードというものがあります。

例えばカードを利用すると、そのポイントを応援先へ寄付できるカードや、人気イラストレーターのイラスト作品が券面にデザインされたカードなどがあります。

その他にもオンリーワンカードという、自分の好きな画像をカード券面にできるサービスも開始しています。

それぞれの取り組み単体では会員数の増加は小さいですが、個人に深く刺さるような企画を多数行う事でロングテールでの会員拡大を目指しています。

実際にこの好きを応援するカードによる新規入会は増加しており、2024年3月期では新規入会の43%を占め、堅調な成果を見せています。

ちなみに、イラストレーターのカードに関しては、入会は平均は500人だとしていますが、LTVは通常のカードに比べて6倍~10倍になっているようです。

好きなものである分、LTVの増加にも繋がりやすいという事ですね。

丸井は誰にでも幅広く刺さるようなポイント還元による会員獲得ではなく、それぞれの個人に深く刺さるような取り組みでの、会員獲得、ロイヤリティーの拡大を進め、カード事業の高収益化に取り組んでいるという事ですね。

こういった取り組みの進捗には注目です。

さて、フィンテック事業の業績に改めて目を戻すと、堅調だった要因は主力のクレジットカードの取扱高の増加となっています。

カード会員数はコロナ禍で一時的に減少しましたが、2023年3月期ではコロナ以前を上回る水準まで増加し、キャッシュレス化による利用率の増加もあり、取扱高は過去最高となっています。

このように堅調な状況のフィンテック事業ですが、営業利益の推移を見てみると、コロナ以前は毎期30~40億円ほど拡大していたのが2023年3月期では前期比で+13億円となっています。

利益の成長は鈍化傾向にあるんですね。

とはいえこの営業利益の成長が鈍化の要因は事業が不調だからではありません。

むしろ、2023年3月期の新規入会は大きく回復し、コロナ以前の水準まで戻っており事業自体は堅調な状況です。

ですが、この急回復が実は利益の成長鈍化に繋がっています。

ではどうして新規入会の回復が利益の伸び悩みに繋がるのかというと、それはカード事業のビジネスモデルが影響しています。

カード事業は初年度はカードの発行コストがあり、利益面にはマイナスに働きます。

そのコストを複数年にわたり徐々にカードの利用拡大によって回収していきます。

特に利益率の高い分割払いやリボ払いを利用するユーザーから大きく回収するモデルとなっています。

つまり入会が大きく増加すると、その発行コストで初年度の利益は伸び悩むという事です。

なのでコロナで悪化した入会者数が、急回復する中で利益面の鈍化に繋がりました。

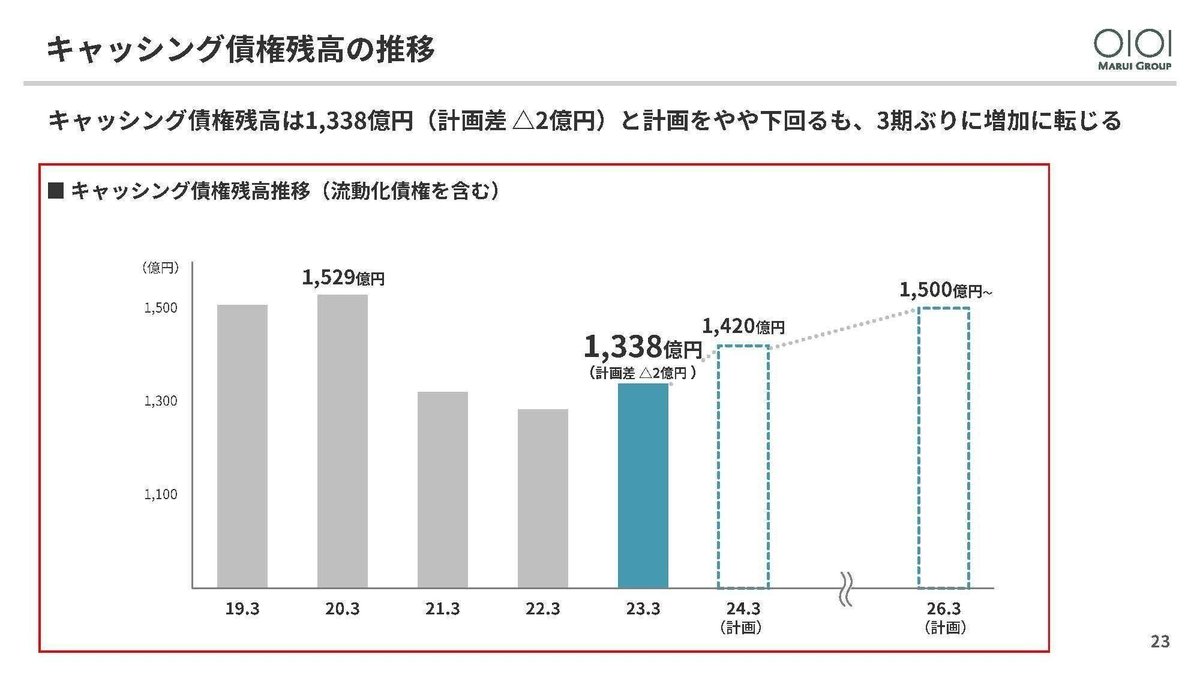

さらにコロナ禍では、分割払いやリボ払い、キャッシングなど収益貢献が大きいものが消費低迷によって低調に推移しました。

これらは、返済が終わるまでの一定期間にわたり収益に貢献します。

それが減少したという事は、その後の一定期間で業績に悪影響が出続けるという事です。

コロナ禍で減少した分割払いやリボ払い、キャッシングなどの低迷も利益の悩みにつながったという事ですね。

ですが、経済活動再開の中で分割・リボ債権残高に関しては2023年3月期末には過去最高になるまで増加しています。

とすると、2024年3月期以降は好調が期待されますし、大幅に増加した入会者も利益に貢献し始めますから好調が期待できる状況にいる事が分かります。

コロナの影響が無くなり、小売りの回復も期待されますから企業全体としても基本的には好調が期待できる状況だと考えられます。

直近の業績

それではそういった中で直近の業績がどうだったのか見ていきましょう。

今回見ていくのは2024年3月期の通期の業績です。

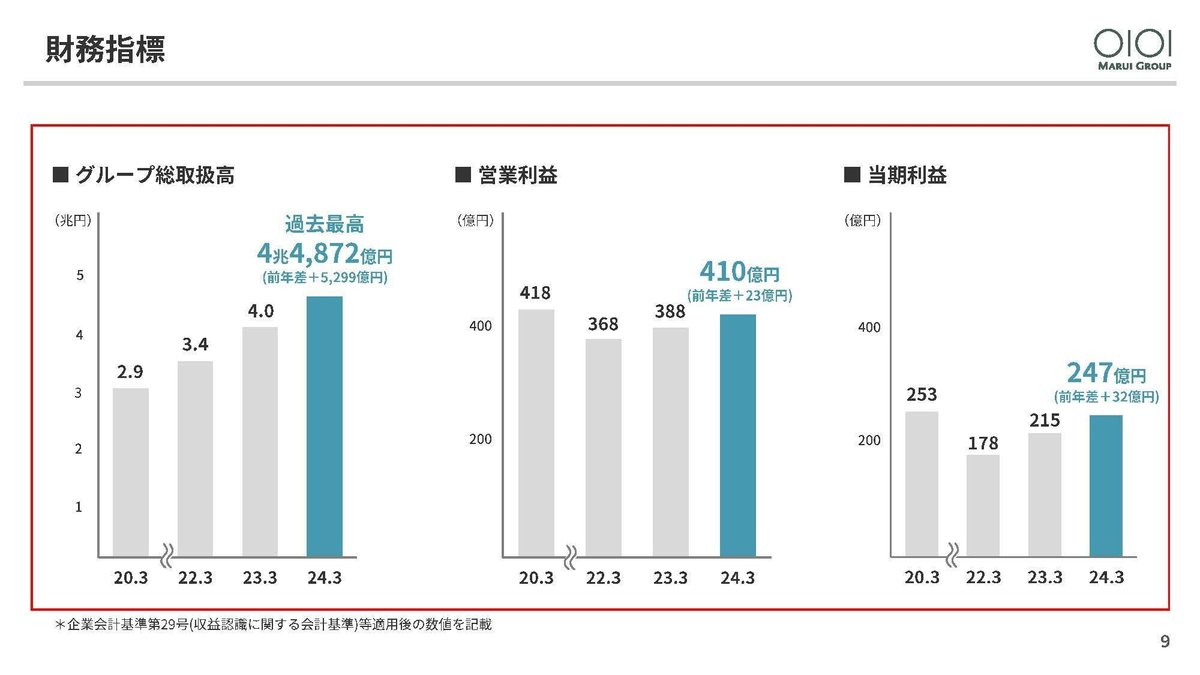

売上高:2352億円(+8.0%)

営業利益:410億円(+5.8%)

経常利益:388億円(+6.6%)

純利益:247億円(+14.9%)

増収増益で堅調な状況が続いています。

コロナ以前と比べてみると、取扱高はコロナ以前を大きく上回り過去最高となったもの、営業利益や純利益は、若干下回る水準が続いています。

その要因はやはり小売り事業がコロナ前を下回って推移している影響が大きいです。取扱高の規模が大きくなりやすいカード事業は堅調な状況が続くものの、小売りの収益性は低下した状況が続いているという事ですね。

小売り事業では売らない店舗への転換も進んでいますし、コロナ以前の水準への回復は難しさがある事が分かります。

とはいえ、前期比では利益が伸びたのは小売り事業です。

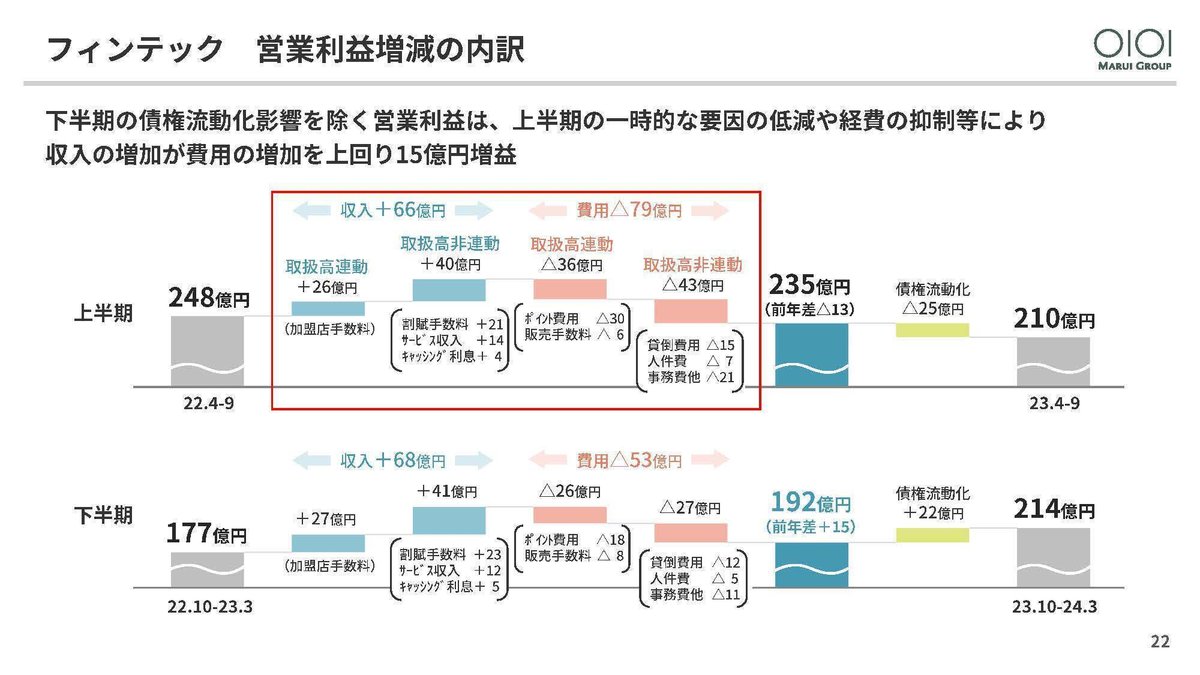

フィンテック事業で債権流動化を行っていますので、その影響を除いた、セグメント別の営業利益の変動要因を見ていくと以下の通りです。

①小売り:+33億円

②フィンテック:+2億円

コロナ以前と比べるとフィンテックが好調、小売りが不調という状況が続くものの、前期比では小売りの回復が進みフィンテックは伸び悩みという状況だったという事です。

それぞれの事業の状況をもう少し詳しく見ていきましょう。

小売事業の好調の要因はテナントや、イベント収入の増加、さらに経費の削減です。

入店客数はコロナ以前の93%と十分ではありませんが、大きな回復が続いています。

その結果、店舗の未稼働面積も減少し、家賃も坪単価も増加し好調なりました。

コロナの影響も無くなり市況の回復が進む中で、小売り事業は堅調だったという事ですね。

入店客数の回復傾向が続いていますし、今後も回復が続く事でさらなる、業績回復が期待されます。

一方でフィンテック事業は利益面が伸び悩んでいました。

その要因は、上期の苦戦にあります。

債権流動化の影響を除くと、上期が13億円の減益となり、下期が15億円の増益となりました。

特に悪化の要因となったのはポイント費用の増加です。

これには前期に引当金の計算方法を精緻化した事による反動と、ポイント獲得を目的としたプリペイドチャージが増加した事が影響しています。

とはいえプリペイドチャージに関しては、ポイント付与を見直し、下期には落ち着きをみせています。

さらに引当金の精緻化の反動も無くなり、その結果下期にはポイント費用は落ち着きを取り戻して、利益面は堅調でした。

さらに、残高の増加で好調が期待されていた割賦手数料・キャッシング利息はコロナ以前を上回る増加幅となっており好調です。

新規入会やカード会員数も増加していますし、事業自体は堅調な状況だと考えられます。

2025年3月期以降は堅調な業績が期待できそうですね。

そんな中で2025年3月期の通期予想を見てみると増収増益を見込んでいます。

セグメント別では両事業とも増益となる見通しで堅調な業績を予想しています。

とはいえ、懸念点もあります。

それが消費の低迷です、トラベル・エンタメへの取扱高が2024年3月期の下期は上期と比べ1%ほどですが減少しました・

カードの利用は消費と比例しますから、インフレによる消費低迷の影響は出る可能性があるという事ですね。

とはいえ、キャッシュレス化が大きく進み日常でクレジットカードが利用されるようになっていますから、大きな悪影響は想定しにくいです。

基本的には今後も堅調な業績が期待できそうです。