パーク24の決算から考える業績の計画未達の可能性

どうもコージです! 私は、毎日決算書を読んで企業の未来を妄想しています。 そんな私が決算書の中で面白かったポイント、未来への妄想ポイントを説明しています。

今回見ていくのはパーク24株式会社です。

この会社は駐車場のTimesの運営で大きく成長した企業で、近年はカーシェアリング事業によって大きな評価をされている企業です。

さてこんなニュースがありました。

パーク24、上場以来初の赤字…国内外でコロナ禍が大きく影響 2020年10月期決算

パーク24は12月15日、2020年10月期(2019年11月~2020年10月)の連結決算を発表。新型コロナウイルス感染症拡大による外出自粛などが影響し、1999年の上場以来、初の最終赤字となった。

どうやらパーク24は上場来初の最終赤字となってしまったようです、今回はそんな厳しい状況にいると考えられるパーク24の今後について考えていきましょう。

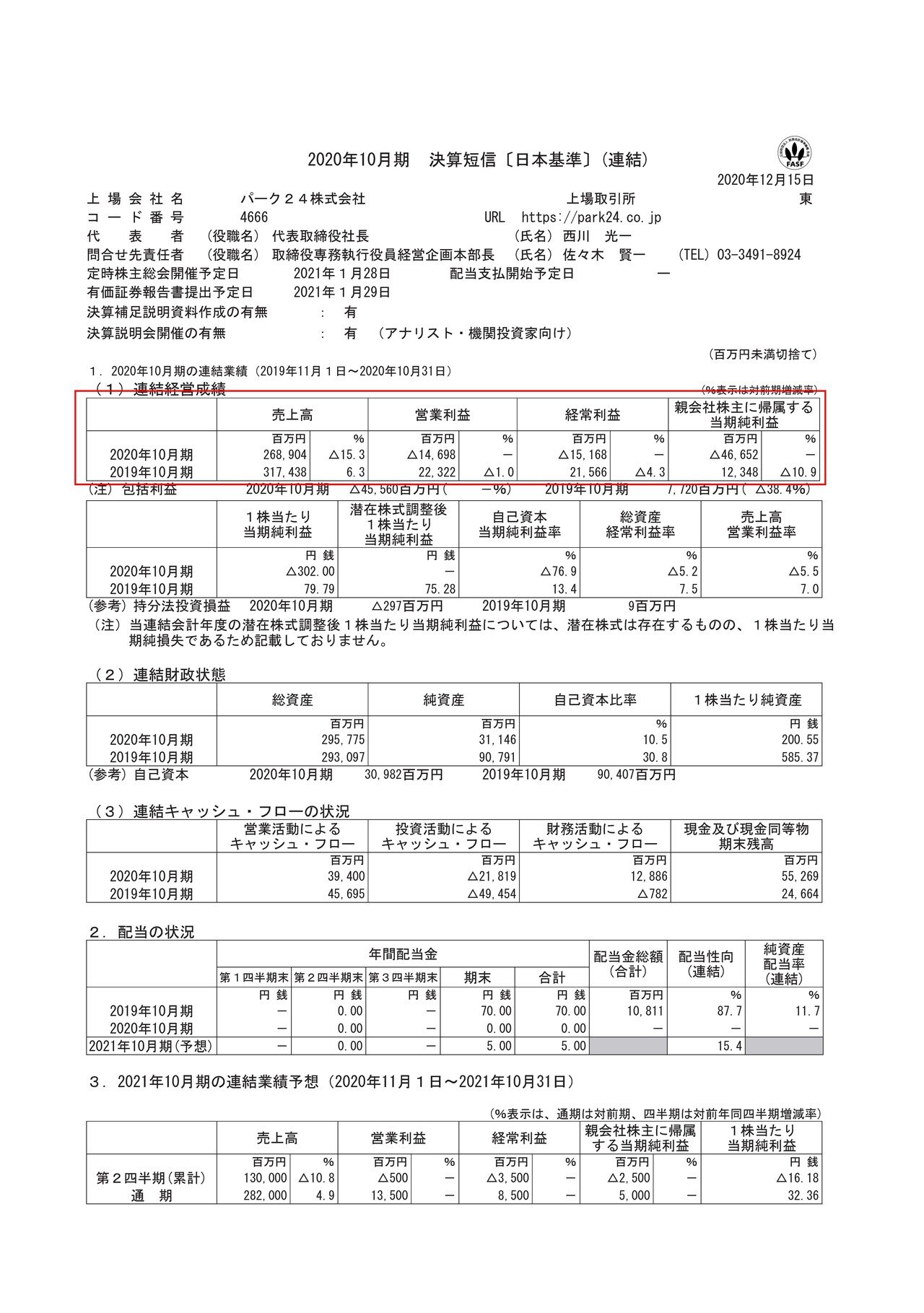

それでは早速こちらの資料をご覧ください。

売上高は15.3%減の2689.0億円、営業利益は223.2億円の黒字→147.0億円の赤字、純利益は123.5億円の黒字→466.5億円の赤字となっている事が分かります。

減収減益の赤字転落と非常に厳しい状況で、さらに営業利益に対して純利益が大きく悪化している事も分かりますね。

また、売上が485億円の減少に対して、営業利益が370億円の減少と売上の減少と売上の減少が利益に与えるインパクトが非常に大きい事が分かります。

これは駐車場カーシェア、レンタカーどれを取ったとしても、固定費が大きく売上に関わらずコストがほぼほぼ一定のビジネスだからだと考えられますね。

例えば、駐車場の運営をすることを考えてみると駐車場の稼働率が80%だとしても20%だとしてもかかるコストにあまり差が出ないことが理解できると思います。

なので売上の減少がそのまま利益へマイナスのインパクトとなってしまうという事ですね。

続いてもう少し詳しく内訳を見ていきましょう。

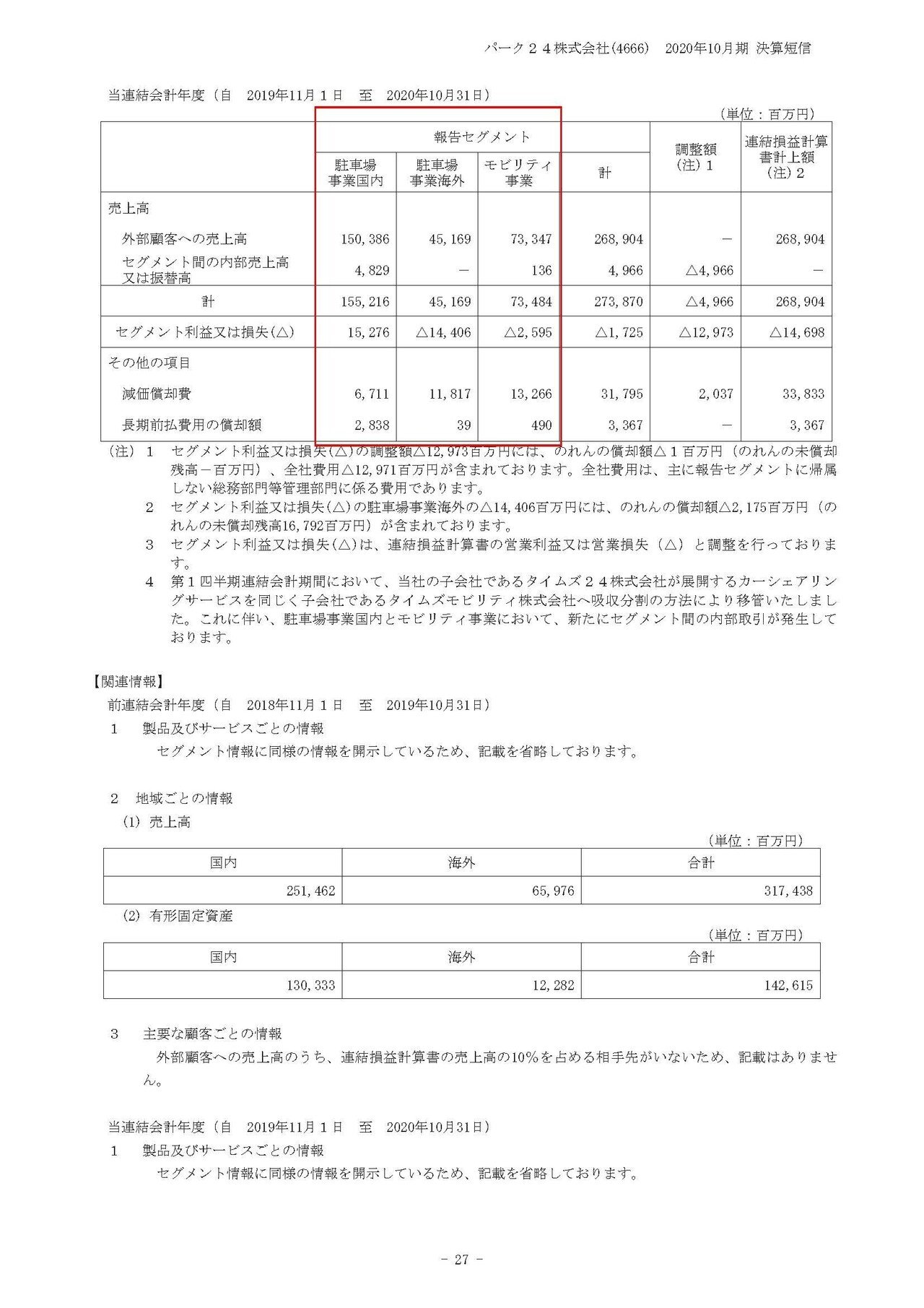

パーク24の事業セグメントは①国内駐車場事業②海外駐車場事業③モビリティ事業(カーシェアやレンタカー)と3つある事が分かります。

それぞれの事業の業績の推移は

①国内駐車場事業:売上1503.8億円(9.8%減) 利益152.7億円(44.0%減)

②海外駐車場事業:売上451.6億円(31.5%減) 利益9.9億円の赤字→144億円の赤字

③モビリティ事業:売上733.4億円(14.4%減) 利益91.1億円の黒字→25.9億円の赤字

となっており、国内駐車場では大きく減益しつつも黒字を保っているのの、海外駐車場事業やカーシェアを行うモビリティ事業では赤字転落となってしまっている事が分かります。

続いては各事業がどうしてこのように推移したのかについて見ていきましょう。

まずは黒字を保てていた国内駐車場事業ですがこちらでは、外出自粛や企業の営業活動が縮小する中で駐車場の稼働に影響があった事で業績が悪化したとしています。

その一方で可能な限りのコストカットや不採算物件の解約などを進めたとしています。

また、緊急事態宣言明けには業績の回復が見えてきたものの、再び感染者数が増加し始めた7-8月に関しては回復ペースが鈍化したとしていますので、最近の外出自粛ムードの高まりというのも業績に悪影響を与えている可能性がありますね。

もちろん行動量が減れば出先での駐車場の需要は減りますが、自動車の台数自体が減少しているという訳ではありませんので、どこかに車を止めておく必要がある以上一定の需要は残り続けることは間違いありませんよね。

なので今回も黒字水準を保てていますし、最悪の時期は脱していますし感染症対策として電車などの公共交通機関よりも車移動の需要が増えているという事から考えても、この事業に関しては業績が伸びるかはともかく今後も十分に利益水準は保てるでしょう。

続いて海外駐車場事業ですが、こちらでは2月~はアジア圏、3月~はオセアニア、欧州圏で新型コロナの影響を受け業績が悪化し、さらにその後需要が回復傾向となった直後の7月からは豪州と英国で感染者数増加の影響を受けてロックダウンなどの強力な措置が取られたために回復が鈍化したとしています。

アジア圏では感染の影響が小さかった事もあり回復が続いたとの事ですが、新型コロナの影響が大きい地域にも進出していた事が業績悪化につながったようです。

英国などではワクチンの接種が始まっていますが、多くの方に届くにはまだ時間がかかりますので、しばらくの間は業績悪化が続く可能性が高そうです。

そもそもこの海外事業に関してはまだまだ投資期間で赤字続きでしたので、業績悪化が続くとなると今後も大きな赤字となってしまう可能性は高そうです。

続いてモビリティ事業ですが、レンタカーサービスでは海外からの入国制限に伴うインバウンド需要の大幅減と、国内観光需要の低下によって業績が悪化し、カーシェアリングに関しても外出自粛の影響で業績が悪化したとしています。

しかしカーシェアリングに関してはコロナ禍において不特定多数との接触がなく密を回避できる移動手段として認識されたこともあり、需要の高まりを見せ会員数は新型コロナ前より大きく増加し、車両保有台数の適正化を行った効果もあり、7月以降の1台当たりの売上げは前年比で100%越えを維持しているようです。

会員数が増加しているという事で、やはり一度登録してもらったというのは非常に強そうです。

登録してもらうハードルというのはやはり高いですし、一度登録してもらえれば外出時の移動手段の1つとして検討対象に入りますよね。

例えばカーシェアのサービスへ会員登録をしていない人が、京都旅行へ行くときの移動手段としてカーシェアを考えませんよね、新しく登録するところから考え始める人はそうはいません。

ですが登録さえしてあれば、使うかどうかは分かりませんが一度検討対象には上がるはずで、そうなれば少なからず利用頻度というのは増えていきますから、登録者増加は長期的な好影響が期待できるはずです。

カーシェアは登録者数が増えたという事と感染症対策として認識されているという事から好調が期待できますが、レンタカー事業ではインバウンド減少の影響を受けてしまっている点は業績を押し下げそうです。

また営業利益は147.0億円の赤字となる一方で純利益は466.5億円の赤字となってしましたがこれには海外駐車場事業の、のれんや契約関連無形資産の減損の影響が242億円と大きかった事が分かります。

その結果のれんと契約関連無形資産の金額は511億円→254億円と半減している事が分かりますね。

前期の、のれんの償却費は21.7億円ほどありましたので、のれんが半減している事から考えて単純計算すると10億円ほど来期以降の業績が向上すると考えられます。

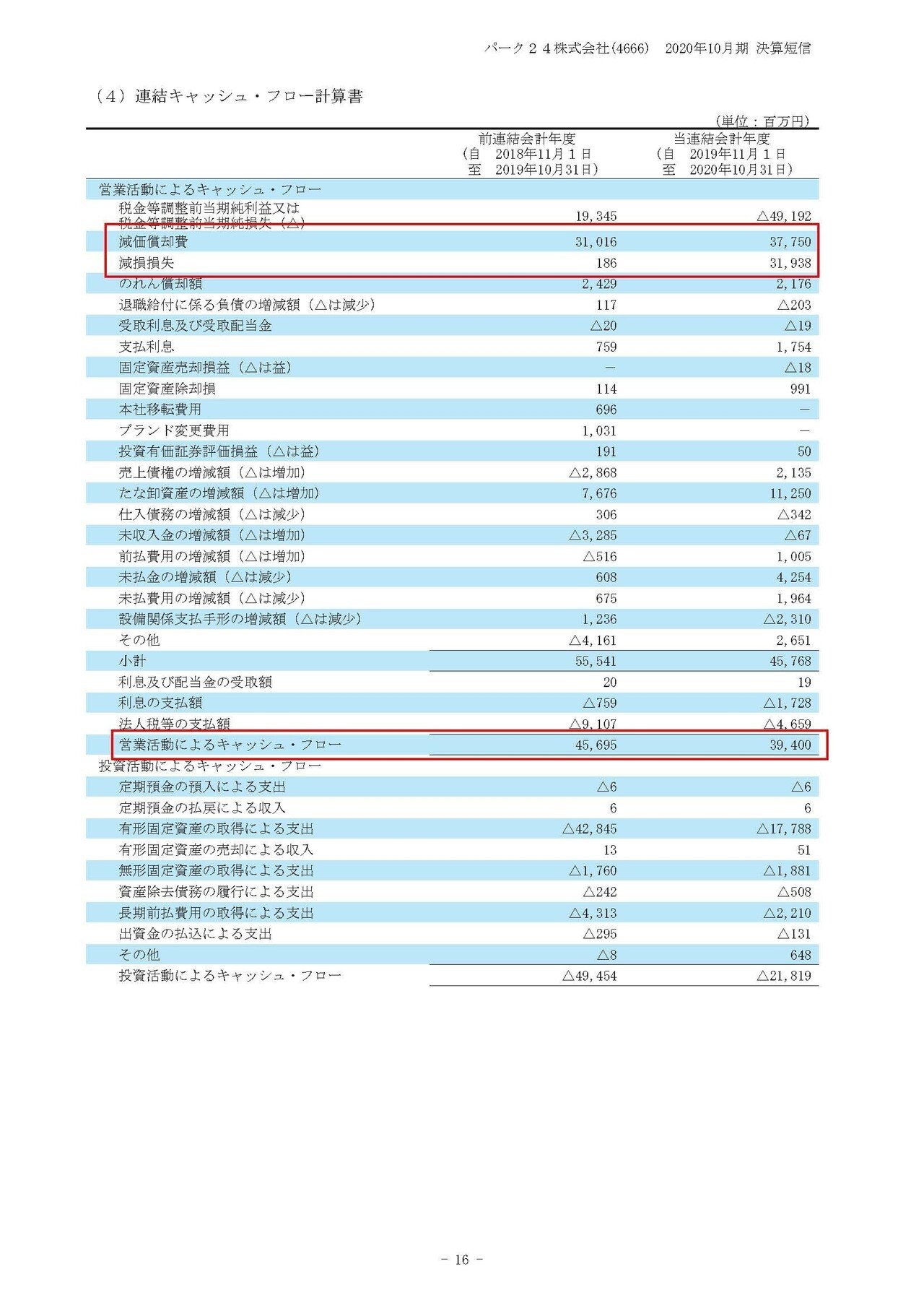

また、今回の決算では大きな赤字となってしまっていたパーク24ですが、本業でどのくらいのキャッシュを稼げたのかを表す指標である営業キャッシュフローでは394億円のプラスを保っている事が分かります。

その要因としては、先ほど見たようにキャッシュアウトを伴わない支出であるのれんの減損損失が大きかった事と、初期投資が大きな事業をやっている事からも分かる通りで、減価償却費が多額になっている事だと分かりますね。

またそういった初期投資が大きなビジネスをやっているという事もありますし、コロナ禍で手元資金を増強したという事もあり、借入金やリース債務といった有利子負債の金額が大きくなっていて合計で1509億円と多額になっています。

その返済への支出を表す、長期借入金の返済への支出やリース債務の返済による支出を合計しても224億円となっており、営業キャッシュフローの394億円の収入で賄える水準にいますので、業績自体は赤字ですが、資金繰りとしては問題が出る水準ではなさそうですね。

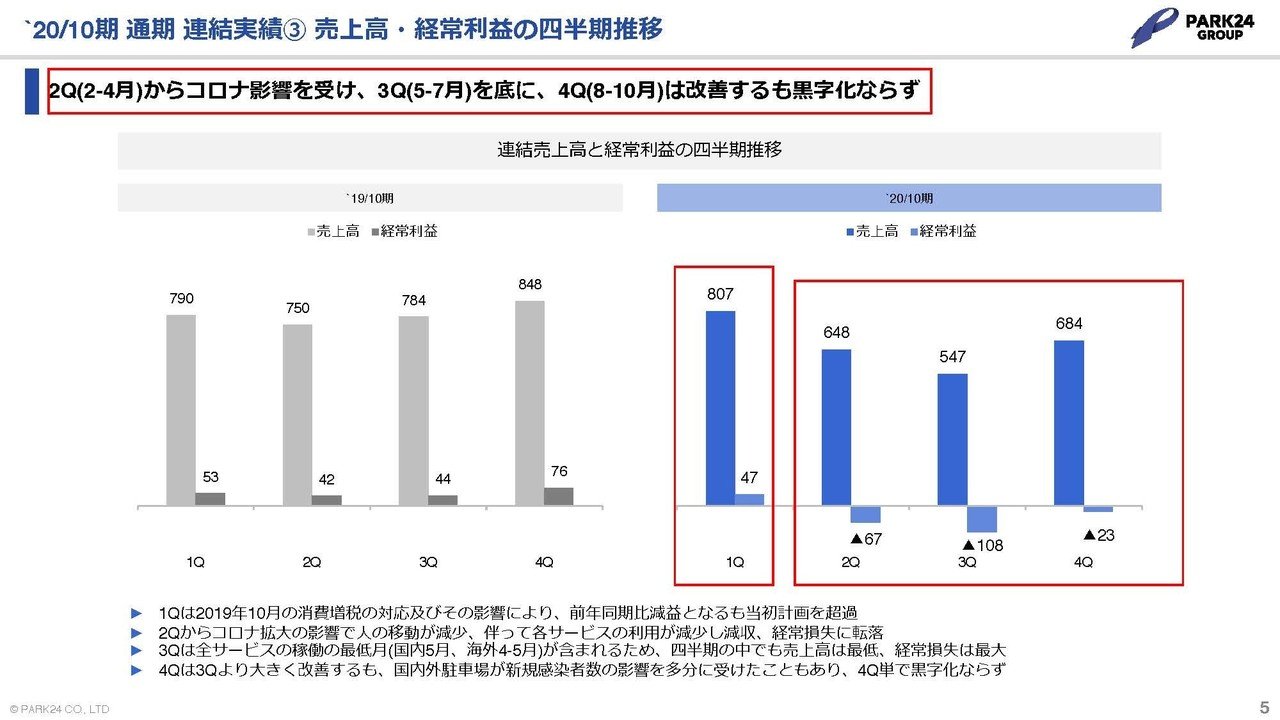

また直近の業績は回復傾向にある一方で8~10月の4Qでも23億円の赤字となってしまっていて、まだまだ黒字水準までの業績の回復が起きていない事も分かります。

その要因としては、売上の計画が9-10月は未達で売上の回復が遅く8月以降は売上が下落傾向にある事と、コストカットが想定より進んでおらず、計画比で86億円もオーバーしてしまっている事が分かります。

コストカットに関しては、売上が想定より回復が進んでいる中で、コスト抑制を一旦停止したという事であれば納得がいきますが、売上も計画未達な中でコストが超過してしまっているという事ですので、当初に掲げていた目標設定に難があったと考えられます。

また売上が計画未達になった要因としては、モビリティ事業は好調で計画を上回るものの、駐車場事業が計画を下回っているからだと分かります。

海外事業に関しては先ほども触れたように、感染再拡大によって強力な措置が取られたことが影響しているかと思われますが、日本に関してはそういった事もなく10月の計画前期比95%に対して、83.1%と12%も下回ってしまっています。

これにはビジネスシーンで、オンラインの商談や打ち合わせが一般化した事など根本的に需要が減っている事も要因として考えられますので、今後も以前の水準まで戻らない可能性もありそうです。

そんな中で来期に関しては、売上の回復は限定的であるものの、コスト抑制によって赤字脱却をするとしています。

しかし今期はコストカットも売上も計画を大きく下回っていましたし、この来期の見通しに関しても過大な計画となっている可能性がありますのでその点は注意が必要そうです。

また、今後に関してはむこう5年間の中期的にはモビリティ事業を伸ばし、長期的には海外事業を伸ばしていこうと考えている事が分かります。

となると、国内事業に関しても計画を下回って8~9割程度の回復しか期待できないですし、投資期間で赤字体質でコロナの影響が長期化する海外事業への投資はまだまだ行っていくでしょうから利益面では悪化傾向が続きそうです。

基本的にはそれを好調が期待できるモビリティ事業でどれだけ補えるのかという感じになりそうですので、今後しばらくは利益面の伸びではなく売上が伸びていくかに注目したほうがよさそうです。

業績としては、国内も以前の水準に戻る事が難しそうですし、海外では業績悪化が続きそう、モビリティは好調となりそうですがまかないきれず業績悪化が続くと考えます、また計画が過大となっている可能性が高いですから、コストカットや売上面でも、計画を下回った業績となる事も予測します!!