高卒製造業のワタシが31歳で家賃年収1750万円になった方法【重要部分まとめ】

こんにちは。不動産投資の、本要約チャンネルの徳川です。

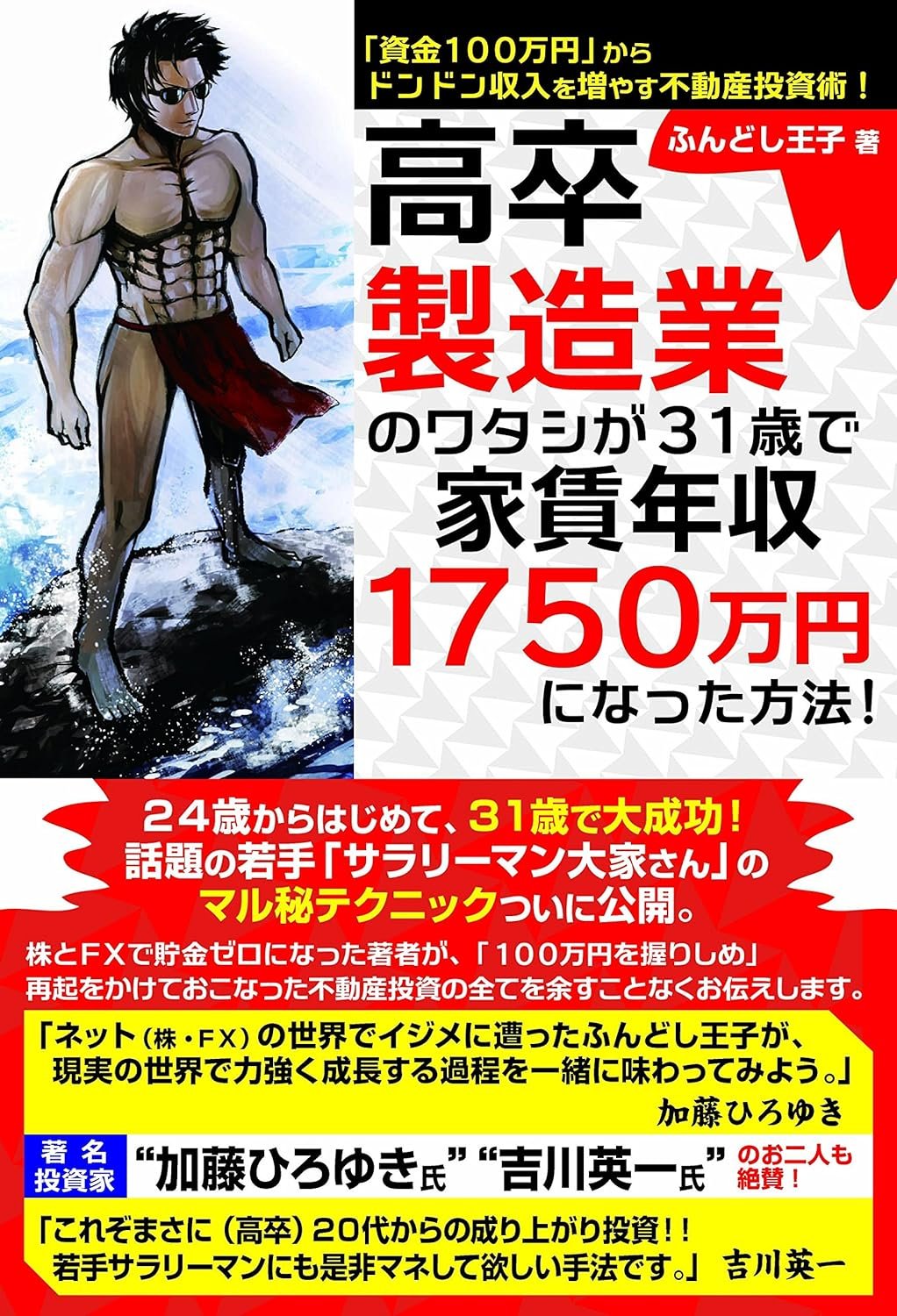

今日は ふんどし王子さんの著書

『高卒製造業のワタシが31歳で家賃年収1750万円になった方法!』

の重要部分と、この本を読んだ感想を交えながら紹介します。

まず最初に結論です。

この本を実際に読んで、個人的に重要だと思ったポイントは以下の3つです。

1、本やネットからの情報収集を抜け出して勉強会やセミナーに参加する

2、どうやって融資を引き出すか

3、人とのつながりが大事

以上の3つがかなり重要なポイントとなっています。

また全体を通して、著者のふんどし王子さんがどのようにして貯金ゼロの「高卒製造業の若者」が、31歳にして家賃年収1750万円を達成したのかが分かるようになっています。

この本を読めば、実際にどのように不動産投資で収益を上げているのかが、詳しく理解できる内容となっています。

では、さっそくその具体的なノウハウを見ていきましょう。

この本は、全部で7章で構成されています。

1章から7章までの重要部分を、順番に解説していきます。

■まず、第1章では

ふんどし王子誕生秘話とも言うべく、著者の生い立ち、どのような経緯でお金持ちを目指し、実際にどうやってお金を貯めたのか、などの経緯がまとめられています。

ふんどし王子さんの家庭は裕福ではなく、父親はいつもイライラしていて、ストレスから顔面神経麻痺という、顔の半分に力が入らない症状も出ていました。

母親はお金がない中5人兄弟を育ててくれましたが、心のよりどころとして宗教にはまりました。

そのため厳格な祖父と衝突し、祖父が集会の建物をハンマーでぶっ叩きカチコミしたこともあったようです。

そのような壮絶な幼少時代を経て著者が得た教訓が、「お金で幸せになることはできないが、お金があれば8割がたの問題は解決する」というものです。

幼少期のそのような思いから著者は投資を始めようとします。

しかしまずは投資を行う資金を貯めなければいけません。

そう思ってお金を貯めようとする著者ですが、パチンコで散財したり、馬鹿にならない金額をたばこ代に使ってしまったりします。

そこで著者が実践したのが天引き貯金です。強制的に引かれるので自然とお金が貯まります。

そして、気が付くと21歳になったころには300万円が貯まっていました。

そのお金で株式投資を始めるのですが、お金が減る一方だったので撤退、持ち直してまた300万円ほどのお金を作りますが、それをFX市場に突っ込み、2008年のサブプライムショックですべて溶かしてしまいます。

株もダメ、FXもダメなら残された選択肢は不動産投資しかなかった、というのが著者が不動産投資に踏み出した理由なのです。

とはいえ、最初は「不動産投資なんてエリートやお金持ちがやること」という意識があったといいます。

そこで著者が行ったのが、アパートの内見会に参加することでした。23という若さという珍しさでみんな親切にしてくれました。

セミナーや勉強会に参加するうちに、いつの間にか「俺もまずは一軒買ってみよう!」という風にマインドブロックが外れたと言うのです。

パソコンや本での情報収集から一歩抜け出して、見学会や勉強会などに参加することは成功への必須条件だと言います。

新しいことを始めるときには、ついついネットでの情報収集をしすぎてしまうものですが、

具体的に動いて、実際に人と会ってみるというのはとても重要なことですね。

2章以降からは、不動産投資で成功するための具体的な方法を見ていきましょう。

■それでは第2章を見ていきましょう。

この章では、無借金で手元の資金を増やす方法が、具体的に紹介されています。

一つ目の方法は、法人を作り、区分マンションを転売する、というものです。

著者はまず200万円で法人を作り、その資本金で中古の区分マンションを現金購入しました。

なぜ法人を作るのでしょうか。

その理由は、法人で物件を買うと、個人で買う場合と違い、短期譲渡の制限が外れるからです。

個人で買った場合には5年以内に売却すると売却益に対して39%の税金がかかりますが、

法人で買うと家賃収入や売却益から経費を引いた金額に対して税金がかかるのです。

つまり、かなり大きな税金対策になるということですね。

また、早期に法人を設立するメリットは他にもあり、例えば法人で物件を買って賃貸業を行うと、

自分が法人代表としてビジネスをしたという「実績」になり、融資を受ける際に有利になるのです。

さらに、法人化は多くの方にとってハードルになる「保証人」の問題の解決にも一役買ってくれます。

通常は、家族などに保証人になってもらうと思いますが、個人(代表者である自分)が保証人になるという手法が使えるのです。

この方法は個人的に非常に参考になりました。

一石二鳥ならぬ一石三鳥の方法ということですね。

無借金の方法としては他にも、

安いぼろ戸建てを買って賃貸に出す方法や、

やや安い戸建てを現金で買った後、日本政策金融公庫で融資を受ける方法、

他人の物件を借りて転貸する、などといった方法が紹介されています。

やはり事業を始める場合には個人と法人の違い、自分の挑戦しようとしている分野で

法人化することでどのような税制上のメリットがあるか知ることは非常に重要ですね。

■では、続いて第3章です。

この章では、ふんどし王子さん自身がどうやって自己資金を貯めたのか、ということが紹介されています。

当時、「不動産投資を始めるには1000万円は必要」と言われていましたが、それを待ち切れなかった著者は、

節約して貯めた100万円を元手に不動産投資を始めるのです。

100万円で不動産投資なんてできるの?と思うところですが、著者がやったのは「住宅ローンを使って賃貸併用住宅を建てる」という方法でした。

賃貸併用住宅とは、自宅にアパート部分が付いていて、アパート部分から賃料を得られる住宅のことです。

賃貸併用住宅は住宅ローンが使えるので、3年以上の勤続年数がある会社員なら通すのは難しくありません。

とはいえ、その時の借金は2500万円。これは相当の恐怖だと私は思いますし、実際に著者も不安で頭がいっぱいだったそうです。

では、その恐怖心をどうやって取り除いたかというと、「最悪の状態になってもここまでだな」というシミュレーションをしました。

例えば、

・ローン返済はできるか

・買ってすぐに売った場合はいくらになるか

・再起不能にならないか

などです。

数字に出せるものは数字に出すことで不安が消えていったそうです。

この章で非常に重要だと思ったのは、マインドの切り替え方ですね。

デメリットや最悪の状態がちらついて一歩踏み出せない人も多いですが、

このような考え方は非常に勉強になりました。

区分マンション、賃貸併用住宅などの次は、いよいよ一棟物への挑戦です。

というわけで、さっそく一棟物の融資について書かれている

■第4章を見てきましょう。

これまでのやり方では、リスクを抑えた分、スピードがのんびりでした。

ペースを速める必要があると感じていた著者は、先輩大家さんから「融資を使って、利回りの高い中古アパートを買って、加速すれば?」

というアドバイスを受けます。

そこで著者が融資を得て購入したのが6部屋の中古アパート。築15年の重量鉄骨造で価格1200万円、利回り21%でした。

二棟目は築16年、価格は2700万円だったものに指値を入れて2550万円になりました。利回りは18パーセントです。

この二棟のキャッシュフローは合計すると30万円。一棟物のパワーはすさまじいものがあると感じたそうです。

ここで最も重要なのが、融資を受けて、できるだけキャッシュを手元に残す、ということであり、その際の金融機関選びです。

この二棟のアパートは日本政策金融公庫から融資を受けて買っています。

メガバンクとは違い、著者のような、著者曰く低属性な方にも優しい金融機関であり、全国に支店があるため、どこに住んでいても利用できるのが魅力です。

注意点としては、担当者によっては賃貸業に理解がない人もいるので、できれば大家仲間の紹介を受けて担当者を指名することと、

あと一つは、あくまでも事業に対する融資ですので、不動産投資という言葉や、短期で売却予定があることなどは絶対に言ってはいけないということです。

この章では、最後の「不動産投資という言葉や、短期で売却予定があることなどは絶対に言ってはいけない」という部分が

大変参考になりましたね。実体験がある人からしか聞けないアドバイスでした。

では、うまく融資を受けて、物件を買った後はどのようにして運営していけばよいのでしょうか。

それは次の第五章で紹介されています。

この章では、物件を買った後、収益を上げるためにやるべきことが紹介されています。

どうやって部屋の価値を上げるのか、入居してもらうのか、そのための方法として効果的だと私が感じたのは2つで、

・プロパンガス会社のサービス活用

・客付けに強い担当者を大切にする

というものです。

ひとつずつ見ていきましょう。

プロパンガス会社のサービス活用とは、プロパンガスの切り替え特典として、

シングルレバーの取り付けや混合栓の設置などをお願いすると無料で行ってくれることがあるので、

それを利用してリフォーム代を安く済ませる手法です。

二つ目の客付けについてですが、

客付けは「物件力」×「家賃」×「営業力」で決まります。

ですので、客付けに強い担当者がいたら、集中的に頼みましょう。

また、コンプライアンスで禁止されていなければ、担当者個人にお礼をする、ご飯に誘うなども効果絶大とのことです。

他にも、

物件を自分で管理してクレームにスピード対応、

個人で物件を買い、長期譲渡のタイミングで売却し資金を作る、などの方法が紹介されています。

この章では、ガス会社との交渉や不動産担当者との付き合いなど、

本気で稼ごうとしたときには、コミュニケーション力が必要なのだと感じました。

運営がうまくいったら次は売却するのも自己資金を増やす一つの方法ですよね。次の章ではその方法が紹介されています。

■第六章では、実際に著者が行った物件の購入・売却が紹介されています。

個人的に非常に勉強になったのが、

多くの投資家が中古物件から始め、最終的には新築に行き着く、ということです。

新築は、買ってから10年くらいは修繕費などがかかりません。

多くの入居者は最新の設備が付いている新しい部屋を求めるので、入居付けもスムーズです。

さらに、10年程度保有して売却する場合でもまだ築浅で、次の人にも融資が付きやすいので売りやすいというメリットがあります。

また、残債のある築古の木造物件は融資の足を引っ張ることもあるので、資産の高いものへシフトしていくのは、経営の安定性を高める意味でも非常に重要だということです。

■次の第七章では、著者の大家仲間の事例が何例か紹介されています。

数が多いのですべては紹介しきれませんが、最も印象に残った事を紹介いたします。

それは何人かの方が共通しておっしゃっていた、「まず相手に与えよう」ということです。

新しい投資などを始めるときは、ついつい相手の持っているノウハウなどを欲しがってしまいがちですが、

まずは自分のできることが何かを考え、それで相手に喜んでもらうと自分に返ってくるというのは、投資に限らずビジネスで大切なことですね。

さて、以上で本書の7章全ての紹介が終わりました。

いかがでしたでしょうか?

まとめ

この本では、不動産投資への一歩目の踏み出し方と、成功するための具体的な戦略が非常にわかりやすく紹介されています。

不動産投資初心者の方でも、この本を読むことで、著者が初心者の時からの体験を追体験するように勉強することができます。

まず、著者が踏み出した大きな初めの一歩は勉強会に参加することでした。

次に、できるだけ税金を安くする方法、融資を受けやすくする方法が紹介されています。安定的に運営を行い、収入を増やそうと思うなら、融資を引き出しキャッシュをできるだけ保持しておくことは必須です。

また、自分でリフォームする、ガス会社のサービスを利用する、など初期投資を減らして利回りを高くすることも重要でしたね。

最後に、不動産投資で成功するためには、地場の市場分析、税制の知識、家屋の知識が欠かせません。

これらの知識を身につけることで、適切な投資判断ができ、お金に余裕ができ、不幸なことを回避できる生活が待っています。利回り20%という投資は他にはあまりありませんので、ぜひチャレンジしてみてください。

その他にも、この本の中で、具体的なキャッシュフローや、リフォームを安くする具体的なノウハウなど、この動画で紹介しきれなかった重要な部分がたくさんあるので、

この動画を見て少しでも気になった方は、ぜひ本書を購入して読んでみてください。

きっと、著者がどうやって貯金ゼロから成り上がったかが学べると思います。

では、ここまでご視聴いただき、ありがとうございます。

不動産投資に関する本のリクエストも、コメント欄でお待ちしています。

お気軽にコメントしてください。ではまた!