「逆イールドは景気後退の前兆」という昔話

「逆イールド」という言葉が毎日のように紙面を賑わしています。

「11年半ぶりに逆イールド、景気後退の前兆」

「過去逆イールドになると◯年以内に景気悪化する確率◯%」

長期金利が短期金利より低くなることを逆イールドと呼び、景気後退の前兆と認識されているようです。

はい、昔はそうでしたね。

金利は貸す長さによって変わります。

1番短いのは1日金利。これは中央銀行が決める政策金利です。日本では-0.1%ですが、今「逆イールド」と話題になっているアメリカでは2.4%です。数年前までは0%だったのですが、アメリカの景気が良くなったので中央銀行が小刻みに利上げを続け、2.4%になりました。

中央銀行は、景気が良いときは景気が過熱しないように政策金利を上げ、景気が悪くなると経済を活性化するために金利を下げます。これを予想するのが金利の取引(≒国債の取引)です。

例えば、ある銀行が1億ドルを持っていて、それを5年間手堅く運用したいとします。絶対に失いたくないお金なので米国債で運用することにしました。1日金利が2.4%、5年金利が3%だったとします。

選択肢A 5年債を買って満期まで持つ。

これが1番手堅い方法です。金利が5年間ずっと年利3%固定なので、1億ドルは5年後に15%増えて1億1500万ドルになって返ってくることが約束されています。(簡単のため複利効果は無視)

選択肢B 1日貸し出しを365日✕5年間繰り返す

まず1日お金を中央銀行に貸します。金利は年利2.4%なので、翌日には(2.4✕1/365)%の金利がもらえます。また貸します。翌々日にはまた(2.4✕1/365)%の金利がもらえます。これを毎日続けるのですが、政策金利はいつか変更されます。どこかのタイミングで2.2%もしくは2.6%になったりするのです。

これからどんどん金利が上がって、5年間の政策金利の平均が3%を越えると思えば選択肢Bを、5年間の平均が3%を下回ると思えば選択肢Aと取れば良いのです。

世の中の5年平均の予想よりも5年債の金利が大幅に高ければ、みんな5年債を買うので5年金利は下がります。ただ、世の中の5年平均の予想が2.4%だったとしても、5年金利は2.4%にはなりません。リスクプレミアムというものが存在するからです。

選択肢Bはいつでも貸し出しをやめられますが、選択肢Aは5年間資金が固定されてしまいます。なので、選択肢Aの方が通常は金利が少し高くなるのです。

2年より5年、5年より10年資金を固定する方がつらいので、世の中の金利予想が上昇にも下落にも偏っていないとき、イールドカーブは右肩上がりになります。

リスクプレミアムは、お金を持っている人が少ないときには大きくなり、世に多くのお金が出回っているときには小さくなります。お金が余っていると、みんな少しでも金利がもらえるとこぞって貸すわけです。

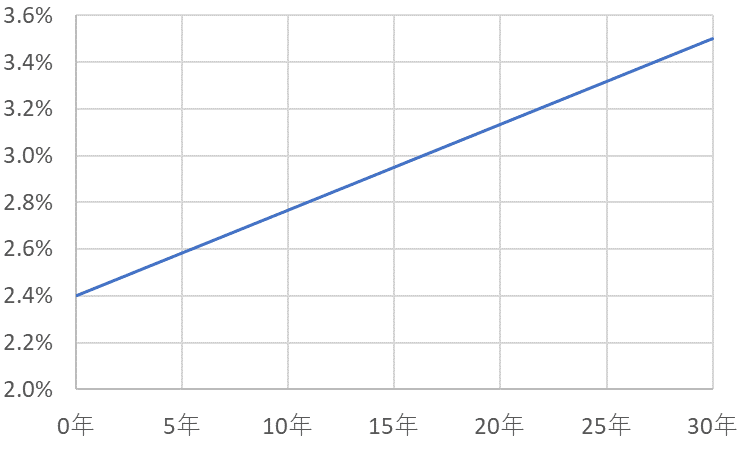

今のように世界中で金融緩和が続いていて、「金余り」とか「じゃぶじゃぶ」とか言われているときには、リスクプレミアムはかなり低くなるわけです。こんなふうに↓

これにほんの少しでも利下げ期待が入るとこんな感じになります↓

これが今のアメリカのイールドカーブです。

(データ:investing.com)

昔のようにリスクプレミアムが高い状態なら、逆イールドになるためには相当強烈な利下げ予想、つまり、相当強烈な景気後退観測が必要でした。ところが、金余りの今、逆イールドになるにはほんの少しの利下げ期待で十分なのです。

「逆イールド=市場が利下げを予想している=景気後退観測」

という考え方自体は間違っていないのですが、程度に大きな差があるのです。

過去◯回中◯回も景気後退が訪れているから今回も!というほど確信めいたものではなく、ちょっとアメリカの中央銀行(=FRB)が勢い余って利上げし過ぎたから少し戻すかな、くらいのものだと思っていいと思います。先進国の政策金利が2.4%なんて高すぎますから。

ちなみに日本は5年以上前からずっと逆イールドです。

Twitterにも投稿するので、お好きな方をフォローしてください。

https://twitter.com/takahowtotrade

↓気に入ってくださった方、スキをお願いします。リツイート、シェアも歓迎です。

この記事が気に入ったらサポートをしてみませんか?