親と同居する50代独身女性のライフプラン例

具体的なライフプラン例を教えてほしい!というご要望を多数いただきましたので、親と同居する50代独身女性のライフプランを紹介します。平均値をとっているので多くの方に参考にしていただけると思います。また、同居ならではの注意点や回避方法も解説していますので参考にしてください。

僕はFPとして500名以上の家計相談に乗ってきました。その中で同居ならではのメリットとデメリットも見聞きしてきました。

この記事を読むと、50代独身の具体的なライフプラン、毎月いくら貯金や運用すれば老後2000万円問題を解決できるか?介護などの万が一にどうやって備えたらいいか?などがわかるようになります。

前提

この記事の前提は以下のようになります。

55歳独身女性

両親と実家で同居

本人は正社員で額面年収450万

貯蓄は1500万円

結婚に興味がなく、するつもりはない。

両親に持病があり、両親のことが気にかかる

両親の年齢は85歳

親と同居する独身女性のメリット

自由な時間と自己成長の機会、目標や夢の追求ができる、住む家の心配をしなくていいというメリットがあります。

独身女性は自由な時間を持つ傾向にあり、自分自身の意思決定に基づいて時間を使うことができます。

例えば、新しい資格取得や英会話、ダイエットなどに取り組むことで、第二の人生キャリアに役立つ成長の機会となるでしょう。

また、同居している人のメリットは家賃がかからないこと。住宅ローンも両親が払い終わっているので、家賃はかかりません。その分を自己投資や金融資産などの投資に回せる分、一人暮らしよりも大きなアドバンテージです。

ライフプランの考え方

自分の老後、介護に加えて、親の介護や介護離職、リモートやどこでも働ける資格や経験を積んでおくなどの事を考えることが大切です。

独身の方は、老後自分の面倒をみてくれる人がいません。介護になった場合、だれに頼むのか?施設に入るのか?費用面はどのくらいかかるのか?どうやって準備するのか?などを考えておく必要があります。

親の介護についても考えておくことが大切です。同居していると必然的に自分が介護することとなるでしょう。状況によっては、介護離職や転職などによって収入が減ることも予想されます。

在宅でも仕事ができるようなWEB関係の仕事にいまから副業や勉強してリスクヘッジを考えるというのもいいでしょう。

また、看護師などの医療系の国家資格などをもっていれば引く手あまたで、どこでも働けるでしょう。

自由な時間をとれる分、万が一のキャリアについても準備しておきましょう。

ライフプランの作り方

自分でライフプランを作るうえで必要なことは何でしょうか?

同居している人ならではですが、自分のことと両親のことを考える必要があります。なぜなら両親に介護が必要になって、年金だけでは十分なサービスが受けられず、介護するために離職したりする可能性も考えられるからです。

つまり、自分の資産内容だけでなく、両親の資産内容も把握しておく必要があります。

必要情報は以下のものになります。

現在の年収

世帯の支出

貯蓄額

投資額、成績

生命保険の内容

退職金の有無や金額

年金の概算額

将来のライフスタイル、目標額など

使用したライフプランソフト

ライフプランシミュレーション Financial Teacher System

Financial Teacher Systemはライフプランシミュレーションソフト制作会社。ライフプラン作成に特化して、プロのFPの利用も多い。

詳細なシミュレーションが出来る

グラフもわかりやすく、具体的な数字も

対策実行後のシミュレーション結果も確認できる

ライフプラン例

以下の前提とします。

55歳独身女性

親と実家で同居(父親は他界)

本人は正社員で額面年収450万

貯蓄は1800万円

結婚に興味がなく、するつもりはない。

母親に持病があり、母親のことが気にかかる

母親の年齢は85歳

生活費は月20万円+毎年25万円程度の旅行

65歳定年後は月15万円で生活

退職金はなし

80歳で老人ホーム入居、一時金600万、毎年300万円の費用

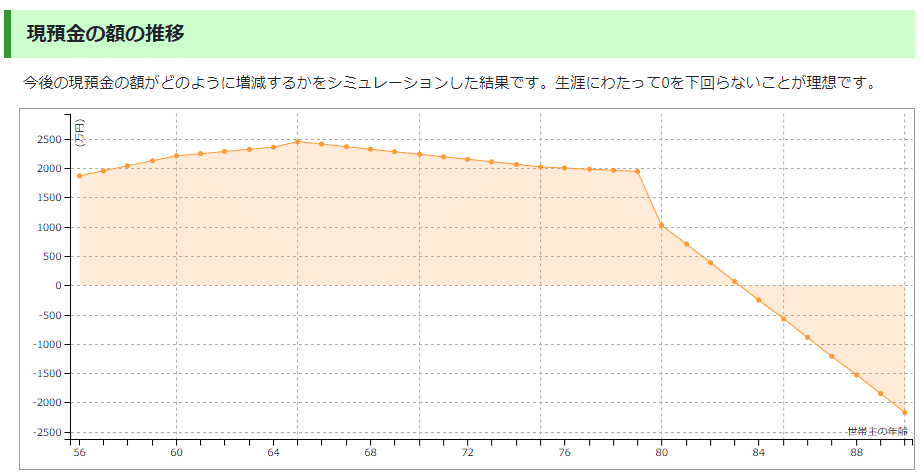

まずは投資・保険など何もしなかった場合

83歳で貯金がゼロになってしまいます。

女性の平均は90歳ですので、そこまで資産が持たないことになります。また、医療や介護費用の入れていないので万が一の場合は破綻しますね。

年収が高く、貯金もあるので安心かとおもいきや、独身は面倒を見てくれる人がいないので十分な備えをしておかないといけません。

毎月10万円投資に回し、平均5%の利回りが出た場合

55歳から65歳まで毎月10万円積立投資。70歳から90歳まで運用しながら取り崩す場合。

このケースでいくと、88歳で貯金が無くなることになります。すこし資産寿命が延びましたね。

貯金の一部(1000万)を投資に回した場合、平均年利5%

貯金1800万円のうち、1000万円を投資信託へ。

平均年利5%を想定

70歳まで運用し続け、70歳から取り崩す

90歳まで毎年取り崩す計算

このような条件ですと、貯蓄残高はゼロになりません。

独身で実家暮らし、家賃もかからないことを考えると、年一回旅行もいけて現役時代も豊かな生活ですし、老後も生活費15万円と年金収入の範囲内でやりくりできます。介護状態になっても家族に迷惑をかけることはなさそうです。

注意点は、親の介護が必要になったり、自分の病気や健康状態などで収入が減った場合。

その場合も考えてみましょう。

55歳で収入300万円に減った場合

55歳でちょうど親が85歳になります。介護が必要になり、今までのような働き方ができなくなった、もしくはご自身がガンにかかり時短勤務などに変更した結果年収が450万から300万になったら以下のようになります。

年収が300万円になったらどうなるでしょう?年収が下がると、貯金もできなくなり、老後の年金も下がります。

このケースですと87歳で貯蓄がマイナスになります。

親の介護や自分の病気になった場合の収入減を考えて保険などの検討も必要です。

まとめ

55歳独身女性、親と同居、家賃はかからない、月20万円で豊かな生活をし、プラス年一回は25万円の旅行も行ける。貯蓄は1800万円あり、順風満帆かと思いきや・・・

80歳で老人ホームに入居するとなると、すぐに貯金がなくなることに。

積立投資を毎月10万円するとしても、88歳で貯金がゼロに。

1800万円ある貯蓄のうち1000万円を一括投資して、70歳まで保有し、70歳から90歳まで取り崩すとすると、残高はゼロにならない。

ただ、親の介護、ご自身が就業不能になったり、年収が300万に下がると・・・

万が一の場合もしっかり考えておく必要がある。

FPに相談しよう

上記でいろいろなパターンを想定してシミュレーションしてみました。

難しいのは親の介護やご自身の病気などのシミュレーションだと思います。ここは専門家であるFPに相談することをおすすめします。

Q&A

Q,50代独身の貯金はどのくらい?

総務省の統計より、50代の平均貯蓄額は約1200万円となっています。

Q,50代女性の平均年収は?

総務省の統計によると、50代の平均年収は380万円となっています。

なお、母子家庭の年収は293万円となっており、年収が少なくなる傾向にあります。

Q,50代女性の毎月の貯蓄額は?

BingChatによると毎月3万3千円が平均のようです。年間40万円となり、積立NISAの満額と同じですね。

いいなと思ったら応援しよう!