GAFAM決算に学ぶ「最新のITトレンド」:継続成長のための2つのカギ

米国のテックジャイアント「GAFAM(Google、Amazon、Meta(旧Facebook)、Apple、Microsoft)」5社の決算発表が先日ありました(2021年7~9月期、発表は10月下旬)。

今期のGAFAMの平均成長率は28.4%であり、前四半期の約40%には満たないものの、引き続きNASDAQ100に含まれる米国高成長企業の売上年間平均成長率12%(2003年から計測)を上回り急成長を遂げています。前四半期でご紹介したnote記事に続いて、今回もGAFAMの決算発表から世界の「ITトレンド」を読み解いていきます。

今回の決算発表では、2つの大きな流れが見えました。

1つ目は、自社プラットフォームでのユーザー囲い込みとユーザーエンゲージメントの高さが事業に与える好影響です。コロナの感染状況が落ち着くにつれデジタル広告とEコマースの成長速度が低減していく中で見えてきたトレンドであり、GoogleとAmazonの業績(成長率)にも明確に現れています。

2つ目は、グローバルに進む「DX化」の継続的な躍進です。今や欠かせない存在となったAmazonのAWS、MicrosoftのAzure、そしてGoogleのGoogle Cloudのいずれもすさまじいスピードで成長を続けており、グローバルにはクラウド化の余地が大きく残されています。

まずは、各社の財務状況を簡単にまとめてみました。

前四半期はコロナの影響により、すべてのチャネルにおいて異常に高い伸びを示しました。2021年7~9月期は、緩やかな割合でデジタル広告予算の支出増加が続いた結果、売上高の成長は全体的に緩やかになってきています。

(第2四半期および第3四半期の年成長率比較)

(第2四半期および第3四半期の年成長率比較)

前回のnote記事でも記載しましたが、Amazonはビジネスモデルの違いにより利益率が他社と異なります。

ここからは、GAFAM各社の決算発表の内容を詳しく見ていきましょう。

Google:ファーストパーティデータを原動力に継続的な躍進

Googleの広告売上高は、前年同期の371億ドル(約4.3兆円)から43%増の531.3億ドル(約6.1兆円)で着地し、前四半期を上回りました。前四半期(前四半期における前年同期比は63%増)より成長の速度は落ちましたが、広告売上高のさらなる記録更新を果たしています。 Twitterにおいても、広告の売上高が前年同期比41%増(前四半期における前年同期比は74%増)だった通り、デジタル広告市場全体が前四半期ほどの盛り上がりは見せていません。

今回特に注目しておきたいのが、iOSのプライバシーポリシーの更新によるデジタル広告への影響です。SnapやTwitterの決算発表において、6月と7月に展開されたAppleのiOS向け広告トラッキングの変更により、両社の広告売上に予想以上の悪影響が出ているとの発表がありました。

SnapのCEOであるEvan Spiegel氏は、「ある程度のビジネスの混乱は予想していたが、Apple社が提供する新しい測定ソリューションは我々が予想していたようには拡張されず、広告パートナーがiOS向けの広告キャンペーンを測定・管理することが困難になった」とコメントしています。

しかしGoogleの場合、ユーザーターゲティングによる広告よりもサーチ広告の方が広告事業全体における占有率が高いこと、Androidオペレーティングシステムを所有していることから、FacebookやTwitter、Snapなどの企業と比べて影響が限定的だったと考えられます。

同社の検索エンジンは圧倒的なユーザーシェアを持ち、ユーザーの関心事に関するデータを直接ユーザーから収集しています。それに基づく検索結果を返すことで、外部の様々なデータからユーザーの関心事を予想する仕組みを導入する他のITプラットフォームとは異なるアプローチをとっています。この検索部門はGoogleのトップラインの伸びに大きく貢献しており、第3四半期の売上高は、前年同期比44%増の379億ドル(約4.4兆円)に達しました。これは広告売上全体の70%以上を占めていることになります。

YouTube広告の売上高は前年同期比43%増の72億ドル(約8,300億円)となりましたが、前四半期における前年同期比80%増と比較すると少し落ち着きを見せてきている状況です。

(世界における検索エンジンシェア率推移)

(世界における検索エンジンシェア率推移)

現在日本はiOSユーザーが比較的多いですが、世界中には25億人以上のAndroidユーザーが存在しています。これは1億人程度と推定されているiOSユーザーを遥かに超える規模です。

(日本におけるモバイルOSシェア)

(日本におけるモバイルOSシェア)

(世界におけるモバイルOSシェア)

(世界におけるモバイルOSシェア)

その他、クラウド部門の売上高は前年同期比45%増の49億9,000万ドル(約5,800億円)、営業損失は前四半期の12億1,000万ドル(約1,400億円)から6億4,400万ドル(約740億円)に減少しました。赤字幅は縮小しているものの、引き続き大きな損失が出ており、Googleがこの領域においてかなりの勢いで投資をし続けていることがよくわかります。

Amazon:Eコマースにおける流通の成長率は減速する一方、クラウド事業の収益化が加速

Amazonの第3四半期の売上高は前年同期比15%増となり、前四半期の前年同期比37%増から大幅減少しました。これは、第2四半期の前年同期比27%増からさらに減速することとなります。Amazonはこの減速について、「コロナワクチンの普及や感染者数の減少により消費者が実店舗に回帰している点と、現在グローバルで直面しているサプライチェーンの課題が原因」と説明しています。現在進行中の第4四半期についても継続して減速傾向は続くと同社は予想しています。

実際、Amazonのセグメントごとの売上高成長率を見ると、Physical stores(Wholefoodsを含むオフライン店舗での売上)の売上高は10%→12%と成長が加速する一方で、Third-party seller services(マーケットプレイス)とOnline stores(自社販売Eコマース)の成長率は鈍化しています。

(Amazonのセグメントごとの売上高推移)

(Amazonのセグメントごとの売上高推移)

特に、自社販売Eコマースの当該四半期の売上高が前年同期比3%増の499億ドル(約5.7兆円)と微増になりましたが、2020年第3四半期における前年同期比37%増からは大幅に減少、市場全体の成長率8%を下回りました。この点がAmazonにおける全体の収益成長率の低迷に大きく起因したと言えるでしょう。

これはAmazonに限定した話ではなく、当該四半期においては前四半期までに驚異的な伸びを見せたEコマース領域の成長率は全体的に下降線をたどりました。例えばTarget社では、前年同期に約3倍に増加したデジタル売上高が10%増にとどまり、Walmartでは、デジタル売上高が2021年の同時期に2倍になったものの、その後6%増にとどまっています。

こうした中で、Amazonは労働力不足、賃金コスト増加、グローバルなサプライチェーン問題、貨物輸送コスト増加などに対処するため、Eコマースビジネスにおいて数十億ドル(数千億円)の追加コストが発生すると予想、Eコマースの顧客体験向上のための投資を惜しまないという姿勢であり、ユーザー体験のトータルケアを通じた成長を目指しています。今後、Eコマース分野における物流面での顧客体験を科学する新たな潮流が生まれることが期待されます。

一方で、2021年第4四半期においてはビデオ、音楽、ゲームを含むデジタルメディアコンテンツへの支出が10億ドル(約1,150億円)近く増加すると見込んでいると同社は述べており、物販に依存しない売上の多角化も計画しているようです。

2020年にはプライムサービス向けのコンテンツに約110億ドル(約1.3兆円)を支出しており、2019年の78億ドル(約8,980億円)から41%増加しています。記憶に新しいですが、2021年5月に84.5億ドル(約9,720億円)でMGM(メディア企業で、主に長編映画やテレビ番組の製作・配給を行っている)を買収すると発表しています。

その結果、当該四半期のSubscription servicesの売上高(プライム会員を含む)は、24%増の81億5,000万ドル(約9,380億円)となり、ビデオ・音楽ストリーミングなどのコンテンツ利用をフックとした顧客獲得による事業成長は、順調に進捗していると考えられます。

上述の通り、Amazonも物流キャパシティーの強化からデジタルコンテンツの拡充まで、自社エコシステムでのユーザーの囲い込みとエンゲージメント向上にかなりの投資をしています。

最後にAWSの売上高も見ておきましょう。AWSの売上高は前年同期比38.9%増と2019年第1四半期以降、最も速いペースでの伸びとなりました。GoogleのCloud事業部門とは異なり、かなり大きな利益を生み出しています(49億ドル(約5,640億円)の四半期営業利益)。当該四半期において小売り販売およびサブスクリプションベースの事業セグメントは同社の全体売上高の約85%を占めており、AWSの売上高はわずか15%でしたが、同社の全事業セグメントの営業利益のうち、AWSの占める割合は85%でした。

利用するクライアント層の拡大、エンタメや仕事のクラウド化が進むにつれ、AWSの利用は今後も広がり継続的な成長が期待できます。

Meta(旧Facebook):広告事業は逆風の中、自社ユーザーの囲い込みと新たなプラットフォーム構築を推進

Metaの売上高は前年同期比35%増の214億7,000万ドル(約3.2兆円程度)となり、前四半期の前年同期比56%増と比較して成長率が大きく下がっています。

Metaの主要収益源である広告売上高の成長が前年同期比33%にとどまっており、Appleがアプリに対してユーザーに追跡調査を希望するかどうかを尋ねることを4月に義務づけてから最初の四半期は、この影響を受けて全体的に成長が鈍化しました。

前四半期同様、当該四半期における広告売上高の成長のほとんどが1ユーザーから得られる広告単価(ARPU)の上昇によるもので、MAU(Monthly Active User)とDAU(Daily Active User)それぞれの成長率はどれも前年同期比6%増と、成長の速度は限定的になってきている状況です。

(Facebookの地域別平均顧客単価推移)

(Facebookの地域別平均顧客単価推移)

2021年度の成長については「主に広告価格の上昇によってもたらされる」と予想しています。

Metaは、AppleのiOSアップデートによる広告ターゲティング効果の低下(広告単価が押し上げにくくなる)、そしてTikTokやClubhouseといった新たなSNSとのユーザーの奪い合いに直面していて、今まさに事業が逆風にさらされていると言えます。

実際に、「iOSの変更により、Facebookユーザーに対する広告のターゲティング能力が低下し、これまでと同じレベルのコンバージョンデータが得られない」と同社は決算発表で述べており、より少ないデータでも機能するようターゲティングと最適化のシステムを再構築する予定で、このプロセスには数年かかる見込みとのこと。

このように直面しているリスクを払拭すべく、Metaは新たな戦略を打ち出し果敢に投資をしていく計画です。

一つには、自社プラットフォーム上でのユーザーエンゲージメントを高める様々な施策があります。具体的な施策については前四半期の前回のnote記事をご参照いただけたらと思いますが、今四半期の新たな発表としては、TikTokと直接競合するフルスクリーンビデオ「Reels」機能に注力し、来年中に大幅な変更を行う計画があるとのことです。

そして二つ目には社名をMetaと変更、他の人々とコミュニケーションや経験の共有ができるオープンな仮想環境(VR)である「メタバース・プラットフォーム構想」を発表し、100億ドル(約1.1兆円)の多額投資を実行、次年度以降はさらに多額の投資を行うことを発表しました。

これは、AppleとGoogleがスマートフォンのOSを握り、開発や流通をはじめとするスマホアプリのエコシステム全体を牛耳るようになったように、将来ユーザーインターフェースの主流となりうるメタバースにおいては、自社がその役割を担うことによるユーザーの囲い込みが目的なのかもしれません。

Apple:加速するiOS経済圏の拡大により、サブスクリプションビジネスが好調

Appleの売上高は前年同期比29%増の833.6億ドル(約9.6兆円程度)となり、前四半期の前年同期比36%増と比較して成長率が減少傾向にありました。

当該四半期決算において注目すべきは、iPhoneを中心としたiOSデバイスの販売が継続して好調という点です。iPhoneの売上高は前年同期比47%増の389億ドル(約4.5兆円)となり、前年度の成長率50%と同等レベルでの飛躍的な成長となります。

(Appleカテゴリごとの売上高推移)

(Appleカテゴリごとの売上高推移)

下記はプロダクトごとの売上高です。

・iPhone: 389億ドル(約4.5兆円) (前年同期比47%成長)

・Mac:92億ドル(約1兆円)(前年同期比1.6%成長)

・iPad:83億ドル(約9,500億円)(前年同期比21.4%成長)

・ウェアラブル・ホーム・アクセサリー:88億ドル(約1兆円)(前年同期比11.5%成長)

・サービス:182億ドル(約2.1兆円)(前年同期比25.6%成長)

当該四半期にコロナの影響で発生した部品の供給制約により、一部のApple製品の待ち時間が長くなり収益に60億ドル(約6900億円)ほどの打撃を与えていたことを考慮すると、実に強い成長性を感じます。

Macカテゴリはわずかな成長にとどまりましたが、当該四半期には新しいMacを1台も発売していないにもかかわらず、売上高は記録を更新しています。2020年春にインテル搭載のMacBookが一斉に発売され、夏には最後のインテル搭載27インチiMacが発売されていましたが、新しく採用されたApple独自のM1チップを搭載したモデルの人気が続いていることがわかります。

iPadの成長率は前年同期比21.4%増と唯一前四半期より成長率が高いカテゴリになっており、当該四半期中に新しいiPad miniおよび10.2インチiPadモデルの発売もありましたが、パンデミック主導のリモートワークと教育のトレンドから引き続き恩恵を受けている可能性が高いと考えられます。実際、調査会社のインターナショナル・データ・コーポレーション(IDC)によると、教育やリモートワークにより、タブレット端末の需要は急増している中で、iPadのマーケットシェアは34.6%と2位のサムスン電子(17.7%)とは大差で一位になっています。

サービスは売上高と成長率の両方でiPhoneに次ぐカテゴリとなり、前年同期比25%増の182億ドル(約2.1兆円)となりました。引き続き順調に成長しており、当該四半期末には7億45百万人の有料サブスクリプションユーザーに達すると発表されています。これはApple Musicのようなファーストパーティサービスだけでなく、AppleのAppStoreを介したサブスクリプションサービスも含まれており、前年比で1.6億人の増加、5年間で5倍の増加と、ハイスピードな成長サイクルとなっています。

AppleはiOSデバイス販売の好調さにより広がるユーザーベースを背景に、コロナ禍によるエンターテイメントのデジタルシフトの影響が加わり、App Store経由のサブスクリプション有料会員数の成長が引き続き順調に推移しています。下記の通り、日本でもコロナの影響により、映像配信・音楽配信・家庭用ゲームソフト・スマホ向けゲームソフト・電子出版・オンライン広告と、デジタル配信に関わる領域で売上が増加しました。

(2020年の日本国内における主なコンテンツ分野の前年比)

(2020年の日本国内における主なコンテンツ分野の前年比)

Microsoft:オフィス業務のDXの波が続く中、Office製品を軸にした成長が継続

Microsoftの当該四半期の業績はEコマースやデジタル広告市場とは異なり、デジタル・トランスフォーメーション(DX)の恩恵を受け持続的な成長を遂げました。

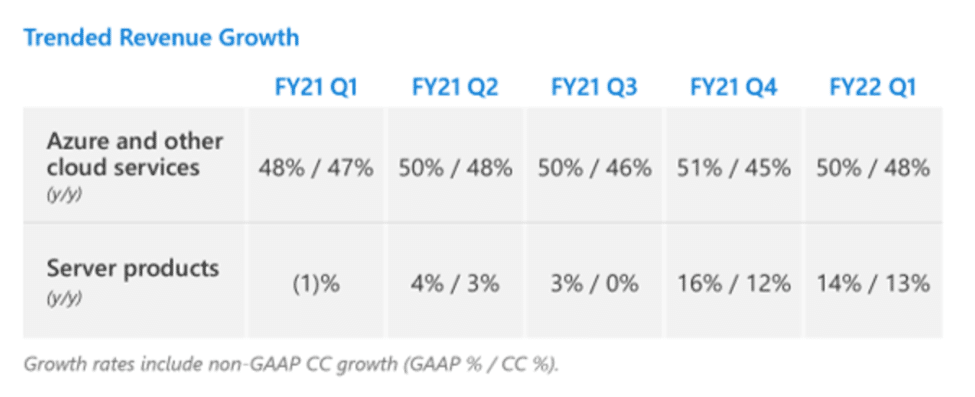

サーバー事業やクラウド事業が含まれる「Intelligent Cloud」が前年同期比31%増の170億ドル(約1.9兆円)となり、最も成長率の高いセグメントでした。Azureをはじめとするクラウドサービスの売上高が50%増となり、このセグメントにおける成長のドライバーになっています。

調査会社のインターナショナル・データ・コーポレーション(IDC)によると、クラウド事業はハイテク業界で最も急速に成長している事業の一つであり、2021年の7,066億ドル(約81兆円)から2025年には1兆3,000億ドル(149兆円)に拡大すると予想されています。ガートナー社によると、世界のクラウドコンピューティング市場において、40%以上のシェアを持つAmazonに次いでMicrosoftは20%近いシェアを持つ業界第2位の企業であることから、今後もこのセグメントの成長は大変期待できると言えるでしょう。

Dynamics、LinkedIn、Officeを含む「Productivity and Business Processes」部門の売上高は前年同期比22%増の150億4,000万ドル(約1.7兆円)でした。この成長を牽引したのがOffice 365で、売上高が前年同期比23%増と前四半期と同程度の伸びを見せ、継続的な成長を遂げています。

顧客がオンプレミス型からクラウド型のサービスへと移行する意欲が強くなっていることもあり、アカウント数の成長率は前年同期比17%と前四半期同様の高い成長を達成、ビジネスモデルのSaaS化による安定成長が維持できています。Microsoftの成長の源は、まさにクラウド上のデジタルサービスを利用する企業や消費者の増加であることは言うまでもありません。

(Microsoftの2022年度第1四半期(2021年7〜9月期)の決算概況)

(Microsoftの2022年度第1四半期(2021年7〜9月期)の決算概況)

(Microsoftのサービス別収益成長率の推移)

(Microsoftのサービス別収益成長率の推移)

その他の事業では、検索広告の収益が前年同期比で40%増加、LinkedIn事業の収益も主に広告収益の成長(前年同期比61%増)を主軸に前年同期比で42%増加しています。前四半期の成長率と比較すると少し緩やかになってきており、冒頭でも述べた通り、デジタル広告市場全体の成長が徐々に穏やかになってきていることに起因すると考えられます。

(Microsoftのプロダクト・サービスごとの売上成長率)

(Microsoftのプロダクト・サービスごとの売上成長率)

まとめ:世界のITトレンドのキーワードは「ユーザーエンゲージメント」と「高速DX化」

最後に“まとめ”です。

Appleのサブスクリプションビジネス拡大やFacebookのウォールドガーデン化など、個社ごとにいくつか興味深いトレンドは存在していますが、GAFAM全体に共通するトレンドは大きく2つあります。

1つ目は、自社プラットフォームにおけるユーザーエンゲージメント向上の重要性は、規模を問わず成長し続けるためのカギになるという点です。

iOSのプライバシーポリシーの更新により、デジタル広告に依存する多くのIT企業の収益にネガティブな影響がある中、持続的な業績成長を実現したGoogleの事例でわかるように、検索とGoogle Playという強硬な自社プラットフォームを構築し、自社エコシステムの中でユーザーエンゲージメントを高めるととともに、ユーザーから直接データを集めているという特徴があります。

Meta(旧Facebook)も、メタバース・プラットフォームの開発と既存サービスの機能強化、今回発表した成長戦略を通じて、ユーザーとの接点を増やすとともにつながりを強化しようとしています。Amazonは、デジタルコンテンツの強化や物流面での顧客体験の向上を通じて、ユーザーエンゲージメントをトータルで高めていく戦略をとっています。

以上の状況をふまえると、今後は「オンライン×オフライン接客」、「クリエイター支援」、「EC・物流SaaS」、「コミュニティやカスタマーサクセス」といったユーザーエンゲージメント向上に特化したサービスが、より具体的なアプリケーションとして登場し活躍していくと考えられます。

2つ目は、コロナによるオフライン活動の制約が緩和されている中でも速いスピードでDX化が進んでいる点です。DX化の大前提といっても過言ではないクラウド化は引き続き躍進しており、Amazon、Microsoft、Googleのクラウド部門は継続して勢いよく成長しています。

特にMicrosoftは、大部分の事業をクラウド基盤のサービスとして提供しており、他4社とは違い、全体の売上高が前四半期同様の高い成長率を誇ります。またAzureのみならず、Office 365やDynamicsなどのビジネスソリューション(マーケティングツール、CRM、カスタマー サポートなど)も順調に推移しており、DX化の市場ニーズが大きく顕在化してきていると言えます。

今後も企業活動の様々な部分がDX化・クラウド化していくことは必然であり、クラウド化が進んでいなかった領域にもDX化の波が訪れでしょう。

以上、GAFAMの決算発表から見える「世界のITトレンド」を解説しました。まさに今、インターネット領域で何が起きているか、あらためて“コアなITトレンド”を実感することができたのではないでしょうか。

本noteを執筆した私(Hogil Doh:都 虎吉)は、これまで国内を代表するITカンパニーである楽天でM&A業務や企業投資を経験し、同じく世界市場で競争するZホールディングスに移りました。IT企業の立場からGAFAMの決算発表を分析することで、より鮮明かつ具体的にITトレンドの最新情報を発信できると信じ、このnoteを書いています。

Zホールディングスは、日本からGAFAMを超える企業へ成長することを目指しています。そして、そのVCの役割を担うZ Venture Capitalでは、日本のITエコシステムの発展とともに、“GAFAMを超える”という壮大な目標をいっしょに実現していくスタートアップや起業家を積極的に支援しています。

本分析が読者の皆さまのお役に立ち、大きなITトレンドをうまく活用して、GAFAMと競争するスタートアップや企業がどんどん生まれることを願っています!

GAFAMの前四半期レポートは以下:

<参照>

https://www.cnbc.com/2021/10/26/alphabet-goog-earnings-q3-2021.html

https://finance.yahoo.com/news/alphabet-google-reports-q3-2021-earnings-results-140920487.html

https://www.reuters.com/technology/google-parent-alphabet-beats-revenue-expectations-2021-10-26/

https://skai.io/digital-marketing-snapshot/

https://www.cnbc.com/2021/10/28/amazon-amzn-earnings-q3-2021.html

https://ir.aboutamazon.com/news-release/news-release-details/2021/Amazon.com-Announces-Third-Quarter-Results/

https://variety.com/2021/digital/news/amazon-q3-2021-earnings-miss-1235099669/

https://www.investopedia.com/amazon-q3-fy2021-earnings-report-recap-5207556

https://www.reuters.com/technology/facebook-revenue-misses-estimates-apples-privacy-rules-bite-2021-10-25/

https://www.cnbc.com/2021/10/25/facebook-fb-q3-earnings-report.html

https://www.hollywoodreporter.com/business/digital/facebook-q3-2021-earnings-1235036477/

https://investor.fb.com/investor-events/event-details/2021/Facebook-Q2-2021-Earnings/default.aspx

https://www.wsj.com/articles/facebook-expected-to-post-slower-sales-growth-with-apple-privacy-policy-11635154200

https://www.cnbc.com/2021/10/28/apple-aapl-q4-2021-earnings.html

https://www.macrumors.com/2021/10/28/apple-4q-2021-earnings/

https://appleinsider.com/articles/21/10/29/examining-apples-impressive-but-supply-constrained-q4-2021-earnings

https://9to5mac.com/2021/10/28/apple-q4-2021-earnings-results/

https://www.thestreet.com/apple/news/apple-stock-2-key-takeaways-from-an-atypical-quarter

https://www.idropnews.com/gallery/apples-not-slowing-down-7-interesting-takeaways-from-its-q4-2021-earnings-call/172213/10/

https://www.idc.com/getdoc.jsp?containerId=prUS48346621

https://prtimes.jp/main/html/rd/p/000000027.000007447.html

https://www.cnbc.com/2021/10/26/microsoft-msft-earnings-q1-2022.html

https://www.microsoft.com/en-us/Investor/earnings/FY-2022-Q1/press-release-webcast

https://www.wsj.com/articles/microsoft-msft-q1-earnings-report-2022-11635190910

https://www.theverge.com/2021/10/26/22747241/microsoft-q1-2022-earnings-revenue-cloud-services-surface-gaming-xbox

https://view.officeapps.live.com/op/view.aspx?src=https://c.s-microsoft.com/en-us/CMSFiles/SlidesFY22Q1.pptx?version=aeb6ef90-dd16-8374-b1c5-37978a0ef620