『三井物産』をスコアで診断! 本当に『💰金のなる木』になり得るか?

こんにちは!企業内会計士のぱぽにゃん@高成長株投資です。

私は現在、「💰金のなる木」を育てています。

そして、さらに新たな「💰金のなる木」を探しています。

✅今回の分析対象

• 会社名: 三井物産株式会社

• 証券コード: 8031

• 業種: 卸売業

• 決算日: 2024年3月

📌 企業の概要

三井物産(8031)は、日本を代表する総合商社の一つであり、エネルギー、金属資源、機械、化学品、食品、消費財など、多岐にわたる事業を展開しています。特に、資源ビジネスの比率が高いものの、非資源分野にも積極的に進出し、安定した収益基盤の構築を進めています。

また、デジタル技術やスタートアップ企業への投資にも注力しており、今後の成長ドライバーとして期待されています。資源価格の変動に影響を受けやすい点は懸念材料ですが、長期的には事業ポートフォリオの多角化により安定したキャッシュフローを確保できる可能性があります。

三井物産は「💰金のなる木」になり得るのでしょうか?スコアで診断していきます!

第1章 「💰金のなる木」の採点基準について

✅「💰金のなる木」とは?

そもそも「💰金のなる木」って何?という方のために、簡単に説明します!

☑️定義:

将来にわたって 増収・増益・増配 が期待できる企業の株式です。

☑️メリット:

長期保有により安定した配当金収入を得られる。

→年金以外の将来の生活を支える収入源になる。

☑️ポイント:

❗️単に「配当利回りが高い」だけでは選ばない!

→たとえ現在の利回りが低くても、連続増配が期待できれば、初期投資額に対する利回りは将来的に高くなります。

👍企業の収益性や安全性を重視して選ぶ!

✅「💰金のなる木」の採点基準とは?

では、どのような視点で企業を見極めれば良いのでしょうか?その基準を次にお伝えします。

私は次の2つの観点から企業を評価し、100点満点形式で数値化することにしました。

1️⃣過去10年間、業績と配当は成長してきたか?

2️⃣今後も業績と配当が成長し続けるか?

それでは、具体的な採点基準について見ていきましょう。

1️⃣過去10年間、業績と配当は成長してきたか?(配点:60点)

過去10年間の業績や配当の成長を重視し、次のような基準で企業の成長性の評価を行います。

☑️増収:

前年比増📈6回以上: 😄 +4点、以降1回増えるごとに +4点

(10年間で最大20点)

☑️増益:

前年比増📈6回以上: 😄 +4点、以降1回増えるごとに +4点

(10年間で最大20点)

☑️増配:

前年比増📈で😄 +2点/年

(10年間で最大20点)

2️⃣今後も業績と配当が成長し続けるか?(配点:40点)

将来の成長性を評価するためには、企業の安全性と収益性を確認することが重要です。それぞれ以下の基準に基づいて評価します。

📕(1) 安全性(配点:20点)

安全性については、企業の現在の財務状況を正確に把握するために、最新の決算数値を用いて評価しています。

☑️流動比率:

120%以上📈で😄 +5点

以降、10%減少ごとに1点減点

☑️自己資本比率:

60%以上📈で😄 +5点

以降、10%減少ごとに1点減点

☑️固定比率:

50%以下📉で😄 +5点

以降、20%増加ごとに1点減点

☑️ネットDEレシオ:

0.5倍以下📉で😄 +5点

以降、0.1増加ごとに1点減点

📕(2) 収益性(配点:20点)

収益性については、各年度の損益のブレを軽減し、企業の本来の収益力を正確に評価するために、直近3年間の決算数値の平均値を用いています。

☑️営業利益率:

10%以上📈で😄 +5点

以降、1%減少ごとに1点減点

☑️ROA(総資産利益率):

10%以上📈で😄 +5点

以降、1%減少ごとに1点減点

☑️ROE(自己資本利益率):

10%以上📈で😄 +5点

以降、1%減少ごとに1点減点

☑️ROIC(投下資本利益率):

10%以上📈で😄 +5点

以降、1%減少ごとに1点減点

第2章 成長性の評価(14点)

☑️増収(5回→😰0点)

• ポイント

売上高が前年比増加しているか?(過去10年間)

• 採点基準

前年比増📈6回以上: 😄 +4点、以降1回増えるごとに +4点

(10年間で最大20点)

☑️増益(4回→😰0点)

• ポイント

当期純利益が前年比増加しているか?(過去10年間)

• 採点基準

前年比増📈6回以上: 😄 +4点、以降1回増えるごとに +4点

(10年間で最大20点)

❗️私の記事においては、親会社株主に帰属する当期純利益を当期純利益として代用します。

☑️増配(7回→🔥14点)

• ポイント

1株あたり年間配当額が前年比増加しているか?(過去10年間)

• 採点基準

前年比増📈で😄 +2点/年(10年間で最大20点)

第3章 安全性の評価(12点)

安全性については、企業の現在の財務状況を正確に把握するために、最新の決算数値を用いて評価しています。

☑️流動比率(148.2%→🏆5点)

• 計算式

流動比率 = 流動資産(円) ÷ 流動負債(円)

• 何を表しているか?

流動比率は、企業が短期的な負債を流動資産でどれだけカバーできるかを示します。

• ポイント

流動比率が100%を下回る場合、短期的な債務支払い能力に問題がある可能性があります。

• 採点基準

120%以上📈で😄 +5点

以降、10%減少ごとに1点減点

☑️自己資本比率(44.6%→🙂3点)

• 計算式

自己資本比率 = 自己資本(円) ÷ 総資本(円)

• 何を表しているか?

自己資本比率は、総資本に占める自己資本の割合を示します。

• ポイント

自己資本比率が高い企業は、返済不要な資本を多く保有しており、財務の安定性が高いです。

• 採点基準

50%以上📈で😄 +5点

以降、10%減少ごとに1点減点

☑️固定比率(147.6%→😰0点)

• 計算式

固定比率 = 固定資産(円) ÷ 自己資本(円)

• 何を表しているか?

固定資産が、返済義務のない自己資本でどれだけ賄われているかを示します。

• ポイント

固定比率が高すぎる場合は、自己資本だけでは固定資産を賄えず、借入金に依存している可能性があり、財務リスクが高いと考えらます。

• 採点基準

50%以下📉で😄 +5点

以降、20%増加ごとに1点減点

☑️ネットDEレシオ(0.51倍→🔥4点)

• 計算式

ネットDEレシオ(Debt Equity Ratio、デット・エクイティ・レシオ)

= 純有利子負債(円) ÷ 自己資本(円)

• 何を表しているか?

ネットDEレシオは、有利子負債が自己資本に対してどれだけの割合であるかを示します。

• ポイント

ネットDEレシオが低い企業は、借入依存度が低く財務的に安定しています。

• 採点基準

0.5倍以下📉で😄 +5点

以降、0.1増加ごとに1点減点

❗️純有利子負債 = 有利子負債 ー 現金及び預金

第4章 収益性の評価(17点)

収益性については、各年度の損益のブレを軽減し、企業の本来の収益力を正確に評価するために、直近3年間の実績数値の平均値を用いています。

☑️税引前利益率(9.8%→🔥4点)

• 計算式

営業利益率 = 営業利益(円) ÷ 売上高(円)

• 何を表しているか?

営業利益率は、企業の主たる事業活動の収益力を示します。

• ポイント

営業利益率が高い企業は、本業の収益力が高く安定していると判断できます。

• 採点基準

10%以上📈で😄 +5点

以降、1%減少ごとに1点減点

🙇♂️三井物産は営業利益を開示していないため、税引前利益で算定しています。

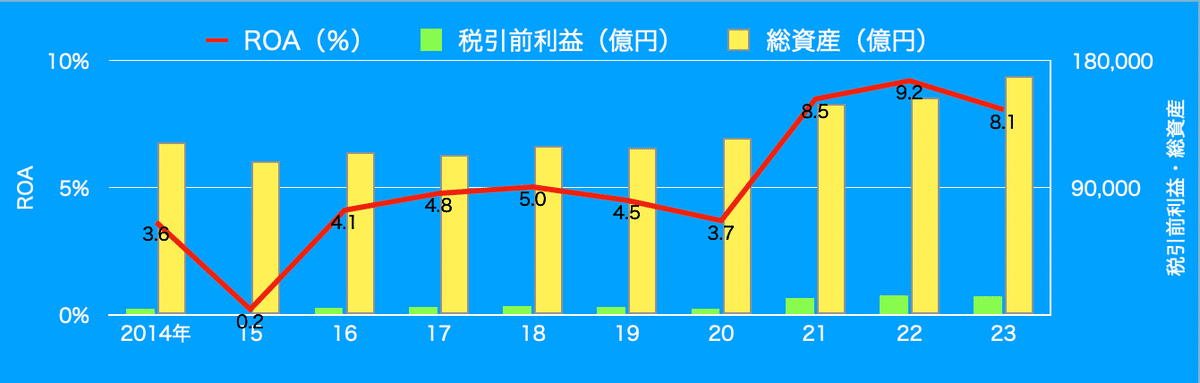

☑️ROA(8.6%→🙂3点)

• 計算式

ROA(Return On Assets、総資産経常利益率)

= 経常利益(円) ÷ 総資産(円)

• 何を表しているか?

ROAは、企業が保有する資産全体をどれだけ効率的に運用して利益を上げているかを示します。

• ポイント

高いROAは、資産の運用効率が高いことを示します。

• 採点基準

10%以上📈で😄 +5点

以降、1%減少ごとに1点減点

☑️ROE(17.4%→🏆5点)

• 計算式

ROE(Return On Equity、自己資本当期純利益率)

= 当期純利益(円) ÷ 自己資本(円)

• 何を表しているか?

ROEは、株主が出資した資本をどれだけ効率的に運用して利益を上げたかを示します。

• ポイント

高いROEは株主資本の効率的な活用を示します。ただし、有利子負債の過剰な利用によりROEが高まっている場合もあるため、財務安全性にも注意が必要です。

• 採点基準

10%以上📈で😄 +5点

以降、1%減少ごとに1点減点

☑️ROIC(10.9%→🏆5点)

• 計算式

ROIC(Return On Invested Capital、投下資本利益率)

= NOPAT(円) ÷ (自己資本+純有利子負債)(円)

• 何を表しているか?

ROICは、企業が事業に投下した資本全体をどれだけ効率的に運用して利益を上げているかを示します。

• ポイント

ROICが高い企業は、株主や債権者から調達した資本を効率的に運用していることを示します。

• 採点基準

10%以上📈で😄 +5点

以降、1%減少ごとに1点減点

❗️NOPAT(税引き後営業利益、Net Operating Profit After Tax)

= 営業利益 × (1 - 実効税率)

第5章 その他の指標(配点:なし)

✅効率性

これらの指標は、「金のなる木💰」の判定基準に配点されていませんが、判定基準を補完するための重要な指標です。各指標の概要とポイントを以下にまとめます。

効率性については、各年度の数値のブレを軽減するために、直近3年間の実績数値の平均値を用いています。

☑️総資産回転率(0.9回)

• 計算式

総資産回転率 = 売上高(円) ÷ 総資産(円)

• 何を表しているか?

企業が保有する総資産をどれだけ効率的に活用して売上を生み出しているかを示します。

• ポイント

高い総資産回転率は、効率的な資産運用を示します。

☑️CCC (39.3日)

• 計算式

CCC(Cash Conversion Cycle、キャッシュコンバージョンサイクル)

= 売上債権回転期間 + 棚卸資産回転期間 - 仕入債務回転期間

• 何を表しているか?

キャッシュが支払いから回収までに循環する期間を示します。短いほど効率的です。

• ポイント

CCCが短い企業は、キャッシュフローの管理が効率的で、資金繰りに余裕があります。

☑️売上債権回転期間(日)

• 計算式

売上債権回転期間 = 売上債権(円) ÷ 1日あたり売上高(円)

• 何を表しているか?

商品やサービスを販売してから代金を回収するまでにかかる期間を示します。

☑️棚卸資産回転期間(日)

• 計算式

棚卸資産回転期間 = 棚卸資産(円) ÷ 1日あたり売上原価(円)

• 何を表しているか?

商品を仕入れまたは生産してから販売するまでに要する日数を示します。

☑️仕入債務回転期間(日)

• 計算式

仕入債務回転期間 = 仕入債務(円) ÷ 1日あたり売上原価(円)

• 何を表しているか?

商品や原材料の仕入れ代金を支払うまでに要する日数を示します。

✅株価・配当関連

これらの指標は、「金のなる木💰」の判定基準に配点されていませんが、判定基準を補完するための重要な指標です。各指標の概要とポイントを以下にまとめます。

☑️PER(10.1倍)、PBR(1.4倍)

• 計算式

PER(Price Earnings Ratio、株価収益率)

= 株価(円) ÷ EPS(円)

PBR(Price Book-value Ratio、株価純資産倍率)

= 株価(円) ÷ BPS(円)

• 何を表しているか?

PERは、企業の株価がEPSの何倍で評価されているかを示す指標です。投資家がその企業の収益力にどれだけ期待しているかを測る目安になります。

PBRは、企業の株価がBPSの何倍で評価されているかを示します。企業の「解散価値」に対する市場の評価を測る指標として利用されます。

• ポイント

PERが高すぎる場合、株価が割高で投資回収に時間がかかる可能性があります。一方で、PERが極端に低い場合は市場からの期待値が低く、企業の将来性に疑問がある可能性があります。

PBRが1倍以下の企業は、割安と判断される場合がありますが、財務体質や収益性などに問題がある可能性があるため、注意が必要です。

☑️EPS、BPS(円)

• 計算式

EPS(Earnings Per Share、1株あたり当期純利益)

= 当期純利益(円) ÷ 期中平均株式数

BPS(Book-value Per Share、1株あたり純資産)

= 自己資本(円) ÷ 期末発行済株式数

• 何を表しているか?

EPSは、企業の当期純利益が1株あたりどれだけあるのかを示す指標です。

BPSは、企業の純資産が1株あたりどれだけあるのかを示す指標です。

• ポイント

EPSが安定して増加している企業は、収益力が高く、株主にとっての価値が継続的に向上していると判断できます。これにより、配当金の増加も期待できます。

BPSが着実に増加している企業は、内部留保をしっかり確保しつつ成長している証拠です。特に自己資本比率が高く、健全な財務基盤を持つ企業は、長期的な配当維持の可能性が高いです。

☑️配当利回り(2.4%)

• 計算式

配当利回り = 1株あたり配当金(円) ÷ 株価(円)

• 何を表しているか?

配当利回りは、投資額に対する年間配当金の割合を示します。株価に対してどれだけの配当を得られるかを測る重要な指標です。

• ポイント

配当利回りが高すぎる場合、配当が無理に引き上げられている可能性があります。また、株価下落による高配当のケースも考えられるため、株価の背景を確認することが重要です。

☑️配当性向(24.1%)

• 計算式

配当性向 = 1株あたり配当金(円) ÷ EPS(円)

• 何を表しているか?

配当性向は、企業が稼いだ利益のうち、どの程度を株主への配当に回しているかを示します。

• ポイント

配当性向が極端に高い場合、内部留保が不足し、将来の配当維持が困難になる可能性があります。

☑️株主資本配当率(3.7%)

• 計算式

株主資本配当率(Dividend On Equity ratio、DOE)

= 1株あたり配当金(円) ÷ BPS(円)

• 何を表しているか?

DOEは、企業が純資産のうち、どれだけを配当に回しているかを示します。

• ポイント

DOEが安定している企業は、純資産の増加に伴い配当も安定して成長していることが期待されます。

☑️株主総利回り(447.3%)

• 計算式

株主総利回り(Total Shareholder Return、TSR)

= (株価(当期末)+ 過去5年間の配当総額(円)) ÷ 株価(前6事業年度末)(円)

• 何を表しているか?

TSRは、株価の値上がり益と配当金を合計した総合的な利回りを示します。投資のリターンを長期的な視点で評価する指標です。

• ポイント

TSRが高い企業は、株価の成長と配当の両方で株主価値を提供しています。

第6章 📊 スコア診断結果と分析コメント

三井物産(8031)は、成長性14点、安全性12点、収益性17点の総合評価43点。

✅成長性(14点)

☑️増収(5回→😰0点)

☑️増益(4回→😰0点)

☑️増配(7回→🔥14点)

三井物産は過去10年間で増収・増益の回数が少なく、市況の影響を受けやすい総合商社の特性が表れています。ただし、増配を継続しており、株主還元に積極的な姿勢が評価できます。景気に左右されやすいものの、長期的な視点での成長戦略には注目したいところです。

✅安全性(12点)

☑️流動比率(148.2%→🏆5点)

☑️自己資本比率(44.6%→🙂3点)

☑️固定比率(147.6%→😰0点)

☑️ネットDEレシオ(0.51倍→🔥4点)

流動比率が148.2%と高く、短期の資金繰りには問題がないことが確認できます。ネットDEレシオも0.51倍と適正水準であり、過度な負債リスクはありません。しかし、自己資本比率は44.6%とやや低めで、固定比率も147.6%と高くなっており、財務面でのバランスには注意が必要です。

✅収益性(17点)

☑️税引前利益率(9.8%→🔥4点)

☑️ROA(8.6%→🙂3点)

☑️ROE(17.4%→🏆5点)

☑️ROIC(10.9%→🏆5点)

収益性は比較的高水準を維持しており、特にROE(17.4%)とROIC(10.9%)は優秀な数値です。総合商社の中でも高い収益性を誇り、資本効率の良さが伺えます。税引前利益率は9.8%と10%には届かないものの、十分な収益力を確保している点は評価できます。

😄私はどうする?

結論: 私は購入します。

三井物産は、売上・利益の成長は安定しているとは言い難いものの、増配を継続しており、株主還元の姿勢が強い点が魅力的です。流動比率が高く短期の資金繰りには問題がない一方で、自己資本比率がやや低く、固定比率が高い点は気になります。しかし、ROE・ROICの数値が高く、収益性が良好であることを考えると、資本効率の高いビジネスモデルが構築されていると判断できます。

また、同業の三菱商事が総合評価44点であることを考えると、三井物産もそれに匹敵する評価を得ており、「💰金のなる木」ポートフォリオに商社株を複数入れておきたいと考えています。

✏️気になる同業他社の記事はこちらから

これからも、1日1社 「💰金のなる木」の候補となる銘柄を選び、100点満点形式で数値化し、みなさんに共有していく予定です。

『💰金のなる木』に興味がある方は、この機会にフォローしていただけると嬉しいです!❤️

👍あわせて読みたい

いいなと思ったら応援しよう!