空売りとリスク管理

ひろ理んです。

NISA民は何があってもコンスタントに買い続けることが安全だと思い込んでいるらしいですが、時には売りも行った方が身のためになるので、やり方を書いていこうと思います。

空売りとは

投資は「安く買って高く売る」が基本なので、割安でこれから上がると予想したものを買うのが普通です。

空売りはその逆で、割高でこれから下がると予想したものを売って安値で買い戻し、差額分が利益となる手法です。

なんだよ簡単じゃんと感じる人がいるとすれば間違いで、何故なら買いの場合の損失は最大でも自己資金分に限られますが、高値がつけばイケイケどんどんムードになり、PERが何倍とか理屈では説明がつかない状況になって青天井で上がるので、理論上の損失は無限大になるからです。

ですが相場は常に上がることはなく、過去には長期的に低迷していた時代もありました。

常に買いポジしか持たないのは丸ごと損失に繋がります。

空売りを始める前に

買いの場合あーだのこーだの上がる理由を色々と予想する訳ですが、売りの時も同じで、どのようなシナリオで下落するか考えないといけません。

間違っても値ごろ感でポチ!はダメです

例えば現在米株は金利低下を前提に上がり続けていますが、先日の雇用統計やCPIの発表を受けて金利が上がり、また企業業績が悪化することで株高要因が無くなり、今までの上昇トレンドが下落に転じると考えます。

ただ、下がると予想してもすぐには売れません。

上げ相場は簡単には下がらないですし、コストがかかる場合があるからです(ないやつはない)。

買い手にとっての利益は売り手にとっての損失なので、仮にヨコヨコだとしても、空売り期間が長ければ長いほど損失は膨らみます。

つまり売りは下がる直前であればあるほど良いので、いつ売り始めるべきか計算することになります。

例えば株はおおよそ半年後の景気を織り込んで動くとすれば、言い換えれば景気後退の半年ほど前に天井を迎えるはずです。

半年から1年 景気を先取り - 日本経済新聞 (nikkei.com)

以前の記事では景気後退は今年度の第三四半期以降になると書きましたが、その場合少なくとも第一四半期頃までは上がると考えられるので、売りはそれ以降ということになります。

先日のNVIDIAの決算が市場予想を上回って直前の下落分を取り返したので、もう少しイケイケどんどんムードが続くのかもしれません。

(ですが景気は着実に悪化し、金利低下は巻き戻されてます)

最近の金利低下はスタグフレーションの第一歩|ひろ理ん (note.com)

ここでもう一度説明すると、コロナショック後のばら撒きでマネーサプライは大きく増えしましたが、22年からは引き締めの影響で減少していました。

去年のSVBなどの銀行破綻を受けてBTFPが打ち出されたり、米財務省のステルスQEによって傾きが緩やかになりました。

ばら撒きが行われて景気回復したとすれば、ばら撒かれた分が全て引き揚げられた時までに景気後退に陥ると予想できます。

流動性を供給したリバースレポ(赤色)は、傾きから考えて4~5月頃に尽きると思われるので、まぁそれまで株は安泰なのかなと。

先のことは分からないですが、前回の記事 では利下げではなく、金利水準を維持するか25ポイントの利上げがあり、QT停止はないと推測しました。これが次回以降のデータで覆されたら別ですが。

QTはQEの逆回しで、QEは預金準備(赤線)としての紙幣印刷なので、リバレポが尽きれば預金準備が減少していくはずです。

預金準備が3.0兆ドル(GDPの10%)までQTが続くとするなら、減少速度が月0.1兆ドルとすると約5ヶ月かかる計算なので、今年10月まで引き締めの影響を受けると考えられます。

(2/26:追加しました)

あと、コロナ禍で中小企業は低金利で借金を行いましたが、次の借り換えが今年秋頃と思われるので、その前後に一悶着あるのかもしれないなと頭の片隅に置いておきます。

値動き荒ければ天井かも、とか他にも考えながらタイミングが来るのをじっと待っていようと思う訳です。

空売りのやり方

さて、こんな感じで考えたとすれば、あとはもう良いだろうなと判断した時(新興国が下がるまでは待つ)に損失許容限度を決めてポチれば良いです。ただ、自分が絶対だと思い込むと簡単に逝くのでハイレバフルポジは当たり前ですけどダメです。

何かあった時のことを考えて余力を残しながら少しずつ仕掛けて、ダメだなと思ったら素直に諦めます。ね、簡単でしょ?

思惑通り空売りに成功した場合は、買い戻す時を考えないといけません。

先述のように上がる時はいくらでも上がりますが、下がる時は理論上の底値があるので、それを計算していくことになります。

株価の計算式はこう

株価 = 株価収益率 × 1株あたりの利益

例えば現在の米株の株価収益率を簡単のため20倍とすると、平均的な景気後退では15倍に落ち込むので、25%下がることになります。

また、1株あたりの利益は21年~23年にかけてヨコヨコですが、今年度からは何故か年率10%の上昇が予想されています。

ですが平均的な景気後退に陥れば約20%下がりますし、インフレによるコスト上昇やら金利上昇による消費低迷で更に10%程低くなるとすれば、最大で30%の下落が考えられます。

すると、現在5000ドル付近のS&P 500はおおよそ半値(2500ドルぐらい)にまで下げたら清算すれば良いと考えることができる訳です。

あくまでこの考え方が正しいとした場合の理論上の底値ですし、実際はそこまで下がる前に何らかの介入があるはずと想定すべきですが、その場合例えばドル売りに切り替えても良いのかなとか考えておくべきです。

分散投資とリスク管理

ところで、このポジションだけでは引き締め継続への期待が大きすぎて、予想と反した方向へ向かったときに一方的に損失を被ってしまいます。

(機会損失を含む)

そもそも商いは買い手と売り手がいて初めて成り立つものですが、世界中に様々な理由で売買している人がいるので、単純なモデルで考えられるものではなく実際はめちゃくちゃ複雑です。

30分で判る 経済の仕組み Ray Dalio (youtube.com)

そのため、予想と逆方向のポジションを持つことでリスクを減らします。

先ほどの空売りを考えた理由はこう

要するに一昨年からの引き締めが続くので今は下落相場の踊り場であって、市場の楽観を空売りしようという訳です。

インフレ率上昇→金融引き締め→株安

しかし、例えばFRBの政策がもし上手くいっているとした場合は次の構図が思いつきます。実際、インフレ率は去年から低下していましたし、現在の市場は楽観的でソフトランディングが可能だと信じて株を買い漁ってます。

インフレ率上昇→金融引き締め→ドル高→コモディティ安→物価低下→インフレ率低下→金融緩和→株高

つまり、インフレ率の上昇が株安と株高の両方に作用することになります。

そこでドル高による株高をヘッジするためには、ドル円を買ったり、円安の恩恵を受ける株(少し前なら半導体)を買うなどの選択肢が考えられます。

※巷では円安は新NISAのせいだという声もありますが、円の取引量は平均50兆円で、1月の購入金額が5000億円なので大した金額にはならないです。ただ、長期的に資本流出に繋がると思う。

また、最初はこんな感じで良いかもしれませんが、引き締め継続とすれば最終的に景気が悪くなり、インフレは低下するはずです。

そうなると中銀はいつも通り景気刺激を行うので、金は短期的にデフレを織り込んで下げてもすぐに上がり、他のコモディティや株も早かれ遅かれ反転することになります。

金融引き締め→景気後退→インフレ率低下→金融緩和→金高

今までのをまとめるとこう

・有望そうな個別株の買い

・金(コモディティ)の買い

・ドル円の買い

・株式市場全体の売り

※資金規模が大きければ債券もアリ

これらをいつ、どのように組むかは状況次第で、ロスチャイルド卿のように積極的に空売りしなくても、買いだけで問題ない場合もあります。

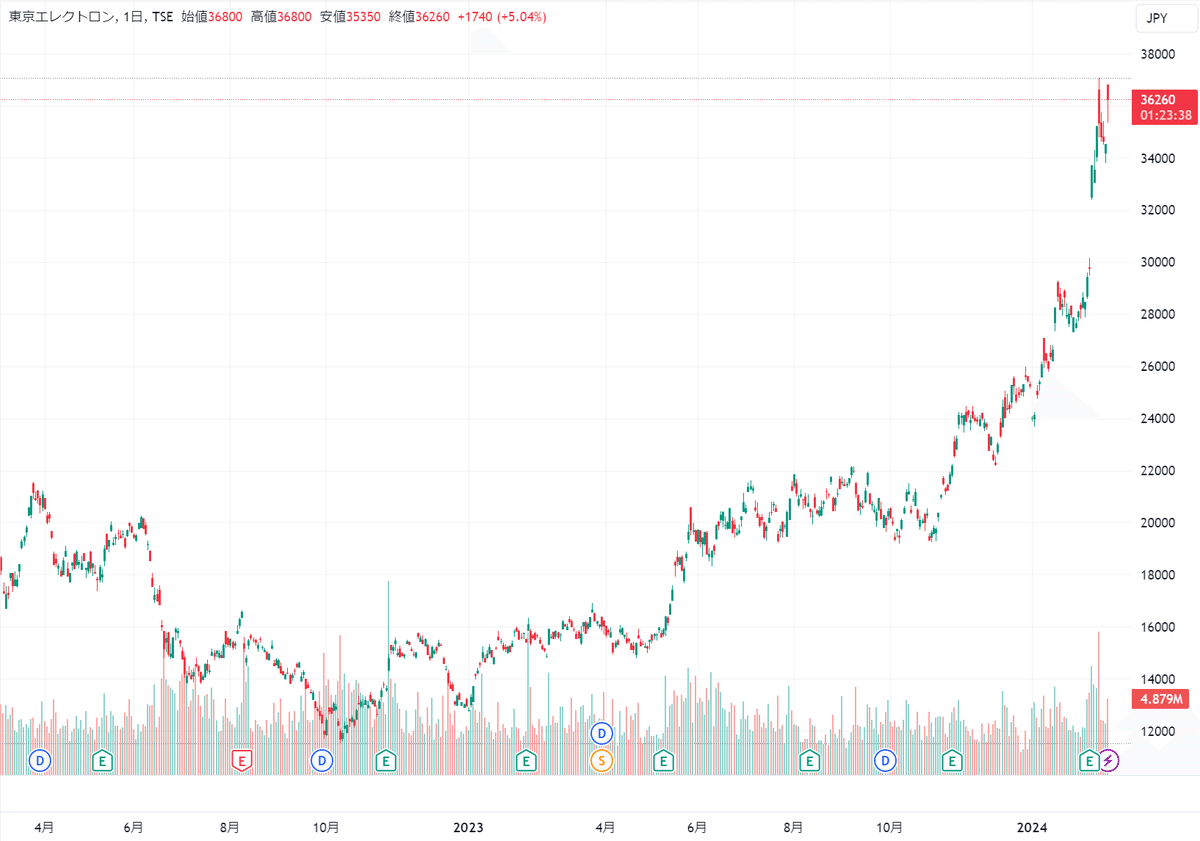

今から東京エレクトロンは買えなさそうとか、ドル円と金利を見比べるとあまり大きな値幅は取れなさそうとか、その辺は各自の判断でやっていく訳ですが、このように複数のポジションを持つことで単一銘柄の上げ下げを当てるのではなく、インフレになろうとデフレになろうと利益を狙える安心安全な財テクができます。

ちなみにレイ・ダリオやジョージ・ソロスといった機関投資家の基本的なやり方でもあります。

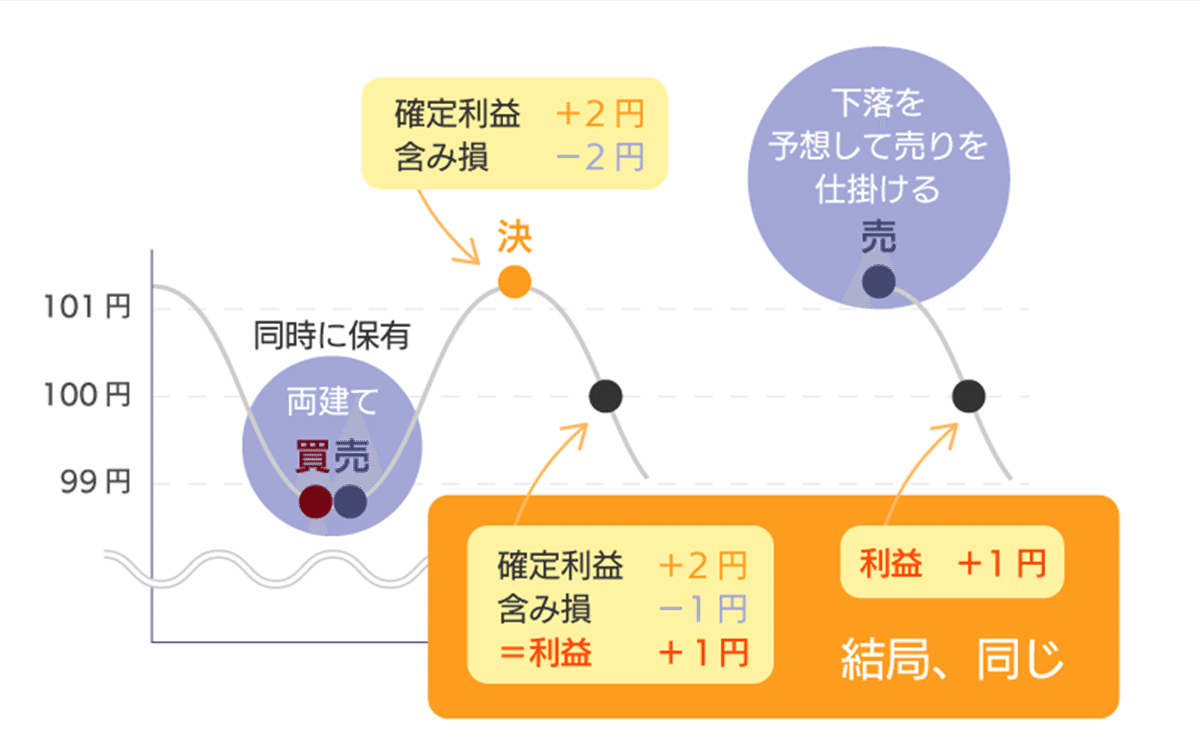

他には両建てという手法もあります

祖父はこれらしい

Twitterのリプ欄に「MicrosoftやNVIDIAの買いとNasdaqの空売り」とか呟いてたり、エレクや三菱商事の画像を貼っていましたが、まぁ、ええと、ですから、そういうことです。

株を貯金感覚で買い続ける人とは相性が悪いらしくて、そんなの関係ねぇよ今までガチホで良かっただろバーカと言われてしまうのですが、常に相場の上昇に賭けるのはギャンブル以外の何物でもないですよ?

何か偉そうに書いてはいますが、まだまだ理解不足で間違えることもあります。3年次以降は必修と実習とバイトでキツキツな上に、加えて一般教養を4単位取らないといけないという害悪システムのせいで、中々チェックできないかもしれません。TUSくさびやめろ

それでも互いにリスクを相殺し合うので急激に溶かすようなことにはならないかなと思ってます。

この記事が気に入ったらサポートをしてみませんか?