衆院選結果受けてトリプル安?!トランプトレードは続くか?

衆院選、自民・公明 過半数割れ見込みでどうなる日本株

メディアの出口調査によると、衆議院選挙で自民・公明両党は過半数の233議席を確保できないようです。こうした事態になるだろうことは、石破氏が総裁選で選出された瞬間からわかっていたという向きもあるでしょう。先週から過半数割れ予想が報じられていましたし、自民単独で200議席確保も難しいという報道もあったため、日経平均は11営業日連続で陰線引けとなるなど、ある程度この結果は株価にも織り込まれていたと思われます。しかし、かといって週明け月曜日に、材料出尽くしで株価が上がるイメージは乏しいですね…。テレ東の開票速報番組でみずほ銀行の唐鎌大輔氏が明日の東京市場の「トリプル安」の可能性に言及したようです。

テレ東でみずほ銀行の唐鎌大輔さん、断定はしてませんでしたが、「トリプル安」の可能性に言及。

— 井口稔 (@Neko_Iguchi) October 27, 2024

トリプル安というと、株安、円安、債券安。。。日本の長期金利が上昇して、円安に。。。そんなふうになるんですかね~?

問題はどこと連立を組むのか

過半数割れとなった場合、法案を通すのに野党の協力が必要となります。ということで連立を組むことが求められるのですが、さて、どこと組むか。今回公明党は大きく議席を減らし、国民民主が議席を伸ばしそうです。国民民主は、所得税減税、消費税減税、ガソリン代値下げ、電気代値下げ、現役世代の社会保険料軽減などを公約に掲げています。また、原子力発電所の建て替え・新増設で輸入に頼らない安価で安定的なエネルギー確保という政策もマーケットフレンドリーと見られており、国民民主党との連立政権となれば、日本株は上昇するという見方も出てきています。

しかし、国民民主党は自公政権と連立を組むつもりはないと明言しています。玉木代表は「政策本位でやっていく。いい政策には協力する」としていますので、可能性はゼロではないと思いますが。マーケットにとって最悪なのが立憲民主党との連立。立憲民主党は公約でインフレ目標を「2%から0%超に変更するとともに、政府・日銀の共同目標として、実質賃金の上昇を掲げる」としていますが、これはインフレ=経済成長を諦めるということですので株式市場にとっては最悪です。また2029年度に最低賃金を1500円まで引き上げるとしていますが、これを実現するにはこの先5年間の平均引き上げ率を7.3%程度にする必要があり、これに耐えられる企業がどれだけあるのか、また原発に依存しないカーボンニュートラルを目指すという政策はこれからの生成AI時代、海外から日本への投資意欲を減退させるものです。まさかの立民との連立構想という話でも出ようものなら日本株は大きく売られるリスクがあるといっていいでしょう。

個人的にはもし公明党との連立解消となればトヨタに代表される自動車株が息を吹き返すのではないかと見ています。国土交通大臣はこの10年あまり公明党の指定席ポストとなってきました。連立解消の可能性は大きくはありませんが、しかし今回大きく議席を減らしそうですので、絶対ないとは言えないとも思っています。

しかし、2党連立で済まない可能性もでてきており3党連立の必要に迫られるとなるとなかなか話がまとまらず、政局が見通せないうちは日本買いとはならないと見られます。

チャートからは日経平均37000~35000円までの下落の可能性?

日経平均のチャート。政局の不透明感が払拭できないうちは、積極的な買いは手控えられると思われ、2023年1月からの上昇トレンドライン(黄色ライン)までの下落があっても不思議ではありません。ここを下抜けると青の横ライン、9月の安値近辺である35000円台が意識されるでしょうか。

10/15の宵の明星、アイランドリバーサルトップは機能していますので、やはり政局が不透明であり続ける限りは上昇は難しそうです。立民と連立というような話が出てくるようだと8/5の安値である31000円台再び、というリスクがあるかもしれません。しかし、早期に政局が安定した場合は大きく買い戻される可能性もあります。俯瞰してみれば今年は大きなレンジ相場ですので8/5のノイズを除去したレンジ下限35000円は買い場になるような気もしますね。あまりどちらかにポジションを全突っ張りしないほうがいいでしょう、状況によって機敏に変えられるならばいいですが。

日本売りでドル円上昇か、日本株下落でドル円下落か

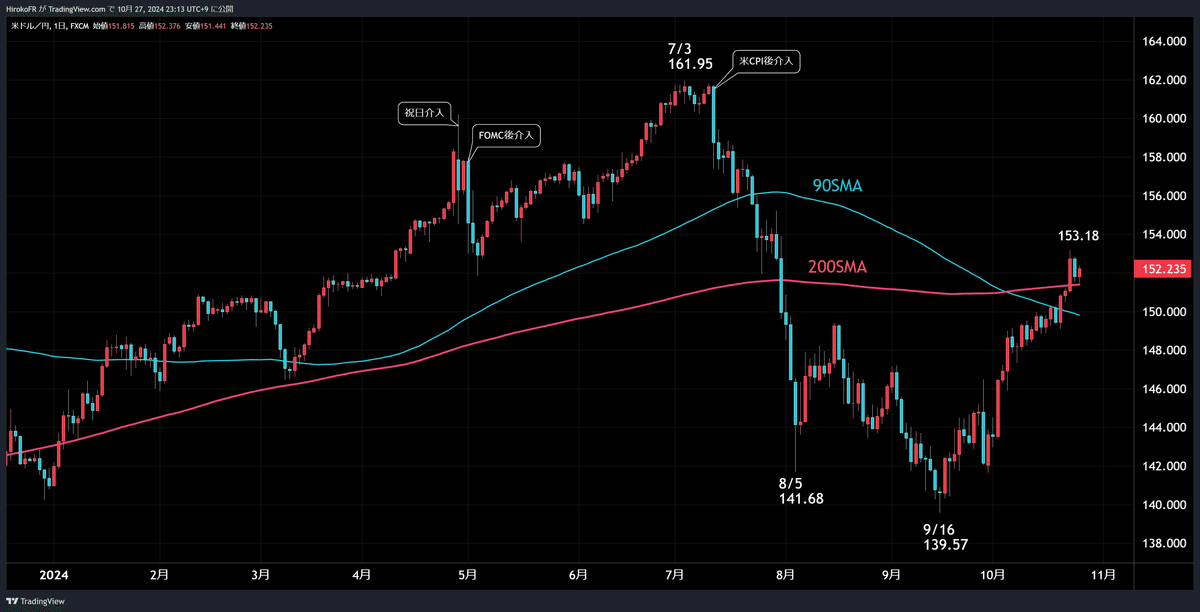

選挙前までは日本売り、トリプル安が指摘される中で、円安ドル高も進みました。7/3から9/16の下落に対して50%戻りを突破、200SMAをも突破したのですが、しかし、これは円売りという側面だけではなく、ドル金利上昇によるドル高でもあったため、必ずしもこの先も株安円安が同時に進むかというとその限りではないと思っています。

ドル金利が下がれば、日本株下落で円高となる可能性もある、ということです。

トランプトレード、ドル金利上昇、株高は続くのか?

また、このドル金利上昇はトランプトレードが始まっているとも指摘されていますが、大統領選挙は来週火曜日、11/5です。11/5まで延々と金利上昇が続くでしょうか?また、前回トランプが大統領に選出された2016年は、ドル円相場が101円台から118円台へと17円もの円安ドル高へと急騰、株式市場も大きく上昇した記憶がありますが、同じ様に動くでしょうか?

ちなみにこちらは日経平均。東京市場では株が急落したのですが、翌日から急反騰。

2016年当時の選挙前のムードは、ヒラリー・クリントン候補が優勢。トランプが大統領になったら株は下落する、円高になるという予想がコンセンサスでした。ところが実際にトランプが大統領となったら、株は上がり、ドル円相場は上昇したのです。

今回は現時点でトランプ優勢で市場はそれを織り込み始めたと指摘されています。つまり、今回はトランプが大統領となってもサプライズはありません。むしろ材料出尽くしで一旦下がる可能性もあるのでは?と思ったり。流石に米株がトップアウトし下落に転じることはないと思いますが、市場の期待と織り込みが前回2016年のトランプ大統領誕生時とは異なることには留意しておきたいですね。

通貨先物市場の円ロング急減、ネットロングはわずか1.2万枚に

日本の通貨当局による円買い介入、そして予想外の利上げがあった7月にドル円相場は161.95円を高値にトップアウトし139円台へと22円もの急落となりましたが、このドル円相場ピーク時には円のネットショートは18.4万枚(7/9)まで膨らんでいました。これが、8/17には円ロングに転換、この過程でドル円相場は大きく円高方向に動いていきました。9/28には6.6万枚まで円ネットロングが積み上がりましたが、それが足元ではわずか1.2万枚へと減少。円買いの解消=ドル円上昇の燃料はそれほど残されていません。

米国は9月FOMCで0.5%利下げを決定し、利下げサイクル入り。日本は3月マイナス金利解消、7月追加利上げときて現在足元では12月、もしくは1月のさらなる利上げが予想されています。この環境で投機筋が「新規で円売り」を積み上げていくとは思えません。139円台から153円までのドル円上昇のエンジンは、円ロングの解消によるものが主で、積極的な円キャリートレード再開ではないと思います。

だとするなら、ドル円上昇のトレンドもそろそろ息切れするのではないか、と思うのですが、、、。

ポジションはありません。

今週の主な予定

早いもので、今週金曜日は米10月雇用統計の発表が。

10/30-31は日銀金融政策決定会合。変更は予想されていません。

■10/28(月)

●NZ休場

●メキシコ貿易収支(21:00)

■10/29(火)

●日本9月失業率(8:30) 予2.5% 前2.5%

●日本9月有効求人倍率(8:30)予1.23 前1.23

●米8月住宅価格指数(22:00)予- 前0.1%

●米8月ケース・シラー米住宅価格指数(22:00)予- 前5.9%

●米9月雇用動態調査(JOLTS)求人件数(23:00)予790万件 前804万件

●米10月消費者信頼感指数(23:00)予99 前98.7

■10/30(水)

●10月消費者態度指数(14:00)予36.7 前36.9

●米10月ADP雇用統計(21:15) 予9.8万 前14.3万

●米7-9月期GDP速報値(21:30) 予3.0%

■10/31(木)

●日銀、植田日銀総裁記者会見

●日銀、経済・物価情勢の展望を公表

●9月鉱工業生産指数(8:50)予0.8% 前▼3.3%

●中国10月製造業購買担当者景気指数(PMI)(10:30)

●米9月個人所得(21:30)予0.4% 前0.2%

●米9月個人消費支出PCE(21:30)予0.4% 前0.2%

■11/1(金)

●中国10月Caixin製造業購買担当者景気指数(PMI)(10:45)予49.7 前49.3

●米10月雇用統計(21:30)予10.8万 前25.4万

失業率 予4.1% 前4.1%

平均時給 予0.3% 前0.4%(前月比)

予4.0% 前4.0%(前年比)

●米10月ISM製造業景況指数(23:00)予47.6 前47.2