米金利低下基調で「ドル独歩安」

セブン&アイHDの買収に米規制当局が異議(の可能性)

ドル円相場、テクニカルフィボナッチリトレースメント38.2%戻り水準で反発が止まり、下落基調を強めています。

東京時間は147.30円台まで円安ドル高が進行していたんです。その材料とされたのは、またしてもセブン&アイHDのニュース。

米国の反トラスト法(独占禁止法)規制当局は、カナダのコンビニエンスストア大手アリマンタション・クシュタールによる日本のセブン&アイ・ホールディングス(HD)への買収提案に異議を唱える可能性が高い。英紙フィナンシャル・タイムズ(FT)が事情に詳しい関係者2人の話を匿名で報じた。

昨日19日(月)は買収提案の報道で5兆円規模の円買いが発生するとの思惑が円高をもたらしたと考えられますが、その買収提案に横槍が入ったことで実現しない場合のリスクを考えた投資家が多かったのでしょう。セブン&アイHDの株価は19日はS高となりましたが、今日20日(火)は一転、大きく反落しています。為替市場では円買い実現の思惑後退から円安進行となったと考えられます。ところがその円安は続かず。リスク選好相場でも円キャリーが盛り上がる気配が感じられません。

日米金利差に連動する相場に回帰したドル円

なぜ円高基調に戻ってしまうのか?話はシンプルです。ドル金利が低下基調にあり、全面ドル安なのです。いよいよ9月FOMCに迫った利下げ開始を織り込む動きと考えられますが、市場はその利下げのスピードが思っていたよりも早いと考え始めたのかもしれません。

日米金利差縮小のトレンドは続く。

もっと短い時間軸でみても、金利差にピッタリ連動してドル円が動くようになってきたことがよくわかります。これは⬇️ドル円5分足と日米金利差。ピンクのラインは政策金利により近い金利である日米の2年債の利回りスプレッドです。19日月曜からの動きはほぼ金利差で説明がつきます。

明日21日(水)発表の米労働省の年次改定、大手メディアも報道

ではなぜ、米金利が再び低下基調を強めているのか。

昨日のnoteで紹介したzerohedgeのポストですが、今日になってBloombergも報じています。例の米労働省の年次改定の話です。

ゴールドマン・サックス・グループとウェルズ・ファーゴのエコノミストらは、米労働省の労働統計局(BLS)が21日に発表する基準改定値(速報値)で、3月までの年間雇用者数の伸びが、現在の推定から少なくとも60万人(月約5万人)下向き改定されると見込む。

JPモルガン・チェースの予測では約36万人減るが、ゴールドマンによれば、100万人規模の改定もあり得る。

米雇用者数の基準改定値が、(ジャクソンホール会合の)パウエル氏の講演のトーンを方向付ける可能性もある。

昨日すでにzerohedgeによって出ていた材料ですし、今更これが材料視されてドル金利が低下しているというのも首を傾げる事態ではありますが、しかし、リサーチしていると、このニュース 意外とノーマークだったという投資家もいるようで、大手メディアが報じたことで改めて市場に織り込まれている可能性も否定できません。

今夜はこの辺の経済統計も材料視されている可能性もありますが⬇️

米・8月フィラデルフィア連銀非製活動:▼25.1(7月▼19.1)

100万人の下方修正という数字が独り歩きしている印象もありますので、改定値が100万に満たなければドル金利反発、ドルの買い戻しが入る可能性には留意しておきたいですね。明日21日に発表される予定です。

ともかくドル独歩安。ドル円だけドル高となるとは考えにくい

足元DXY・ドルインデックスはダラダラと下落基調にあり、どの通貨に対しても弱いのが確認できます。日米金利差縮小しているとはいえ、まだ金利差は大きくドルロングに妙味があるため、リスクオン相場なら円キャリー再開と考えてしまいがちですが、俯瞰してみるとドル売りが続いている相場で、ドル円相場だけでドル円が上がるとは考えにくい地合いです。結局、あれだけ強かった米国経済も綻びが見え始めたことで、いよいよ長期間高水準に留めおいた米政策金利を引き下げる時が来た。これをまだ全て折込みきれていないということでしょう。

ドルだけが下落基調を強め、他通貨が軒並み上昇しています。強いのは円だけではないのです。今年年初からのパフォーマンス、ドルよりもポンドのほうがいいという状況になってきました。

1.2864ポンドドルロング継続。

ドル円を145.84円で売り参戦。コストまで反発すれば撤退します。

円高は日本株に向かい風、上昇継続できるか

堅調に反発してきた日経平均ですが、今夜先物市場では売りが優勢。20日(火)東京市場クローズは +674.30円 38,062.92円でしたが、夜間取引で37600円台まで下落しています。明日21日(水)は日本株市場に調整が入りそうです。今夜は米国株市場も軟調。まあ、昨日までS&P500は8連騰でしたので、一呼吸してもいいところではあります。

NOTE

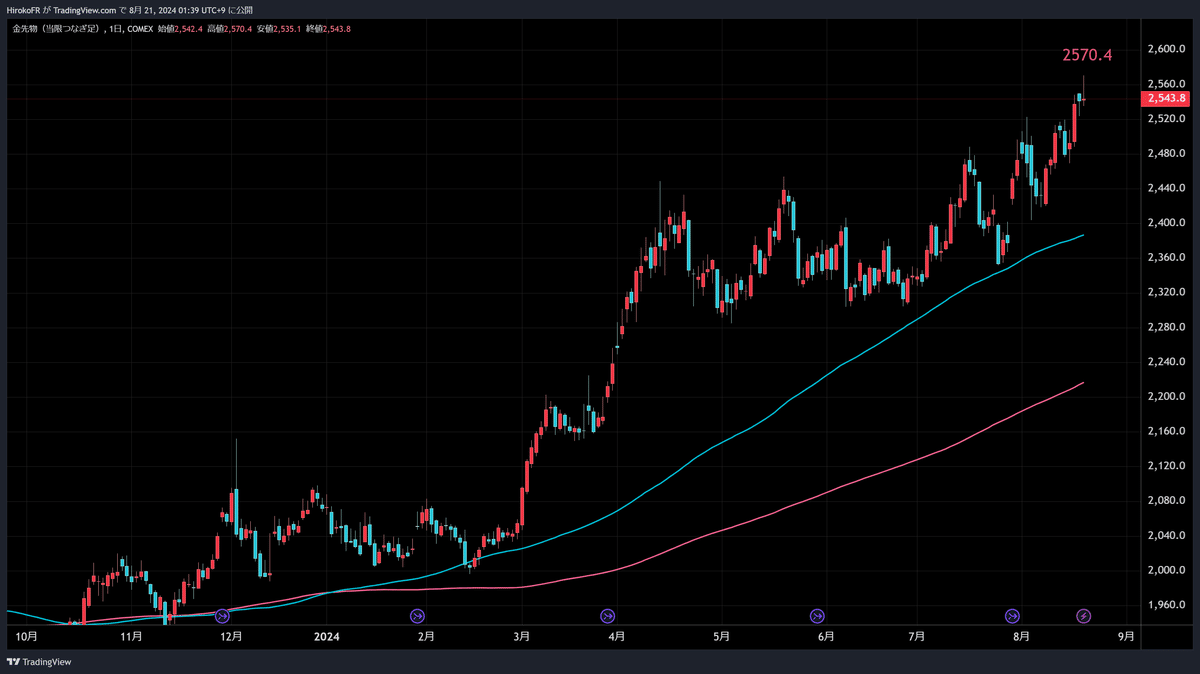

中国の7月の金輸入量は前月比24%減の44.6トンと、ここ2年余りで最低となった。6月は前月比で58%減

中国の金輸入の急激な落ち込みは価格高騰と景気減速という2つの打撃が中国の購買層にどれほど深刻な影響を与えているかを如実に示している。

中国人民銀行(中央銀行)も金購入プログラムをここ3カ月停止しており、金相場は下支えの一つを失った格好だ。

今年前半、4月くらいまでのゴールド上昇の牽引役は間違いなく中国でした。その中国の金買いが急速に衰えています。というか中央銀行もここ3ヶ月金を購入していません。しかし、足元でCOMEXゴールドは史上最高値を更新しています。中国が買わなくても、欧米の投資家が利下げを見込んで5月からゴールドETF市場に戻ってきました。それまでゴールドETF市場から資金流出が続いていたのですが、5月から資金流入に転じています。中国の買いが衰えた頃から、欧米勢が金市場に戻ってきているのです。

5月・6月は欧州、アジアがETF買いに、7月は北米も一気に買いに回っている

また、中国が買わない代わりに7月以降はインドが金の買い手として浮上します。この金買いは凄まじいものになりそうですよ。それはまた今度書きます。