図解!インボイス入門⑥

シリーズ『図解!インボイス入門』第6回目です。このシリーズは各回、「制度の内容?(What)」「どのように進める?(How)」「誰が(に)アプローチ?(Who/Whom)」のどちらかの視点に立ち、順序立てて積み上げ式に何度も説明していきます。いわば”スパイラル(螺旋)”のイメージで積み上げ学習していく訳です。

第3回目までは1回転目の説明でしたが、第4回目以降は2回転目の説明となっています。第4回目、5回目は各々「制度の内容?(What)」「どのように進める?(How)」を見てきましたので、今回は「誰が(に)アプローチ?(Who/Whom)」の視点で見ていきましょう。これで2回転目が完了します。

2023年10月1日からの消費税法改正による、インボイス制度の導入。これに向けてコツコツと準備を進めていくことが必須になります。大げさではなく、”インボイス制度対応は準備が99%”という訳です。

場合により、零細事業者の仕事が無くなるほどのインパクト・・・。どんな事業者が大きなインパクトを受けそうかを分析し、具体的に「課税事業者か、免税事業者か?」を横軸、「買主は誰か?」を縦軸のマトリックスに、まとめてみました。すると事業者を買主とする(BtoB:Business to Business)免税事業者の方が、大きなインパクトを受けることが予想されることを説明してきました。

ところで、売主、買主と事前準備はどちらが重たいでしょうか?確かに免税事業者の売主にとって、インボイス制度対応は、今まで”益税”を受け取っていた分、資金繰りは悪化し、場合によっては死活問題になりかねません。よって売主にとって重要な決断が必要とされてきます。

しかし事前準備の事務作業自体に目を向けると、売主の事前準備の問題は自身での決め事の問題。つまり自身の”決断”事項を粛々と進めていくイメージになります。他方で買主の事前準備は、取引相手である売主に伺いを立てる等”検討”事項が多くあり、余裕を持った事前準備が必要になるということですね。

確かに、事前準備は買主の方が重いかもしれません。ただし、立場上、買主側は売主の準備作業を待つ立場なので、売主にスポットライトを当てて説明した方が、シックリいくと考え、これから売主中心で説明していきます。・・・おやっ、買主のキャラクターにおいて、第1回目の図⑦ぶりに、”イカつい買主”が登場しました。メガネの売主もタジタジです・・・。

免税事業者である売主にとって、インボイス制度の導入は今まで”益税”を受け取っていた分、資金繰りは悪化し、場合によっては死活問題になりかねません。よって売主にとって重要な決断が必要とされてきます。

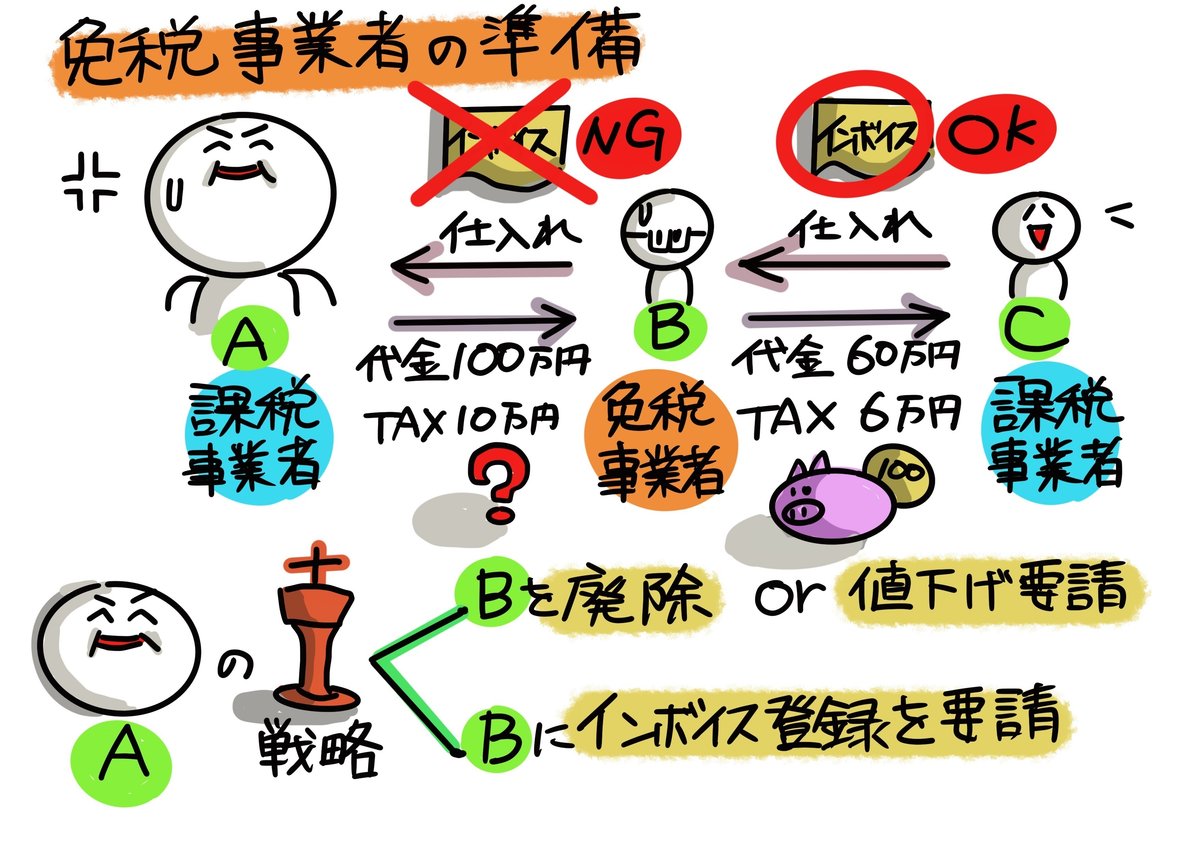

繰り返しにはなりますが、立場上、買主側は売主の準備作業を待つ立場です。下図の通り、メガネの売主Bは免税事業者を選択したとした場合、イカつい買主Aは免税事業者の売主Bからの仕入税額控除を適用することが出来ないので、買主Aの戦略上、売主Bを取引から排除、もしくは値下げ要請をする、更には売主Bにインボイス登録を要請すると言った選択を迫ることになります。

もし売主Bに、何か他の事業者ではマネできない特殊な技能・ノウハウを持っている場合は、売主Bは買主Aに強気に出ることが出来ますが、ここでの説明では、免税事業者Bが課税事業者になって、インボイス登録を受ける場合を考えてみましょう。・・・やはり、買主には歯向かえない・・・ということですね。

免税事業者Bが課税事業者になって、インボイス登録を受ける場合、売上先(=買主)Aから預かった消費税10万円から、仕入先Cに支払った6万円を仕入税額控除して、4万円の消費税納付することは、第1回目でお話した通りです。その前提に仕入先Cが別途、6万円を税務署に納税していることが条件になります。このように消費税は、各段階にいる事業者が、消費税の負担すべき消費税を分担して納税するシステム(多段階課税)と呼ばれる方式を採っています。

下図の上段を見てみましょう。法定事項が記載された帳簿(法定帳簿)の保存が仕入税額控除の要件とされています。この帳簿の記載事項と保存要件はインボイス制度導入以前から規定されているものです。

保存が義務付けられている書類(法定書類)は仕入明細書や仕入計算書等についても、法定事項が記載されていることや、法定要件をもとに、仕入税額控除の証明書類として認めることとしています。そこに(2023年10月からの適格請求書等保存方式の下において、)インボイスが追加要件になったということです。

他方で下段を見てみましょう。簡易課税制度とは、実際の課税仕入れ等の税額を無視して、課税売上高から仕入税額控除を計算する方法です。この計算方法について、後ほど詳しく説明致しますが、この簡易課税制度は、中小企業者の事務負担を軽減するための救済措置として設けられている制度です。

また上図の記載にはありませんが、簡易課税制度を適用するには、次のAとBのいずれの要件も満たす事業者でないと適用できません。

A:簡易課税により計算しようとする課税期間の基準期間における課税売上高が5,000万円以下であること。

B:「簡易課税制度選択届出書」を所轄税務署長に提出すること。

ご参考までに、税理士の金井恵美子先生の資料によりますと、簡易課税制度を適用する場合の仕入税額控除の要件フローチャートをまとめていますので、ご紹介致します。

資料:金井恵美子「名古屋税理士会主催セミナー 適格請求書等保存方式」2021年10月1日、6ページ。

簡易課税制度とは、実際の課税仕入れ等の税額を無視して、課税売上高から仕入税額控除を計算する方法です。下図のように、控除対象仕入税額計算の基礎となる消費税額(例の場合では、売上先である買主Aから預かった消費税10万円)を基礎税額として、その基礎税額に右下一覧の事業区分に掲げるそれぞれの仕入率を乗じて計算します。

例えば、ライター等で個人事業主をされている方、士業の方等は、第5種事業の「サービス業等」に区分され、仕入れ率は50%で計算されます。ゆえに基礎税額10万円に仕入率50%を乗じた5万円が控除対象仕入税額になります。

簡易課税制度の説明は以上で、これから免税事業者等からの課税仕入れに係る経過措置について説明していきます。

免税事業者や消費者の他、課税事業者でも登録を受けなければインボイスを発行することが出来ません。そこで、インボイスが無い課税取引については経過措置が設けられています。下図は、近畿税理士会 業務対策部「特集 インボイス制度説明会」31ページより引用しています。

この場合には、インボイス制度導入前の現行制度である「区分記載請求書等保存方式」の適用期間において要件とされていた「法定事項が記載された帳簿及び請求書等の保存」が必要となりますのでご注意ください。また、帳簿には「80%控除対象」など、この経過措置の適用を受けたものである旨を、あわせて記載することとされています。

上図の免税事業者等からの課税仕入れに係る経過措置について、いつもの”下手可愛い(?!)”イラストで説明していきます。再掲になりますが、課税事業者Aが買主、免税事業者Bが売主の取引で、代金100万円および従来通り消費税相当(?)の10万円を回収しているケースで見ていきましょう。

免税事業者等からの課税仕入れに係る経過措置について、インボイス制度導入に対する免税事業者の救済措置になっていますが、近畿税理士会 業務対策部「特集 インボイス制度説明会」31ページの資料(図⑩)の通り、買主A(課税事業者)にとっての、売主B(免税事業者)からの課税仕入れに対する控除可能割合が、段階的に80%、50%、そして0%と減少しています。このことは、売主B(免税事業者)の買主A(課税事業者)に対する価格交渉の材料が段階的に無くなっていくことを意味しています。

ついでに個人的な意見になりますが、この経過措置は買主A(課税事業者)にとっての経理上の負担もかなり増加させると考えています。もし買主Aが経理上の負担増加を考慮して、免税事業者Bとの取引を取りやめにする可能性もあるのではないでしょうか。いずれにしても”経過措置に対して注視”が必要だと考えています。

第4回目、5回目は各々「制度の内容?(What)」「どのように進める?(How)」を見てきましたので、今回は「誰が(に)アプローチ?(Who/Whom)」の視点で見てきました。やっとこれで、2回転目が完了となります。今回の2回転目完了で、次回以降、3回転目インボイス制度準備に向けた実践的な準備の基礎知識(なんとなく制度の大枠が分かっている状態)を身に付けて頂けると嬉しいです。

次回予告です。3回転目に入ります。2回転目までは基礎知識をつけることを目的としていましたのが、3回転目は実践的な内容に入っていきます。税務コンサル業の免税事業者を典型的なユーザ像(ペルソナ)として、具体的にどのような手続きをするか見ていきます。ライターの方を始め、画家、漫画家、音楽家、士業も同じサービス業に事業区分されますので、参考になると思います。

シリーズ『図解!インボイス入門』如何だったでしょうか?分かりやすさ重視のため、イラスト&スパイラル方式で説明していますが、2022年7月中旬までに全12回完結で投稿”予定”です。ただし恐れながら、稲垣経営研究所のnote更新は不定期。読者の皆さまの中には、早めにインボイス制度の全体像を掴みたい方もいらっしゃると思います。チラシを準備していますので、宜しければチラシもご参照頂ければ幸いです。

<以上となります。最後まで読んで頂き、ありがとうございました。>