【2024年版】中国のスタートアップ・ベンチャーキャピタル業界に何が起きているのか?

皆さんこんにちは!Asu Capital Partnersの夏目です。

これまで学生時代に中国のテックトレンドを寄稿させていただいたり、卒業後もnoteで友人たちと毎週中国のトレンドを取り上げるメディアである「Weekly China」を運営したりするなど、最新の中国トレンドを取り上げていたのですが、VC業界に入ってからはコロナの時期とも重なり、中国国内のテック投資が長らく停滞していたため、(少し言い訳になってしまいますが)中国のスタートアップ事情をしっかりと文章に落とし込むことを控えていました。

しかし、ここ一年で中国のスタートアップ・ベンチャーキャピタル業界は良くも悪くも新しいフェーズを迎え始めており、この機会にここ数年で中国のスタートアップ・ベンチャーキャピタル業界に何が起きたのかを振り返りつつ、日本のスタートアップ市場に及ぼす影響などについて書いてみたいと思います。ここに書いてある内容は、過去3年(コロナ禍含め)、筆者と相方である李路成が5回以上中国に渡航し、90社以上の中国VCと対話して得たものとなります。必ずしもメディアで書かれている内容とは一致しないこともあると思いますが、ご了承いただければ幸いに存じます。

長文にはなりますが、最後までお付き合いいただけますと幸いです。

中国のスタートアップ・ベンチャーキャピタル業界の概要

中国のスタートアップ投資額

まず、ここ一年を振り返る前に、中国のスタートアップ・ベンチャーキャピタル業界の概要についてお話ししたいと思います。

普段、ニュースサイトなどで「某中国スタートアップ、200億円調達」、「バリュエーション10兆円突破」などといった見出しも見ることが多いのですが、日本のスタートアップ投資額である8,000億円などパッと出る数字があまり思いつかないのではないでしょうか。

中国のスタートアップ、VC/PEファンド向けにリサーチ・データベースソリューションを提供している「清科研究」によると、2022年の投資額は9,076億人民元で、日本円だと18兆5,000億円近くに上ります(1元=20円)。ここ5年間の数値を見ると、過去最高額が2021年の1兆4,228億人民元、日本円で約28兆9,445億円、同年、米国のスタートアップ投資額も過去最高を更新し、NVCA、Pitchbookのデータによると$332.8B、日本円で約48兆円になります($1=144.5円)。もちろん、世界最大のスタートアップ大国である米国と比較すると劣ってしまいますが、それでも世界2位、アジア最大のスタートアップ大国としてその投資額は日本と比較しても桁違いの額になります。

中国のベンチャーキャピタル

同じく、上述の「清科研究」によると中国のベンチャーキャピタルは1992年の黎明期時には10社ほど、主に米国で活動していたファンドや、企業が中国市場に参入し、現時点では中国をベースにしたアクティブなベンチャーキャピタルは4,000社以上にも上ると言われています。1972年に設立された日本最古のベンチャーキャピタル、京都エンタープライズデベロップメントや、JAFCOの前身である日本合同ファイナンス(1973年設立)と比べると、約20年遅れの発展となりますが、ここ二十数年の追い上げは、中国市場の急成長も相まって、目を見張るものとなります。

現在、中国でトップを走るベンチャーキャピタルは黎明期に参入した米系ファンドであるIDG Capital(詳細は後述の記事をご参照ください)や、Sequoia Capital China(現在、HongShanにリブランド)以外に、奇しくもIDG Capitalから独立して、Pinduoduoや、Xiaomiに投資したGaorong Capitalや、Sequoia Capital Chinaから独立して、ByteDance、Meituanに投資したSource Code Capital、設立当初はSequoia Capital Chinaも共同設立者として名を連ねた世界トップのシードファンドであるZhenFundなどがあります。

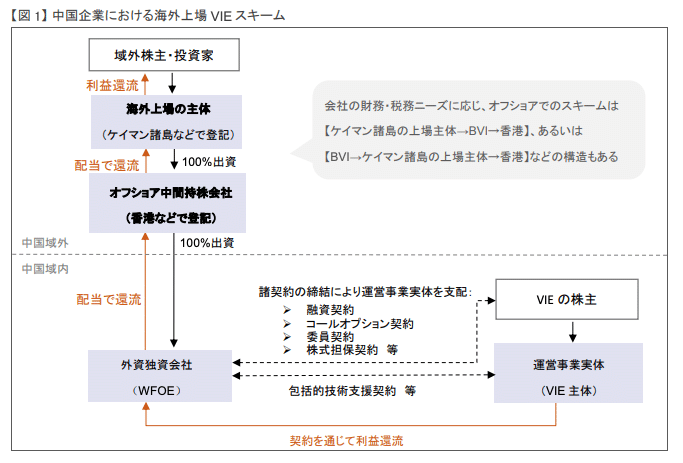

「VIEスキーム」とドル建て、人民元建てファンド

そして、このファンドの「資金」に関わる話にはなりますが、一般的に日本のVCであれば、そもそも投資対象が日本のスタートアップであり、日本上場を目指す上、LPの多くも日本の事業会社や、機関投資家になるので、多くが円建てのファンドになります。一方で、中国では外資規制や、国内上場のハードルの高さもあり、スタートアップ、特にインターネット産業に関わる企業は規制回避のため「VIEスキーム」を用いて海外上場を目指します。

「VIEスキーム」はVariable Interest Entities(変動持分事業体)の略で、詳細は割愛しますが、ケイマンなどといった租税回避地に、資金調達と上場の主体となる法人(オフショア特別目的会社=SPC)を立ち上げ、間接的に中国国内の法人を支配した上、利益を吸い上げます。「VIEスキーム」を用いたスタートアップは、海外上場を目指す上、海外市場の開拓と、海外投資家からも資金調達を実施するので、基軸通貨としてドルを用います。結果として、ファンド側も海外上場を目指すようなスタートアップに投資するため、中国国内ではドル建てファンドと、主に国内で上場を目指す人民元建てファンドの二種類が主流となります。もちろん、VCによってはドル建て、人民元建て、どちらも運用するケースもあり、こういったファンドは中国で「双币基金」(デュアルファンド)と呼ばれます。

では、なぜこの話が重要なのかというと、本編の後半にも繋がる”中国のスタートアップ・ベンチャーキャピタル業界の現状”への理解を深めるためです。近年、中国では自国企業の海外上場、特に米国への上場が規制を受ける以外にも、中国政府からも《国家安全法》や、《サイバーセキュリティ法》など、個人情報を扱うサービスの海外上場に対して、厳格な制限を課しているため、門戸がかなり狭くなっています。裏を返せば、ここ10年間、中国の経済を支え、上記のVIEスキームを用いて海外上場を目指してきたインターネット産業が大打撃を受けており、その波及は当たり前のようにリスクキャピタルの供給元であるVC、特にドル建てファンドに及んでいます。

詳細は本編後半に譲りますが、1992年に当時は米国のメディア企業だったIDGが、中国でドル建ての投資ファンドであるIDG Capitalを立ち上げてから二十数年の間、中国はドル建てファンド主導のエコシステムでしたが、コロナ以降その状況は一変し、今は人民元建て主導のエコシステムにシフトしています。中国VCの歴史に興味ある方はぜひこちらの記事を読んでいただけると嬉しいです。

中国のスタートアップ・ベンチャーキャピタル業界の現状

前置きが少し長くなってしまいましたが、ここで本題である中国のスタートアップ・ベンチャーキャピタル業界の現状についてお話ししたいと思います。過去の急成長期を除き、中国のスタートアップ・ベンチャーキャピタル業界に最も変化が現れたのはここ数年といっても過言ではないでしょう。特に2020年のコロナ以降、投資トレンドや、国内外の規制に大きな変化が生じ、これは少なからず日本ないしはグローバルの投資環境に影響を及ぼしています。そこで、この部分ではそれぞれ「投資トレンド」、「規制」、そして「日本への影響」という三つの内容に分けてお話ししたいと思います。

投資トレンドと業界の変化

中国のスタートアップといえば、古代中国の四大発明にあやかり、”新四大発明”と呼ばれたシェアリング自転車や、モバイル決済、Eコマースなど(もう一つは高速鉄道)の印象がかなり強いと思いますが、特に2010年前半はどのファンドもこれらの事業を含む、TMT(Technology、Media、Telecommunications)セクター一辺倒でした。日本だとTMTはあまり聞き慣れない言葉かもしれませんが、いわゆるIT領域で、当時は中国のIT御三家と呼ばれていたBAT(Baidu、Alibaba、Tencent)、そして新IT御三家となるTMD(Toutiao(現ByteDance)、Meituan、DiDi)などどれをとっても人々の生活に近い事業領域で、中国の人口ボーナスとモバイルインターネットの急浸透によって支えられてきました。

もちろん、その背後には中国政府から政策面での大きな後押しと、米国を始めとする多くの海外機関投資家が中国に多くのリスクキャピタルを供給していたのに加え、上記の人口ボーナスと、モバイルインターネットが普及(正確にはモバイル端末の普及が先)したため、中国市場は歴史上でも類を見ないスピードで急成長を遂げて行きました。

ところが、2018年に当時のトランプ大統領が中国の鉄鋼製品などに対して、関税の引き上げを宣言したことをきっかけに、報復合戦が始まり、次第に米中貿易摩擦へと発展。その後、経済対立は深化の一途を辿り、経済安全保障にも拡大し、テクノロジーに深く関わるスタートアップや、ベンチャーキャピタルの業界にも波及し始めました。

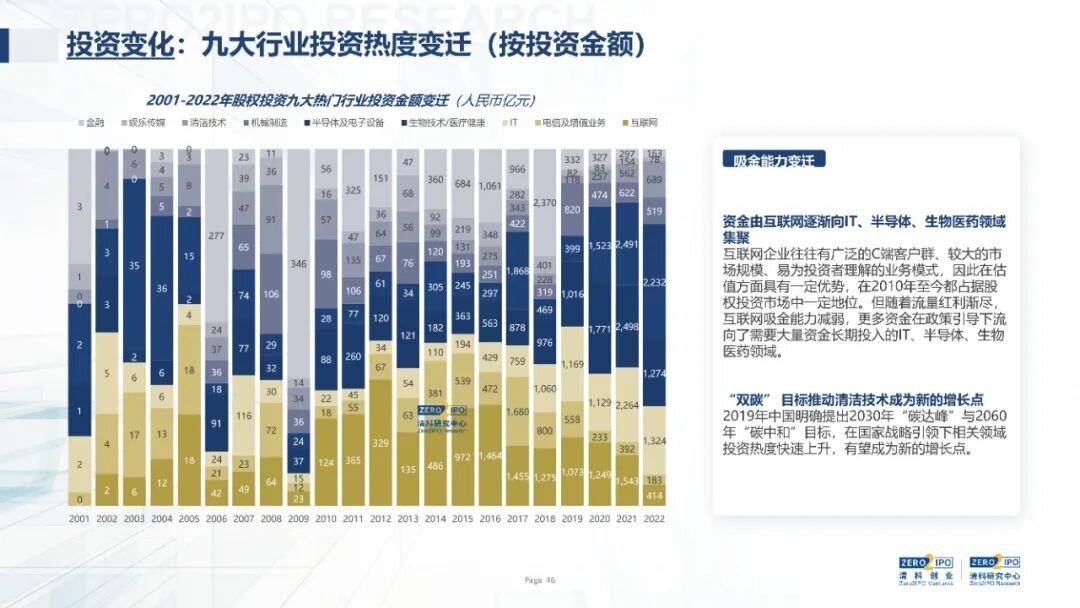

この時点ではまだ前述のTMTセクターの勢いは衰えず、下記の2001年〜2022年の分野別投資金額推移を見ても、2019年の半分以上の投資額がTMTセクター(黄土色)に流れていることがわかります。

ところが2020年になると、コロナが全国的に猛威を振い始め、中国を含めたグローバル市場におけるスタートアップ投資額は軒並み低下。特に中国では、コロナに加え、米国との経済対立による景気悪化、人口・モバイルインターネットボーナスの頭打ちなどにより、これまで最も熱かったTMT領域は一気に冷え込み、コロナ禍でニーズが顕在化したバイオや医療、米国との経済対立により輸出規制が始まった半導体産業などが急速に伸び始めました。

また上記の領域以外に、もう一つ伸びた領域が「新消費」と呼ばれる消費ブランドです。前述のコロナ禍と米中経済対立の真っ只中である2020年5月に、習近平国家主席が「国内外の双循環によって互いに促進する新発展モデルを構築する」という声明を出しました。これは、脱グローバル化が見え始めた2019~2020年に、中国国内のサプライチェーンをさらに強化し、ブロック経済化が起こりうる近い未来に(実際、ブロック経済化が進んだ)向けて、半導体産業など輸出規制されている産業=基幹産業の国産化を進めた上で、中国独自の経済圏を作り出すのが一つの目的でした。もう一つが、これまで投資主導型で成長してきた中国を、消費主導型の経済に転換を図ることが目的です。すでに、インターネット産業によって牽引された国内経済市場は著しく成長し、北京や上海、深圳といった大都市は海外の主要都市と比較しても遜色ないほどの発展を遂げたので、次は国内の消費、内需を突き動かすことが必要でした。そこで一気にブームになったのが「新消費」でした(昔、新消費についての記事も書いたことがあるので、興味ある方はぜひ↓)。

しかし、この消費トレンドもゼロコロナを維持できていた時期はまだ良かったのですが、コロナ後半戦でオミクロン株が中国で感染拡大する中で、多くの地域がロックダウンに陥り、国内消費も落ち込む中でトレンドが終息していきました。

そして、ポストコロナとなった2023年は大きなテーマとして、グローバルと

共通で中国もAIが最もホットなテーマでした。新・旧御三家であるBAT、TMDといった企業群を始め、かつて世界トップのAIユニコーンと称されたSenseTimeの元バイスプレジデントが設立した「MiniMax」や、中国・北京にある“AI人材のゆりかご”と呼ばれるMicrosoft Research Asia(MSRA)の元副所長が設立した「Langboat」、TMDの一角を担うMeituanの共同創業者である王慧文が設立した「光年之外」、同じくMSRAで初代所長を務め、自身が創設したSinovation Venturesを通じて長年AI領域の投資をしてきたカイフ・リーが設立した「零一万物」、中国の大手検索サービスであるSogouを創業した王小川が立ち上げた「百川智能」など、多くが中国を拠点にオープンソースLLMの開発に取り組んでいます。

中国のAI産業自体は、前述のSenseTimeや、画像認識AIユニコーンであるMegvii、トヨタ自動車とも提携し、自動運転領域をリードするPony.ai、エンプラ向けにAIソリューションを提供する4Paradigmなど、AI大国として名を馳せてきました。今回は、OpenAIが牽引するLLMの開発や、GenAIの波において、中国政府が米国のサービスを規制していること(ChatGPTの使用を禁止するなど)もあり、中国語をベースモデルとした独自のエコシステムが発展し続けています。一方で、AI勃興の裏には問題も少なからず生じており、例えば前述の「光年之外」は設立からわずか4ヶ月で、創業者である王慧文が健康上の理由で退任し、古巣であるMeituanに買収されたり、中国におけるAI産業の礎を築き上げたカイフ・リーが設立した「零一万物」のLLM、「Yi」がMetaの「LLaMA」と全く同じ構造で剽窃が

疑われたりするなど、波紋を呼んでいます。

そして、ここで投資のトレンド及び最後のキーワードともなる「日本への影響」に密接に関わってくるのが、前半で話した「VIEスキーム」とドル建て、人民元建てファンドという内容です。前半の部分でも少し触れましたが、「VIEスキーム」を用いたスタートアップ、特にグローバル化を目指すインターネット企業は海外上場を試み、海外の投資家からも調達をするため基軸通貨としてドルを用います。つまり、中国のファンド運用者も、これら海外上場を目指すスタートアップに投資をするため、ドル建てファンドを組成しますが、近年、度重なる規制によって、そもそも海外市場を目指す中国のスタートアップや、海外参入できる領域も規制によって劇的に減っているため、ドル建てファンドの数自体もかなり縮小しています。

実際、過去数年で見ると、ドル建てファンドが投資できる(リターンを上げられる)領域は:

・〜2019年:TMT(Technology、Media、Telecommunications)

・2019年~2022年:一部TMTと新消費、”出海”

・2022年~2023年:AI、”出海”

・2024年:”出海”のみ?

中でも、2019年から今に至るまで、”出海”というキーワードが出てきましたが、これは従来のインターネット企業の海外参入とは異なり、そもそもメインのユーザーは海外ユーザーという構造のスタートアップを指します。例えば、今や10兆円以上のバリュエーションがついているSHEINは中国のサプライチェーンを利用するものの、中国市場では展開しておらず、メインのユーザーが欧米や日本となります。

また、新消費の部分でお話しした中国の基幹産業の国産化や、消費主導型経済への転換は投資領域にも大きく影響し、特に半導体、バイオ、防衛などは外資規制と輸出規制があるため、ドル建てファンドが投資できない構造になっており、結果として人民元建てファンドの割合が著しく増加しています。

米国目線でも、2023年8月9日に、バイデン大統領が「米国から懸念国への対外投資に関する大統領令」に署名し、半導体、AI、量子情報技術に対する投資を規制することを決定しました。これは何を意味するかというと、米国のLPからお金を預かっている中国のドル建てファンド、特に米系ファンド傘下の中国ブランチは大きな影響を受けます。実際、Sequoia Capital Chinaが「HongShan」に、GGV Capitalが中国語名である「紀源資本」に、BlueRun Ventures Chinaが「Lanchi Ventures」に独立・リブランドしたのも、米中対立の中で、規制を受けるよりも、中国本土で意思決定を完結させ、ファンドレイズ面でも人民元建てファンドをより作りやすいようにするというのも思惑の一つではないでしょうか。

加えて、近年中国では国有資本のマザーファンド(LP投資家)がかなり増えており、地方政府も現地の産業振興のため、現地でのGPを増やし、スタートアップを用いて産業構造の改革などを試みています。余談にはなりますが、日本と比べると中国の地方政府はかなり前のめりにスタートアップ・ファンド投資を行っており、中国の首都である北京市だと各区がLPビークルを持ち、LP投資を行い、中国で最も成功した地方政府でいうと、広東省深圳市傘下の「深創投」は中国最大のファンドであり、電気自動車大手のBYDや、リチウムイオン電池で世界トップを走るCATL、中国IT御三家の一社であるMeituanなどへの投資実績を誇ります。

また、安徽省合肥市も同じモデルで、他の地域から産業誘致の一環として、投資と工場設立をセットで行い、電子ディスプレイメーカーのBOEや、コロナ禍で危機に瀕していた電気自動車メーカーのNIOへ70億人民元(約1,400億円)出資し、最終的には30倍のリターンを上げています。このような事例から、地方政府が次々とマザーファンドを立ち上げ、中国国内のファンド運用者も規制がかかり、出資領域がかなり狭められているドル建てファンドよりも、資金が多く存在する人民元建てのファンドを組成する傾向があります。実際、下記のデータを見ても2006年には91%のファンド拠出金がドルだったのに対し、近年は国有資本の参画と、領域が人民元建てのファンドに寄ってきているため、2022年時点では人民元建てファンドが88%と2006年に比べると逆転しています。

規制

投資トレンドと比べると、規制についてはニュースなどで既出のものも多く、こちらでは手短に解説したいと思いますが、中国のトレンドを理解するには政策や規制、政府の発言などを随時ウォッチして、その流れを読み解く必要があります。もちろん、先の内容でも言及した2020年5月、習近平国家主席の「国内外の双循環によって互いに促進する新発展モデルを構築する」という声明も、発言からわずか数ヶ月で国全体の方向性が定まり、それらの方向性は投資トレンドにも大きな影響を及ぼします。そういった意味でも、中国の投資担当者は常に政策や規制をウォッチしていると言っても過言ではありません。

直近の規制でいうと、最も大きかったのは年末のオンラインゲーム規制案でしょう。この規制案によって、中国のゲーム会社の株価は軒並み急落し、テンセントは一時800億ドル、実に11兆円ほどの時価総額が一夜にして消え去りました。

もちろん、ゲーム規制は今に始まった事ではなく、2021年のコロナ禍でも、若年者におけるゲームの利用時間が著しく伸びていたため、未成年者に対するゲームの利用時間の制限をし、“版号”と呼ばれるゲームに対する許認可を一時期停止していました。その中で、中国のゲーム会社は為すすべなく、全て“出海”を選び、主に東南アジアや、日本市場に向けてのゲーム開発を積極的に行っていました。

しかし昨年、コロナ禍で実施したゲーム規制を一時的に緩和し、“版号”の許認可を再開。ゲーム業界にも再び春が戻ってくるかと思いきや、再度上記の規制が始まり、大打撃を受けました。そして、これは過去にゲーム業界のみならず、教育、芸能界、情報産業に対する規制も同じ経路を辿ってきました。

そして中国のVC業界も今新たな規制案に直面しています。ファンドや、上場に関する監督義務を果たす中国証券監督管理委員会は、2023年12月8日にLPの最低投資額を300万元(約6,000万円)に引き上げ、プロジェクトファンドなどは従来の100万元(約2,000万円)から、10倍である1,000万元(約2億円)に引き上げられました。もちろん、その他細かい規定がありますが、すでにファンドレイズの厳冬期にある中国で、さらに拍車をかけるように厳しい制限が課されることにより、多くの小規模ファンドがこの期間で淘汰されていく可能性があります。

日本への影響

では、最後に日本への影響について。特にこの記事を読んでくださっている方の多くは日本のスタートアップ・ベンチャーキャピタル業界の従事者だと思いますが、最も気になる内容が中国が今後どのように日本へ影響を及ぼすか、だと思います。実際、ここ数年でSequoia Capital China(現HongShan)を始め、日本でも多くのドル建てファンドを見かけることが増えたと思いますが、中国のスタートアップ・ベンチャーキャピタルが今後日本へ及ぼす具体的な影響として、以下の数点だと考えます。

① 日本への投資、特にシリーズA以降の投資が水面下で増える。

これは至ってシンプルで、中国のGPが運用するドル建てファンドの投資先として、日本が選ばれ始めるという内容です。そもそも、2021年頃からすでに中国国内で、ドル建てファンドの投資先がかなり限られ始めていたので、多くのファンドは東南アジア市場に参入しました。当時、筆者もシンガポールに行くと、中国のファンドマネージャーが次々とオフィスを作り、現地で投資を始める予定と聞きましたが、それも約一年でほぼ撤退となりました。

撤退理由も至ってシンプルです。

①純粋な東南アジアスタートアップに投資することができなかった。言葉を言い換えると、彼らは現地の“中国人が創業したスタートアップ”にしか投資できなかったのです。もちろん、東南アジアではSea Group(Shopeeを運営する企業で、創業者は中国人のForrest Li)や、物流ユニコーンのJ&T Express(創業者は中国人のJet Li、元Oppo Indonesiaの代表)など中国人が創業したスタートアップを始め、多くの創業者も華人ではありますが、華人でもメインで扱う言語は現地の言語であったため、中国トップティアの投資家が東南アジアに参入したとしても、ディールソーシングは難しく、コストに見合わなかったのです。

②中国人投資家の期待値に見合うようなリターンを上げることができない&EXITが難しい。中国の投資家から上記の理由よりも、こちらの方が根本的な理由だと感じました。東南アジア全体では人口が著しく伸びており、可処分所得も伸びていたのですが、中国人投資家から見たときに、彼らは“Copy from China”、つまり中国モデルの複製と成長を求めており、それに見合うリターンを返すことができなければ、ファンドとしてEXITする市場を確保するのも難しかったので、それが撤退した最大の理由だと感じています。

ではなぜこの期に及んで日本市場に注目が集まっているのか。これも悲観的な理由と、楽観的な理由と二つに分けることができるのですが、まず悲観的な理由として、やはり投資することができる市場がそもそも限られている中で、ドル建てファンドのLPである米国の機関投資家のキャピタルアローケーション先が徐々に日本へとシフトしていることから、彼らも日本に注目し始めたというのが一つの理由です。もちろん、米国の機関投資家が注目しているのも現時点ではバイアウトファンド(機関投資家の友人に聞くと、日本のバイアウトファンドのファンドレイズ状況は完全にハイプの状況であり、バイアウトファンド側がLPを選ぶ立場にあると説明していました)であり、VCはあくまでOne of the option、バイアウトを見るついでにVCオポチュニティがあるかどうか、というスタンスです。

楽観的な理由は、明らかに日本のスタートアップエコシステムが成長してきており、彼らが以前見ていた東南アジアと比べると、ユーザーベースやスケール化には劣りつつも、国内市場だけでユニコーンを作り上げる土壌がある=しっかり収益が立つバーティカルの領域がたくさんあるという認識なので、そのトレンドにベットしていきたいという話でした。しかし、東南アジアより市場が集中し、起業家とのタッチポイントは設けやすいとはいえ、文化的コンテキストの理解や、市場の天井が他国と比べるとあまりにも低いというところが足枷になっています。

② 中国のスタートアップないしは中国バックグラウンドを持つ企業の日本参入が増える。

これもすでに水面下で多く進んでいる話だと思いますが、中国のスタートアップないしは中国バックグラウンドを持つ企業の日本参入が急速に増えています。これまで海外参入といえば米国、というロジックが過去数年の間で変わり、日本ユーザーのARPU(Average Revenue Per User、ユーザーあたりの平均的売上)の高さや、W2P(Willingness to Pay、支払い意欲)の高さが証明されたので、一部AI/SaaS企業は日本を最優先市場としています。

もちろんこれは中国企業のみならず、全世界の企業にとって共通して日本は優良市場だと見られることが多くあります。例えばSalesforceも日本で毎年1,000億円以上の売上を上げており、Slackのユーザーも世界市場で見ると日本が2位という形です。ByteDanceも米国を除けば(もしかするとすでに?)日本が最優先市場であることがわかるので、今後そういったスタートアップの参入はもっと増えてくるのではないでしょうか。

そうなれば、日本のスタートアップ市場は自ずと競争が激化し、国内市場でも海外のスタートアップと戦い、市場規模を求めるために海外市場への参入を選ばなければいけなくなる日もそう遠くはないと思います。

元々、ドイツのメディアコングロマリットであるBertelsmannの傘下で運営していたBAI Capital(2021年に完全独立)のファウンディングパートナーである龍宇も、2023年12月26日にWeChatで"The Next China is Chinese!"という文章を出し、中国のスタートアップ・ベンチャーキャピタル業界は下降期に入ったとしても、中国人・華人によるイノベーションが起こり続けると文章の中で綴りました。これはマッキンゼー・チャイナが出した文章である"The Next China is China"という内容に呼応する形ですが、未だ14億人かつ世界2位の経済規模をもつ大国から急にイノベーションが消えることはなく、テックの灯火は中国人と歩み続けるだろうという意思の表れだと思います。そして、それが今は海を超えて日本を含む国外に参入し、次世代のZoomや、DoorDashのような中国系ユニコーンが次々と海外で誕生するでしょう。

③ アクハイアリングが増える。

これはまだまだこれからの話だと思いますが、そもそも中国のスタートアップが日本への参入の前に、日本市場にてローカルのチームを組成する必要性があります。どの市場にも同じことが言えますが、ローカルのチームを作るのが最も難しいタスクだと思うので、今後日本市場に注力していきたいと考える一定の規模があるスタートアップは、日本市場でも積極的にアクハイアリングを実施するのではないでしょうか。

一方で、中国側のタレントも多いのは事実ではあるので、今後は開発拠点が中国、セールス拠点が日本という形式をとるスタートアップが増えると思います。そうなってきた時に、市場のみならず人材の争奪戦でも競争が激化する可能性もあるかと思います。

というわけで、気づいたら今回の記事も1万文字を余裕で超えてしまいました!自分の悪い癖なのですが、一旦書き始めると、「あの内容も入れたほうがいいな」、「あ、この内容入れ忘れた」と書いている途中で前の方に戻る+中国に関する内容はまとまって記事として出しているものも少ないので、あれもこれもとしていると、とんでもない量になってしまうことがよくあります。

ただ今回の記事は中国のVC 90社以上と密に対話を重ねて、得た内容ではあるので、それなりにまとまっているのかなとは思います。これから日本のスタートアップがよりグローバル化を突き進む中で、同じく海外のスタートアップもどんどん日本市場への参入を試みるので、国内だけでの戦いだけではなくなってきていると感じます。その中で、どのように中国という世界2位のスタートアップ・ベンチャーキャピタル市場と接していけばいいのか、そんな質問に回答できるようなガイドラインに今回の記事がなれたらいいなと思っています。

もし記事を読んで面白いと思った方はぜひいいね&シェアしていただけると嬉しいです!またもっと中国について知りたい方、最近のビジネスモデルについて知りたい方などいらっしゃればぜひX経由でご連絡いただけると嬉しいです!