2022年9月前半のカレンダー・スプレッドについて(備忘録)

今回は、事後的な簡易レビューという観点で、2022年9月前半に起こった国債先物市場について記載しようと思います。9月前半に経験した最終取引日に向けたカレンダー・スプレッド(9月限-12月限スプレッド)の動きについては既に様々な場所で議論がなされています。本稿での記載はすでに多くの投資家が認識している内容にとどめるため、新しさを感じない読者も多い気もします。本稿の目的は、将来似たことが起こった場合、今回との比較で議論されることになると思われるため、その備忘録という位置づけです(必要に応じて随時アップデイトします)。また、多くの仮説を含む点にも注意してください。なお、ここではカレンダー取引の基礎知識を前提とするため、「カレンダー・スプレッド取引入門」を必要に応じてご参照ください。

1.カレンダー・スプレッドについて

まず、カレンダー・スプレッドについては、基本的にはロング・ロールとショート・ロールの需給で説明されます。カレンダー取引においてクオートされている価格は、「第1限月の価格(期近限月)の価格)-第二限月(期先限月)の価格」であり、ロング・ロールとは、現在有している先物のロングをショートしてニュートラルにすると同時に、第二限月をロングすることでした。そのことを考えれば、ロング・ロールの需要が多ければ、(第一限月は売られ、第二限月が買われるので)カレンダー・スプレッドが下がるということがわかります。その一方、ショート・ロールをしたい人が多ければ、スプレッドが上がることになります。

そもそもカレンダー・スプレッドは基本的にプラスになります。そのロジックは本稿の最後に記載しますが、実際、過去のカレンダー・スプレッドをみてもおおよそプラスになります。下記の図表が過去4回分の最終取引日に向けたものですが、プラスの値で推移していることがわかります。また、これをみると2022年における9月前半のスプレッド(図では22年9月限-22年12月限)の拡大が激しいこともわかります。ちなみに、カレンダー・スプレッドがマイナスになることもたまにありますが、これは前段で想定した様々な仮定が成立していないケースだと解釈してください(マイナスになった事例も今後必要に応じて取り上げます)。

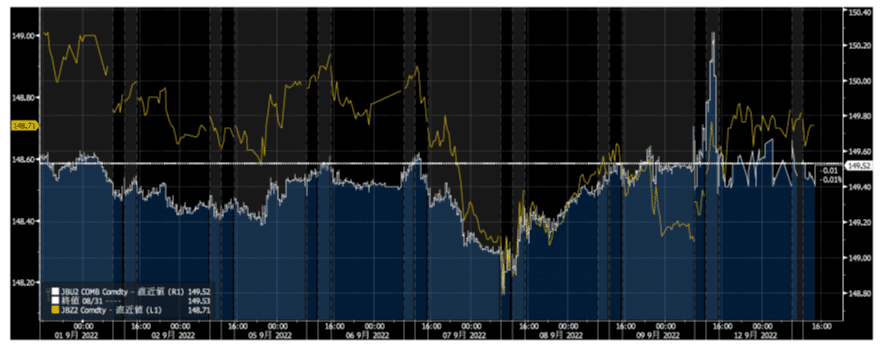

下記が先週からのカレンダーの動きですが、先週の金曜日(9日)にかけて上昇したことがわかります。

下記は9月限と12月限の先物価格の動きですが(白いラインが9月限、黄色のラインが12月限)、9月限の価格が先週末にかけて大きく上昇していることが確認できます。

2.カレンダー・スプレッドの変動要因:ロング・ロールとショート・ロール

ここから9月の最終取引日に向けたカレンダー・スプレッドについて考えていきます。繰り返すようですが、カレンダー・スプレッドは、ロング・ロールとショート・ロールの需給に依存します。カレンダー・スプレッドが上昇したということは、(1)ロング・ロールのニーズが相対的に少なかった、ということに加え、(2)ショート・ロールのニーズが多かったと考えることができます。

(1)ロング・ロールのニーズが少なかった理由

まず良く指摘されるのは、先物が現物に対して割安であったということです。先週の後半時点で、先物をロングして7年国債のショートの裁定機会が残っていたとされており(IRRのマイナス幅は先週にかけて深くなっていたとされています)、通常時であれば先物のロングをしていた人がロールするところ、ロールせず、最後まで持ち切る合理性が生まれたという点です。先物が割安ということは、先物ロング+7年国債ショートのポジションから利益が得られるということです。最終取引日が短い中で、このポジションに利益が生まれるなら、ロールする必要は必ずしもあるわけではないといえます。現物決済をする場合、最後までベーシス取引を続け、先物ロングから7年国債を受けとる一方、7年国債ショート(空売り)のポジションについては、先物を通じて受けとった7年国債を返済すればいいことになります。

もっとも、なぜこの先週にかけて先物が現物に対して弱くなっていたのかという別の論点があります。日銀が7年国債を多く買い占めていた中で、円金利が上昇する局面であったため、6月時点のように裁定が効きにくい局面がうまれたかもしれません。また、日銀が7年国債を大量に買い占めていた中で、最終取引日に近づいていったことの要因もあったかもしれません(歯切れが悪くなってしまいますが、十分なデータがあるわけでもないので、推論にすぎません)。

(2)ショート・ロールのニーズが多かった理由

ショート・ロールが多かった理由としてしばしば指摘されることは、先週から金利が上昇しつつあり、金利上昇局面だと考えた外国人投資家がショートのポジションを作っており、その規模が大きかったというものです。海外勢などが現物を持つことができなかったため、現物決済ができないことから、ショートのロールをする必要があったという指摘もあります。真偽はわかりませんが、5-6月くらいからYCC限界論が議論される中で、外国人投資家が日本の国債先物市場のマーケットや流動性をよく理解しないまま、ショートでマーケットに入ってきており、ポジションが通常より大きくなっているという話はしばしばされます。今回の局面においてもそのようなロジックでショートのポジションの拡大につながったという話もききました。

3.板寄せの不成立

筆者の意見ではあまり報道されていませんでしたが、先週の金曜日(9日)と今週の月曜日(12日)の最終取引日は板寄せが不成立で、ザラバ引けになっています。これは今年の6月限と同じことが起こったといえます(その内容はこちらをご覧ください)。すなわち、15時から15時02分の間の板寄せの間に、DCB値幅にヒットして、板寄せ不成立になったということです。DCB値幅にヒットすることがそれなりに珍しいことを考えると、先週の金曜日と今週の月曜日において、先物の流動性が通常時よりずっと低かったということが示唆されます。流動性が低ければ、板寄せの中で、札を入れることのプライスインパクトが大きく、上下10銭銭という基準にヒットしてしまったということが起こりえます。このように最終取引日に向けて流動性が低下したことが、カレンダー取引について最終取引日に向けて乱高下したことの一因かもしれません。

今回の現象が、日銀が国債先物を多く保有していたことが原因であったかは、まだケースが少ないことから確かなことは言いにくいのが現状です。しかし、もし仮に日銀によるチーペストの買い占めがその一因であれば、今後も起こりえる可能性が高いといえます。その意味で、カレンダー取引については、今後も注視したいと思っています。

4.なぜカレンダー・スプレッドは通常、プラスになるか。

カレンダー・スプレッドは通常、プラスになるとしましたが、最後に、この部分を確認します。先渡価格を考えれば直観的に理解できるため、まず、先物と先渡価格における証拠金等の違いを簡易化のために捨象します。そのうえで、「3か月後の先渡価格」と「6か月後の先渡価格」を考えます(正確には3か月満期が異なる先渡価格を考えるべきですが、ここではわかりやすさをあげるため、3か月後と6か月後の比較を考えます)。

まず、「日本国債先物入門」のBOX 1で説明しましたが、先渡価格は、「現物価格-キャリー」で計算されます(キャリーは「利子収入-レポコスト」です)。キャリーにおける「利子収入」は通常、3か月間より6か月間の方が大きいですから(そもそも期間は長いですし、通常、イールドカーブは右肩あがりです)、「3か月のキャリー」<「6か月のキャリー」となり、(仮に現物価格が同程度であれば)「3か月の先渡価格」>「6か月の先渡価格」となります。このことから「3か月の先物価格」>「6か月の先物価格」が生まれ、カレンダー・スプレッド(この場合、「3か月の先物価格(第一限月)-6か月の先物価格(第二限月)」)はプラスというという関係が得られます。厳密には先渡価格を先物価格に直すためコンバージョン・ファクター(CF)の調整や、2つの先物のCFが同程度などの仮定等が必要ですが、今度、必要があれば数式を使って正確に記載しようと思います。