22.9.19節目ウォッチしつつ9-10月の暴落警戒

日米の相場サイクルの位置

インフレ抑制を最優先とした利上げ(金利↑)に伴い、米グローバルIT企業(GAFAM)の成長鈍化が懸念されています。

理由としてドル高↑(金利↑)により海外支社の利益がドル換算で目減りするため次回決算時の減益(EPS↓)が警戒されています。

上記(金利&株)を考え併せて相場サイクル(*1)を踏まえると、日本株は米株安↓を後追いして株安↓の見通しです。

🔸米株

金利↑&株↓👉逆金融相場〜逆業績相場の間

🔸日本株

金利↓&株↑(EPS↑)👉業績相場

💹参考

株価=PER(成長期待・金利⇅)✖︎EPS(利益)

9〜10月暴落警戒

悪材料がこれまでの暴落要因(*2)を全て揃えて整いつつあります。

(*2)暴落要因

・ロシアの通貨安(デフォルト)

・IT企業の悪業績(GAFAMがドル高による減益)

・チャイナリスク(不動産バブル)

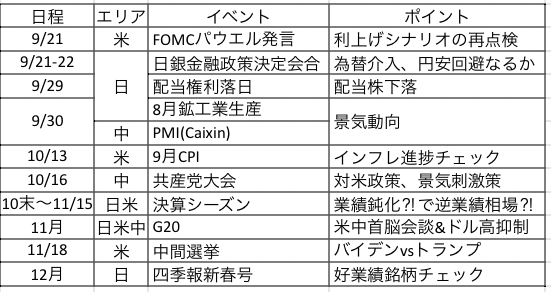

今後の経済指標&イベント(*3)をウォッチし、暴落のタイミングを警戒しながら慎重な株式運用となりそうです。

当面の節目として以下の3つに注目、暴落に備えつつ悪材料の深刻化&株価下落を回避できればと思います。

・10/13米9月CPI

・10/16中国党大会の景気刺激策

・11月G20のドル高抑制の国際協調(提案)

当面の投資スタイル

インフレ抑制と景気減速を確認し金融相場(金利↓&株→)入りの兆しを確認できるまでは、少なくとも9〜10月は長期目線のインデックス投資と高配当株の買い増しを進めます。

並行して悲観相場でも元気な日本株(事例:(*4))は探索しつつウォッチしていきます。