売るべき物件・保有すべき物件の特徴、赤字物件の対処法を解説!

不動産投資における重要な投資判断の一つに、「物件を売却するか?保有し続けるか?」という判断があります。

不動産の売却に関する判断は、購入の判断と同様に難しく、複数の要素を多角的に勘案しなければ正しくできません。

特に不動産投資の経験が浅いオーナーにとって、売るべき物件・保有すべき物件の判定および損失が出ている場合にどのような対処をすればいいかの判断は難易度が高いでしょう。

本記事では、赤字が出ている物件を持っており売却するか悩んでいるオーナー、どのような物件を購入すべきか決めかねている投資家に向けて、上記の点に関する知識を解説します。

■売るべき物件の特徴3つ

売るべきといえる物件の特徴は以下の3つです。

・賃貸需要の減少が見込まれる

・家賃・物件価格が下落している

・運用コストの増大が見込まれる

中長期的な収支状況を展望し、投資事業としての収益性が見込めない物件は早いうちに売却するのが合理的かもしれません。

●賃貸需要の減少が見込まれる

賃貸需要とは、その物件に借りて住みたいというニーズをいいます。

不動産投資の主な収入源の一つは家賃収入であるため、賃貸需要の減少が見込まれる物件は空室率の上昇により収支が悪化する可能性が高いでしょう。

賃貸需要の減少が見込まれる物件の具体例としては、以下のような物件が挙げられます。

・人口が減少しているエリアにある物件

・最寄駅の乗降客数が減少しているエリアにある物件

・社会情勢の変化による悪影響を受けているエリアにある物件(コロナ禍におけるオフィス街や空港周辺など)

3点目のようにやや特殊な場合には、「その社会情勢の変化が一時的か?永続するものか?」を基準に賃貸需要の減少が見込まれるか否かを判断するのがいいでしょう。

●家賃・物件価格が下落している

家賃・物件価格が下落している物件は、家賃収入・売却益がともに減少する可能性が高いため、早めに売却するのが合理的でしょう。

家賃・物件価格が下落している物件の具体例としては、住宅が供給過剰になっているエリアの物件が挙げられます。

人口が増加していても、それより速いペースで住宅の供給が進んでいる場合は供給過剰になる可能性が高いといえます。

●運用コストの増大が見込まれる

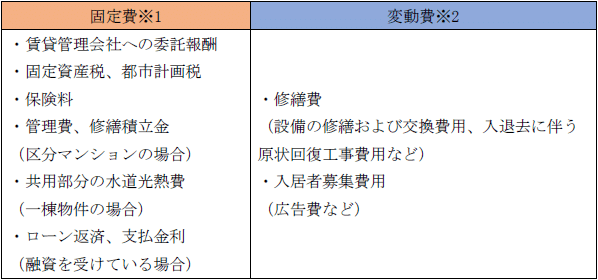

不動産投資では物件運用のために以下の表のようなコスト(変動費・固定費)があります。

運用コストが増加すると、家賃収入の水準が上がらない限り収支が悪化する可能性があります。

※1固定費:定期的に発生する費用

※2変動費:不定期に発生する費用

(『https://www.soumu.go.jp/main_sosiki/jichi_zeisei/czaisei/czaisei_seido/149767_09.html』より引用)

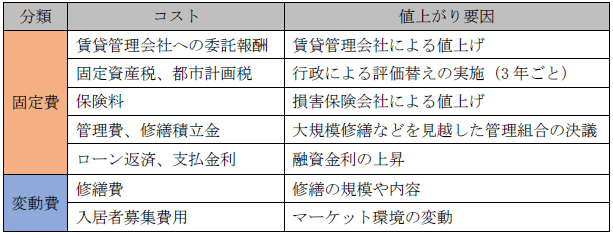

いずれのコストも値上がりして収支悪化の要因になる可能性があるということを認識しておく必要があります。各コストの主な値上がりの要因は以下の表の通りです。

いずれのコストもいつ・いくら値上がりするかの予測が極めて困難であるため、資金計画にはバッファーを設けておくことが重要です。

■保有すべき物件の特徴3つ

保有すべき物件の特徴は以下の3つです。

・安定したキャッシュフローを出せる

・家賃・物件価格の上昇が見込める

・担保価値がある

●安定したキャッシュフローを出せる

不動産投資をする目的として、家賃収入という副収入の確保を考えている投資家は多いでしょう。

不動産投資におけるキャッシュフローとは、家賃等の収入から各種コストを差し引いて手元に残るお金のことです。

賃貸需要の減少や家賃下落のリスクが少なく、毎月安定的にキャッシュフローを出せる物件は副収入源のための長期保有に適しているといえます。

●家賃・物件価格の上昇が見込める

家賃・物件価格の上昇が見込めるはキャッシュフロー・売却益ともに増加する可能性が高いため、長期的に保有を続けた方が利益を出しやすいといえるでしょう。

再開発等により人口が増えていたり、地価が上がっていたりするエリアにある物件は家賃・物件価格の上昇が見込めるかもしれません。

●担保価値がある

担保価値とは、その物件を担保として提供した際につく価値のことです。担保価値が高い物件を保有していることで、物件を買い増す際に有利になるかもしれません。

金融機関の融資審査において、既に保有している物件を「共同担保」として提供することで、本来の融資金額よりも大きい金額の融資を受けられる場合があるためです。

地価の高い場所の土地などは担保価値が高い可能性があるため、売却するよりも保有していた方が不動産投資をするうえで合理的であることもあり得ます。

■赤字物件の対処法4つ

既に保有している物件で赤字が出ている場合の対処法は以下の4つです。

・広告費(AD)を増やす

・大規模修繕・リノベーションをする

・不要なコストを削減する

・損切りする

●広告費(AD)を増やす

広告費はADとも呼ばれ、自分の物件に入居者を見つけた仲介業者に対してオーナー(貸主)が支払う成果報酬のような費用です。(『https://invest-online.jp/column/ad-7867/』より引用)

賃貸需要の減少等により空室が続いている物件では、ADを増やすことが効果的な対処法になるかもしれません。

仲介業者の収入源の一つはADであるため、ADが高い物件の方が仲介業者としてもお客さんに紹介するメリットが大きいためです。

●大規模修繕・リノベーションをする

大規模修繕やバリューアップは、家賃・物件価格の下落に対する効果的な対処法になるかもしれません。

築年数の経過により古くなった建物や設備を適切にメンテナンスすることで、賃貸住宅としての価値(家賃・物件価格)の下落スピードを落とす効果が期待できるためです。

適切に管理され、築年数が経過しても良好な状態を保つことができている物件は、家賃を大きく下げなくてもお客様から選んでもらいやすく、物件価格も維持しやすくなるでしょう。

●不要なコストを削減する

賃貸管理会社の管理プランを変更する、不要な保険を解約するなど、物件運用におけるコストを可能な範囲で削減することで、合理的に収支を改善することができます。

ただし、コストの削減は「必要な範囲でのみ行う」という視点は常に持っておきましょう。

コスト削減を考えるあまり、物件運用上必要なサービスや保険まで解約してしまっては本末転倒であるためです。

●損切りする

上掲3つの対処法がいずれも機能しないことが見込まれる場合、物件を売却(損切り)するというもの選択肢の一つでしょう。

赤字が続く可能性が高い物件を所有し続けると、損失額が大きくなっていくばかりであるため、売却損が出たとしても早く手放した方が合理的でしょう。

収支改善のために検討できるあらゆる手段を検討したうえで、赤字が続く可能性が高い状況であるならば、早いうちに損切りをする方が累計の損失額を抑えることができるかもしれません。

■まとめ

築年数の経過や社会情勢の変化、競合となる新築物件の供給等によって、入居者募集活動が難航したり、家賃や物件価格が下落したりして損失が出ることも想定されます。

物件を保有し続けるか売却するかの判断は、まずぞれぞれの理由(保有し続ける方が合理的といえる理由、売却する方が合理的といえる理由)を冷静に究明することから始めましょう。

グローウィンは、収益不動産に特化しており、購入から賃貸管理、売却までワンストップで安心してお任せいただけるサービスを提供しております。不動産投資を検討中の方は是非、グローウィンに一度ご相談ください。

お問い合わせ:https://growin-inc.com/contact/