【グラフでレビュー】9月のマーケット

毎月はじめのマーケット定点観測です。後藤が大切だと思うチャートをたくさんならべています。

2019年~の少し長めのグラフをザっと流し読みすると、いろいろ気づくこともあるかと思います。私のコメント以外にもなにかございましたら、ぜひコメント欄にお寄せください。

今回は「各国2年債」「ポンド&英国債」などを足して、21個になりました。今後も経済情勢や市場の関心にあわせて、グラフは取捨していきます。

まず日米株。7月は大きくリバウンドしましたが、8月→9月と調整が深まりました。世界的なインフレが収まらず、利上げ→景気悪化の警戒が続いています。9/30もS&P500は年初来安値を更新。年明けからの下落率は25%になりました。

S&P500の9月の月間下落率は9.3%。4, 6月よりも強い下落でした。アメリカにコロナが直撃した2020/3以来の下落率となりました。

今後の株安警戒を映すVIXも上昇。この1-2年で警戒モードの目安ともいえる30を上回りました。

世界の時価総額ランキングは下記の通り。GAFAMなどテック株は今年の下落率が目立ちます。とはいえ、上位10社のうち9社が米企業で、アメリカの強さも改めて感じさせれらます。

金利は一段と上昇。9月のFOMCは3回連続となる0.75%の利上げを実施。次回11月FOMCも0.75%利上げの可能性が意識されています。2年債は2008年以来の高水準。10年債の金利を上回る逆イールドが深まっています。

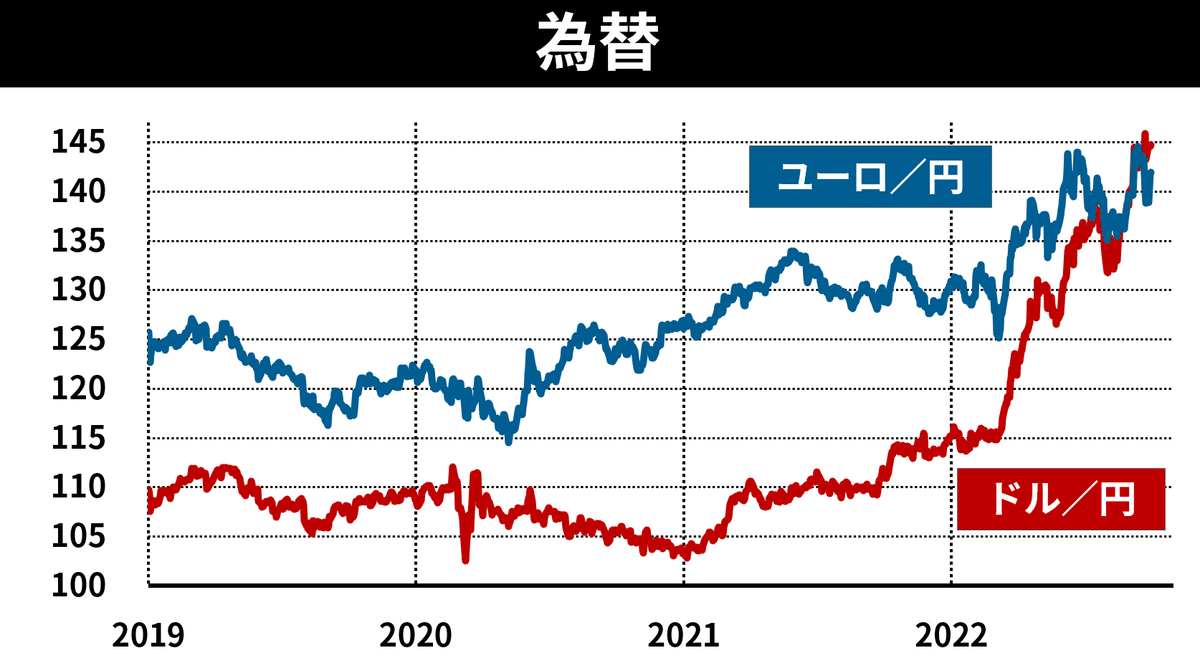

こちらは日本の孤立感を示した新設のグラフです。一目瞭然で日本以外は今年急上昇しています。グラフの本数が多いと見づらいので5本にしましたが、スイスやオーストラリアなど世界中の国で金利が上昇しています。一方、日銀は金融緩和の継続を繰り返し強調しており、金利はほとんど横ばい。この結果、金利差に着目した円売りが続いています

ドル円は一時146円に接近し、政府が24年ぶりの円買い介入に踏み切りました。介入で円安に歯止めはかかりましたが、金利差という大きなテーマは揺るがず、円売り圧力も根強い状況です。

9月下旬は英市場の混乱も大きなニュースでした。利上げを進める一方、トラス新政権の大幅減税が「インフレ加速」「財政懸念」を呼び、トリプル安(株安・ポンド安・債券安=金利上昇)となりました。英中銀は緊急の国債購入を開始し、市場はいったん落ち着きましたが、予断を許さない状況が続いています。

ハイイールド社債の金利は国債金利の上昇に加え、リスク回避的な動きでスプレッド(社債金利-国債金利)も拡大。金利水準は2021年半ばと比べ2倍以上になっています。

世界経済の不安から原油価格は下落傾向を続けています。9月下旬には80ドルを割り込み、ロシアのウクライナ侵攻前の水準を下回っています。仮にこの価格が続けば、原油価格を起点としたインフレ圧力は今後和らぐ方向に働きます。

ロシア産天然ガスの供給不安が続くなか、日々のニュースでかなり値動きは荒くなっています。ただ、1年前と比べればかなり高価格であることはかわりません。ドイツを筆頭に欧州では特にインフレ懸念がなかなか晴れません。

小麦価格は9月はやや上昇しましたが、夏のウクライナの穀物輸出再開などで需給不安は和らいでいます。ほぼロシアのウクライナ侵攻前の水準です。原油同様、価格がこのままなら今後食品のコストプッシュインフレが和らぐ可能性もあります。

米長期金利が上昇するなか、利息を生まない金の投資妙味が落ち、下落傾向にあります。金は一般に安全資産とされ、リスクオフの時には買われやすいのですが、いまは「金利上昇→金価格下落」の力のほうが強いようです

世界経済の強さを映す「ドクターカッパー」。景気先行きへの不安から今年前半に大きく下落。いまも2021年の水準を大きく下回っています。

価格変動リスクが特に高いため、株安時に売られやすく。8月に節目の20000ドルを割り込みました。9月は底ばいという動きです。

8月はCPI, PCEとも「総合」は小幅鈍化。しかし、コア(除く食品・エネルギー)は小幅加速しました。「今年半ばがピーク」との観測は根強いのですが、それをはっきりと示すデータがなかなかでてこず、金利上昇&株安の主因になっています。

とはいえ、①原油価格の下落、②物流混乱に緩和の兆し、③インフレ・利上げによる需要減――といったインフレ抑制要因も増えています。

失業率は3%台半ばで、過去50年での最低水準近辺です。9/2発表の8月分は3.7%と7月より0.2ポイント上昇しました。ただ、コロナ後、労働市場から離れていた人が戻ってきたことによる前向きな面が大きくなっています

春ごろまでは前年同月比で20%近い記録的な上昇となっていましたが、ピークアウト感がでています。価格高騰でそもそも買い手が付きにくくなっていた中、金利上昇で需要が減退しています。住宅価格は時間差で家賃にも影響するため、今後CPIの上昇率が鈍化する方向に働く可能性も。

景況感は鈍化傾向が続きますが、7-8月は底堅さも。インフレや利上げによる影響が企業マインドにどう影響するか、引き続き要注目です。下記の消費者マインドも似た動きです。

以上、いろんなデータをザっと眺めると、いまの経済・マーケットの状況が整理できるかと思います。こうした定点観測は大切だと思うので、毎月初めにお送りしようと思います。

ご感想などございましたらお寄せください!

この記事が気に入ったらチップで応援してみませんか?