そもそも経済#10 S&P500

noteメンバーの方と直接お話しする機会が増えてきました。よく聞くのが、「もっと基礎的な話も解説してくれるとうれしい」「投資の基本が学べるようなら、友人や子どもにもすすめられる」といった声です。

「そもそも経済」シリーズでは、これまで「G20会議」や「市場予想」といった少しマニアックな話題を取り上げてきましたが、「S&P500」のような基本的な用語も扱っていこうと思います。

金融になじみのない方には入門講座になりますし、「S&P500くらい、わかっているよ」という方にも読んでもらえるように工夫してみました。

好評でしたら、他の基本用語ももっと取り上げていきますので、ご意見ください。

では、はじめます。

じゃあ、まず500社ってどんな企業? というわけで、特に企業価値(時価総額)の高い50社を順に並べました。

Appleが時価総額で最大です。GAFAMなどテック企業が上位に並びますが、エネルギーや医薬、金融などなど幅広いですね。Coca-Cola, McDonald's, Walt Disneyなど伝統的な米企業も並んでいます。

銘柄に組み入れられる基準は、①時価総額、②収益、③売買量などです。ここ数年では電気自動車(EV)のTeslaが収益基準をクリアし、組み入れられたときに話題になりました。

500社の時価総額を全部足すと、35.9兆ドル。つまり約5000兆円です。これは米株式市場(NYSE, NASDAQ)に上場する全企業の80%にあたります。中小型株の動きまでくみとれませんが、ほぼ米国株全体の動向を映すといえます。ちなみに東証の時価総額の6倍以上の規模です。

◆ なぜ有名か

S&P500は米国株全体の動きを把握する上で、古くから投資家やメディアが活用してきました。日本でいうTOPIXや日経平均株価のようなものです(指数の設計はTOPIXに似ています)。

機関投資家はみずからの運用成績を、S&P500をベンチマーク(基準)に測ることが多くあります。たとえばこの1年間でS&P500の上昇率が10%のとき、自分のファンドが15%上昇していれば、ベンチマークを上回ったことになります。

ただ、ベンチマークより高い運用成績を残すのはプロでも簡単ではありません。このため、S&P500と似た銘柄構成にして、同じ運用成績を目指す「パッシブ」という手法は年金など巨大な機関投資家も採用しています。

500銘柄をパッケージにした投資信託も人気です。普通に500企業もの株を買おうとすると莫大な金額が必要です。しかし、大きな運用会社が500社の株を買い、それを小分けにして、「S&P500」という1つの株のようにしています。個人の投資家でも少額で主要500社に分散投資できます。

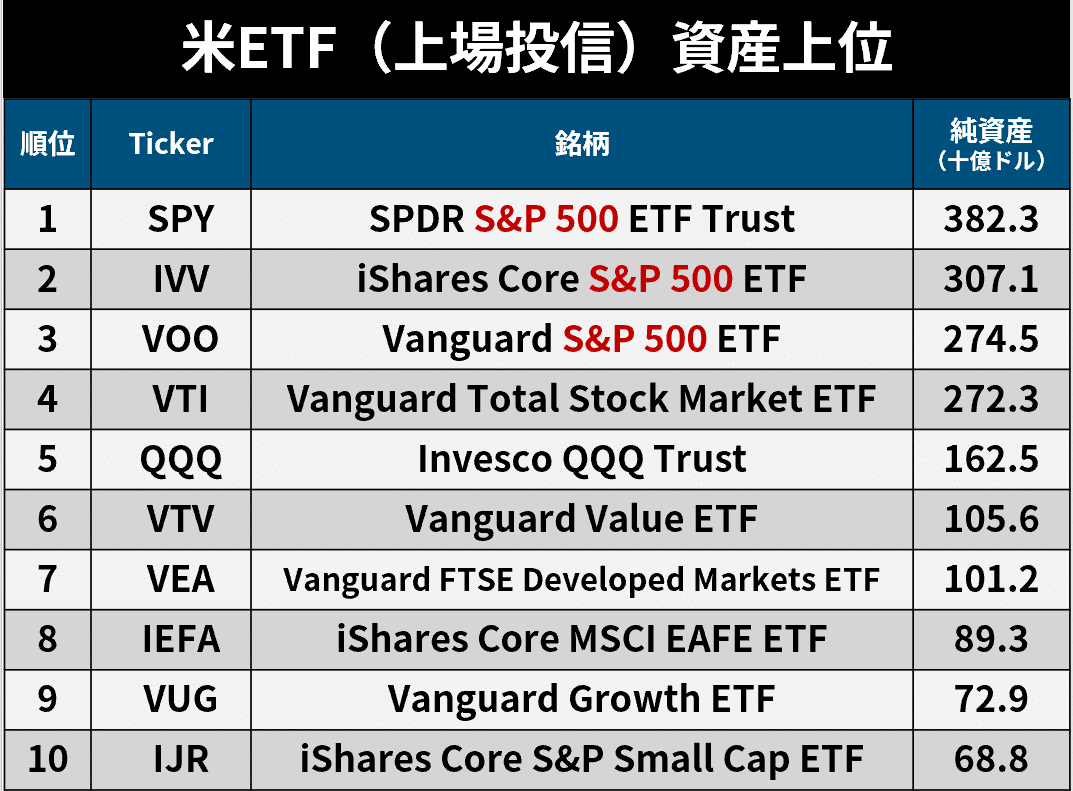

個人も機関投資家も活用するETF(上場投資信託)の資産の米トップ10が下記です。大手運用会社のS&P500型ETFが上位3つを占めており、S&P500の人気がわかります。

こうして多くの投資家から注目・活用されているうちに、世界を代表する株価指数となったわけです。

◆ なぜ日本でも人気?

アメリカや中国と比べ、日本経済の成長には鈍さがあります。最近は円安が急速に進んだこともあり、資産を海外に分散させた方がいいという意識が高まっています。S&P500はその受け皿の1つになっています。

S&P500は米企業の時価総額の80%を占めます。さらにApple, Microsoftなど、上位企業は米国内だけでなく、グローバルに展開しています。S&P500の収益や株価は米経済というより、世界経済の成長に連動しやすいといえます。欧州やアジアなど分散せずとも、S&P500に投資すれば手軽に分散を利かせられるという面があります。

さきほどの上位50社リストを見ての通り、日本人がイメージしやすい企業が多いのもポイントです。特にこの10年はGAFAMの存在が一気に強まりました。世界のリーディングカンパニーの将来に資金を託したいという思いも広がりやすかったと思います。

S&P500投信は、一般的な投信よりも安いコストで投資できる点も人気の一因です。積み立てNISAが普及するなか、「とりあえずS&P500を毎月少しずつ」という方も多くいらっしゃいます。

◆ 過去の推移は?

1996年~のS&P500です。

2008年のリーマンショック、2020年のコロナショック、2022年の利上げ局面…と大きな調整もありますが、長期的には右肩上がりのトレンドとなっています。

株の水準が高くなってくると、グラフの動きが激しく見えるので、下には対数チャートも載せておきます。縦軸が「1000→2000」と「2000→4000」で同じ幅になるなど変化率にあわせたグラフです。

時々ショックに見舞われるものの、定期的に買い増していれば長い目ではプラスになる可能性が高い――との見方は一般的になっています。

◆ 為替リスクに要注意

日本人にとっては株価変動に加えて、為替も重要なリスクです。円安が進めば、「円換算」では資産を押し上げます。逆に円高なら資産を押し下げます。為替の動向に左右されたくないという方は為替ヘッジをつけた投信もあります。

特に今年は急速に円安が進みました。下記は2021年末を100としたときの通常のS&P500と円換算のS&P500です。

株安の印象の強い2022年ですが、円安効果も踏まえると、円換算のS&P500は年明けからプラスになっています。逆に急激な円高&株安となればダブルパンチなので注意が必要です。

簡単にイメージ化するとこんな感じですね。

◆ ほかの米国株指数は?

S&P500以外にダウ平均やナスダックをよくみると思います。上記の通り、それぞれ特徴があり、補完するようにして米株市場の動向をみるのも大切でしょう。ラッセル2000という小型株指数も注目されます。

なお、後藤のTwitterで以前、アンケートを取ったところ、最も気になる米国株指数は「S&P500」との答えが多かったため、後藤の情報発信は基本的にS&P500を優先しています。

◆ 一方向に偏るリスク

S&P500を筆頭とする株価指数に連動させる運用が広がったことで、個人もプロと同等の投資を手軽に低コストで運用できるようになりました。

一方、副作用も指摘されています。

画一的な投資に大量のマネーが集まった結果、個別株を選別する「アクティブ投資」の存在が相対的に小さくなりました。個々の企業の動向よりも市場全体のムードで画一的に株価が上下しやすくなったと指摘されます。

マネーがあふれれば、企業の実態にかかわらず、株価が大きく上昇したり、逆にショックが起こった時には資金が抜け出して、一方向に株価が下がりやすくなることも起こりえます。株価の振幅が大きくさせている可能性があり、ETFを中心としたパッシブ運用の巨大化にはIMFもたびたび脆弱性を指摘しています。

◆ こんな感じで

S&P500といった見慣れた言葉でも、意外と話が広がったり、深まったりすると思います。こういう記事を書くのはそこそこ苦労するので、月に数本のペースかと思いますが、反響がありましたらなるべく多く発信していこうと思います。

ここから先は

この記事が気に入ったらサポートをしてみませんか?