2023年の株式投資の振り返り

1. 定性的な振り返り

2023年は相場にも恵まれて、自身の年初来パフォが+200%を超える結果となりました。

#年初来パフォ +224.4%(税引き後、出金した配当金込)

— ごろんちゃん (@goron__chan) December 29, 2023

最高の結果でした。要因は昨年の投資行動の振り返りを経て、更には複利の重要性を強く認識し、時流にも乗ることができたこと。

自身の成長を実感した1年でした。

紹介コード【uECS】https://t.co/a4G5xJybHE#カビュウ pic.twitter.com/zeW4oM4M4i

2023年の成功要因を振り返ると以下のようになります。

1月に資産比150%を投じた特大サイコロの勝負で結果を出せた。

利確した資金を投じた次の投資でも連続して成功をおさめたことで、複利の重要さを投資来初めて自分事として認識し、その後、継続して投資行動にも反映できた。

健全なメンタルを保つべく、短期間でのパフォも出るように銘柄を分散し、PFの管理ができたこと(成長投資枠、高配当枠、短期スイング枠、テーマ株枠) 1月のスタートダッシュもメンタルに間違いなく好影響で、年間を通じて肩の力を抜いてできた。

2022年からの気づきで、主観よりも客観的な視点を常に重要視して売買できたこと。ニュースへの反応然り、決算の内容然り。

柔軟にできた。具体的に何がよかったかというと、需給がダメなときに素直に一時撤退ができた場面が何度かあったということです。頑固さが悲劇を生んだ自分の過去の経験を経て、柳のように生きることを念頭に置いてやるようになった。

あとは今のやり方が2023年の相場にハマったというのはあると思う。特に前半のようなBOX相場は自分の強さが出ると思った。

2. 定量的な振り返り

ここからは過去2年と同様のやり方で2023年の売買を数字で分析して振り返ります。

2021年、2022年の振り返りをやってみて、これは確実に自分の投資パフォーマンス改善につながることだと実感しています。

マイナスに終わった2021年にこの振り返りを開始しているのがポイントです。

2-1 振り返りの目的

最もやりたいのは今回も投資アイデアごとの取引の振り返りです。この振り返りの主な目的は、勝率や損益の悪い投資アイデアを見える化して、それをやらないようにすることでパフォーマンス改善を図ることです。

自分の負けパターンを認識し、悪手を減らすことで、数十万~数百万の損失の回避があるのならばやらないわけにはいきません。

同時に強みも認識し、今後の投資行動に生かすことを目的としています。

2-2 取引銘柄数

2023年の取引銘柄数は278銘柄でした。

2020年58銘柄→2021年113銘柄→2022年141銘柄ときて、激増です。

理由は明確で、開示を以前より読むようになったからです。これによって投資のアイデアも広がり、銘柄のカバレッジも増えました。

保有銘柄数も2022年末時点の24銘柄に対し、2023年末時点では71銘柄。

2-3 資金管理

信用取引1年目の2020年12月にハイレバで喰らってから、EXCELで毎日の資産、現物、キャッシュ、信用建て額、取引履歴などを記録して、大引け時点でレバいくつになっているかをEXCELで毎日記録し続けています。

これにより不足金発生パターンを把握し、改善が続いています。

資金管理面の指標の振り返りは以下の通り。2023年は資金管理で困った局面がなかったと記憶していて、まさにその通りでした。

信用保証金率が30%未満になったのは年始の1/4-1/5の2日間のみ。これは数日後に実を結ぶことになる頑固なポジがあったせい。

不足金を出してしまった6/21は実はYHを記録した日で、「昨日現物買付余力が0になるような損切りを先にしたのが駄目。」というメモが残っている。

窮地に陥って出た不足金ではないので、年間を通じてうまく資金管理しながら信用取引に向き合えたと思う。

年間を通じてレバは高め(ネットロングの平均が1.62)。日経平均はバブル後最高値をつけたし、金利上昇に対する懸念がピークを迎えた10月を除けば相場がよかったので、自分も強気の局面が多かった。

以下の図がレバの年間の推移。低レバで2倍に増やした2022年の後半とは違って、よい相場でロングでレバかけて増やした感。

10月が2023年唯一の正念場だったけど、マザーズ600円までは備えようという想いで短期ポジを一旦解消し、運もあったとは思うけど乗り切れた。

3. 投資アイデア別の振り返り

いよいよ本題。投資アイデア別のほか、ロング・ショート別、銘柄のタイプ別で成績を振り返ります。

3-1 やり方

EXCELを使い以下の手順で計算しています。

1) 証券口座から取引履歴をダウンロード(楽天証券だと「実現損益」)

2) 現保有のぶんを追記。現保有分は実現損益のところに含み損益を記入。1年前から持っているものは、この1年の損益にしておくとより正確。

3) 列を追加して、Record ごとにどういう狙い(投資アイデア)で購入したものなのかをつけていく。私の場合同じ銘柄でも、時期によって違う狙いで売買するときもあるので、細分化しています。

4) Pivot table で分析観点に基づいて集計。

5) 投資アイデア別での勝率と損益合計を出すために、上記Pivot tableを対象に勝ち数と負け数をCOUNTIFS関数で、損益合計をSUMIF関数で集計。

6) 投資アイデア別の成績で勝率の低いものや負け額が多いものを中心に見ていき、振り返る。

3-2 投資アイデア別の成績

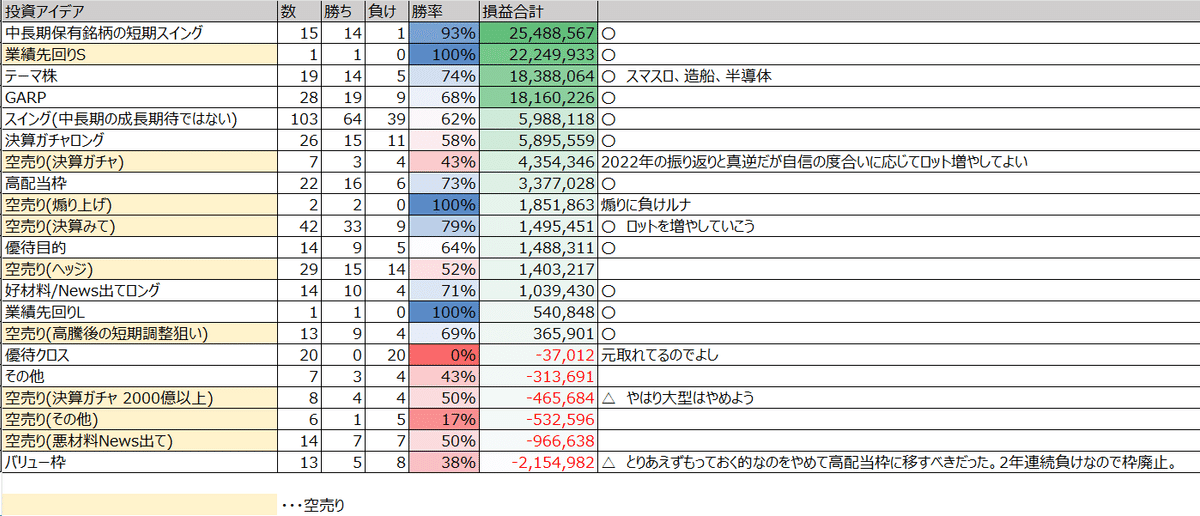

2023年の結果はこちら。様々なやり方で成功を収めていて、2022年よりも確実に手法の広がりを感じた。

特にスイングの機会が激増していて、①中長期で持つ気はないけどこれは短期的にここで買っておけば上昇が取れる、という決算起点でのスイングや、②保有銘柄の短期のボラを取るトレード、③決算を見てからの短期ショート、でいずれも好結果をおさめていることがわかった。

中長期保有銘柄でのスイングは、2022年の振り返りから、これは結構勝てるんじゃないか?ということでどんどんやっていこうと思っていたトレード。やはり、数か月以上見ているので値動きの理由も癖も把握できているようだ。

15勝1敗という集計結果は銘柄単位での集計。1つの銘柄で何度も出入りをした銘柄もあり、試行回数はもっと多い。

その積み重ねでこの成績(+2,548万)に至っているので、再現性が極めて高い。(2022年も4銘柄で実施していていずれも年計で勝ち)

決算見て寄りが甘いときの空売り。これが今回の最大の発見で、33勝9敗(勝率79%)という結果は、十分再現性があると認識した。

3-3 ロング・ショート別の成績

ロングの合計損益が+7,782万、ショートは+2,975万でした。

特にヘッジショートに関しては、+140万と上げ相場にしては優秀といえる結果でしたが、これは主にマザーズ指数(2023年は年間で-3.3%)と連動する銘柄をショートすることが多かったためだと思う。

また、インアウトのルール(基準とタイミング)にこだわったのと、少しでもやばい(かな?と感じた)ときには、初動で手仕舞いをしたので大きな痛手を被る場面がなく済ませられたと思う。2024年も当面は同じ感じで継続する。

ちなみに5月6月の高騰時は、この歴史的なバブル下でショートを持ってたらいけないと思い、ヘッジ名目のショートを外して対応していた。

5月6月のショート量は資産比で平均13%。他の10か月は平均34%。

ヘッジショートに関しても相場に順張り思考でよくて、決して逆張りで取ろうというような発想はするまい。

4. 投資アイデアの振り返りから考える2024年のマイルール

今回の数値的検証を総括し、2024年に向けて設定するマイルールがこちら。

まず以下のことをやめる。

普段見ていない企業の場中決算を見てからの飛びつきをやめる →それで勝てたら苦労しないよね?

不祥事のNews出てショートはダメ →みんなと同じ行動では勝てないことが分かったよね?

業績が悪い高配当銘柄のショートを持ち続けるのは避ける →やるなら高値からの短期決算ガチャのほうが効率が良い

大型の決算ガチャショート →大抵の場合は織り込まれてるしセンス無い

次に、ルールの新設。これを忘れないように紙に書いて貼っておきます。これはいくつかの銘柄での失敗を経ての教訓です。

決算で風向き変わったら一時撤退 →それでいくらの損失を出した?最初にいつ買ったかを残したいのはドヤりたいからですか?目的はお金を増やすことだろう?

事情により一旦外すときは入り直しを忘れないようにメモに書き出す。

一方で、以下は良い点。よいことはどんどんやる。

業績先回りという一芸を磨き続ける。決算ガチャと呼ばないその領域に入れることができる銘柄を1つでも増やす。

中長期保有銘柄の短期スイング。2022年の振り返りで発見したワザは2023年も健在。ただし、この手法はBOX相場か上げ相場の時に機能するものであることを念頭に置いておく。月足で右肩上がりになるような銘柄であることも大前提。

決算見て寄りが甘いときの空売り。何でもかんでもやってるわけではないけれど、2023年と同じ考え方で今後も継続してよい。1案件につき最大5%ロットまで増やしてみる。

以上、数字の検証を経て、やるべきこととやらないことを認識できました。中長期と短期トレード両方で取れるようになったのは大きくて、両方できるようにするのが自分の目指すところです。

前者のコアな部分のための分析はほっといても好きでやる性分なので、後者のコツコツ積み重ねる短期のトレードをサボらずにやっていく。そのためにアンテナを張り続けて、チャンスを増やす。

心構えとしては、うまく行っている間はこれまでのやり方でいいけれど、もしうまくいかない、あるいはわからない局面が来たら、そのときは無理をしないこと。

2024年も向上心をもって臨みます。

この記事が気に入ったらサポートをしてみませんか?