バフェットの買い方/売り方を学ぶ アップルに続いてバンカメも売却を開始

この記事の下の方に「バンカメ株も23%減らした」とあります。右下の円グラフにあるように、バンカメ株はアップル株の次に多く保有していました。

1.買い方を学ぶ

このバンカメ株をどのように取得してきたのかを調べてみました。

2017年の9月末の保有銘柄レポートで約2.1兆円分の取得が判明し、その後、計5回、買い増ししています。

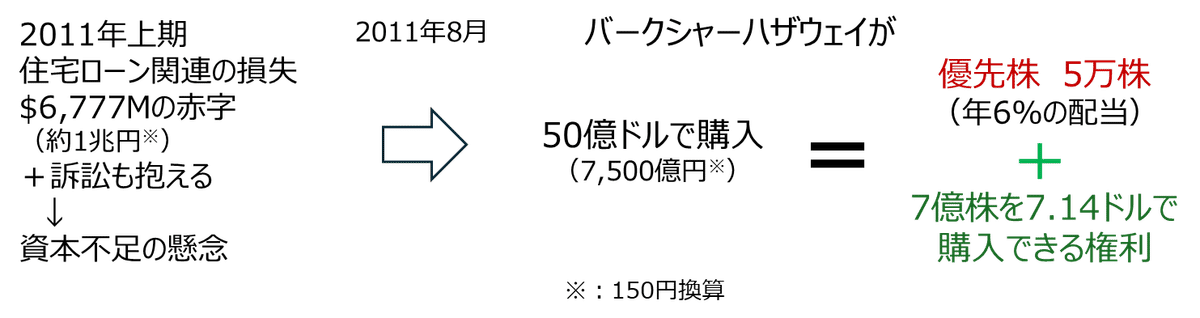

2017年の普通株に転換については、以下のように2011年、バンカメの経営危機に対して出資をした際に得た権利です。権利行使した時の価格は約20ドルなので、それを7.14ドルで買ったのだから、ここで大きなキャピタルゲインを得ています。

現時点で振り返ると、とても有利な権利ですが、2017年の経営危機の時は「勇気ある出資」に見えたと思われます。

この出資の狙いは(1)(2)(3)のようであり、『割安な株に投資する』というバフェットのやり方の典型でもあります。

次に買い増ししたところを見てみましょう。

先ず、最初にバンカメ株を取得したのは、景気を冷ますためにFFレートが上がっていく(①)途中の2017年9月でした。FFレートが上がると銀行は利ザヤを稼ぎやすくなり、バンカメの一株当たりの利益が上がって行きます(②)。この利益の上昇を見込んで、バフェットは買い増しをして行ったと思われます。

その後、2020年のコロナショックがあり、2021年頃から一株当たり利益が上昇していきます(③)。これは、以下のような理由と推察されます。

銀行は、コロナショックで企業倒産が増えると予想して、貸倒引当金を積んだけれども、企業倒産が続発するほどのショックはありませんでした。そこで貸倒引当金を戻し入れたことで利益が上昇しているものと思われます。(上のIG証券の記事参照)

その後、インフレが起こり、FFレートが引き上げられ(④)、銀行の利益は高い状態が続いています。

バフェットは、このような状況の中で、20ドル台でバンカメ株を買い増ししています。

2.売り方を学ぶ

次に、どのようにして売りの判断をしたかを推測してみます。先ず、下の図に示すようにバンカメ株はSP500の平均株価よりも上がり方が鈍いので『見限った』という推測ができます。

また、下の図に示すように他の米国主要銀行と比べて株価が低迷しているので、今後のバンカメの収益力は期待できないとの判断があったとも考えられます。

以上のデータを含め、バフェットがバンカメ株に売りの判断をしたのは、以下のような要因があると推察します。

3.まとめ

バンカメ株投資の全体を図にしてみました。バンカメの経営危機の時に約7500億円(150円換算)出資して(Ⓐ)、そこから3年ほどして株価が20ドルほどに上がった時点で権利行使し(Ⓑ)、株価が20ドル台の時に追加購入した(Ⓒ)あどに、23%を売却しています。

最初の出資(Ⓐ)は大成功していますが、追加購入(Ⓒ)は、SP500のインデックス投資よりも低い利益でした。

よって、お手本にするべきなのは、最初の出資(Ⓐ)です。すなわち

ということが重要なのだと思います。

最後までお読みいただき、ありがとうございました。

「スキ」のクリック、フォローをしていただければうれしいです。