資産運用ってこんな感じ

投資顧問会社に居た時に学んだことをもとに、資産運用の基礎について解説します。

基本的な考え方

年金なり、将来の大事な資産をどう運用するか、と考えたとき、

「(大幅に資産が減ってしまう)リスクを最小化しつつ、(ある程度)収益を確保する」

ということですね。

「リスク最小化」と「リターンを最大化」というのは、ある程度矛盾する概念ですが、

「分散投資」により、その両立が図られる、とされています。

収益は、100万円の資産が、一年後に105万円になった時、5%の収益とか、5%で回ったという言い方をします。

分散投資って、どうやるの?

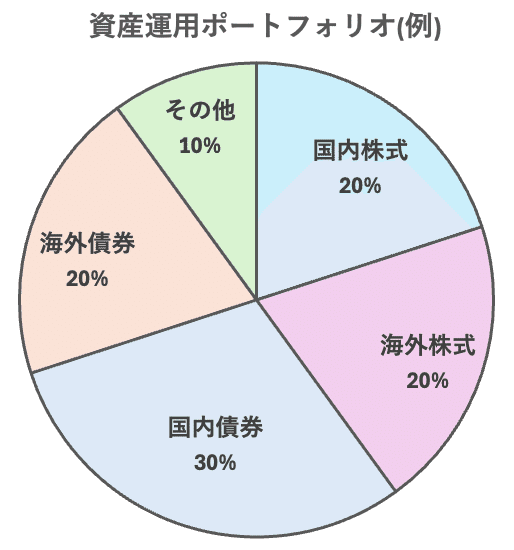

こんな感じです。

(ただし、図中の%は、テキトーです。)

伝統的資産と呼ばれる株式と債券で、大半を運用し、残りをオルタナティブというヘッジファンド、コモディティ、デリバティブ、不動産投資などの代替資産で運用します。

また、それぞれ国内と海外のものが存在します。

物価、金利、景気などの影響により運用する資産は、変動しますが、それらの動きに株式と債券は逆の動きをすると言われており、また日本円での受給を前提ですが、外国の株式や債券を保有することで、為替相場のリスクも軽減されます。

株価が上がっている時は、債券はそれほど稼いでくれないですね。

逆に株価暴落した時には、ある程度の下支えをしてくれて、株式の負けを少し緩和してくれます。

今回のように円安になった時は、海外資産を持っていれば、円換算によって大いに利益が得られることになります。

勿論、円高になれば、外国資産の保有で損をします。

当たり前ですが、リスクを分散することで全てが負けることもない代わりに、すごく儲かることもなくなるわけですね。

年金運用の構造を理解しよう

年金運用の世界は、大雑把に下記のようになっています。

年金基金というのが、大企業にお勤めの場合は、企業年金基金がそれぞれあり、国の場合には、GPIF(年金積立金管理運用独立行政法人)です。これらは、個人から年金の拠出を受け、給付を行います。

預かった資金によって年金の運用を行ないます。

定期的にその運用成績を発表していますので、ご興味があればチェックをお勧めします。

資産運用会社は、証券会社などですが、階層構造になっていることもあります。それらの資産運用会社は、実際には株式や債権市場及びその他の資産で運用して収益を得ています。

基本的には、それらは手数料収入を得ることが目的であり、多くの資産を預かったり、より売り買いの起こりやすい商品を顧客である基金などに販売することによって収益を得ています。

投資顧問または個人の場合には投資のアドバイザーは、もっぱら基金なり個人の運用のアドバイスをすることを目的としています。

以上が、資産運用の構造です。

この記事が気に入ったらサポートをしてみませんか?