勝手にアナリストレポート Vol.1004:ラクスル(4384 TSE-P)

今回はラクスル(4384)についてレポートを書いてみました。同社とは創業者の松本氏が創業間もないころに某氏からご紹介頂いて以来お付き合いさせて頂いています。SMBC日興でもクレディ・スイスでもカバレッジさせて頂きました。同社のCEOになられた永見氏は、私が務めるWARCの社外取締役でもあります。とは言え、忖度はしておりませんので、是非ご覧ください。

23年7月期決算を読み解く

<キーメッセージ>非連続成長の実現可能性が高まった

・23年7月期の売上総利益は前期比+25%(実質ベース)の12,295百万円と、会社計画上限を過達しての着地。各事業が堅調に推移した。

・既存事業のオーガニック成長が安定的にEBITDAを生み出すようになってきた。それがM&Aも含めた先行投資をも可能にしている。複合的な弾み車効用が同社の成長可能性を高めることに繋がっていることに着目したい。

・創業者の後継者として、最大限のリスクを取る永見氏の経営手腕に今後期待したい。このような設計を実現した同社のコーポレートガバナンスの在り方ももっと高く評価されるべきではないだろうか。

<サマリー>

ラクスル(4384、以下「同社」)は9月12日に23年7月期決算を開示。売上・利益とも会社計画上限を超過しての着地だったが、4Q実績および今期会社計画に対する物足りなさから、株価は決算発表後軟調に推移している。

しかし、既存事業(ラクスル、ノバセル)のオーガニック成長はより確かなものになっていることが今決算で確認できる。そのうえ、安定的に計上されるEBITDAが生み出すフリーキャッシュフローが今後の成長投資、M&Aによる非連続成長の具現化を確かなものにしていることに着目すべきではないだろうか。

同社の強みは、事業面、ファイナンス面、組織面それぞれの弾み車が、顧客価値の追求と利益の拡大という大きな弾み車を回すことに繋がっているところにある。この仕組み化が非連続の成長確度を高めることになる。国内間接費市場のうち、同社が事業展開する領域のTAMは31兆円。TAMの大きい産業を統合プラットフォームで変革することで、同社は高成長を持続してきた。それが今後もオーガニック成長の根幹を成していくだろう。加えて、既参入産業の隣接領域へと拡張していくことで成長を加速させている(国内間接費市場のTAMは140兆円)。更なる拡張ではM&Aの活用も増えるだろう。同社はそのための資金を確保し、PMIやM&A後のクロスボーダーの実績もしっかりと出している。実績に鑑みれば、M&Aによる非連続の成長をバリュエーションに織り込むべき局面に入ったのではないだろうか。

組織面では、今回創業者である松本恭攝氏が取締役会長となり、取締役CFOだった永見世央氏が代表取締役社長CEOに就任したことにもっと着目すべきだろう。今回の役員人事により、松本氏はアントレプレナーとしてジョーシス事業に集中することが可能になる。そして、システマティックなM&Aおよび複数事業のマネジメントおよび最適化を永見氏が請け負う。それぞれの強みを活かすことが企業価値の最大化に繋がることを期待したい。加えて、同社は、永見氏に対しキャッシュアウトを伴う株式取得も含めた株式報酬制度を設計した。創業者の後継者が新たな創業者として動くようになるうえ、株主との足並みを揃えることも意図されている。従来の日本企業では前例のないディールになっているが、このような事例が日本でも増えていけば、PBR1倍割れの議論などなくなるのではないだろうか。

<決算概況>

23年7月期は、売上高41,018百万円(前期比+21%)、売上総利益12,295百万円(同+25%)、EBITDA(non-GAAP、以下同様)3,145百万円(同+96%)、当期純利益1,329百万円(同+30%)となった。会社計画(売上高39,000~39,600百万円、売上総利益11,800~12,200百万円、EBITDA2,700~2,950百万円)に対し、過達での着地となった。ハコベルセグメント非連結化の影響を除した実質ベースでは、売上高同+35%、売上総利益同+32%と、高い成長性を維持した。

ただし、4Q(3か月)では、売上高10,898百万円(前年同期比+14%)、売上総利益3,178百万円(同+14%)、EBITDA649百万円(同-5%)となった。定常的なEBITDA水準が8億円であることから、市場の期待値を若干裏切った格好になってしまった。しかし、これは通期会社計画を確保しつつ、来期に向けた成長投資(採用費、オフィス増床など)に資金を振り向けた結果である。決してネガティブに反応すべきものではないと考える。

通期決算開示時点での24年7月期会社計画は、売上高 47,000~48,000百万円(前期比+15~+17%)、売上総利益14,500~15,000百万円(同+18~+22%)、EBITDA3,780~3,880百万円(同+20~+23%)。ただし、AmidAホールディングスに対する公開買い付けが9月25日に終了しているため、この会社計画は変更されることになるだろう。リリースでは「本公開買付けによる子会社の異動が公開買付者の当期の連結業績に与える影響は現在精査中であり、今後、公表すべき事項が生じた場合には、速やかに公表いたします。」と記載されているが、通期決算説明会資料では、公開買い付け完了した場合の会社計画として、売上高49,400~50,400百万円(同+20~+23%、2,400百万円の増額)、売上総利益15,700~16,200百万円(同+28~+32%、1,200百万円の増額)、EBITDA4,050~4,150百万円(同+29~+32%、270百万円の増額)、との記載がある。既に公開買い付けが成立していることから、市場ではこちらの数字をみて動いているはずである。

市場からは今期ガイダンスが弱く映っているようである(M&Aインパクトを考慮しても、前期並みの成長率に留まっているため)。それが決算発表後の株価軟調の一因と考えられる。ただし、同社はこれまでオーガニック成長+現段階で読めている事象のみを織り込んでガイダンスを開示してきたことに鑑みると、この計画は基本保守的なものになっていると考えるべきだろう。

<事業別概況>

<ラクスル事業> 印刷・集客支援のプラットフォーム、ダンボール・梱包材の受発注プラットフォームを運営

売上高37,756百万円(前期比+38%)、売上総利益10,698百万円(同+35%)、売上総利益率28.3%(同-0.7pts)。ダンボールワンの通年寄与に加え、印刷ECサービス同+23%、集客支援サービス等同+30%と各事業がしっかりと伸長した。原価上昇の影響から売上総利益率は低下したが、24年7月期に入ってから価格の見直しおよびラクスルファクトリー(21年9月に出資したネットスクウェアのラクスル向け事業を切り出した子会社)の貢献により、29.5%程度まで上昇させられる見込みとのこと。

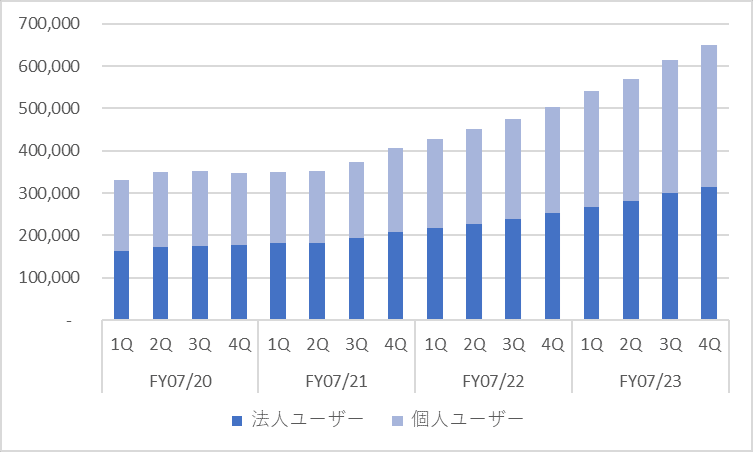

主要KPIについてだが、年間購入者数は法人・個人とも継続的に増加。四半期での増加ペースは、法人16千件、個人20千件に逓増している。

注文回数については、法人、個人ともに21年7月期3Q以降の注文回数が増加し、23年7月期は法人5.33回、個人2.58回を確保した。

平均注文単価は、名刺など単価の低い商品の構成割合が上昇したため下落しているが、名刺を除いた単価は前年同期比でボトムアウトしてきている。

なお、公開買い付けが完了したAmidAホールディングス(印刷ECのハンコヤドットコムを運営)は当該セグメントに計上される予定。ユーザー層の拡大、クロスセルの機会が期待できるほか、売上総利益率55%、EBITDAマージン15%弱の連結化によりラクスルセグメントの収益性向上も期待できよう。

<ノバセル事業> 広告のプラットフォームを提供

売上高2,656百万円(前期比-6%)、売上総利益1,444百万円(同+12%)、売上総利益率54.3%(同+8.6pts)。コロナ禍の教訓から大企業への顧客層シフトに努めているが、その成果が月平均単価の上昇(前期6.7百万円→今期8.3百万円)となって表れている。SaaSサービスのみを利用する顧客の増加により平均放映月数は減少(前期1.79か月→今期1.04か月)したが、放映顧客のみでの月数は前期比+8%になっていることから、主要KPIは改善傾向にあると見て良いだろう。なお、SaaS利用者数は187社(同+8%)、うち、有償利用企業数が95%を占めるまで伸長した。セグメント売上総利益に占める割合も22.3%に上昇。大企業シフトが奏功した格好。同社は割合を30%以上まで引き上げたいとしている。

<全社コスト>

販管費は前期比+13%の10,529百万円。売上高販管費率は25.7%。前期27.5%からは低下したが、引き続き広告宣伝費、技術開発を中心に成長投資を継続した格好になっている。4Qについては、採用、オフィス増床を中心に24年7月期以降を見据えた先行投資を実行した。そのほか、景況感回復による顧客獲得効率の向上などを反映し、通期で広告宣伝費の投下量を計画比増額するなど、臨機応変に投資を行っていることが垣間見られる。会社計画をきちんと意識したうえで、規律ある投資を行っている点は正しく評価したい。23年7月末の連結従業員数は533名。同社が重視する一人当たり売上総利益も改善傾向にある。

EBITDAは恒常的に四半期で8~9億円を計上できるようになった。EBITDAの拡大はFCFの拡大に繋がっており、それがM&Aを含めた積極的な投資を可能にしている。期末の有利子負債残高11,911百万円に対し、手元流動性が14,644百万円あることから、今後もシステマティックなM&Aが同社の非連続成長をサポートしていくことが見込まれる。同社は25年7月期の売上総利益目標を175~200億円に置いているが、既存事業のオーガニック成長とこれまでのM&A戦略を通じ、達成可能性は相当高まったと言えよう。

<将来展望>

事業面、ファイナンス面、組織面それぞれの弾み車が機能することで、顧客価値の追求と利益の拡大という大きな弾み車をしっかりと回すことができていることが、今後の将来成長可能性の確度を高めている点を改めて認識したい。国内間接費市場のうち、同社が事業展開する領域のTAMは31兆円。TAMの大きい市場の産業を統合プラットフォームで変革することで、同社は高成長を持続してきた。それは今後のオーガニック成長の根幹を成していくだろう。加えて、既参入産業の隣接領域へと拡張していくことで成長を加速していく。国内間接費市場のTAMは140兆円あり、まだまだ市場拡大余地は残されている。その際にはM&Aの活用も増えていくだろう。同社はそのための資金を一定確保し、PMIやM&A後のクロスボーダーの実績もしっかりと上げている。従前M&Aによる成長はバリュエーションに反映されにくく、バリュエーションに織り込まれているのはシステマティックなM&Aを行えているエムスリー(2413)、SHIFT(3697)といった企業に限定されていた。同社の実績からすると、エムスリー、SHIFT同様にM&Aによる非連続の成長を織り込んでも良い局面に入ったのではないだろうか。

組織面では、今回創業者である松本恭攝氏が取締役会長となり、取締役CFOだった永見世央氏が代表取締役社長CEOに就任したことにもっと着目すべきだろう。今回の役員人事により、松本氏はアントレプレナーとしてジョーシス事業にリソースを一層割くことが可能になる。そして、システマティックなM&Aおよび複数事業のマネジメントおよび最適化を永見氏が請け負う。それぞれの強みを活かした配置転換ではないだろうか。

上場ベンチャーの社長交代では、往々にして成長が鈍化するケースが多い。これは創業者に比べ後継者は企業価値を拡大させるインセンティブが小さいことに起因していると考えられる。同社では、今回CEOに対するインセンティブ設計として、金銭報酬は上場企業経営者の水準より低くする一方、株式報酬の割合を最大限高く設定(RSU、有償SO、株式取得合わせ4.5%)した。有償SOおよび株式取得に関しては、永見氏自身による購入であり、自らリスクを負うことで、株主との足並みを揃えることを意図されている。従来の日本企業では前例のないディールになっている。それだけ、創業者としてのリスクを負って経営に臨むということだろう。このような事例が日本でも増えていけば、PBR1倍割れの議論などもなくなるのではないだろうか。