⑹信用保証協会から20本融資を受けて分かったこと~信用保証協会を使いこなすために

こんちには!2020年以降からフルローンとオーバーローンを連発して徐々に規模を拡大しいてる小規模法人大家の山崎です。そんな私の信用保証協会を使った『今時の小規模大家のローン対策』をご紹介しています。

簡単にノウハウをまとめたサイト『小規模大家の信用保証協会活用法』というサイトも運営しています。

「信用保証協会から20本融資を受けて分かったこと」というシリーズでnoteを書かせていただいています。このセミナーは、私が2022年の間、大家の会に無料でセミナー講師として伺います!という企画で取り組んでいたものです。いままでこんな大家の会さんでセミナーをさせていただいています。

現在販売している2つの教材(①政策金融公庫対策、②信用保証協会対策)で合計5時間話したものを、概要90分にまとめた無料セミナーをnoteで再現をしようとして作ったシリーズです。

セミナーでは120枚ほどのパワーポイントを使いますが、不特定多数の方が見られるnoteに掲載できるものは多くはないので、文字で伝えられる範囲で説明をさせていただきます。よろしくお願いします。

リアルのセミナーを聞きたい方は、こちらの『信用保証協会から20本融資を受けて分かったこと<最新版セミナー>』開催情報専用LINEオープンチャットに登録してリアルセミナーのスケジュールを確認ください。個別に何でも質問できるように2時間半セミナー&懇親会付きで行います。匿名(ニックネーム)で気軽に登録してください。いつでも退会可能です。

今回は、前回に続いて、(6)として6番目のnoteをお届けします。

前回、自己資本比率20%以上と債務償還年数20年以内で決算書の数値をコントロールする、という話をしました。そうなるように1年かけて決算書を作り込む、とも言えます。

私がセミナーするときに一番ありがたがられるのは、自己資本比率と債務償還年数の説明の部分です。そこでここでは最初に、この2つの数字を具体的に説明します。

『自己資本比率』とは、自己資本を総資産で割った数字です。BS(貸借対照表)を確認して、株主資本(純資産)の総額にBS上に役員借入金が明記してある場合は、その役員借入金をプラスして、自己資本として計算します。

これから大家さんにとっての自己資本比率とは、

「株主資本+役員借入金」÷「総資産」=自己資本比率

です。

BSに役員借入金が明記してないと自己資本参入することは出来ません。この役員借入金をBSに明記する、ということは私が大家の会で一番最初に学んだことです。そうしないと金融機関からの借入と同じ長期借入金に分類されます。もしこのことをご存知ないなら経営者としてのファイナンシャルリテラシー(ロバート・キヨサキ氏風に言うと)を勉強する前にいきなり収益不動産の利回りの世界に入った人ですね。笑

個人の資産管理法人の資本金を10,000,001円以上にするメリットはなくデメリットだけが非常に大きいので、自己資本を増やすには会社のオーナー兼役員(取締役)の名義で法人に資金を貸し付けてBSに分かるように明記する必要があります。

そうすることで金融機関に自己資本参入してもらう、という話です。これをしないと金融機関からの借入金と役員借入金を一括りに記載することになり、負債が増えるように見えるだけで、自己資本比率がどんどん悪くなります。ロバート・キヨサキ氏が常に言っている、財務諸表は読めるのか?という話です。

仮に総資産1億円、自己資本1000万円、役員借入金2000万円の法人の自己資本比率を、役員借入金をBSに明記した場合は、自己資本比率30%と見てくれる金融機関が多くなりますが、役員借入金とBSに明記していないと自己資本比率は10%と評価される、ということです。

この自己資本比率を常に20%以上にしておくことが小規模大家の決算書の1つのポイントです。

規模が大きくなってプロパー融資を受けられるようになれば自己資本比率を10%以上で管理してもプロパー融資を受けられる、ということもあると思いますが、信用保証協会や政策金融公庫から繰り返し融資を受けたい、これから大家さんの場合は、自己資本比率を20%以上で管理して、その20%に達するまでが融資を受けられる上限となる、と理解しておく必要があります。

因みに、Googleで『自己資本比率』と検索するとこう説明文がトップに出てきます。

『自己資本比率とは、返済不要の自己資本が全体の資本調達の何%を占めるかを示す数値であり、自己資本比率が小さいほど、他人資本の影響を受けやすい不安定な会社経営を行っていることになり、会社の独立性に不安が生じます。 自己資本比率が高いほど経営は安定し、倒産しにくい会社となります。』

自己資本比率を20%以上で決算書を着地できるように、年間取り組んでいくと、自己資本比率20%に達するところまで融資を受けられる、そういう考えです。

次に、大家さんにとっての債務償還年数を、説明します。

『債務償還年数』は、決算書の長期借入金を何年で返済出来るか?という年数を表す数字です。その会社の借入が多すぎないか?ということを確認するための指標です。

決算書のBSの長期借入金(役員借入金とBSに明記されていばその金額は含まず明記してなれけば含む)を「税引前当期損益+減価償却金額」で割って算出します。

「税引前当期損益+減価償却金額」が、400万円であれば融資を受けられる上限はその20倍の8,000万円!という考え方です。但し、この場合の8,000万円の借入とは、BS上に役員借入金を明記してあればその金額を含まず、明記してなければその金額も含む、ということです。

ここの税引前当期損益を税引後当期純利益で計算したり、経常利益で計算する場合もありますが、信用保証協会の企業評価の採点では税引前当期損益を使っているようなのでここでは税引前当期損益とします。

私の企業評価点から逆算して計算すると入力欄には「経常利益」と書かれていますが「税引前当期純利益」で入力すると評価点がほぼ合致することからここでは税引前同期純利益を使います。

債務償還年数は、決算書の知識がない方には分かりにくいので、再度、債務償還年数を説明しておきますが、減価償却費は先に払っていてお金の支出を伴わない経費なので、税引前当期純利益と減価償却費の合計が1年でその企業が生み出した(作り出した)金額ということになります。企業が、その1年で生み出した合計金額で長期借入金を割ると長期借入金を何年で返済できるか?という数字が出てきます。この数字(年数)を債務償還年数といいます。

この債務償還年数を20年以内でコントロールする!ということは20年以内で返済出来る金額までで長期借入金をコントロールする、ということであり、小規模不動産賃貸業が信用保証協会から長期借入金として借入出来る上限だと理解しておく必要がある、ということです。

次に、BSとPLの具体的な事例から長期で借入出来る金額をどう把握するか?という話をさせていただきます。

私が以前年間に10本収益不動産を購入した時の決算書の事例から、どう考えて融資を受けられる数字を把握していたか、その借りられる金額を活用して、最初から10本借りるつもりで多くの金融機関の口座開設を進めた、という話の説明させていただきます。

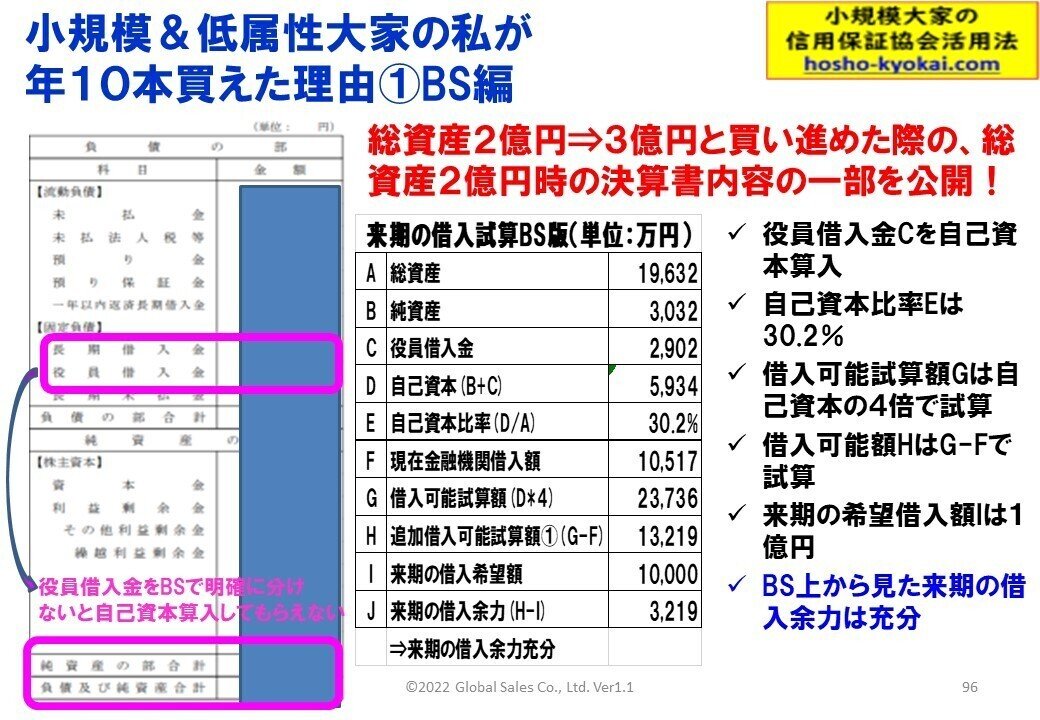

この決算書からみた法人のA総資産(19,632万円)は1.9億円です。自己資本はBの純資産とCの役員借入金の合計(3,032+2,902=5,934万円)です。そのためEの自己資本比率は30.2%(5,934万円÷19,632万円)です。

自己資本比率20%まで借りられるという理論値から逆算すると自己資本の4倍が借入出来る金額のMAXとなりGの借入可能試算額(D×4)は23,736万円となります。

その時点で既にF長期借入金(金融機関借入額)が10,517万円あったので、追加で借入できそうなH追加借入資産額は(23,736万円−10,517万円=)1.3億円→13,219万円と試算出来ます。

要はBSから試算した自己資本比率20%で借りられる翌期の新規融資の上限金額は1億3,219万円ということです。

これがBS上(自己資本比率)で逆算した信用保証協会のこの期の借入上限です。

次に、PL上(債務償還年数)から逆算するといくらまで借りられるか考えてみます。

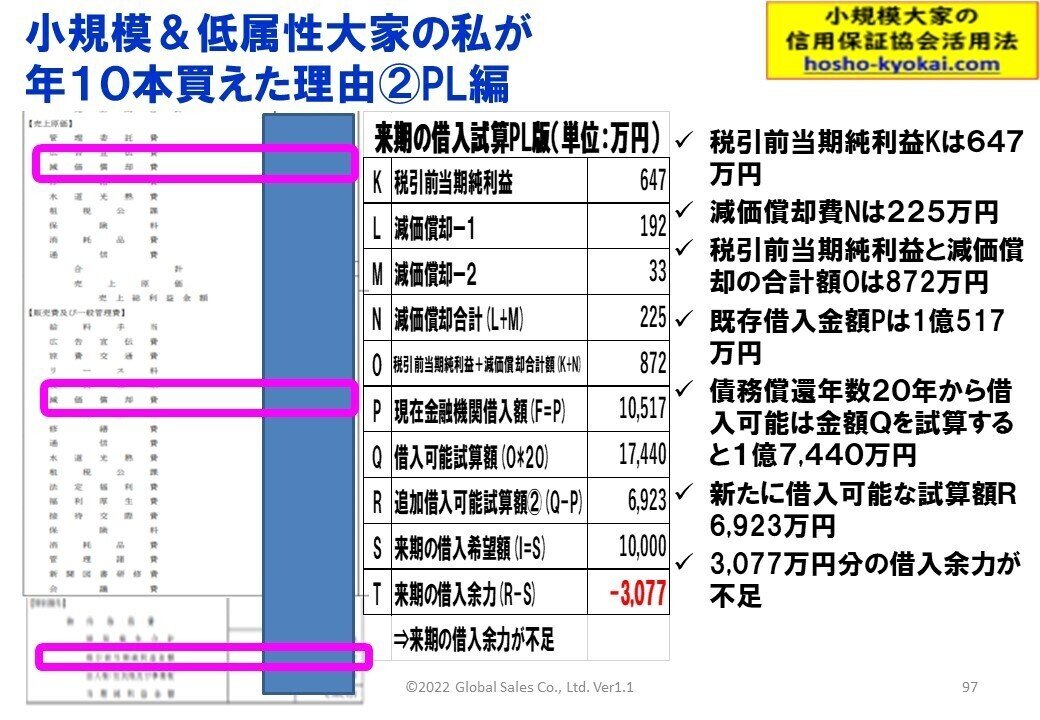

この決算書からみた1年間で生み出されたお金(O=K税引前当期純利益+N減価償却合計)は872万円(=647万円+225万円)でした。

債務償還年数20年が借入出来る上限だと考えるとQ=20×O=20×872万円=17,440万円がこの決算書の借入上限となります。

既にP長期借入金が10,517万円あったのでPL上(債務償還年数)から試算した追加でこの期に借入出来る金額上限Rは(17,440万円−10,517万円=)6,923万円となります。

BS上(自己資本比率)からは13,219万円、PL上(債務償還年数)からは6,923万円、平均で10,071万円となります。平均を取るならザックリ1億円までなら融資を受けられる、と試算出来ました。

この1億円という枠を使って10本融資を受けて新規に金融機関を開拓していく、というストーリーだったのでその通りにしていき計画通りに10本融資を受けれた、という話なので、小規模で年10本収益不動産で融資を受けた!と言っても不思議な話ではないと思います。

そんな私の法人Aの決算書の概要数値を下記のように4期分開示して、それぞれの期の経営自己診断システムの点数と合わせてBS上(自己資本比率)からいくら借りられるか、PL上(債務償還年数)からいくら借りられるか、EXCELを付けて解説しています。(教材①で詳細を約1時間かけて動画で解説しています。)

また債務超過寸前までいったボロボロの法人Bの決算書を改善して融資を受けた子会社Bが、どんな決算書の状態で、ノンバンク→政策金融公庫の無担保ローン→信用保証協会、と累損ある法人でRCファミリー9戸購入資金をどうやって融資をうけたのか

そんなことも、下記の法人Bの4期分の決算概要数値を公開しながら解説しています。まあ、ボロボロなのでお見せ出来るようなものではないのですが、、、、

但し、累損がある法人Bでしっかり、ノンバンク→政策金融公庫→信用保証協会、と融資を引けたのは、全て自己資本比率20%以上と債務償還年数20年以下の差額が融資枠、というロジックの中の金額で物件を当てたからです。

決算書から逆算すると国の支援型融資で借入出来る金額が分かるので、あとは決算書の改善対策をするだけです。

国の支援型融資を継続して受けるなら、会社員をしている間に、しっかり利益を出して一定規模まで規模を拡大し、その後プロパー融資を受けて更に規模を拡大する、という話しに繋げていく必要があります。

成功している大家さんは、皆さんしっかり決算書対策をされています。

自己資本比率が悪いならBS対策を!

債務償還年数が悪いならPL対策を!

最優先でする必要があります。

「信用保証協会を使いこなすために」

融資期間が15年以上ある保証制度を探す必要がある、という話を連載の最初のほうで説明にしました。一番使い勝手の良い保証制度を見つける、というは方法の話であって、決算書の内容が悪ければ、どんな物件を当てても、国の支援型融資を使って収益不動産を買い続けることは出来ないので(アパートローンは別です)、しっかり決算書対策をする必要があります。

但し、設立直後の新設法人であれば毎月の売上があるなら信用保証協会から融資を受けられます。そのため設立直後の法人は、政策金融公庫の無担保ローンで収益不動産を購入してから信用保証協会に進むことをお勧めします。

その上で、3つの制度融資から責任共有対象外の保証制度を上手に探して、その保証制度を使って融資を受けることが次のポイントとなります。

ほとんどの銀行員さんは、多くの企業が使う「都道府県制度融資や市区町村制度の運転資金の保証制度」には非常に詳しくですが、不動産賃貸業が繰り返して使う「協会制度融資の特殊な設備資金の保証制度」のことには詳しくありません。

具体的にいうと例えば、一都三県には融資期間20年の設備資金の保証制度がありますが、そういう保証制度には全く詳しくなく、使い方もご存知ない銀行員さんが方がほとんどです。

覚えていますか?

連載の1回目で紹介したこんな融資期間が20年ある一都三県の保証制度です。(但し、特殊な保証制度で1年以上取引のある既存顧客が取引のある金融機関からしか申し込む必要があります。そのため早めに取引を開始する必要があります。)

東京信用保証協会(下記PDFの上から2番目)

→ https://www.cgc-tokyo.or.jp/institution/list.files/cgc_kyokaiseido_2022-4.pdf

千葉県信用保証協会

→https://www.chiba-cgc.or.jp/guarantee/tyoukei/

埼玉県信用保証協会

→ https://www.cgc-saitama.or.jp/system/system16.html

神奈川県信用保証協会

→ https://www.cgc-kanagawa.or.jp/guarantee/support/real-estate/

国の支援型融資から繰り返し融資を受けたい『これから大家さん』であるなら、このような特殊な長期の保証制度があることを自分で調べて、どうすれば使えるか理解して特殊な保証制度を使いこなす必要があります。

そのためには信用保証協会と連携する必要があるのです。信用保証協会に後ろ盾になってもらい、信用保証協会から金融機関の担当者さんに複雑な保証制度を説明してもらわないと特殊なそんな保証制度を使いこなせないのです。金融機関の担当者さんは大家がそんなことをいくら言っても信じてくれないからです。

『設備資金で20年なんて保証協会から借りれないですよ!』

と平気で言われる銀行員さんばかりなんです、、、関東では、、、

そのため色々調べて自分が使いたい設備資金の保証制度を明確に言えるようになった段階で信用保証協会にアポイントを取ってから、信用保証協会に行く必要があります。

そして、信用保証協会に行って色々事前にやってくるべきことがあります。

それでは一体、信用保証協会に行って、何をしてくる必要があるのでしょうか?

信用保証協会に行ってやってくることは、大きく分けて3つあります。それを説明してきます。

信用保証協会でやってくること①

『収益不動産購入時に融資金額が伸びる条件を聞く』

土地はどんな土地に建っていると融資対象になるのか?相続路線価がない土地でも融資対象になるのか?市街化調整区域は融資対象になるのか?耐用年数越えの物件の評価はどうなるのか?融資エリアはどうなるのか?

そういう融資金額と関係する条件を信用保証協会に事前に確認する必要があるのです。

『不動産賃貸業が使える特殊な長期の設備資金の保証制度はないなのか?』そんなことも確認することをお勧めします。

信用保証協会でやってくること②

『信用保証協会と金融機関をつなぐツールを作る準備をする』

信用保証協会から長期の設備資金で融資を受けるには、金融機関の担当者さんが全く知らない収益不動産購入に適した設備資金の保証制度を、信用保証協会の方から、そんな特殊な保証制度を何も分かっていない金融機関の担当者さんに説明していただく仕組みを作る!ということが必要です。

複雑で珍しい保証制度を使おうとするとき金融機関の担当者さんに大家がいくら説明しても通用しないのです。

そのため信用保証協会の方から金融機関の方に、その特殊な保証制度を説明してもらう必要があります。金融機関の担当者さんも信用保証協会のどこに聞いて良いか窓口が分からず、そんな特殊な保証制度のことを信用保証協会に上手に説明も出来ないので、信用保証協会のどの部署のなんという方に電話して聞いてください!という信用保証協会と金融機関の担当者さんをつなぐ『連絡先案内文書』を作って金融機関の担当者さんに渡して文書で説明する必要があります。

そんな文書を作るために、信用保証協会の窓口の方に、あなたの名前を文書で金融機関に伝えてよいか?そんな許可をもらうのです!

それが2つ目の大きな目的です。なお、教材②では私の『連絡先案内文書』のフォームを公開していますし、どう言って信用保証協会の方にお願いするのか、簡単に信用保証協会にアポが取れないときや会ってもらえないときどうやってアポを取るか、そんなことも詳しく説明しています。

金融機関の担当者さんに上手に説明して、信用保証協会に後ろ盾になってもらい、その後の金融機関の担当者さんとの連絡窓口になってもらうために信用保証協会に行く必要があるのです。

信用保証協会でやってくること③

『文書ABの書式や文書内容の確認をする』

信用保証協会に行って確認してくることに、審査の時に金融機関からどんな書式を提出してもらうのか調べておく、というのがあります。

金融機関の担当者さんが信用保証協会に、収益不動産購入の審査の書類を提出する時に、一体どんな文書を提出するのか?その内容が分かれば、その文書を作ってあげれば金融機関の担当者さんの文書作成時間を大幅に削減出来ます。この金融機関の担当者さんが信用保証協会に最初に提出する者類を文書Aと呼んでいます。

更に、信用保証協会は文書Aの提出を受けた後、どんなことを金融機関に質問するのか?これを信用保証協会にヒアリングします。

私は信用保証協会から融資を受けていたときに、何度も何度も金融機関の担当者さん達から信用保証協会からの問い合わせということで同じことを聞かれ、追加書類の提出依頼を受けたので、これは同じことを質問されていると分かりました。

それからその質問内容を文書にまとめて融資の初回相談時に提出するようにしました。この信用保証協会から金融機関の担当者さん返ってくる共通の質問事項に対する回答書類を文書Bと呼んでいます。

そうするとそれ以降、信用保証協会から金融機関の担当者さんに質問が返ってこなくなって、承認までにかかる日数がかなり減りました。私は関東と関西で2つの信用保証協会から融資を受けていますが、内容は同じです。

今では最初の融資の相談の時に文書ABを作成してから融資相談に行くので、結果はすぐ出ます。

この文書ABを作ってから金融機関の担当者さんにアポを取って融資相談にいくと、金融機関の担当者さんの書類集めをする時間がゼロになるので非常に喜んでくれるようになりました。

私が信用保証協会の設備資金で新規口座開設をしていた時、この文書AB(以前作成したもの)を見せるだけでかなり良い結果が出ました。

それまで信用保証協会付きの設備資金は手間がかかってやりたくない、というオーラ満載だった金融機関の担当者さんが『やりましょう!』と一瞬で態度を変えられた経験が4回もあります。笑笑

その瞬間とは、文書ABを見せた瞬間です!!

実は、信用保証協会攻略の最大のキモは文書ABの作成代行にあります。その書式や私の作成したものは教材②に付けていますので、興味のある方は確認ください。

【金融機関の担当さんの作業時間削減のために文書ABを代わりに作ってあげる!】

実はこれが信用保証協会攻略の最大のポイントだったりするので、信用保証協会訪問の時に、しっかり色々確認してくださいね。

ありがとうございます。今回は以上です。いよいよ次は連載の最終回となります。

リアルのセミナーを聞きたい方は、こちらの『信用保証協会から20本融資を受けて分かったこと<最新版セミナー>』開催情報専用LINEオープンチャットに登録してリアルセミナーのスケジュールを確認ください。個別に何でも質問できるように2時間半セミナー&懇親会付きで行います。匿名(ニックネーム)で気軽に登録してください。いつでも退会可能です。

私は無料の大家の会(無料・匿名LINEグループであるオープンチャット)を、大阪の大家さんと共同開催しています。

毎月東京と大阪で隔月でセミナー&懇親会をしています。興味がある方は、こちらを確認ください。

ぜひ、東京か大阪でお会いしましょう!

『大家業×宅建業で規模を拡大する会』

https://www.hosho-kyokai.com/otk/

私はTwitterで色々呟いていますので、ぜひフォローしてください!noteに書いてないことも色々呟いています。笑

https://twitter.com/SekainoYamachan

本シリーズは下記の7話で構成しています。順番に確認ください。

note(1)~はじめに・・・

note(2)~初心者利用できる不動産融資

note(3)~信用保証協会融資の概要

note(4)~信用保証協会融資の注意点

note(5)~信用保証協会の企業評価

note(6)~信用保証協会を使いこなすために

note(7)~これから大家さんの信用保証協会活用法

今回の内容を大家の会でセミナーやっています!(講師派遣無料2022年内)現在販売している2つの教材(①政策金融公庫対策、②信用保証協会対策)で合計5時間話したものを、概要90分にまとめた無料セミナーです。

上記の内容で、大家の会へセミナーの講師として参加します!50人以上大家さんが集まる会にオンラインセミナー対応します。(質疑応答込で2時間程)お気軽に連絡ください。

ご連絡はTwitterのDM又は、こちらのサイト( hosho-kyokai.com )から連絡をお願います。大家さんで上記のセミナーを聞きたい方は、所属する大家の会の事務局さんに是非ご依頼ください!

どんな大家の会でセミナーしているのか・・・上記サイトで確認してください。有名な大家の会でもセミナーしています!

以下、今回のシリーズ以外の信用保証協会について書いているnoteです。ぜひ確認ください。

『信用保証協会から小規模法人大家が不動産投資ローン・設備資金融資を引くポイントシリーズ』下記より確認ください。

note①~概要解説編

note②~政策金融公庫との違い編

note③~法人属性編

note④~物件融資目線の確認編

note⑤~金融機関開拓編

note⑥~攻略方法6ステップ編

note⑦~塩対応の壁と理由編

note⑧~事前必要文書作成編

note⑨~レベル別ガイド編(銀行の塩対応の理由と対策)

有料note①~基本知識編:信用保証協会活用の基礎講座

【作者プロフィール】からご確認ください。なお公開しにくい情報やこだわった情報は誰からでも見られる状態を避けて2つの有料教材にしています。

【基本知識】また信用保証協会の基本知識を『小規模大家の信用保証協会活用法』で体系立てて説明しています。合わせてご確認ください。

【注意点】信用保証協会は仕組みが同じでも運用は51の各信用保証協会で異なることがあります。保証制度もバラバラです。自分が融資を受けたい信用保証協会や自治体に問い合わせてください。理解度が低いと塩対応を受けるので要注意です!

株式会社グローバルセールス 代表取締役

小規模大家の信用保証協会活用法 管理人 山崎次郎