【ジーニー・決算】2025年3月期 第2四半期決算説明

こんにちは。株式会社ジーニーIRチームです。

先日、2025年3月期第2四半期の決算を発表しました。

本noteでは、今回発表した決算説明資料のサマリー、決算説明会での質疑応答、そして株主・投資家向けのFAQについてお伝えします。

2Q決算内容

第2四半期は、売上収益51.2億円、売上総利益38.8億円となり、いずれも前年同期比で30%増という高成長を実現しました。

営業利益については一過性損益が含まれているため大きく増加していますが、一過性損益を除いた正常利益においても43.1%の成長を記録しています。

なお、ソーシャルワイヤー社を連結子会社化した影響もあり、通期業績予想の上方修正も発表しています(後述)。

セグメント別の業績割合については、当初は当社の基盤である「広告プラットフォーム事業」が大きな割合を占めていましたが、

近年では「マーケティングSaaS事業」の成長や新たに設立された「デジタルPR事業」の影響により、広告プラットフォーム事業への依存度が低下し、より多様な収益基盤を持つ体質へと進化しています。

競合優位性

さて、1Qの決算説明資料から新たな取り組みとして、当社の競合優位性について10ページにわたってご紹介しています。

当社のプロダクトの強みは、圧倒的に費用対効果が高い点です。

費用対効果(=顧客提供価値/顧客の支払対価)を最大化するため、当社では「経営管理」、「テクノロジー」、「ビジネス」の3点に重点を置いています。

詳細は1Q決算発表時のnoteに記載しておりますので、今回は割愛させていただきますが、気になる方はぜひ決算説明資料または以前のnoteの記事をご確認ください!

では、当社が重視している「テクノロジー」の観点から、最近話題のAIに関するトピックをご紹介します。

先日、当社のグループ会社であるJAPAN AI株式会社から「JAPAN AI AGENT」がリリースされました。

「JAPAN AI AGENT」は、営業、マーケティング、カスタマーサクセス、人事、経理などの職種を支援する実用的なAIソリューションを提供します。このツールは、企業の業務フローに応じて容易にカスタマイズでき、従来のAIチャットボットが苦手とする複数ステップのタスク処理を効率的に実行します。また、「JAPAN AI AGENT」は、図解を用いた構想を提示することで、日常的なタスクの半自動化を実現する予定です。

現在、日本企業では人手不足が深刻な問題となっており、特に地方の企業では採用が難しい状況が続いています。その中で、「JAPAN AI AGENT」は将来的にAIが自ら思考しタスクを完了するエージェントツールとして機能し、AI社員として業務を自動的に代替するプラットフォームとなることを目指しています。

詳しくはJAPAN AI社のリリースをご確認ください。

事業別ハイライト

続いて、セグメント別の業績について説明いたします。

当社の事業セグメントはこれまで、「広告プラットフォーム事業」、「海外事業」、「マーケティングSaaS事業」の3つでしたが、2Qより「デジタルPR事業」が加わり、計4つの事業セグメントに分かれています。

まず、当社の創業事業である「広告プラットフォーム事業」については、売上総利益9.2億円となり、前年同期比で9.3%増という結果になりました。

引き続き、広告プラットフォーム事業の大半を占めるSSPにおいて、エンタープライズ領域と動画領域を中心に成長しています。SSPにおいてメディアへの利益還元を一時的に増加させる施策を実施したため、1Q比で下落したものの、これは短期的な影響であると考えています。

なお、1Qから再掲の話題にはなりますが、GoogleがサードパーティCookieの廃止計画を発表し、広告関連企業に大きな影響が予想されていましたが、7月にこの方針を撤回しました。当社はサードパーティCookieの影響を考慮して保守的に計画を策定していたため、方針撤回により計画達成の確度が高まっている状況は依然として続いています。

また、DSPにおいては、3Qに大手ブランド顧客の獲得により収益を伸ばすことが想定されています。

次に、当社の広告プラットフォームをアジア圏を中心に展開している「海外事業」については、売上総利益1.9億円となり、前年同期比で5.9%増という結果になりました。

2023年2月に完全子会社化したZelto社のPMIを進行し、事業基盤を安定化させるとともに、グループ内でのプロダクトのクロスセルやサーバー入れ替えなどの原価削減施策を実施し、収益性を高めています。

海外事業の大きなトピックとしては、大規模な体制変更を予定しています。

これまで各法人・拠点ごとに組織が構築されており、業務フローやサービス品質にばらつきがあった体制をグローバル体制に一本化しようとしています。法人・拠点ごとではなく、各機能別組織とすることで、業務フローをグローバルレベルで標準化し、当社グループとしての最適な意思決定を迅速に行い、PMIを加速させていきます。

また、競合優位性の高いZeltoのプロダクトを国内でも積極的に販売開始するなど、プロダクト販売の統合も進めています。

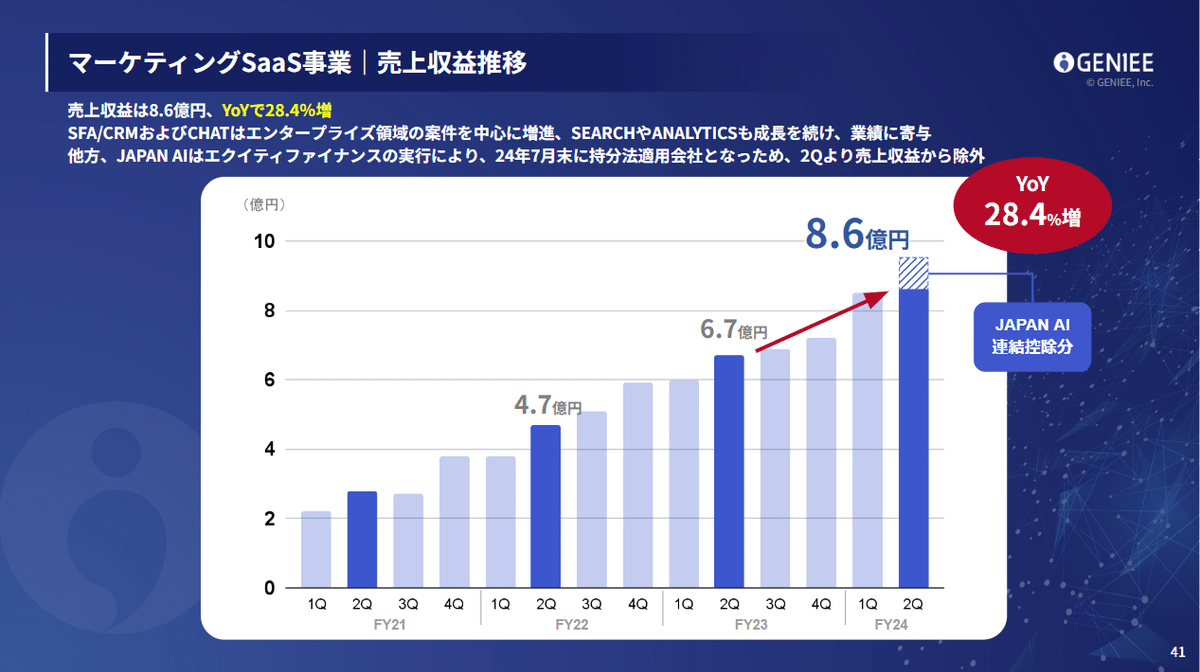

続いて、当社のもう一つの柱となりつつある「マーケティングSaaS事業」については、売上収益8.6億円となり、前年同期比で28.4%増という結果になりました。

引き続き、SFA/CRMおよびCHATにおいてエンタープライズ領域の案件を中心に増加していることや、SEARCHやANALYTICSも成長を続け、業績に寄与しています。

28.4%増の成長でも十分素晴らしいですが、上記の棒グラフの右肩上がり具合から、もう少し伸びたのではないかと思われた方もいらっしゃるかもしれません。これは、当社の連結子会社であったJAPAN AIにおいてエクイティファイナンスを実行したため、24年7月末より持分法適用会社となったことが理由です。これにより、JAPAN AI社の売上収益が2Qから除外されています。

しかし、売上収益の8割が月額固定のサブスクリプションから得られているマーケティングSaaS事業は、エンタープライズ領域の案件(1契約あたりのアカウント数が多い)を中心に開拓することで、アカウント数が順調に増加し、MRRを積み重ねています。この勢いは引き続き続くと考えています。

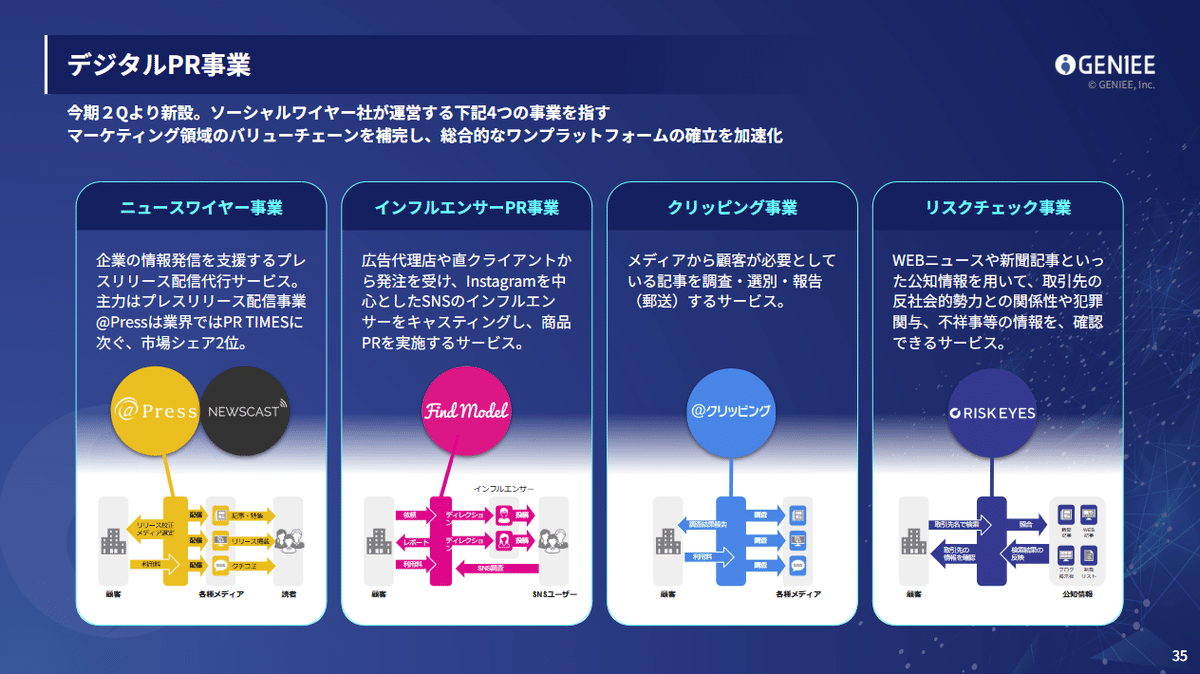

最後に、2Qより新設された「デジタルPR事業」についてです。2024年7月に連結子会社となったソーシャルワイヤー株式会社は、ニュースワイヤー、インフルエンサーPR、クリッピング、リスクチェックの各事業を展開しています。

ニュースワイヤーでは、プレスリリース配信代行サービス「@Press」や「NEWSCAST」を提供しています。インフルエンサーPR事業では、SNSのインフルエンサーをキャスティングし商品PRを行う「Find Model」を展開しています。クリッピング事業では、必要な記事を選別・報告する「@クリッピング」を提供し、リスクチェックでは取引先の反社勢力との関係や不祥事情報を確認する「RISK EYES」を行っています。

これらのプロダクトは、当社グループのマーケティングバリューチェーンを強化し、総合的なワンプラットフォーム構造の確立を加速します。

「デジタルPR事業」については、売上収益が6.3億円となりました(シェアオフィス事業およびトランスマート社の業績を含めた場合は7.0億円です)。

マーケティング施策の推進により、新規獲得社数は808社と前年同期比で急増しています。

また、2Qにおいてソーシャルワイヤー社では、デジタルPR事業との連携が薄いシェアオフィス事業および翻訳事業を売却し、デジタルPR事業への選択と集中を図りました。今後は、さらなる業績向上を目指してまいります。

中期経営計画

今期の通期業績予想については、ソーシャルワイヤー社連結子会社化にともなう影響を考慮し、当初計画から上方修正いたしました。

そのため、今期の売上収益は102億から120億(17.6%増)、売上総利益は80億から91億(13.8%増)、営業利益は23億から25億(8.7%増)、親会社に帰属する当期純利益は17億から18億(5.9%増)となっています。

なお、来期の計画についてはソーシャルワイヤー社の連結効果および米国のリセッションを考慮して再策定する予定です。

決算説明会での質疑応答

続いては、11月15日に開催された決算説明会でいただいた質問をご紹介します。

Q:生成AIが世に広まることで広告市場の仕組みが変わってしまう可能性がありますが、DSPやSSPは影響を受けないのでしょうか?

A:広告作成にはプラスとマイナスの影響が予想されます。まず、生成AIの導入により、広告運用やレポート作成、カスタマーサポート業務の生産性が向上し、1人当たりの生産性が大幅に上がると考えられます。また、費用対効果が合わなかった広告主も参入しやすくなり、新しいSMB広告主が広告業界に参加できるようになるでしょう。一方、メディアに関しては、生成AIの活用により制作コストが下がり、効率的に多くの記事やクリエイティブが生まれると予想されます。ただし、メディアのトラフィックは減少する可能性もあり、検索サイトからAIへの移行が進むことで、トラフィックの増減が影響を受ける時代が来ると考えられます。特に、エンタメ系メディアは影響を受けにくいと見込まれています。当社グループは、この変化に迅速に対応し、生産性や売上を向上させる仕組みを提供することで、変化を機会に変える努力を続けます。

Q:セグメント利益の調整額が大幅に減った理由を教えてください。

A:広告セグメントの調整額が一時的に下がった原因は、全社共通費(本社の家賃やコーポレートスタッフの費用)が含まれているためです。また、調整額にはその他収益も含まれており、今期はアーンアウトの取り崩しが6億5,000万円、JAPAN AIのエクイティファイナンスに伴う一過性損益が3億5,000万円含まれています。これらの一過性収益が影響し、調整額が大幅に引き下げられました。

Q:AppLovin社が好調ですが、御社への影響はありますか?

A:特にありません。AppLovin社は主にアプリケーション市場でビジネスを展開しています。一方、当社グループはPCやスマートフォンのWebシェアが高い状況ですが、アプリケーション向けの機能もローンチしています。AppLovin社が好調な領域でシェアを獲得できるよう、当社グループはプロダクトのローンチやサービスの強化に取り組んでいます。

決算説明会の内容が気になる方は書き起こし記事とYouTubeが公開されておりますので、ぜひそちらをご確認ください!

株主・投資家向け FAQ

最後に、日頃より、個人投資家の皆様や機関投資家・アナリストの皆様から寄せられるご質問の中で、特に多くいただく質問とその回答をまとめて公開いたします。株主・投資家の皆様にとって有益な情報となれば幸いです。

Q:御社の業績には季節性があり、下期偏重であると認識しておりますが、営業利益ベースでも下期偏重になるでしょうか?

A:今期においては、一過性損益を上期に多く計上しているため、売上収益や売上総利益でご覧いただく方が、より適切な評価ができるかと思います。

Q:マーケティングSaaS事業において解約率が上がった理由を教えてください。

A:エンタープライズ層の取引先から7月に1件の解約が発生したため、第2四半期の解約率が上昇しました。この顧客層は1契約あたりのアカウント数が多いため、解約が解約率に与える影響が大きいです。しかし、8月以降は月単位で見ると低水準を維持しており、その影響は一時的なものと考えています。今後、解約率は1%未満の水準に戻る可能性が高いと見込んでおり、エンタープライズ層からの解約は特異なケースであるため、全体の顧客維持率は健全な状況にあると判断しています。

Q:Zelto社について、のれんの減損リスクは高いと見た方が良いでしょうか。

A:Zelto社の買収当初の計画は米国におけるリセッションを考慮していなかったため、現時点の業績は買収計画を下回っています。しかし、監査法人と合意しているのれんの減損判定の計画は、現状の経済環境を考慮し、さらに保守的なものとなっています。そのため、現時点において減損の懸念は生じていないと考えています。

Q:一過性損益が上方修正にも影響を与えているのでしょうか?

A:上方修正は主にソーシャルワイヤー社の影響によるものです。一過性損益については為替変動による上振れがあるものの、シェアオフィス事業の売却益を除いて、概ね当初から計画に織り込んでおります。

Q:来期の業績見通しについて教えてください。特に一過性損益の影響はありますか?

A:来期の計画は現在策定中であるため、一過性損益の有無については明言しにくいですが、来期はマーケティングSaaS事業の黒字化を想定している点が今期とは大きく異なると考えています。加えて、ソーシャルワイヤー社の連結効果および米国のリセッションの影響を鑑み、中期経営計画の内容から再策定したものを公表する予定です。

最後までご覧いただきありがとうございました。

本四半期決算の詳細が気になった方はぜひこちらからご確認ください。

当社にご興味を持っていただけるように、noteでの情報発信も頑張ってまいりますのでよろしければフォローをお願いいたします!

▼筆者の個人的なおすすめ記事(note)

ジーニーで働くということ ~執行役員たちに聞いた、会社の魅力~

ジーニーのIR情報

IRに関するお問い合わせ

株式会社ジーニー 投資戦略部

MAIL:ir@geniee.co.jp

★開示情報・note公開のお知らせを受け取れるメルマガの登録はこちら

<免責事項>

本記事は情報提供のみを目的としており、投資勧誘を目的としたものではありませんのでご留意ください。実際に投資を行う際は、皆様ご自身のご判断で行うようお願いいたします。