インボイス制度⑤ なぜ免税事業者にとってインボイス制度がつらいといわれるのか

こんばんわ、皆様と一緒に成長していく公認会計士・税理士のガッツです。

シリーズものでお伝えしているインボイス制度について今日は取り上げます。

今日も、とある事業者の方と、Zoomで面談してましたが、インボイス制度は免税業者にすごく影響があるというイメージをお持ちでした。

そもそもなんで免税業者に影響があるといわれるのかという点をお話したいと思います。

1.前回までのおさらい(インボイス制度と関係の深い消費税との関係)

前回までお伝えした概要は以下の通りです。

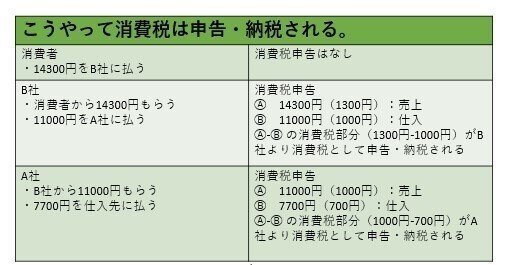

①消費税の申告において、各事業者は、売上で受け取った消費税から仕入で払った消費税を引いた額を納付する(B社だと1300円-1000円の300円を納付)

②すべての事業者が消費税を申告する必要はない。消費税の課税事業者と免税事業者が存在する。

③消費税の申告で、仕入で支払った消費税(仕入税額控除)を引こうとすると、帳簿と、もらう請求書・領収書に厳しい要件がある(今の制度の中でも)。

④インボイス制度が導入されると、③の要件の請求書・領収書に発行者のインボイス発行者番号が必要になる。

⑤インボイス発行者番号は、税務署に申告すれば発行されるが、消費税の課税事業者しか発行されない(免税事業者は申請不可)。

2.1のインボイス制度の基本的理解から消費税の免税事業者であることが与える不利益って何かを考える。

仮にA社があなた(当事者)、B社があなたの取引先としましょう。

あなたが免税事業者としたら、どうなるか。

【今の制度】

所定の要件を守れば、B社が仕入税額控除をするための請求書は発行可能。

⇒B社はA社からもらう請求書で仕入税額控除(図1でいうと1000円)が消費税の申告において可能

⇒B社の消費税納付額は300円になります。

【インボイス制度になったら】

A社は免税事業者なので、B社が仕入税額控除するための要件である請求書(発行者番号のある請求書)は発行不可能

⇒B社はA社からもらう請求書で仕入税額控除(図1でいうと1000円)が消費税の申告においてできない

⇒B社の消費税の納付額は1300円になります。

A社であるあなた自身は消費税の申告するしないにかかわらず、損はしないです。

しかし、A社であるあなたから請求書をもらい経費を払うB社は、あなたが免税事業者であることによって、消費税の納付額が増えることになるのです。

3.取引相手A社が免税事業者であるB社がとりうる判断として考えられること

いろんな対応が考えられると思いますが、B社として考えられる対応として以下が考えられると思います。

①A社が免税事業者だったとしても、A社とこれまでも変わらない条件で取引を続ける(消費税納税額は増えるがそこはB社がかぶる)

②A社とB社の交渉で、消費税負担分を何らか減額するようにする(下請け法などの関係で一方的な減額はできないですが、双方合意のもとなら取りうる対応)

③同じような取引が可能なA社以外の会社(インボイス発行可能な会社)に取引を乗り換える。

A社とB社の取引の内容にもよりますし、両者の関係性とかもあると思いますが、B社の経営者としては、②③が望ましいとは思います。

B社のとって望ましい②③になるということはA社にとってどうかというと、明らかに損ということです(②は取り分減りますし、③は取引そのものがなくなるわけですから)。

それがインボイス制度導入で、免税事業者がつらいといわれる理由です。

免税事業者が今後とれる対応ってどういうことなのかという点については、別の回で触れたいと思います。

この記事が気に入ったらサポートをしてみませんか?