【日米株価指数】令和6年8月4日 FXAceのトレード日誌

このノートは8月9日、追記47をもって終了しました。

ーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーー

このノートは日米株価指数(基本的には日経平均とS&P500)について

テクニカル分析、エリオット波動、フィボナチ比率、オプションフロー、フラクタル、需給、センチメント、ファンダメンタルズ、業績等

を用いた分析を行い、個人的な感想を書き綴ったノートです。

注1: 通常、毎週日曜日19:00(日本時間)に投稿

注2: 当ノートは8月9日まで更新を行う予定(12日-23日の休暇中に必要と判断した場合は特別追記を行う)

注3: 高α(アルファ)値を求める方に適したノート (主要な指数について記す

【例】TOPIX、G250(旧マザーズ)、NYダウ、ナスダック100)

注4: 重要な追記毎に価格を引き上げる (執筆開始直後の購入がお得)

この日誌は内容を考慮し、初回価格1588円に設定する。

(本年基本価格は1388円。1388円より高い価格で設定されているノートとについては、重要事項が記されていると理解していただきたい)

注5: 特典を加味すると月3回以上購読されている方にとっては定期購読マガジンのほうがお得

注6: 通常20回程度(4-5回/日程度)の追記を行う

(追記の際はフォロワーに通知が届く設定、当アカウントのフォローを推奨)

過去に投稿した日誌 (無料閲覧可)

当ノートは動きがあれば適宜追記(情報のアップデート)を行っています。追記を含めた値段として購入のご判断をお願いいたします。31免責事項当記事は、筆者個人の相場感・トレード日誌を公開したものです。当記事の内容はあくまで個人的見解であり、今後の相場がどうなるかを保証するものではなく、特定の銘柄の売買を推奨するものでもありません。また、当記事は具体的な投資助言を行うものではなく、当記事を投資判断の参考にする読者の投資判断の一切について責任を負いかねます。記事内容の無断転載は固くお断りいたします。免責事項をご理解、ご了承頂いた方のみ、購入をお願いいたします。免責事項

当記事は、筆者個人の相場感・トレード日誌を公開したものです。当記事の内容はあくまで個人的見解であり、今後の相場がどうなるかを保証するものではなく、特定の銘柄の売買を推奨するものでもありません。また、当記事は具体的な投資助言を行うものではなく、当記事を投資判断の参考にする読者の投資判断の一切について責任を負いかねます。記事内容の無断転載は固くお断りいたします。免責事項をご理解、ご了承頂いた方のみ、購入をお願いいたします。

本文

米国

FOMC

FRBは7月30~31日にFOMCを開催し、フェデラル・ファンドレートの誘導目標を現在の5.25~5.50%に据え置くことを決定した。市場予想どおり今会合では政策金利を据え置く一方、声明文(上)やFOMC後のジェローム・パウエルFRB議長の会見は、9月利下げの可能性について十分に含みを持たせる結果となった。

声明文では、政策金利を8会合連続で据え置くことが示された。据え置き決定は参加者12人の全会一致。インフレに関しては、このところの物価に関するデータを踏まえ、「幾分(somewhat)」との文言を追加して上昇ペースの緩和を表現したほか、FRBが目標とする2%目標の達成に向けて「幾らかの(some)」進展があったと表現を強め、インフレ率が低下傾向にあるとの認識を示した。

雇用情勢に関しては、雇用者数について「緩やかに増加(have moderated)」として、前回の「力強い増加を維持」(have remained strong)から下方修正するとともに、失業率も上昇したと表現し、労働市場が緩和しているとの認識を示した。加えて、今後の金融政策に関連する部分では、「インフレと雇用に関する目標達成に対するリスクは引き続き良い方向に向かっている」との認識を示した上で、前回までのインフレリスクを強調する表現を削除し、代わって「デュアル・マンデート(物価安定と雇用の最大化)の両面におけるリスクに注意する」との文言を追加した。経済認識に関しては、FOMC後の記者会見でも、パウエル議長が上述とほぼ同様の内容の発言をしていた。

FOMC holds rates steady

— Nick Timiraos (@NickTimiraos) July 31, 2024

No explicit signal of a September rate cut, but some very meaningful changes in the top of the statement:

-The dual mandate is back

-Inflation has been downgraded from “elevated” to “somewhat elevated” pic.twitter.com/pfEpDOkgFN

記者会見での質疑応答では、9月利下げの可否について質問が集中した。パウエル議長は「データ次第であり、将来の会合について何ら決定を下していない」との基本的なスタンスを維持する一方で、「まだその時点には達していないが、政策金利を引き下げるのが適切な時点に近づいている」「インフレが急速に低下し、労働市場が現在と同様の状況が続いている場合、9月の会合で利下げが議題に上る可能性がある」などとして、9月利下げに十分な含みを持たせる回答を行った。また、「今回の会合でも利下げすべきかどうか議論があった」と述べたほか、「インフレ率を引き下げるためにこれ以上労働市場を冷え込ませる必要はない」として、もはや労働市場をインフレ抑制のリスクとみていないとの発言もし、金融政策の局面が明確に変わりつつあることを示した。

次回(9月18日)のFOMC会合までに、雇用統計と消費者物価指数が各2回ずつ公表される。また、8月下旬にはカンザスシティー連銀が主催するジャクソン・ホール会議も開催され、パウエル議長も講演する予定だ。2日発表の7月雇用統計の結果を受けて、市場は9月FOMCで0.5%-0.75%の利上げを織り込み始めた。

米7月雇用統計

Private-sector firms added 97,000 jobs in July, the weakest since March 2023 (91,000).

— Nick Timiraos (@NickTimiraos) August 2, 2024

Three-month average private-sector payroll growth (142,000) edged down to the lowest level since January 2021

The unemployment rate rose to 4.25% from 4.05% in June and 3.50% a year earlier. pic.twitter.com/dgIQhtd0nJ

2023年4月に3.4%を記録後、徐々に悪化をはじめ、7月は4.3%(正確には4.25%)を記録。労働参加率は0.1%上昇したので実質の失業率は4.2%程度と言えるが、労働市場が悪化していることは間違いない。

サームルール

サームルールが発動した。

サーム氏は7月FOMCで利下げを開始すべきだったと発言している。

Claudia Sahm: US Recession Indicator Has Been Triggered

— Bloomberg Radio (@BloombergRadio) August 2, 2024

Watch Bloomberg Radio LIVE on YouTube

Weekdays 7am-6pm ET

WATCH HERE: https://t.co/Jgi1nPlEpG pic.twitter.com/XezvrunM0o

平均時給は3.6%増まで減速。この数字も労働市場の減速を如実に示している。

雇用統計の先行指標である派遣・テンプ雇用者数は減少が続いている。

株式相場が崩れると、今月緊急利下げが行われる可能性はあるだろう。

ISM製造業PMI

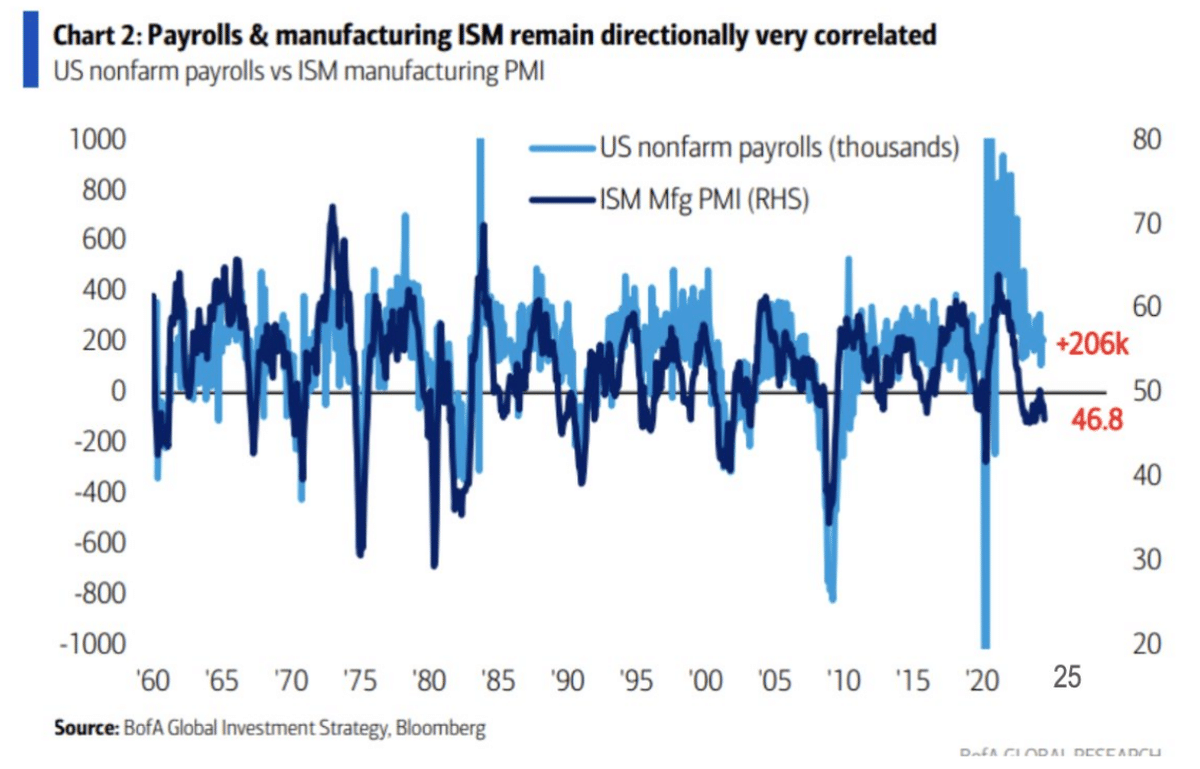

雇用統計の悪化はISM製造業の雇用指数が大幅に悪化していたことや今までのトレンドからほぼ確定していた。

製造業者の声

ChatGPT訳

「化学製品」:「ビジネスは比較的安定しているが、注文量は減少している。」

「輸送機器」:「需要は年後半に向けてさらに減少した。サプライチェーンのパイプラインや在庫は依然として充満しており、残業の必要性が減少している。中国と台湾の地政学的問題や11月の選挙が懸念材料である。」

「食品、飲料、タバコ製品」:「夏の間の季節的なビジネスの減少には慣れているが、消費者行動は通常以上に変化している。売上は減少し、顧客の注文は予測を下回っている。消費者が支出を抑え始めているようだ。」

「コンピュータ・電子製品」:「部品の供給は概ね良好であるが、ところどころで欠品がある。原材料の在庫を消化しているため、注文は通常の水準を下回っているが、2024年後半には通常の注文動向に戻ると予想される。」

「機械」:「経済が大幅に減速しているようだ。新規サプライヤーからのセールスコールが大幅に増加している。我々自身の受注残も減少している。顧客需要の増加を期待しているが、組織的な変更が必要になるかもしれない。」

「金属製品」:「残念ながら、我々のビジネスは1年間で最も急激な注文の減少を経験している。6月は予算目標を大幅に下回り、今年初めての赤字となった。」

「電気機器、家電、コンポーネント」:「ビジネスは減速しており、コスト対策を講じている。」

「非金属鉱物製品」:「通常は堅調な市場が弱含んでいる。天候が共通の要因であるが、それだけではない。」

「繊維工場」:「7月と8月の売上予測は低調だが、その状況を改善するためのあらゆる手段を講じている。医療用エンドユーザーの顧客は予測を達成し続けており、これは有望である。」

「木製品」:「高い資金調達コストが住宅投資の需要を抑制している。これにより、部品製品や在庫の必要性が減少している。」

景気の良い話は一切ない。製造業新規受注も弱い。利下げ待ったなしの状況だ。

日本

日銀金融政策決定会合

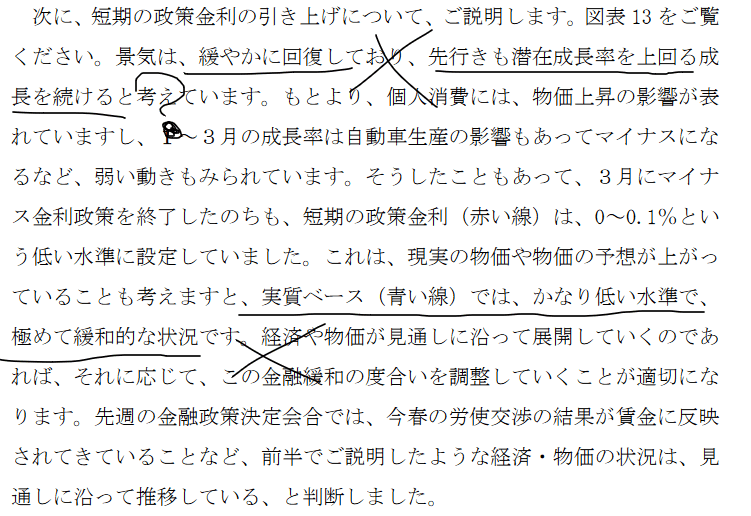

日本銀行は31日の金融政策決定会合後に、追加利上げと国債買い入れ減額計画を同時に決定した。国債買い入れ減額計画の発表は、前回6月の会合で既に決めていたことだが、追加利上げの実施については、直前になってその観測がにわかに強まっていた。

無担保コールレートの誘導目標である政策金利を0.25%程度に引き上げたことは、事前の観測報道通りだった。3月のマイナス金利政策解除では、住宅ローンの変動型金利などに影響を与える短期プライムレートは主要銀行で引き上げられなかった。今回の利上げでは短期プライムレートは引き上げられ、住宅ローンの変動型金利や企業向け貸出金利が上昇する。

従来の0~0.1%という政策金利のレンジは特定水準に修正された。この先は、0.25%刻みで利上げする可能性が高いとみられると報道機関は報道しているが、それはあり得ないだろう。そんなことをやれば、日本経済は崩壊する。

今回、国債買い入れ減額計画と同時に追加利上げを決めた背景には、円安阻止に向けた政治的介入があったことは容易に推測できる。その証拠に、岸田総理は利上げ支持を表明したし、神田元財務官を内閣参与に指名した。

以下は日銀の利上げについての岸田総理の発言。

「政府と日銀はデフレ型経済から新しい成長型経済への30年ぶりの移行を成し遂げることが肝要だという共通の認識に立って密接に連携してきている。本日の日銀の金融政策決定もこうした認識に沿って行われたものだと考えている」

「貸出金利の上昇による影響がある一方で、1000兆円規模と言われる国民の預貯金の金利増という、プラスの効果もある」

「金融政策の正常化が経済ステージの移行を後押し、経済ステージの移行が金融政策のさらなる中立化を促すとの考え方に基づいて、経済ステージの移行を何よりも重視しつつ、経済・物価動向に応じた機動的な政策運営をこれからも行っていきたい」

岸田総理はマクロ経済と現在の日本経済について正しく把握できていない。金融政策についても正しく理解していない。首相として失格で、外務大臣が適任だ。

日銀の展望レポート読むと、嘘ばかりが羅列されていた。

消費は底堅くないし、サービス価格は既に下降トレンドに入っている。

基調的物価を示す欧米型コア指数も既に下降トレンド入りしている。

物価高と報道されているが、日本の物価は先進国の中では最も低い国の1つだ。円安でも低いのだ。ドル高・円安を修正するための利上げなどやってはならない愚行だった。市場は素直に株売りで反応している。日本銀行と岸田政権は外国人投資家から見放され、信用を失ったと言っても過言ではない。

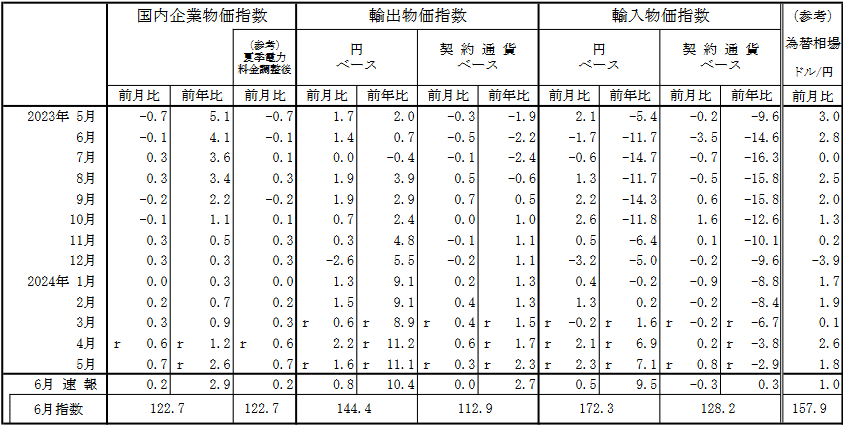

輸入物価の加速を心配しているようだが、昨年6月は-11.7%に対しての9.5%増だ。振り子がマイナスに振れた分、戻しただけ。明らかなベース効果だ。心配する必要はない。基調的な物価は減速しているのに、心配する必要のない輸入物価を心配して利上げしたのであれば愚かとしか言いようがない。

植田日銀が如何にひどい政策を実施しているか、詳しく勉強したい方は下記の動画をお勧めしたい。

元IMFのチーフエコノミストで著名な経済学者のブランシャ―ル氏は4月に以下のように述べていた。残念ながら、その通りになりそうだ。

即、利下げとQTの撤回を決めないと、過去の失敗を繰り返すことになる。もう失敗は許されない。

NAAIM Number

エクスポージャーは増加。これが40-60台へ低下しないと米株はリバウンド狙いの買いも入れ辛い。

AAII Investor Sentiment Survey

ChatGPT訳

個人投資家の株式の短期見通しに対する弱気な感情は、最新のAAIIセンチメント調査で減少しました。一方、楽観的な感情と中立的な感情は増加しました。

強気な感情、すなわち株価が今後6か月間で上昇するとの期待は、1.7パーセントポイント増加して44.9%となりました。強気な感情は、過去平均の37.5%を過去39週間中38回上回っています。

中立的な感情、すなわち株価が今後6か月間でほぼ変わらないとの期待は、4.8パーセントポイント増加して29.9%となりました。中立的な感情は、過去平均の31.5%を4週連続で下回っています。

弱気な感情、すなわち株価が今後6か月間で下落するとの期待は、6.5パーセントポイント減少して25.2%となりました。弱気な感情は、過去8週間中7回、過去平均の31.0%を下回っています。

ブル・ベアスプレッド(強気感情から弱気感情を引いたもの)は、8.2パーセントポイント増加して19.7%となりました。ブル・ベアスプレッドは、過去13週間連続で過去平均の6.5%を上回っています。

今週の特別質問では、AAII会員に対して、他の投資家が現在、過度に強気か弱気かどうかを尋ねました。

回答は以下の通り

過度に強気である:46.0%

市場に対する感情は適切である:30.5%

過度に弱気である:13.3%

意見なし/不明:9.7%

フロー・需給

バンク・オブ・アメリカ(BofA)

バンク・オブ・アメリカのマイケル・ハートネットによると、FRBが最初の利下げを行うとき、株価は下落する可能性が高い。これは、その転換がアメリカ経済の軟着陸ではなく、むしろハードランディングを示すデータと共に来るからであると語った。

ハートネット氏は、1970年以降のFRBの緩和開始の歴史において、景気後退に対応する利下げは株に対してネガティブであり、債券に対してポジティブであったことを、7つの例を引用して述べています。「2024年の非常に重要な違いは、リスク資産がFRBの利下げを極端に先取りしている点です」とハートネットは述べています。

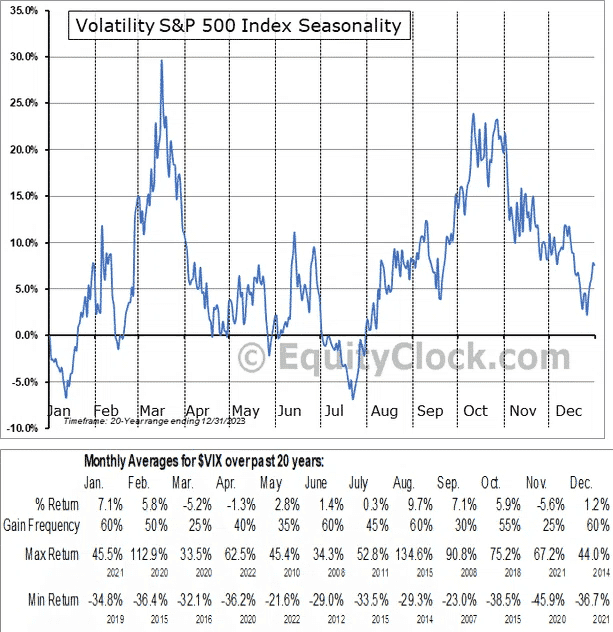

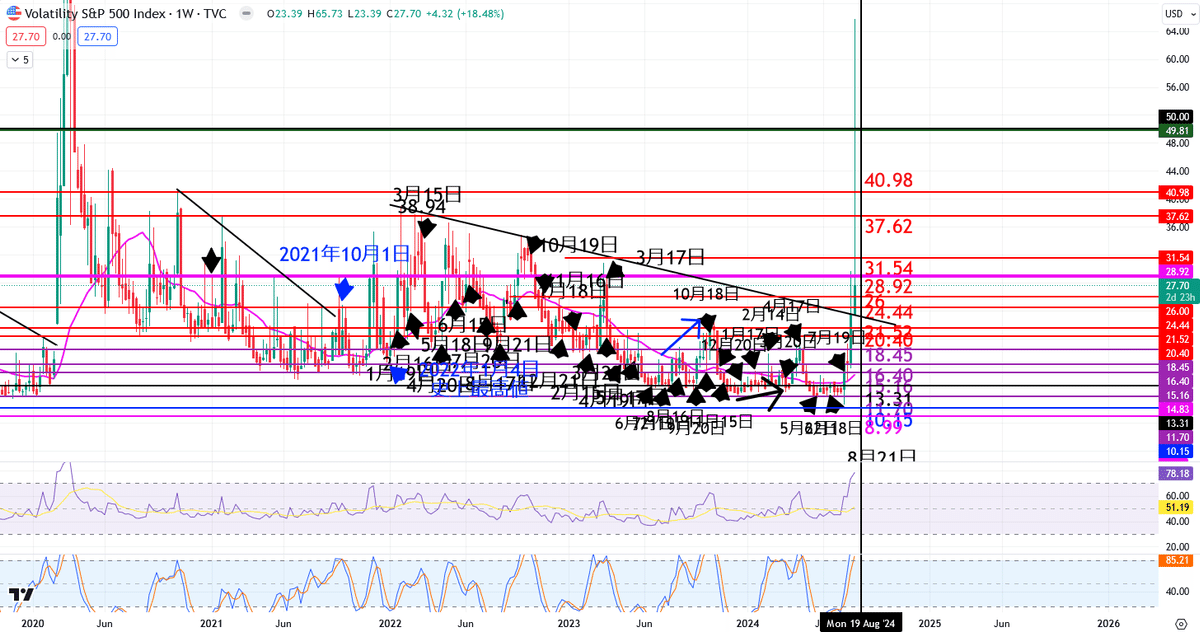

株式市場はすでに弱さを見せており、投資家たちはFRBが急速に緩和せざるを得ないとますます確信しています。この引き戻しは株式市場の変動を煽り、CBOEボラティリティ指数(VIX)は2024年において2回目の20を超えるスパイクを見せました。

木曜日のデータで失業保険申請件数がほぼ1年ぶりの高水準に達し、製造業が縮小したことを受けて、ウォール街の株価は下落し、政策に敏感な2年物国債が主導する形で国債が上昇しました。

FEDバランスシート

$27.064B減

準備預金残高

$15.061B減

翌日物リバレポ

CFTC S&P500 非商業部門ネットポジション

ネットショートからネットロングに転じた。

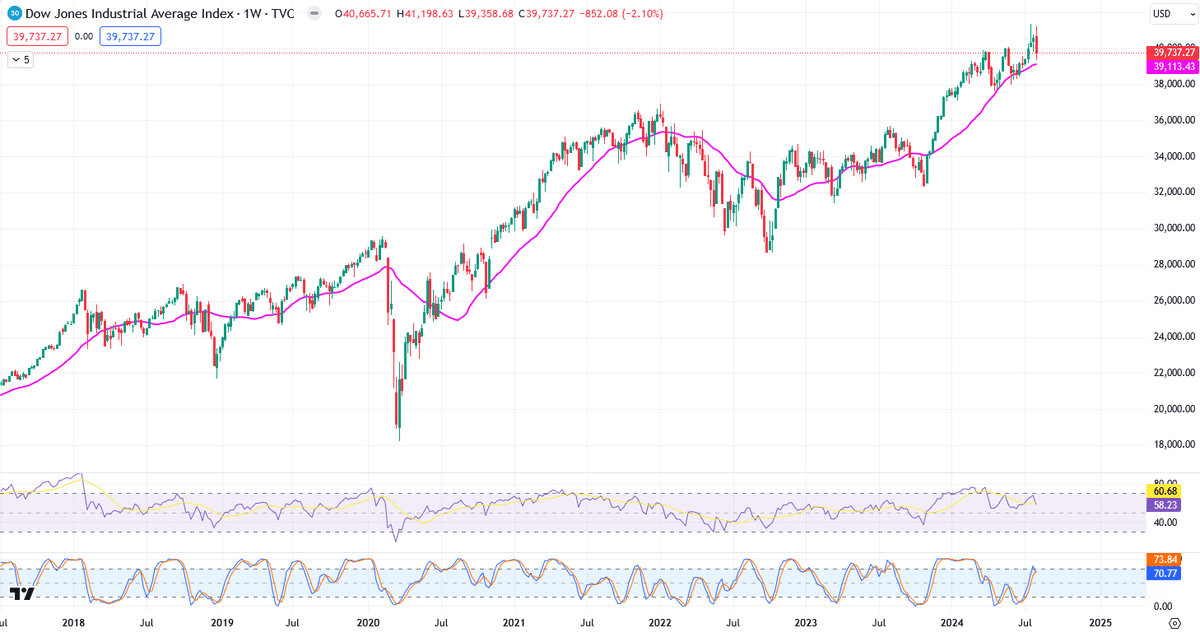

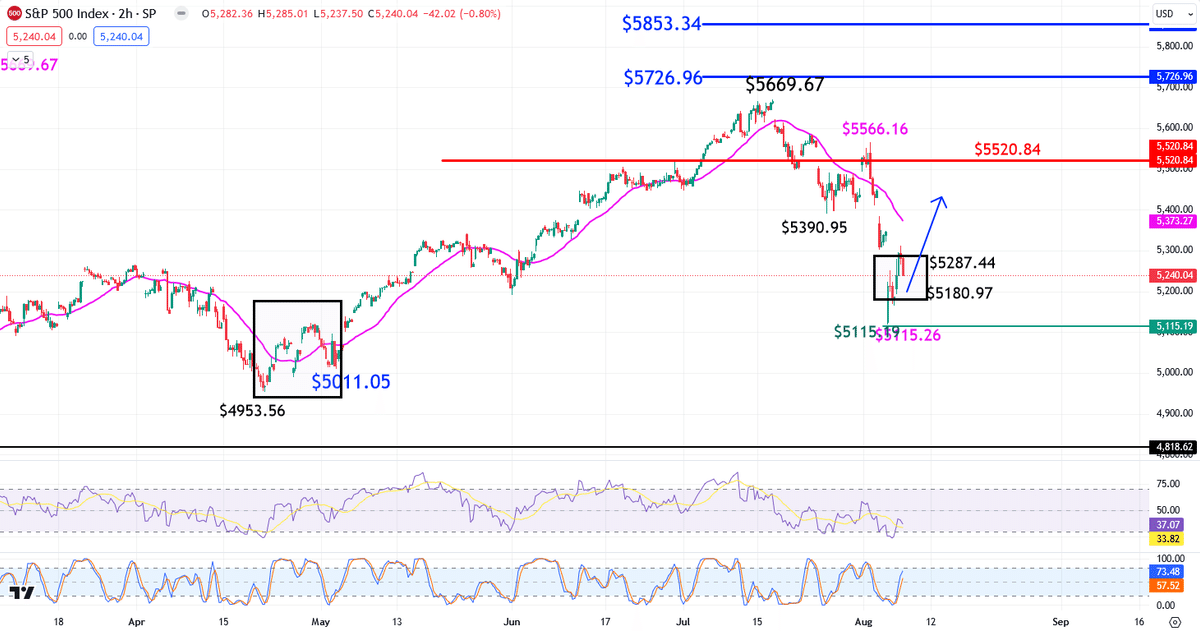

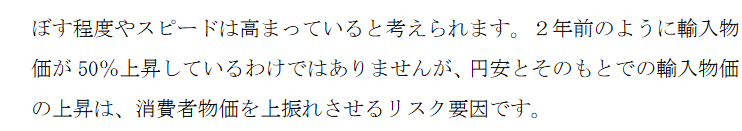

米株価指数 SPX・S&P500

まずは7月28日付けの日誌に記した内容を確認する

添付貼り付け開始

添付貼り付け終了VIX

7月OpEX以降から10月まで上昇する傾向がある。今年は米大統領選なので通常よりもボラは上昇する可能性あり。要注意。

雇用統計を受けてVIXは急上昇。季節性通りの動きとなった。

$28.92に合致する水準($29台)まで上昇後、$23台まで低下して取引を終えた。昨年3月以来の高水準である。

昨日の急騰は今度更に上昇する余震だと捉える。

vs SPX

年末までの見通し

5月中盤以降、下図のようなイメージを持っている。2日発表の米雇用統計を受けてVIXは$30弱まで急騰し、一時的に下落トレンドチャネルを大きく上回った。今後、ウェッジを形成し、パワーを溜めながら更に上昇するイメージが湧く。9月-10月または1月-2月に暴騰するイメージ。

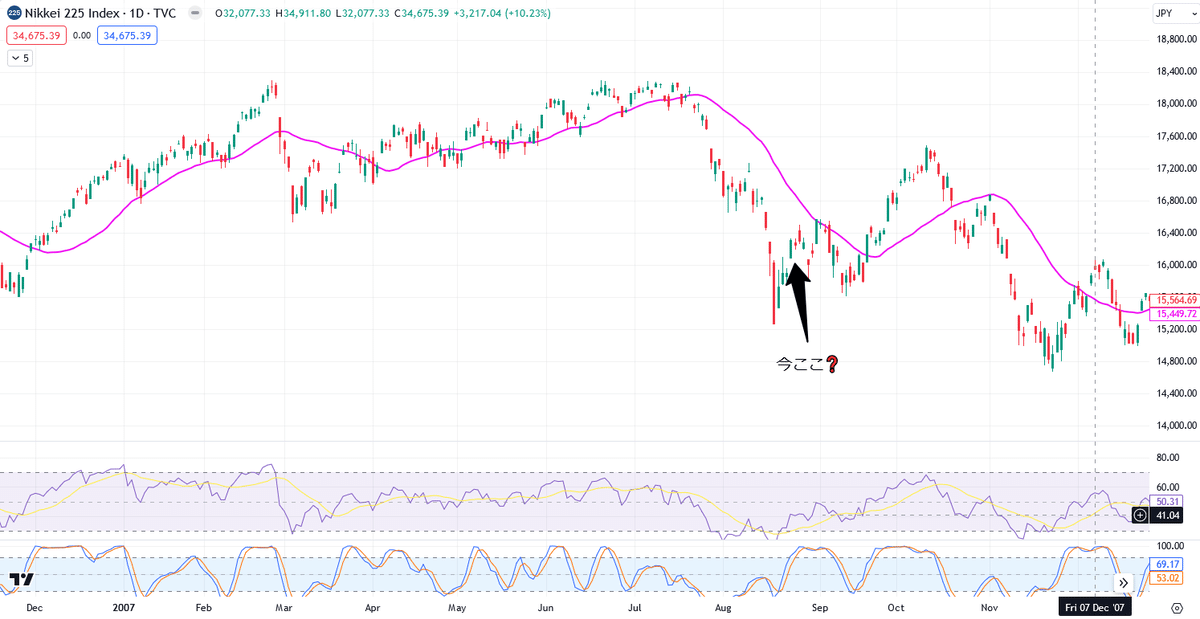

8月3日取引終了時点

直近の値動きに最もよく相似している時期は2007年前後だ。当時は高水準のFFレート、失業率は底打ちから上昇・悪化し始め、金融危機で多くの銀行が破綻した。既に景気後退への予兆(銀行破綻、コマーシャル不動産不況、雇用市場の鈍化等)は既に露見し始めている。

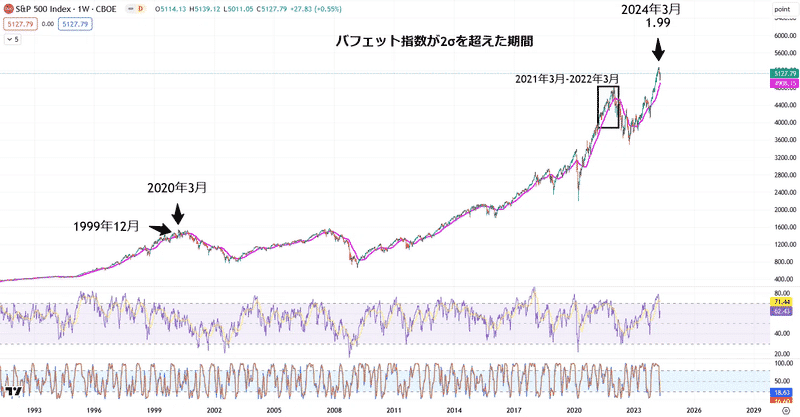

直近の下落と強いGDPで割高感は僅かに修正されたものの、超割高圏であることに変わりない。

さらに遡ると、2000年前後に状況が似ている。バフェット指数的にも、2000年同様に2σに到達しており、超割高だった点が相似している。

SPX vs 失業率

失業率(遅行指数)が上昇・悪化トレンド入りすれば、株価は必ず大きく調整する。

8月2日(金)に発表された失業率は4.1%から4.25%へ悪化した。サームルールが発動した。FRBはビハインドザカーブだ。ノーベル経済学賞受賞者のクルーグマン氏はそうツイートしている。

Dear Fed: As some of us have been saying for a while, you’re well behind the curve. Inflation has been beaten; labor market weakening fast. Cut, cut, cut.

— Paul Krugman (@paulkrugman) August 2, 2024

NFPは減少しているがまだかろうじて増加している。雇用が完全に悪化する前に緩和政策で対応できるか否かが今後の焦点となる。

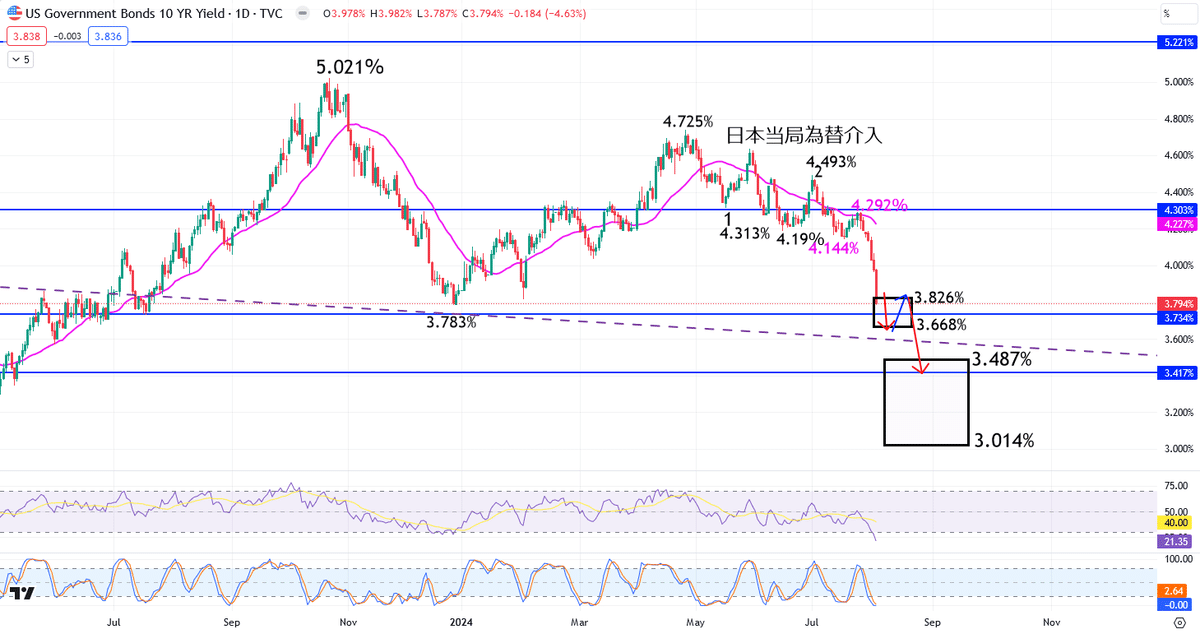

米10年債利回り

過去20年の10年債(価格の推移)の季節性は下図の通り。利回りの動向は下図を上下逆さにする必要がある点に留意。

7月2週目から8月一杯まで債券価格は上昇(利回り低下)する傾向がある。今のところ、傾向通りに利回りは低下トレンドを辿っている。

7月28日付けノートの本文に"4.292%が戻り高値になった可能性が高まっている。4.292%未満で推移すれ4%を割り込む展開をイメージできる"と記したが、その通りになった。

今後、3.4%方向へ更に下落するイメージだ。景気後退を織り込む値動きとなる。

26WMA 3.95%辺り

SPX

中長期

昨年11月5日付けノートの本文に記した通り、Zweig Breadth Thrustのシグナル点灯を受けて当時の見通しを下図のように変更した。

上図の値動きは1971年12月以降の値動きを参考にしていた。

SPXはイメージ通りに最高値を更新した。

過去の動向から予想すると、昨年11月からの上昇トレンドは今後も続くとイメージしていたが、実際にそうなった。

2023年11月3日 $4358.35(終値)

2024年5月2日(6か月後) $5064.20(終値)

5月2日時点 +16.2%

年末年始の値動きを観察した上で2024年の年初に下図のような値動きに見通しを変更した。今後、大きな調整は無く、2025年までじりじり上昇するとイメージしていたが、既に上値目途レンジ下限を達成した。

そして、史上最高値を付けた7月16日にレアなシグナルが発生した。

Whaley Breadth Thrust(WBT)

7月16日にWBTが確認された。SPXはその日に史上最高値を付けた。

WBTとは5日間の上昇株数が5日間の下落株数を約3対1で上回るときに発生するレアなシグナルである。言い換えると、このシグナルは株式市場の上昇トレンドが非常に狭いセクターから非常に広範囲に短期間で転換したときに発生する強気シグナルだ。

1962年以降、今回で15回目の発生となる。

リーマンショック以降では今回で6回目のシグナル点灯となる。セオリー通りならこのシグナルが点灯した後の調整は絶好の買い場となる。

シグナル点灯時の値動きを確認する。

昨年11月に発生した時は米経済成長が加速する場面だったし、テクニカル的、バリュエーション的にも株を買いやすかった。しかし、現状のマクロ環境は消費減速や失業率の悪化が徐々に進行しているし、バフェット指数は米株式相場が超割高だと示唆しているので米指数が更に上昇するにか否かは疑念が残ると先週のノートに記していたが、その疑念を正当化する米指数の下落となった。

最新のバフェット指数は以下の通り。

5月31日時点の指数は+2σ辺りで推移。相当な割高だ。

8月1日時点 190.68%

2σに到達した時期の米株式相場を確認すると、時間差で当時の重要な天井を付けた後に大きな調整が起こっていた。

2022年-2023年 約-28%

2000年-2002年 約-51%

1968年-1970年 約-37%

1965年-1966年 約-24%

1961年-1962年 約-29%

結局、WBTが発生した日(7月16日)が最高値を付けた日となった。

SPXの値動きをエリオット波動を用いてカウントすると調整後にもう一段上昇するイメージは湧くが、どのようはインデイケーターも米失業率の悪化には勝てない。

仮想通貨も崩れてきた。

日銀の政策変更と米7月雇用統計を受けて米国株も(日本株)ポジションを大きく減らした。

長期的には$10000前後までブル相場は続くイメージだが、短期的には調整が始まるだろう。

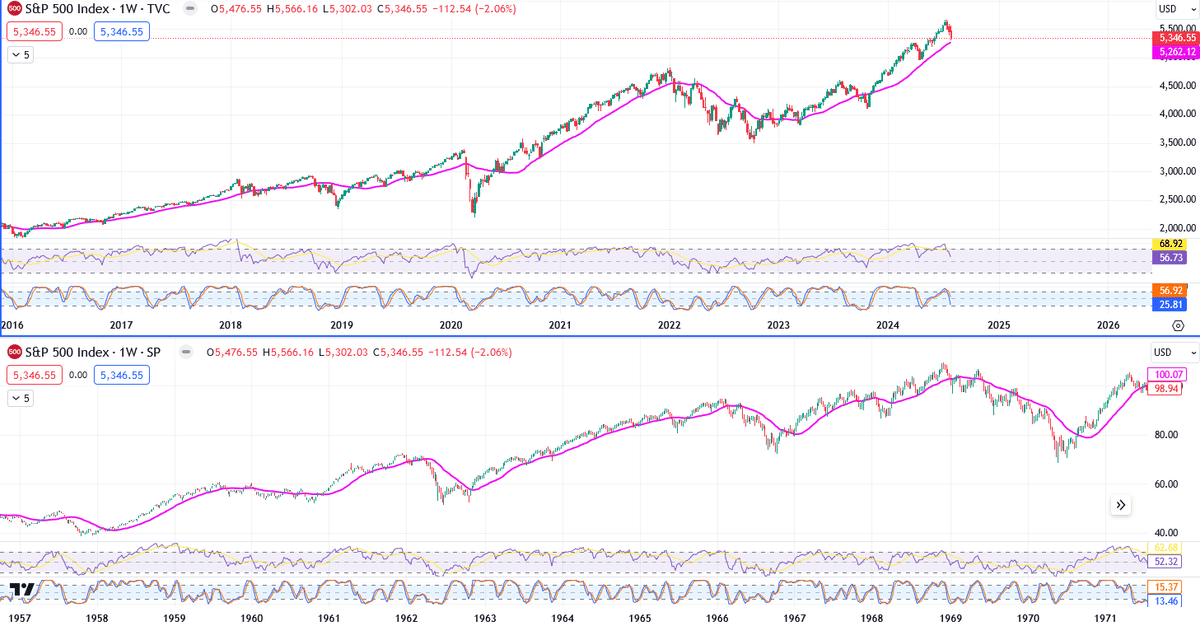

フラクタル

現状のマクロ状況は1968年-1969年の経済動向と値動きに非常に似ている。

バフェット指数 2σに到達

米大統領選 &民主党大統領候補のドタバタ劇

失業率

値動き

1968年9月-1969年5月の失業率は3.4%で底打ちした後、1969年後半にかけて徐々に悪化。1970年1月から急激に悪化。現在の失業率の値動きに非常によく似ている。

1968年12月最終週の値動きが現在の値動きと合致すると考える。このフラクタルについては以前投稿したノートで取り上げたことがある。

上図の値動きを参考にすると、今後の値動きは下図のようにイメージできる。

26WMA $5260台

当面は$5260前後での上下動の推移をイメージ。

SPX急落でFRBは利下げを開始し、指数はリバウンドするものの高値を超えることが出来ずに、雇用・消費・業績悪化を伴って下落トレンドが続くというイメージが湧く

このフラクタルを参考にして相場の値動きを見ていく。

季節性

8月後半まで調整する傾向あるが、現状その通りの調整が始まっている。

米大統領選サイクル

大統領選の年の8月は年を通じて最高のパフォーマンスを見せる月だが、今回のパフォーマンスは非常に悪い。

短期

下図は7月28日付けノートの追記40に載せたチャート。

7月安値を下回ったので$5300辺りまで下落。引け前にショートカバーが入り多少リバウンドして取引を終えた。

1968年12月後半-1969年1月前半の値動きを参考にすると、下図のような値動きをイメージできる。

26DMA $5442

26WMA $5260台

CFD

下図は7月28日付け追記41に載せたチャート。

26DMA $5520台

26WMA $5260辺り

今週の決算発表

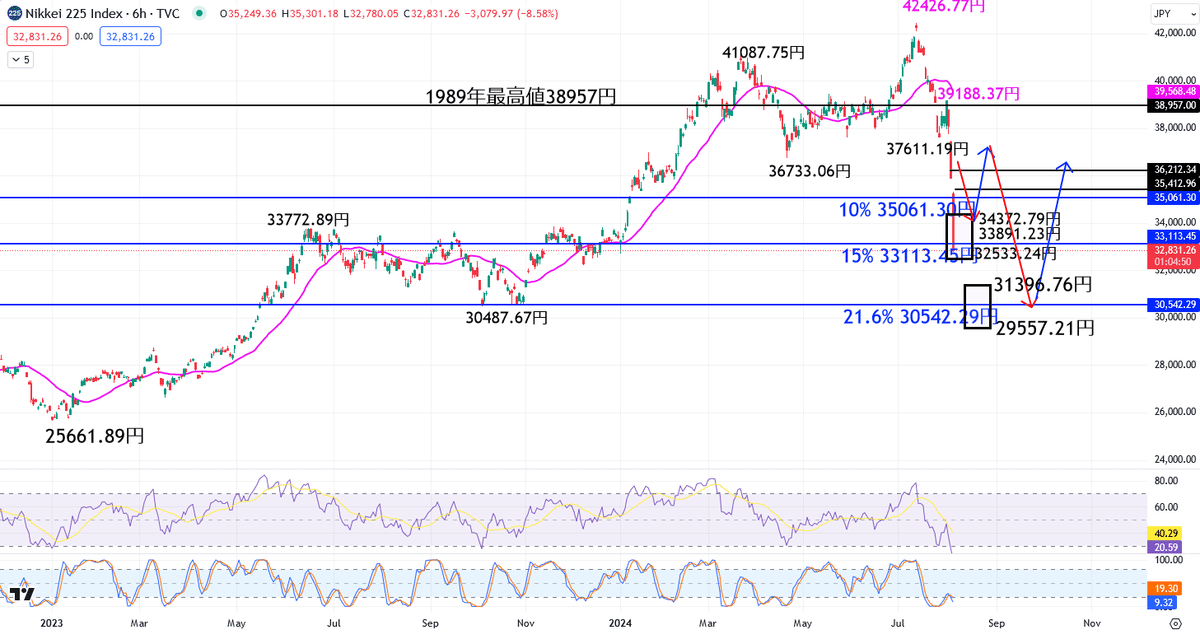

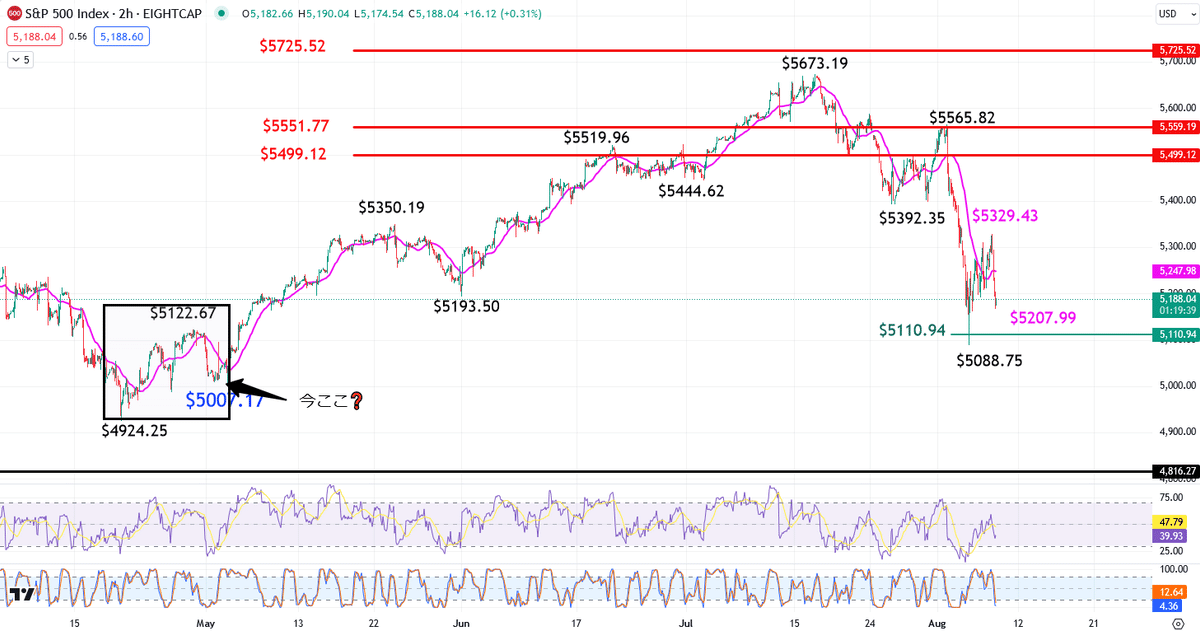

日経平均・CFD

7月28日付け日誌に記した内容を確認する。

添付貼り付け開始

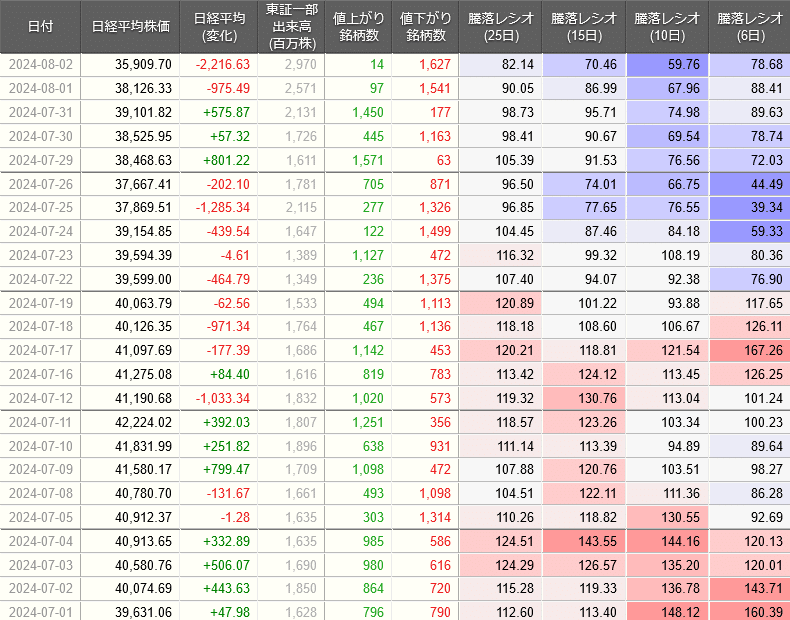

添付貼り付け終了裁定残(7月26日)

買い残(青)23134億円 vs 26424億円

売り残(赤)5564億円 vs 5550億円

差額 (黒)

外国人投資家

東京証券取引所が8月1日発表した7/22~7/26の投資主体別売買動向(東証、名証2市場の合計)によると、海外投資家は現物株を2週連続で売り越した。売り越し金額は5659億円と、前の週(2460億円の売り越し)から売り越し額は拡大した。

現物と先物を合算すると海外投資家は1兆5617億円の売り越しとなった。日経先物を7707億円売り越し、TOPIX先物は2250億円売り越した。

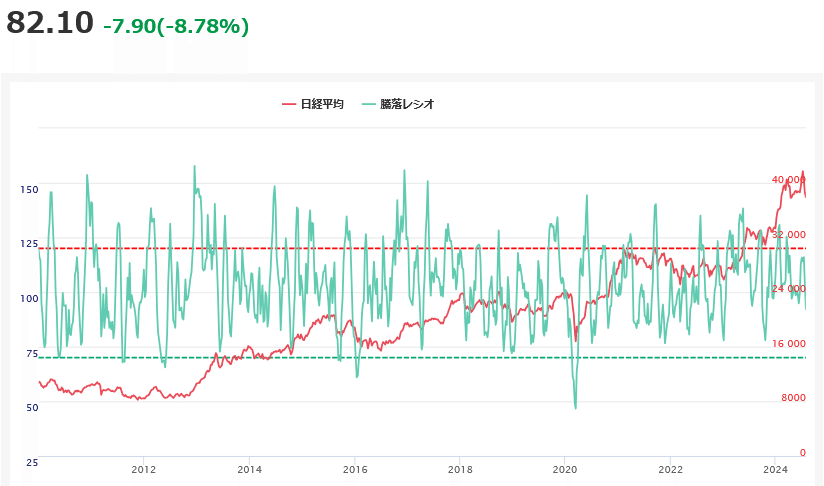

騰落レシオ

空売り比率

日経VI

29.44

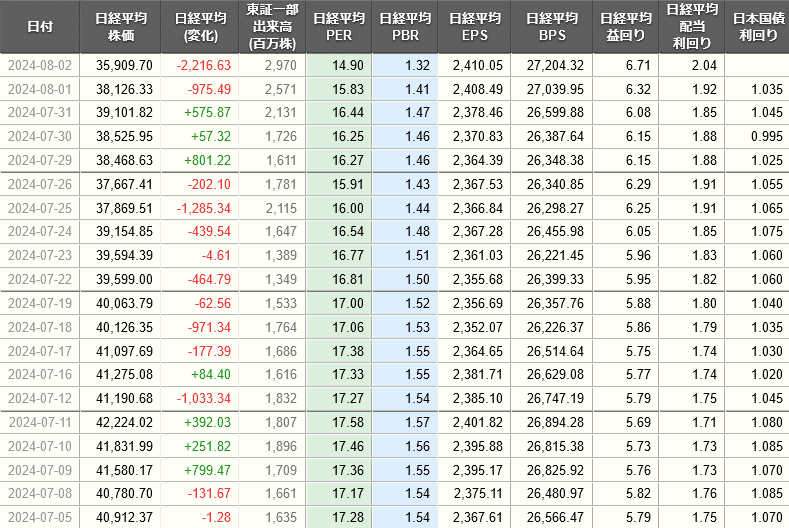

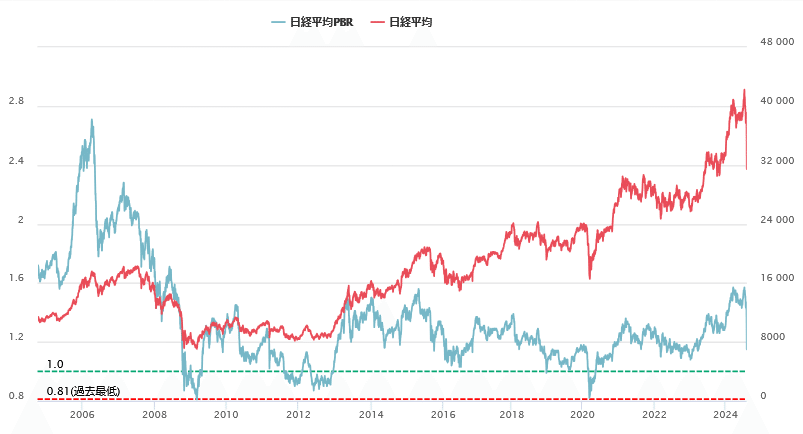

PBR

今後、1.2倍前後まで下落するのではないか。

中長期の見通し

アベノミクス始まる前が懐かしい。最高だった@Zoukers: これが其の時の#ドル円値動き予想と#日経平均予想 pic.twitter.com/EOhwqhyLTL

— FXAce (@Zoukers) August 27, 2015

#NIKKEI225 #日経平均 Buy the dip since 11/16/2012 pic.twitter.com/gb9WypXExq

— FXAce (@Zoukers) November 14, 2013

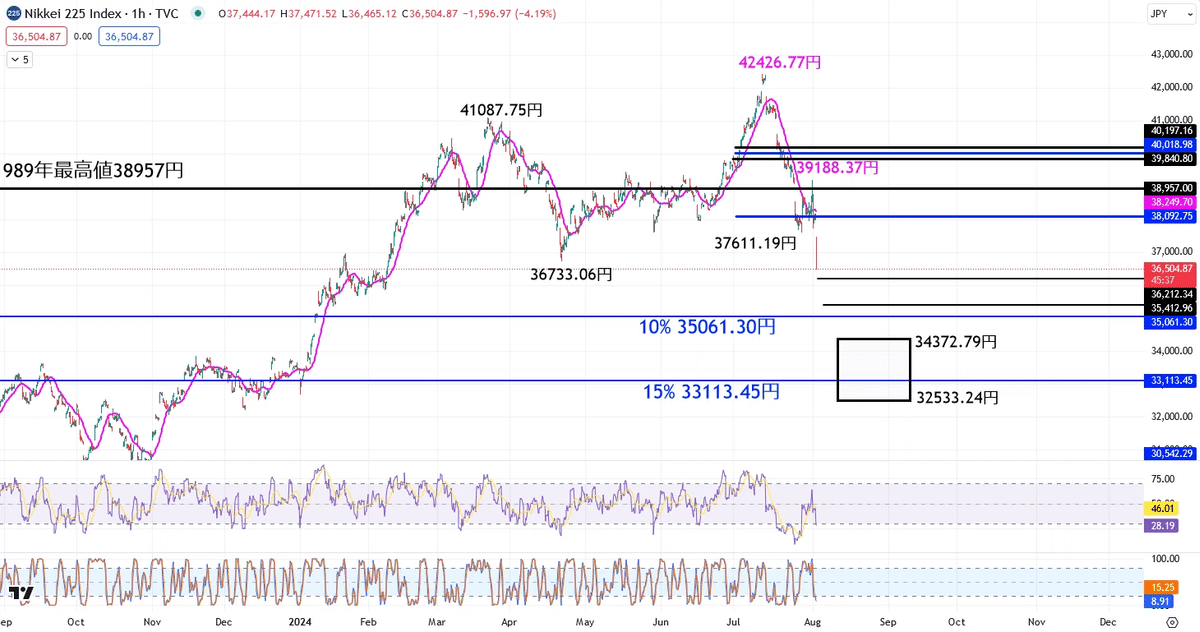

昨年後半から2025年中(巳年)に50000円前後へ上昇するというイメージを持っていた。既に最高値を更新し、42000円台に到達した。

今後の日経平均の上値目途は

— FXAce (@Zoukers) January 21, 2024

70000円台-80000円台

です。 pic.twitter.com/fE6AGpPjJ5

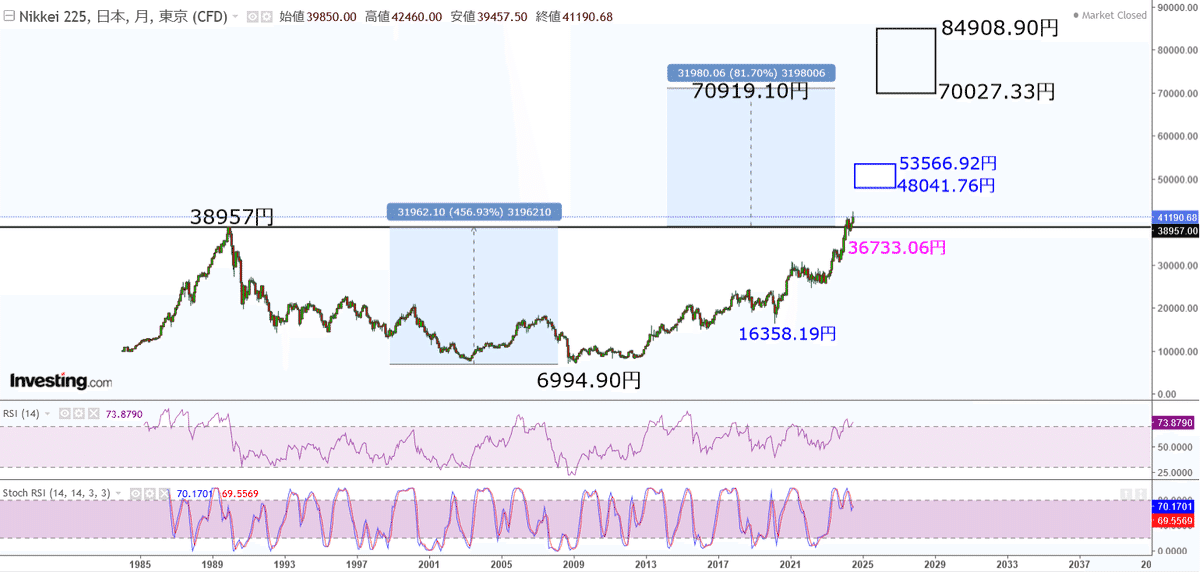

長期チャートをしっかりと確認している投資家はある形を必ず想像するはず。

カップウィズハンドル(CWH) & エリオット波動

CWHの上値目途は71000円弱。エリオット波動の長期上値目途レンジ下限は70000円辺り。今後、70000円を目指して上昇するイメージ。

16358.19円から始まった上昇波動の上値目途は50000円前後のレンジ。

36733.06円以上で推移できれば上昇トレンドは継続可能と考えていたが、日銀の愚かな政策変更により、日経平均は大幅に下落することとなった。米国労働市場の悪化により、株価の調整はさらに拡大する可能性が高まったと言える

長期的には日本株を持たざるリスクは高まっているのは間違いない。

今年の見通し

https://t.co/KXoygOkak5 pic.twitter.com/phMPFuZTT6

— FXAce (@Zoukers) April 6, 2024

2022年1月の見通し。巳年で最高値を更新するとイメージしていたが、辰年の今年2月22日に最高値を更新した。

2023年末時点では

第1四半期は弱く始まり、3月メジャ―SQ・春彼岸辺りで底を付ける。その後、上昇トレンドが始まるが、9-11月に短期調整へ。米大統領選投票日(11月5日)以降最高値を試す・超えるイメージ

を持っていたが、日本株は年始からぶっ飛んだ。すでに最高値を更新し、史上初の40000円台を付けた。今年もしくは来年に重要な高値を付けて大きな調整をイメージとしていたが、現状そのような値動きとなっている。40000円台を確実に維持できるようになるには2027年以降になるとイメージしている。

季節性

8月の米OpExまで下落する傾向あり。実際に大幅な調整が始まっている。

フラクタル

下図は昨年12月に作ったイメージ。

7月前半時点では下図のようにイメージしていた。2018年の値動きを参考にしていた。

vs 2018年

下図のように40000円までリバウンドした後に、売りが優勢となり、35000円台前半まで下落するイメージを持っていたが、愚かな日銀のタカ派への政策変更により、予想よりリバウンド幅は小さいものに留まり、下落が早まった。

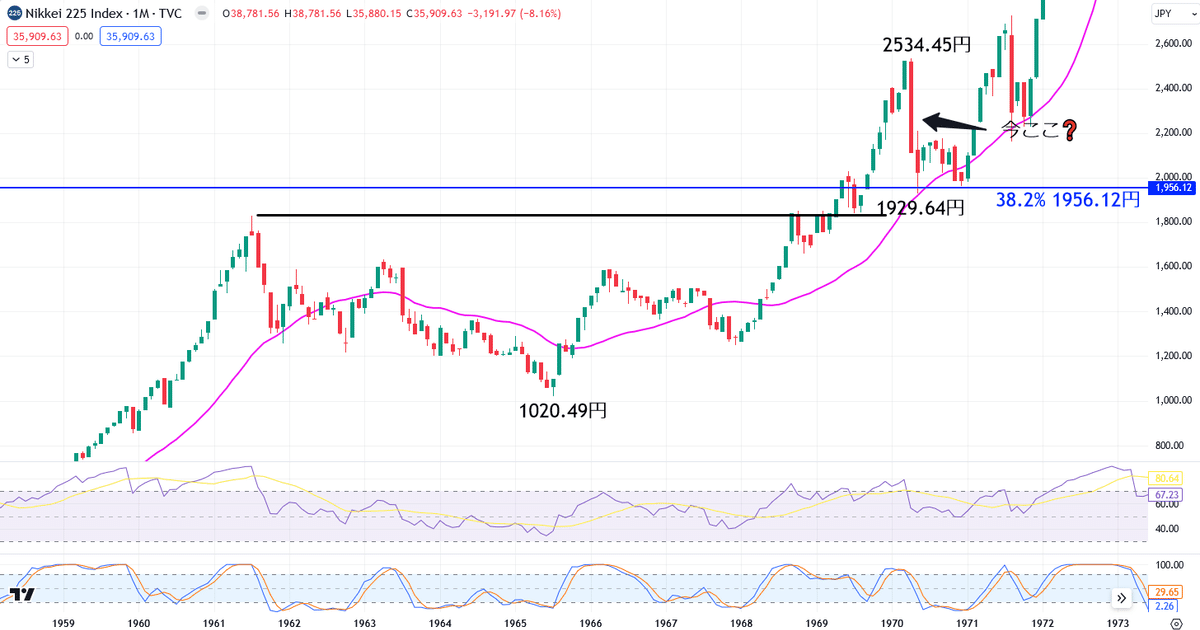

vs 1970年

SPXの1968年フラクタルを見ている時、当時の日経平均はどの様な値動きを辿っていたのかを確認確認すると、バブル崩壊から現在に至るまでの値動きと、1961年高値から1970年までの値動きが非常によく似ていた。

上図の値動きを参考にすると28000円台まで下落することになる。

米労働市場の悪化、消費・GDP減速から業績減速で米株価指数の調整、日本当局の自爆の円高誘導、タカ派の日銀から受ける逆風を考慮するれば十分あり得る。

26MMA 32300円台

信用残(一般信用と制度信用の合計)

6月23日付けノートで信用倍率の動向と株価の動向を確認した。

直近の信用買いは大きく増加していた。日銀の酷い政策で急落するのは当然だろう。

先々週の買い残は4.9兆円強まで膨らんていたが、その後減少。

買い残がこの水準まで膨らんだのは2005年12月以来だ。当時の値動きを確認する。

2003年4月安値以降の値動きと2020年3月安値以降の値動きは非常によく似ている。2006年は量的緩和解除とゼロ金利解除が福井日銀によって行われた年。今回同様、早すぎる政策変更だったことは周知の事実だ。

当時の値動きを参考にすると、今後の値動きは下図のようにイメージできる。加えて、この値動きは前述した2018年フラクタルと同じ波動だ。

実際に、この値動きになる可能性が出てきている。33000円台-34000円辺りで下げ止まる可能性はあるが、米労働市場の悪化でその可能性はゼロに近くなったと言える。

昨年後半は、もっと大きな上昇を期待していたが、植田日銀の失政により難しい状況となっている。米雇用市場も徐々に怪しくなってきているし、辰巳天井を形成する可能性が高まっている。

短期

下図は7月28日付けノートの追記43に載せたチャート。CFD・先物は大幅に下落して取引を終えた。34000円台中盤で取引再開となる見通し。

vs 2018

2018年後半に相似した値動きになるのであれば、34000円辺りで下げ止まり、リバウンドが始まる。

ただ当時と異なるのは、日銀のサポートがあるかないか。現在は日銀からは逆風が吹いている。日本株・指数は非常に買い辛くなった。

vs SPX

SPXは更に下落することを考慮すると日経平均は更に下落することになる可能性はある。

SPXのように7波の下落になるのであれば下図のような値動きをイメージできる。ドル安・円高、米株安が進行すれば十分可能だ。臨機応変に対応したい。

CFD

vs 2018年

2018年後半の調整と同じ波動になるのであれば、34000円前後で一旦下げ止まる。

vs SPX500 CFD

最悪の場合は下図のような値動きをイメージできる。

vs FFレートと日銀

バブル崩壊後、FRBがFFレートを下げる(景気後退)場合、日本株もほぼ下落している。

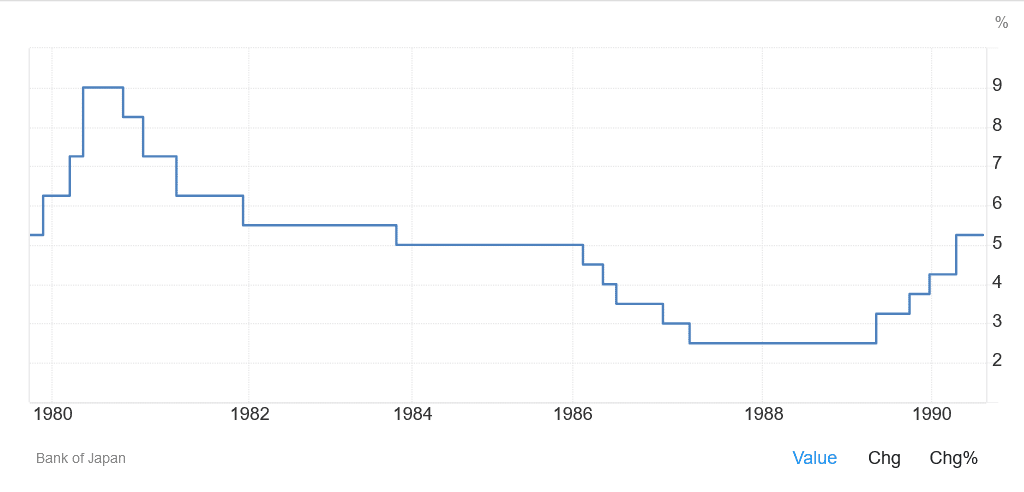

バブル崩壊前の1980年代はどうか。

上昇トレンドは1989年12月まで続いた。1980年代前半のGDP成長率は3%以上で推移し、高度経済成長を達成していた。人口動態(人口増)と日本銀行が緩和的な政策を続けていたことが主因。加えて、ドル円は200円台で推移していたため、輸出は絶好調だった。

1985年10-12月期に7.3%増という驚異的な成長率を記録後、1986年Q1から急激な景気鈍化が始まった。1987年Q1に1.1%増で底打ちするまで景気は急速に悪化。それでも株価は短期調整(1986年9月-10月に-18%弱、1987年後半に-21%強の調整)を挟みながら上昇を続けた理由は、1986年1月から日本銀行が利下げを始め、経済を支えたからだ。

因みに、景気減速した理由はプラザ合意(1985年9月22日)で米国のドル安政策が始まったからだ。このドル安政策と日本当局の円高誘導で日本の製造業(半導体産業を含む)は壊滅した。

1980年代はインフレ率の減速と共に、日本銀行が利下げで景気を支えていたため、日本企業の収益改善は1989年まで続いた。

1980年代に日本株が大きく上昇した理由は整理すると

日銀緩和政策

高度経済成長(人口増)

ドル高・円安

企業収益の成長(プラザ合意以降、円高に振れたが、日銀の緩和政策で企業業績は成長したことが株価上昇の要因。バブルであることは間違いないが)

が主な理由となる。

現在は?

基調的物価は減速(=景気減速)しているにもかかわらず、日銀はタカ派へ転換 ✖

低成長・GDPは4期連続で減速中 ✖

ドル高・円安を政府・財務省・日銀が自ら修正する愚策を開始 ✖

企業収益は過去最高を更新中だが、上記3つの理由で今後大幅に減速するだろう(業績減速を先行指標である日本株は織り込み始め、大きく売られている最中)✖

人口動態(人口減)△

日本株を売りたい理由ばかりで、買いたい理由は一切ない。加えて、米国経済が鈍化・悪化を始めえるとどうあるか。想像に難くない。日銀と政府が間違いに築いて方向転換するまでは、日本株には(短期リバウンド狙いを除いて)手を出せない。

因みに1990年以降日本株バブルが崩壊した主因は日銀が引き締め過ぎたことだと考えている。コアコアCPIは3%増前後までしか上昇していないのに、日銀は5%強まで利上げを実施した。(勿論、1989年3%の消費税導入や財務省の財政引き締め政策等も関係している)

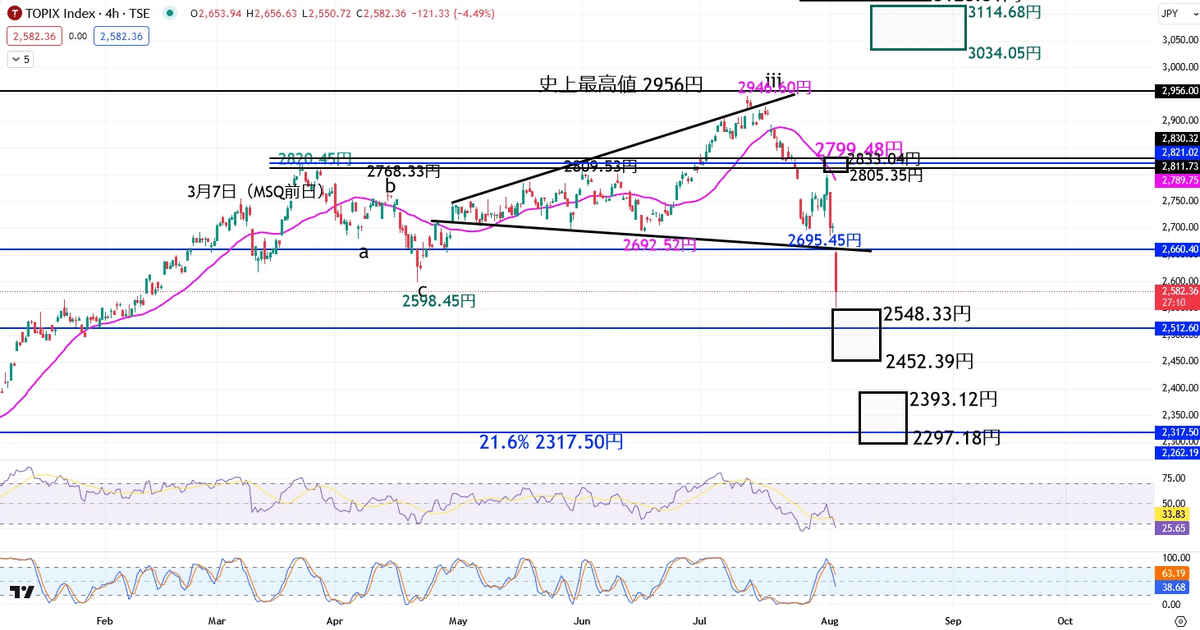

TOPIX

vs FFレート

高い相関性あり。

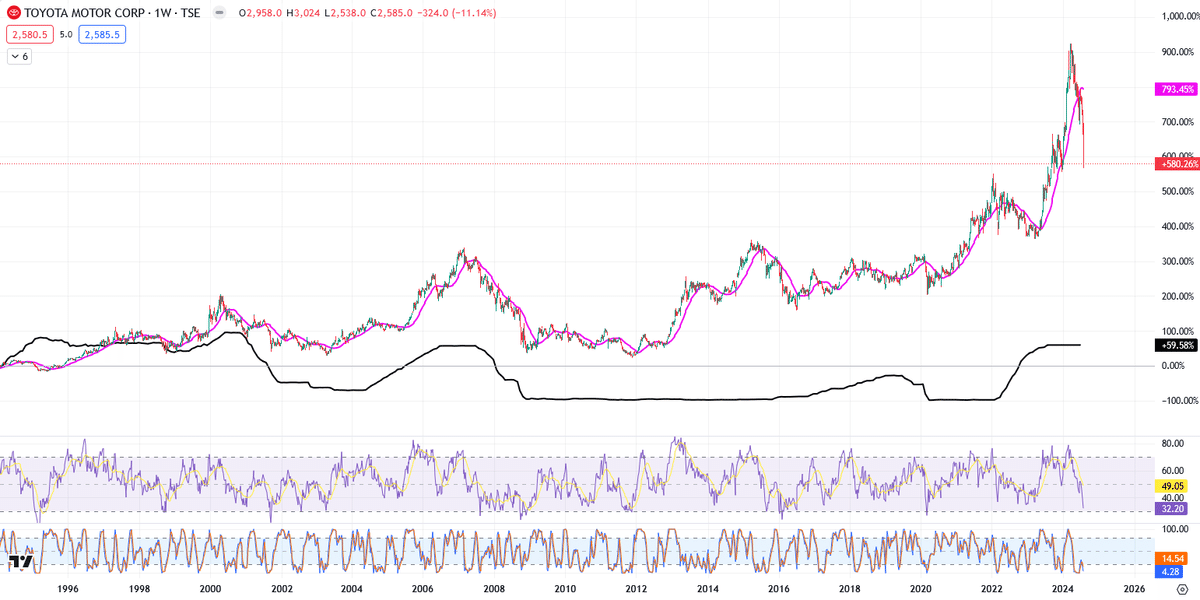

ドル円 vs FFレート

日本株の時価総額トップはトヨタだということを考慮すると当然だろう。

FFレート vs トヨタ

下図は7月28日付けノートの追記45に載せたチャート(とコメント)。

問題は短期リバウンド後にどうなるかだ。さらに下げると考えるのが妥当だ。

景気は悪化、物価減速、名目賃金は大して上がっていない状況で最低賃金をあり得ないほど引き上げ、利上げを行い、QTを開始。今後、どう考えても企業業績は悪化する。加えて、米雇用市場が怪しくなっている。ISM雇用の大幅悪化。求人件数は景気後退時にしか見られないほど激減した。増えているのはパートの仕事。失業率は上昇傾向が続いている。雇用の先行指標である派遣は大幅に減少中。

2500円台を下回って取引が始まることはほぼ確実な情勢。その場合野下値目途は2300円台前半となる。

2452.39円を下回ると2300円台へ。つまり、2946.60円から5波構成の下落になる。

この場合、下図のような値動きがイメージできる。

今週の注目経済指標

5日 米7月ISMサービスPMI

6日 日6月家計調査・消費支出、豪RBA、米貿易収支

8日 米消費者信用残高、米失業保険申請件数

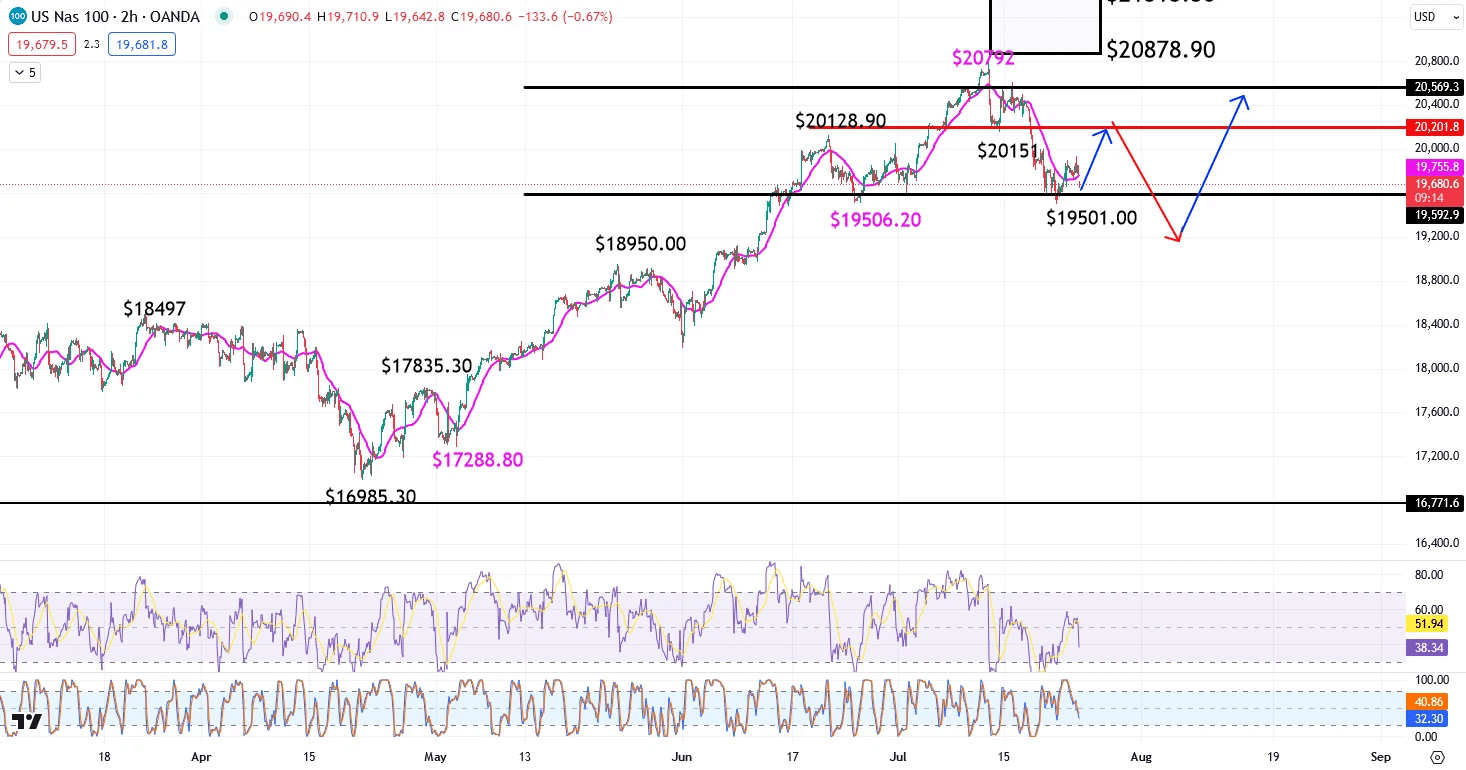

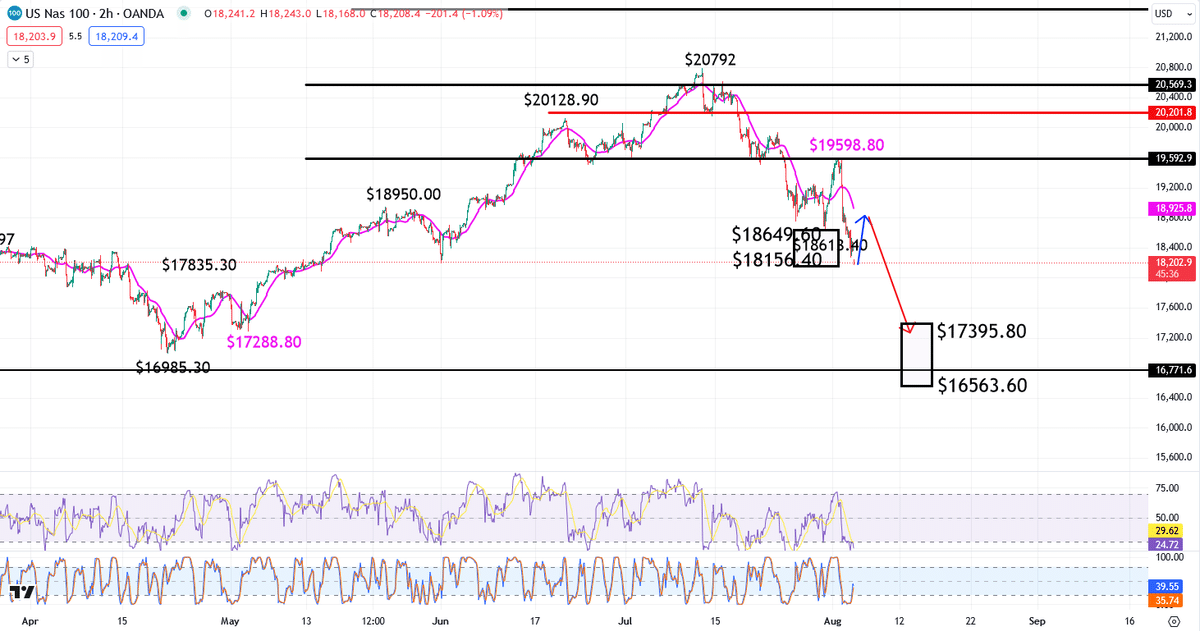

追記1 07:07 08/05/2024 NDX・ナスダック100

下図は7月28日付けノートの追記29に載せたチャート。

2日、米雇用統計発表後に安値を下回ったので、調整は拡大する可能性が高まった。

SPXと同じ波動になる場合は下図のような値動きをイメージできる。短期下値目途は$17000前後のレンジとなる。

26WMA $18500台

追記2 07:15 08/05/2024 NDX・ナスダック100 CFD

$19598.80未満で推移すれば$17000前後のレンジへ向けて調整が続くイメージ。

26DMA $19700辺り

26WMA $18600辺り

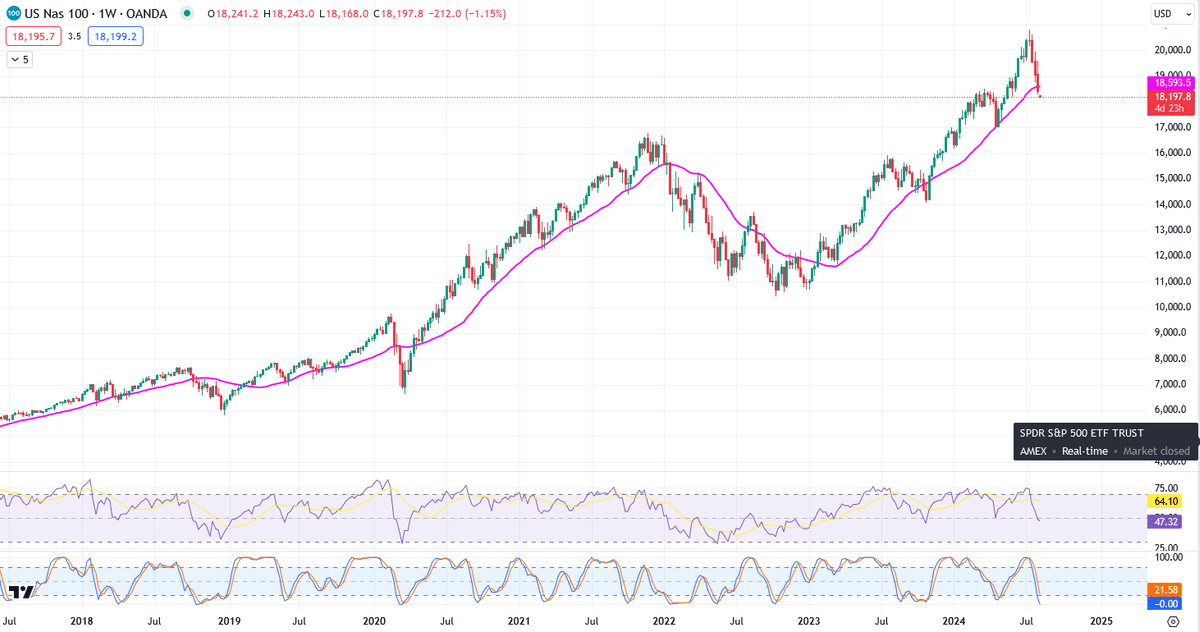

追記3 07:32 08/05/2024 DJI

下図は7月28日付けノートの追記2に載せたチャート。

$41000の上値目途レンジに到達後、売りが優勢となった。

26DMA $39700台

26WMA $39100辺り

vs 1968年前後

追記4 07:48 08/05/2024 SPX CFD

短期下値目途レンジ上限手前でショートカバーが入っている。月曜日の早朝はショートカバーが入りやすい。日本時間0800以降の値動きからが本番なの一旦リバウンドするのか否かを注視。

$5565.82未満で推移すれば、下落トレンドは続く。

26DMA $5510台

26WMA $5270辺り

この水準を完全に下回ると大きな調整が始まる可能性は高まる。

追記5 08:39 08/05/2024 日経CFD

下値目途レンジ上限に到達後、買い反応あり。リバウンドが始まってもおかしくはないが、もう少し値動きを見て判断する。

26WMA 38700円台

丁度、昨年ブレイクアウトする前の戻り高値圏まで下落。ショートカバーが入りやすい水準だろう。

追記6 09:28 08/05/2024 TOPIX

下値目途レンジに到達。2946.60円から5波構成の下落となった。

5波構成の下落後に、リバウンドが始まるイメージ。

日経CFD

追記7 11:31 08/05/2024 日経CFD 追記5の続き

戻り高値34199円を超えたので34400円台までリバウンドするイメージが湧く。34807円を超えると、35000円台へ。

追記8 13:55 08/05/2024 日経平均

下値目途レンジ下限に接近中。青15%のフィボナチレベルには到達した。

32533.24円以上で推移できれば反発する。

下回ると底なし沼状態は続き、31300円台へ。

追記9 14:42 08/05/2024 日経CFD

32149円を下回ったので、30900円台へ。

追記10 15:09 08/05/2024 日経CFD 追記9の続き

下値目途到達後、買い反応はあった。下げ止まるか否かは定かではない。

植田総裁が動かない場合は、本文に載せたフラクタル通りに29000円弱まで下げる可能性はある。

追記11 17:40 08/05/2024 VIX & SPX CFD

$41.80まで上昇。2020年10月後半の水準まで上昇した。

vs SPX CFD

26WMA $5270台

$5270以上に反発できればリバウンドは拡大する。

短期下値目途下限を僅かに下回ったが、何とか下げ止まった。

FRBは本日緊急会合を招集すると伝わっている。注目。

現時点で12月OMCまでに1.25%の利下げが織り込まれている状態。

追記12 18:16 08/05/2024 SPX 新フラクタル

直近の値動きは2007年の値動きに相似している。

当時と同じように7月16日に最高値を付けて3波構成の調整が進行中。当時の値動きを参考にすると、3波構成の調整は$5200で終了し、利下げを織り込み・実際の利下げで最高値を更新するものの、労働市場の悪化は継続し、株価は下落。来年3月に底を打つ、とイメージできる。(下落は5波構成)

通常であれば9月FOMCで0.5%の利下げとなるが、日銀・財務省発の大暴落でFRBは早期利上げサイクルを開始する可能性が高まっている。

vs 日経平均

奇しくも、当時(2006年)は福井総裁が政府、エコノミストの反対を押し切って利上げを強行した年。現在の無能な日銀と同じ時期尚早の利上げを行った時期だ。

臨機応変に対応したい。

追記13 07:12 08/06/2024 VIX 追記11の続き

5月以降イメージしていたVIXの暴騰(本文参照)が実際に起こった。

$65.73まで上昇。2020年3月前半(コロナショック)や2008年10月(リーマンB破綻直後)の水準だ。その後、$30.91まで低下。$38台で取引を終えた。

一旦収まってはいるが、まだ安心して投資できる環境ではない。

$30台を下回らないと、上下動激しい値動きは続くので取引する際は細心の注意を払う必要がある。

追記14 07:29 08/06/2024 米国債利回り

イメージ通りに下落。

3.667%で下げ止まり、反騰。半期リバウンド後、下落波継続するイメージ。

2年債利回りも下値目途レンジに到達した。短期リバウンド後、2023年安値の3.5%台を目指すイメージ。FRBは即利下げを実施するべきだ。

昨夜、一時的に逆イールドは解消していたが、現在は逆イールドが復活している。

追記15 07:45 08/06/2024 NDX・ナスダック100 追記1の続き

下値目途レンジ上限に到達後、買いが優勢となった。

当初はリバウンド後に更に下落するとイメージしていたが、SPXの2007年フラクタルを参考にすると、現在のレベルから最高値更新後に下落が始まるイメージとなる。

短期売られすぎサインが点灯した。

追記16 07:59 08/06/2024 SPX

$5115.26で下げ止まり、$5200弱まで反騰して取引を終えた。一時的に$5200前半へ回復した。

$5115.19以上で推移すれば、$5669.67からの下落波3波構成の調整波とカウントできる。$5115.26で下げ止まったのは偶然ではないだろう。

$5115.26以上で推移できれば、追記12に記したフラクタルの値動きになるイメージは湧く。

$5115.19を下回ると、$5000前後へ調整は拡大する。

26WMA $5270辺り

追記17 08:15 08/06/2024 SPX CFD

CFDは分岐点である$5110.94を一時的に下回った。只、現物の値動きの方が重要なので、だましと捉えることは出来る。

$5088.75以上で推移できれば高値更新はあり得る。

下回ると$5000前後へ。

26WMA $5270辺り

$5200台を突破できれば買いが入りやすくなるだろう。

追記18 08:27 08/06/2024 日経平均 追記8の続き

下値目途レンジ上限に到達して取引を終えた。CFDは33500円台まで反発しているので、約2000円上昇して取引再開となる。

36000円台まで戻れば御の字だろう。追記12参照。

26MMA 32200円台

追記19 08:36 08/06/2024 日経CFD 追記10の続き

下値目途レンジで下げ止まり、大きく反騰。

上下動しながら36000円台半ばへのリバウンドを期待。

追記20 09:28 08/06/2024 G250・旧マザーズ指数

下図は7月28日付けノートの追記36に載せたチャート。

昨日の下落で長期下値目途レンジに到達した。

どの様な値動きになるかまずは注視。

テクニカル的には上昇トレンドが再開しても全く不思議ない。

追記21 09:44 08/06/2024 TOPIX 追記6の続き

下図は追記6に載せたチャート。

イメージ通りの水準で下げ止まった。

青50%-青61.8%のレンジが戻りの目途とイメージする。

26MMA 2290円辺り

追記22 07:03 08/07/2024 VIX 追記13の続き

$24.02まで低下。終値は$27.70。$65.73からボラ売りが継続中。

$30未満

$31台以下で推移できれば、更に低下するイメー

追記23 07:08 08/07/2024 米国債利回り 追記14の続き

利回りのリバウンドが続く。買われすぎていた・利下げを織り込みすぎていたポジションの巻き戻しだろう。

テクニカル的には当然のリバウンドで、3.9%前半でリバウンドが終了し、利回りの低下が始まるイメージ。

26MMA 3.95%

追記24 07:18 08/07/2024 SPX 追記24の続き

一時$5300台前半までリバウンドしたものの、引けにかけて売りが優勢となった。急落時に開けた窓を閉じた後、売られた。

次の窓は$5400台前半から空いている。$5115.26以上で推移すれば、窓を閉じる値動きをイメージできる。

今のところ安値から3波構成の上昇となっており、4月安値圏の値動きと似た値動きとなっている。

26DMA $5500辺り

リバウンドする際の抵抗として意識されるレベル。

26WMA $5270辺り

$5200台後半完全に突破できればリバウンドは加速する。

26MMA $4500辺り

追記25 07:26 08/07/2024 SPX CFD 追記17の続き

CFDは安値から5波構成の上昇。これは良い傾向。

$SMCIの株価が業績発表後、売りが優勢になっており、時間外の指数は多少売りが優勢となっている。

5日安値以上で推移し、$5310.66を超えるとリバウンドは加速する。

4月底値の値動きと同じ波動。

26DMA $5490台

26WMA $5270辺り

追記26 07:37 08/07/2024 DJI 追記3の続き

vs 2007年

9月FOMCで予定されている利下げを受けて最高値を更新。9月Quadruple Witchingから10月OpExまでに天井を付けて調整が始まるイメージ。

26WMA $39100台

26MMA $35300辺り

追記27 08:06 08/07/2024 日経平均 追記18の続き

1000円以上下落して取引再開となる公算。下押し後、もう一段上昇するイメージ。

9日(金)はSQ日でその前後で底打ちして反騰するのではないかとイメージしている

ブラックマンデー当時の値動きと比較するとよく似ている。

但し、当時の日銀は緩和的な政策をとっていたのに対し、現在に日銀の政策は明らかにタカ派的であり、相場にとっては逆風が吹いていることに留意。

フラックマンデーは香港が震源地であったが、今回は日本が震源地であったことは下落幅を比較しても間違いない。

vs 2007年

当時の値動きを参考にすると、短期的上値目途は35470.92円辺りだとイメージできる。

26MMA 32300円台

リバウンド後、高値を超えることが出来ずにもう一段下落するイメージ。1990年代のような値動き。但し、アベノミクス開始以降の上昇は業績が伴った上昇で、バリュエーションを確認しても当時とは違いバブルではない。

5日のPBRは1.15倍まで低下していた。あのレベルでは買いが入って当然だったと言える。

本日、日銀プロパーの内田真一副総裁が北海道函館市で金融経済懇談会に出席する。午前にあいさつし、午後に記者会見を開く。 何を語るのか、注目が集まる。この人がでたらめなレポートや金融政策の陰の実務者であることは間違いないので、どのような言い訳を言うのか注目したい。

追記28 08:45 08/07/2024 お知らせ(再々々掲)

8月前半から後半まで出張と休暇の為、一時帰国することになりました。

毎週日曜日に投稿している日米株価指数のノートは帰国期間中、満足できる追加ができるかどうか定かではないため、11日と18日投稿日の2週間はお休みさせていただきます。25日再開。

ご了承ください。

メンバーシップ・鍵アカは通常通りに運営します。

★昇龍★プランは2週間の体験入会可能です。是非、この期間にお試しください。問い合わせはXのDMでどうぞ。

追記29 08:55 08/07/2024 日経CFD 追記19の続き

CFDは既に38.2%の戻りを達成した。

32845円以上で推移できれば35000円台へ。下回ると32000円へ調整は拡大するイメージ。

注目レベル 32845円

間のSQ週水曜日。大暴落の後でオプションが絡みのポジションがどう動くのか予想不可能。はっきりした値動きが見えれば追記する。

追記30 10:47 08/07/2024 日経平均 追記27の続き

内田副総裁の発言を受けて、350470.92円(38.2%)に到達した。

完全に突破すれば36300円台へ。

追記31 13:16 08/07/2024 内田副総裁

講演内容を確認する。

https://x.com/Zoukers/status/1681089955819589632

成長率がマイナスで景気の改善基調は続いているという訳の分からないことを述べている。

昨日発表された所費支出は実収入が増えていてもマイナスだった。物価は下落傾向であることに留意。つまり、消費は非常に弱い。

消費は堅調だと言いながら、消費者マインドは慎重かと発言。つまり、今後はマインド悪化する可能性が高いわけで、発言内容は矛盾だらけである。

設備投資が増えたから問題ない!という発言だが、設備投資はドル円の値動きと相関性が高い。つまり、ドル高が修正されれば、設備投資は大きく減少するが高い。今、好調だからと言って今後も好調だとなぜ言えるのか。

設備投資の推移はドル円の動きとほぼ同じ動きでしょ? https://t.co/NhTqQCPrAj pic.twitter.com/zocDSxfWpT

— FXAce (@Zoukers) July 17, 2023

米失業率は徐々に悪化している。過去の傾向から景気後退へ陥るリスクは非常に高まっているのは誰の目にも明らかである。予想を外したらどう責任を取るつもりなのか、聞いてみたい。

とサービス価格が下落しているにもかかわらず、上昇すると予想している。米経済がソフトランデイングするという予想が崩れたら、すべての予想が外れるが本当に自信をもってり上げるべき環境なのだろうか。答えはNOだ。

日本の有効求人倍率も徐々に悪化しているし、止まる気配はない。景気先行指標の新規求人件数も6月前年同月比-9%強減少している。見通しが甘すぎるのではないか。

人口が減っていても景気が悪化し、仕事がなくなるという事例はある。過去の日本と中国だ。人口が減るから、人手不足が継続し、賃金が上昇する保証はどこにもない。

実質金利はまだ低いから利上げをしても良いと言っているようだが、最も低いところから実質金利は上昇している。つまり、その分緊縮効果が実体経済に波及しているということ。実際に、GDPは4期連続で減速し、Q1はマイナス成長だった。基調的物価は減速、消費は弱い、名目賃金は大して上昇していない。それらを無視して実質金利が低いから利上げしても良いというのは愚かな主張だ。

輸入物価を理由に挙げているが、本文に記したようにベース効果だ。指標の読み方も満足に知らないようだ。

植田ショックで間違いないが、完全に米国のせいにしている。今後、高い確率でまた政策判断を間違えるだろう。

ではなぜ急いで利上げする姿勢を見せたのか?市場の不安定が解消されれば、利上げしますと宣言しているようなものだ。

内田副総裁は日銀のプリンスと呼ばれているかもしれないが、実際は金融オンチの無責任男だということが改めて分かった。

追記32 13:53 08/07/2024 TOPIX 追記21の続き

青50%-青61.8%のレンジが戻りの目途と記していたが、50%の水準に接近している。

vs 2007年

当時の値動きを参考にすると、下図のような値動きをイメージできる。

本文に記した2006年の値動きにも似ている。米国の景気後退が来年へ後ずれするのであれば、このパターンはあり得るだろう。

追記33 19:40 08/07/2024 SPX CFD 追記25の続き

$5207.99以上で推移し、$5310.66を超えると$5400台へ。$5514.67を超えると$5500台後半へ。

追記34 07:01 08/08/2024 VIX 追記22の続き

$21.97低下後に$30弱までリバウンド。大きく上ブレた分、揺り戻しは起こる。$30未満で推移することが出来るか否かに注目。

vs SPX

VIXが4σ上昇した際のSPXの値動き

追記35 07:16 08/08/2024 日経CFD 追記29の続き

下図は追記29に載せたチャート。

戻り高値を更新後、売りが優勢となった。

35864の戻り高値を更新できずに反落した。この値動きは日経平均(追記30)の値動きのイメージと合致する値動きで驚きはない。

やはり、明日のSQ通過まで売り圧力が掛かるのだろう。米指数も戻り高値を更新後に日経CFDにお付き合いする形で売りが優勢となった。

既に短期下値目途レンジに到達している。$33838.92以上で推移すれば、リバウンドが始まる。

下回ると、33520.08円辺りまで調整は拡大する。

26DMA 38700円台

26WMA 38700円台

追記36 07:27 08/08/2024 日経平均 追記30の続き

下図は追記30に載せたチャート。

35849.77円まで上昇後、反落して7日の取引を終えた。CFDが下落しているので34300円前後で取引が再開しそう。

vs 2007年

本日は2007年8月29日か。

下落からリバウンドが始まるか、明日のSQ日まで調整が続くのはに注目する。

VIXは非常に高い水準で推移しており、値が飛びやすいことに留意。

追記37 07:38 08/08/2024 SPX 追記24の続き

$5330まで上昇したものの、売りが優勢となって引けた。

フラットとカウントできる。5115.26以上で推移すれば、リバウンドが始まる。

vs 2007年

26DMA $5490辺り

26WMA $5270辺り

追記38 07:44 08/08/2024 SPX CFD 追記33の続き

$5530辺りまで上昇後に売りが優勢となった。$5088.75以上で推移する限り、リバウンドは続くイメージ。

下回ると、$4900台へ。

26WMA $5270辺り

一旦、戻り売りに上値を抑えられた。もう一度突破すればリバウンドは拡大する。

下回ったままだと調整は大きく拡大する可能性があるので要注意。

追記39 07:55 08/08/2024 NDX・ナスダック100 追記15の続き

26DMA $19500辺り

vs 2007年

追記40 10:42 08/08/2024 TOPIX 追記21の続き

2440円台を維持できれば、青50%の水準へ上昇するイメージ。

vs 2006年または2007年

あくまでも大暴落にに対してのリバウンド調整だという位置づけ。米景気減速。日本は日銀が利上げを一旦停止したと言っても、再度愚かにも利上げする可能性があるし、利上げとQTのアナウンス効果で景気は悪化・業績は鈍化する可能性が高まっている。テクニカル的リバウンド局面では日本株を減らしたい。

追記41 11:19 08/08/2024 日経CFD 追記35の続き

ボラが高いのでどうなるかと冷や冷やしたが、イメージ通りに下げ止まり、リバウンドした。

35300円辺りが短期上値目途。35716.35円を超えると36000円台へ。

追記42 12:33 08/08/2024 日経CFD 追記41の続き

早くも短期上値目途レンジに到達。35716.35円を超えると36000円台・前後へ。

35716.35を超えることが出来ない場合は調整へ。

追記43 21:48 08/08/2024 米経済指標

失業保険件数が僅かに減っていたことを好感し、米国債利回り上昇(ドル買い戻し)、指数上昇。ドル円は147円台前後へ回復(ドル円のノートを購読している方は知っているがこれは予想通り)。指数のリバウンドも予想通りとなった。ポジションが悪化するほうに傾いていたのだろう。

今夜の便で帰国するので、明朝の追記は出来ないが、昼休みくらいには値動きを見ていくつか追記をしてこのノートを締めくくることにしたい。

追記44 12:28 08/09/2024 SPX 追記37の続き

イメージ通りに上昇。

$5195.54以上で推移できれば$5430台へ。$5493.20を超えると$5500台中盤へ。

26DMA $5480台

$5500弱が抵抗。

追記45 12:35 08/09/2024 SPX CFD 追記38の続き

追記46 12:40 08/09/2024 NDX・ナスダック100 追記39の続き

イメージ通りに上昇。$17851.08以上で推移すれば$19000台へ。

26DMA $19450辺り

抵抗水準となりえる。

追記47 12:57 08/09/2024 日経CFD 追記41の続き

上値目途レンジ下限手前、フィボレベル手前から売りが優勢となった。

35936円に対してヘッジ用の短期ショートポジションをとった。

日経平均で言えば2007年9月5日と考えている。

調整終了後にもう一段上昇するイメージがわく。

日経CFDの短期調整とSPXやNDXの上昇は整合性がない。ドル円の動きでパフォーマンスの差が生じるのではないかをイメージしている。

このノートはこれで終了します。もし、追記した方がよいと考える出来事があれば特別に追記するかもしれません。

では、よい週末とお盆を!

特追1 07:24 08/14/2024

SPX、NDXについてはイメージ通りに上昇。

日経CFDは半値戻しを達成した。

売りが入りやすい水準で米ドルとともに売りが優勢になるのか、米指数についていく形でリバウンドが継続するのかを見ている。

日経平均

イメージしていた水準までリバウンド。反応を見て判断。

vs 2008年

vs 1990年前後

特追2 07:24 08/19/2024

SPX

CFD

イメージ通りに上昇。$5580前後まで上昇後、$5400前後への短期調整入りをイメージ。

日経CFD

vs SPX CFD

SPXの値動きを参考にすると、今週は先週急激にリバウンドした分、調整するイメージ。

特追3 07:46 08/20/2024 SPX

20DMAを超えて取引されている銘柄数が84%に載せた。

7月最高値時以来の短期買われすぎ状態。

調整警戒。

ここから先は

コトシロヌシの部屋アルファ【α】11月末まで

シンガポール在住24年目のコトシロヌシが、(マクロ)経済・金融、政治について記した日誌(毎週日曜日19:00投稿)を4-5週分とマガジン用…

コトシロヌシの部屋【新】11月末まで

シンガポール在住24年目のコトシロヌシが、(マクロ)経済・金融、政治について記した日誌(毎週日曜日19:00投稿)。25回/週程度追記更新…

応援ありがとうございます。