【米金利高リスクオフ相場はどこまで続くか】2024年vol.15 4月8日週振り返りと4月15日週シナリオ戦略

今週は注目の米消費者物価指数CPIが市場予測を上振れ、インフレによる金利上昇がメイン材料となりました。雇用や消費だけでなく、イランイスラエル戦争懸念によるオイル高という地政学的な不測要因によって今後のインフレの行方が心配されます。

この金利高に対し株安に反応しており、これは利下げ期待の後退だけでなく、再インフレの警戒まで織り込んできているように思えます。しかし、現状そこまで心配される事態であるのか、今後の楽観的・最悪シナリオを考えることが、有意義なタイミングかと思います。

今週はいつもの日米経済(インフレに伴う金利高株安と今後の展望)や、為替はドル円やユロドル相場分析、今回はゴールドXAU/USDについても取り上げてみます。

<自己紹介>

お世話になります。

FXファンダリストのグースGOOSEと申します。

ファンダメンタルズを用いて

相場分析をしているFXトレーダーです。

ファンダメンタルズを扱っており、

金利動向には注視していますので、

マクロ経済的な観点で株式投資の参考にもなれば幸いです。

最近はレビュー数も増え、

月に1000人以上もの方々に

記事にアクセスいただいております。

最近執筆した記事が好評ですので、

ご精読いただけますと幸いでございます。

いつもご精読いただき有難うございます。

少しでも良いと思えば、

いいねしてくださると幸いです。

いいねするとちょっとしたコメントも出ます♪

コメント度々変えております。

フォローもお願いします♪

最近は配信できていないですが、

楽しく配信してますので、

よかったら聞いてみてください♪

↓ #026 ファンダ編『日銀の利上げについて』①

相場には流れもありますので、

先週振り返りもご参考ください。

①米経済

米経済は注目のCPI発表後にインフレ金利高で株安、その後もイランイスラエル戦争懸念による地政学的リスクやオイル高と、株を買うには少し厳しい環境でした。年初来上げ続けてきた上昇相場、4月15日には確定申告期限など、今週株や買うには急がなくても良いタイミングだったかと思います。

しかし株安は押し目買いのチャンスでもあります。その好機は近いのか、より慎重にあるべきかを考察します。まずは今週相場材料の確認からいきましょう。

・3月米消費者物価指数CPI

結果 +3.5%(予想+3.4%) 前月比+0.4%

コア結果 +3.8%(予想+3.7%) 前月比+0.4%

ここ最近は消費や雇用ともに強い結果を出してきた米経済でしたが、インフレ指数が落ち着けば利下げに転じる可能性がありましたので、今回のCPIの注目度はかなり高かったです。結果は市場予測を上回り、総合値は2回連続で前回値を上回る結果となりました。

詳細みてみると、食品関連Foodは少し落ち着いてきている傾向にあるものの、最近のオイル高の影響が出てきており、今後のインフレ亢進する可能性も警戒されております。

これにより米金利は急上昇、利下げ期待がさらに後退しています。4月13日時点でのFedWatchですが、6月利下げ期待もかなり薄れており、インフレ再燃も視野に入ると思います。

ただし楽観的に考えてみると、コアインフレ率はまだ横ばいです。コアインフレは急低下することが難しいので、先月3.9%→3.8%に低下したばかりと捉えると、今後もコアインフレは低下する可能性は残されています。

とはいってもエネルギー高はいずれコアインフレにも影響します。さらに雇用統計や経済指標見ても、米経済は堅調で推移していることから、今後コアインフレが前回値を上回ることにも警戒が必要だと考えています。

将来の見通しに絶対はなく、それがわかるなら分かりやすく織り込んでいきますので、米金利を見ている限りインフレ再燃リスクを懸念しておくほうが無難です。(それを織り込む好機については後ほど)

CPIは重要なインフレ指数ですが、FRBが注目しているインフレ指数は個人消費支出PCEもありますので、月末PCEの注目もかなり高いでしょう。

・その他米指標

3月生産者物価指数PPI

3月PPIは+2.1%(予想+2.2%)と市場予想を下回る結果となりましたが、コア指数は+2.4%(予想+2.3%)は上回る結果となりました。CPIを結果後ともあり、特に変動はしていません。

米新規失業保険申請件数 結果21.1万件(予想21.5万件)

ミシガン大学インフレ期待 結果+3.1%(予想2.9%)

ミシガン5年インフレ予測 結果+3.0%(予想2.8%)

・FRBメンバー発言

いずれの内容も慎重になってきており、これまで利下げ3回をコンセンサスとしていましたが、CPIやオイル高を受け、年内利下げ2回以下を示すメンバーも多くなってきています。ただしインフレは順調にしていることも事実であり、再インフレを肯定するまでには至っていない状況です。

・米金利

今週の米金利はインフレによる金利高と戦争リスクによる国債買いで上下する週となりました。米10年金利は節目となる4.5%をCPIで超えてきた後、PPI通過、戦争リスクによるオイル高を受け米10年金利は4.6%手前まで上昇したものの、12日は戦争リスクによってリスク資産買いの米国債→金利安になりました。

国債買いによって金利安となりましたが、根本的なインフレが解決しているわけではないので、再び金利高に転じることが想定されます。

現在の金利高の織り込み具合としては、利下げ1-2回の間(1.75回)のようなイメージでしょうか。以下のチャートは紫の線が2年債、ローソク足が10年債です。2年債は5%(最高値5.27%)、10年債は4.6%(最高値5%)より低下しています。まだインフレ再燃という段階ではありませんので、最高値を超えてくることは想定しづらいですが、年内利下げが1.2回で触れる間は、今の高値辺りが程よい水準となりそうです。

イランイスラエルだけでなくその他の戦争激化による不確実性の多い状況下で想定しづらいとは思いますが、リスク資産の国債買い→金利安とオイル高に伴うインフレ亢進→金利高が錯綜するので、短期的に振り回されないようにすれば問題ないと思います。

・米株市場

今週は残念ながら金利高と地政学的リスクにより続落した週となりました。そもそも調整期でもあったので、落ちやすい環境でもありましたが、利下げ時期後退だけでなく、インフレ再燃も懸念される状況です。ダウは4万手前から下落し、38000も割ってきており、高値からは4.7%ほど下落しています。ナスダックは2%程度の下落で半導体が底堅さを継続させています。

今後どこまで株は下落することにはあまり意味はなさないのですが、状況判断して反発するゾーンの目星はあっても良いかと思います。テクニカル的な材料としては、10月末から最高高値に引けるフィボ38.2、2022年年初37000高値のローリバがあります。下落率は37000で2800ドル下落で7%。また、37000-37860に2か月間の買いゾーンをあることから、このゾーンのどこかで一回反発タイミングを検討しています。

今後は米経済指標によるインフレリスク、地政学的リスクの影響度、デイトレ目線まで落とし込んだ値幅や金利反発も見ていきますので、詳細タイミングは臨機応変となります。

インフレリスク金利高に関しては現在の材料ではある程度織り込みつつありますので、今後の経済指標(特にPCE)やオイル高の落ち着きによっては、現在安値の37900を安値として、上昇相場になる可能性があります。

しかし、個人的にはまだ絶好の好機ではなく、もう少し下を見たほうが良いと考えております。近々イランがイスラエルに報復する可能性もあり、まだ安心できませんので、焦る必要はないかと考えております。国債も落ち着いて米金利が高値にきてから買うくらいの気持ちでいます。

ちなみに戦争リスクで株安はあまり関係なく、今回アメリカは基本的に関与しない方針であり、むしろ国際買いによる金利安や武器提供で株高に触れることもあるくらいです。

②日本経済

岸田首相が国賓待遇で訪米しておりますが、今回の日米首脳会談では、自衛隊とアメリカ軍の指揮・統制の向上や、防衛装備品の共同開発の推進など安全保障分野での協力が特に強調されています。”もしトラ”の中でなぜ今?など色々言われておりますが、日本の技術を新たな強固な産業として海外に売っていく方針だと思います。※賛否に関しては控えます。

日本経済は特に大きな変化はなく、米金利高による株安につれて、日経も先週に引き続きやや下落しています。年初は33000円台だったわけで、マイナス金利解除を受けても、先物で38000円台で推移していることを考えると、素晴らしいパフォーマンスです。(先物で最高値から調整5%強)

日本株の短期的な懸念はインフレによる利上げです。原油を輸入に頼る日本は、イランが日本の輸入先として直接的な影響はないものの、オイル高の影響を受けやすいです。

日本はこれまでと異なりインフレしてきているので、円安+オイル高でさらなるインフレ→利上げとなると、日本株は米国同様に下落するでしょう。1回の利上げがそこまで長期的に懸念されるわけではないですが、変動金利選択率の高い日本での利上げとなると、影響が未知ではあります。市場心理が過剰に不安に触れると、プチパニックになる可能性も多少懸念しています。このあたりのコントロールは日銀さんにうまくしていただきたいですね。

③為替/コモディティ

・ドル円

日銀の継続的な緩和的な姿勢、米金利の上昇によりドル円は152円を突破し、その後為替介入実弾もなかったことから、今週153.250辺りで引けています。

有事の円買いも多少効いていますが、有事のドル買いもありますので、ドル円が今後継続的に下落する要因は米金利安や日本利上げ要因が必要です。

何故継続的を強調したかと言いますと、為替介入だけではドル円は下落できないからです。価格帯だけで155円か?などの考察がされていますが、日銀としては価格帯だけでなく、買いポジションの溜まり具合や今後の日米金利の見通しなどを考慮して、為替介入を最大効率で発揮してきます。

現状インフレに伴う米金利が反転する可能性は材料に乏しく、来週に155円まで上げたとしてもすぐに戻してしまう可能性があります。為替介入を考慮した売りは、価格帯だけでは運要素も必要ですので、損切りを広く取って確実に利益にすると良いでしょう。(例:156円売 SL160円 TP151円など)

個人的には米金利も現材料では高値が近く、米金利高に伴う消費減も効いてはいると思うので、アバウトですがテクニカル含めて156-158円で介入を想定しています。あとは口先介入やレートチェックなどのタイミングや価格帯をみて、臨機応変に対応していきます。

来週も特にドル円高相場に変わりはなく、押し目を狙っていく相場になると思います。しかし長期的にドル円を買える状況でもないことから、材料なくしては小幅な緩やかな状況を想定しています。

予測レンジ:151.500-155.000

・ユーロドル

先週のユーロドルの解説が少し好評でしたので、今週も取り上げます。

※継続するかは未定です。

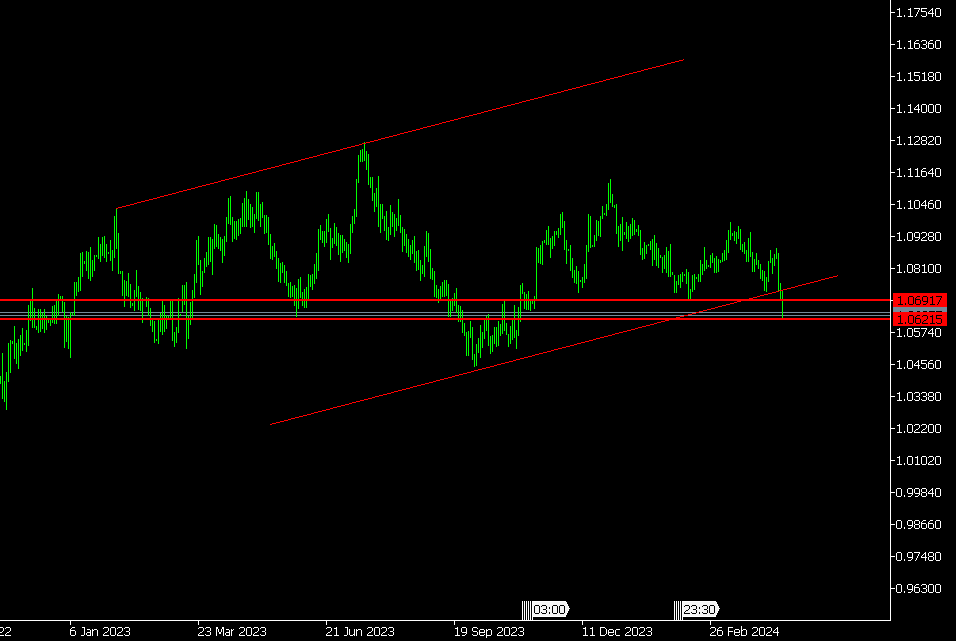

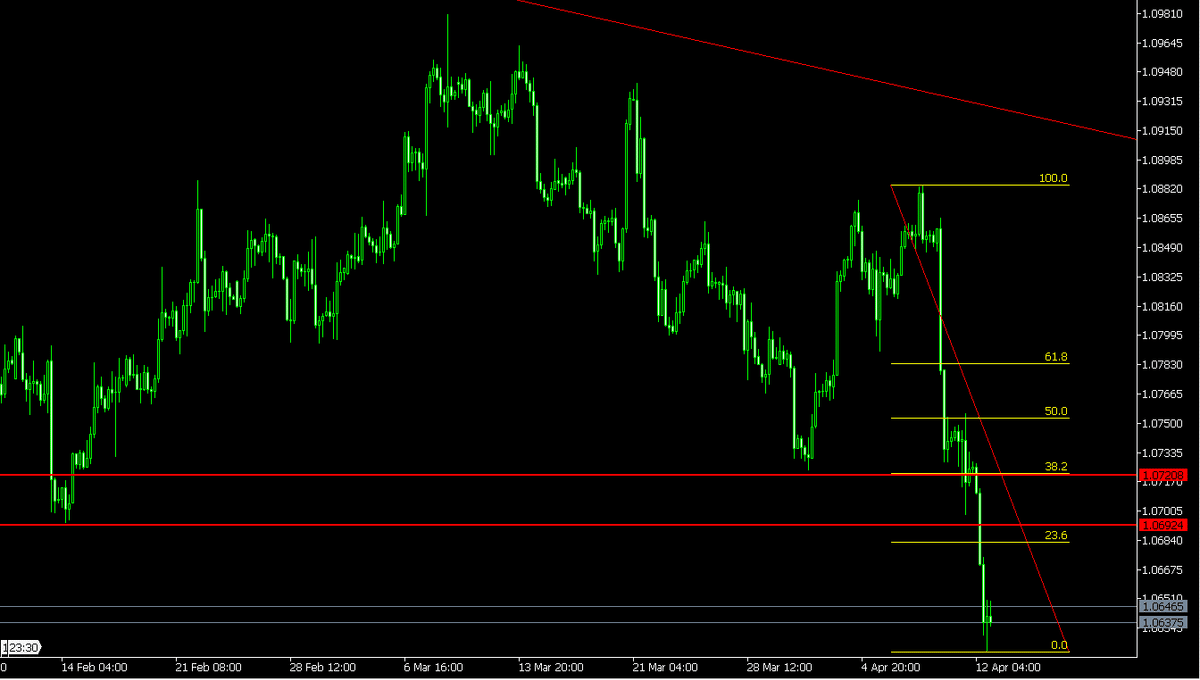

先週の見通しとしては、中長期的にはドル高で下落トレンド目線で、短期的には金利とドル相関が効いていないことやCPI次第による不確実性から、月曜日は様子見との見解でした。その中でも月曜では1.07500や1.07800を抜けるかで方向性を見ればよいと考えていました。

10日のCPIまではドル安優勢に上昇していましたが、1.07800をCPIまでに大きく上昇することはなく、重要なラインとして意識されていたようです。その後CPIでは米金利高に伴いドル高で下落、その後の戻しも弱く、戦争リスク→ドル高で更に下落し、週足で250pips以上下げております。CPIギャンブルっぽいですが、1.07800で売りを入れていれば利益だったかと思います。

意識されるチャネルや重要な水平線ライン1.0690を下抜けたことにより、下落しやすい環境にもなったものと考えております。

ファンダ的にも6月利下げ期待大や欧州経済リセッション懸念され、テクニカルとファンダが両方下目線な状況ですので、今後も下落相場を想定しています。今週はフィボの38.2が効いているのかか多少反発していますが、このまま米金利高止まりであれば抜けると思います。それを抜けると安値の1.0440辺りまで下落する想定でいます。しかし売りを焦る必要はなく、米金利安になれば上昇するので、100pips以上の値幅を狙うなら引き付けることをお勧めします。

さて、来週の短期的な見通しも見ていきましょう。もし戻り売りを狙うとすれば、月曜日に1.0690はローリバポイントなので短期で20-30pipsの値幅は狙えると思いますが、じりじり上げてくるのであれば1.0720まで待っても良いでしょう。あとは米金利やドルインデックスのテクニカルも考慮するとやりやすいでしょう。

・ゴールドXAU/USD

これも要望が複数ありましたので今回初めてきちんと取り上げます。ただし、個人的にはゴールドは投機性が高く、値幅が魅力的であるものの、FX初心者にはおすすめしない通貨ペアです。

といっても扱っている人も多いですので、基本的なところから取り上げてみようかと思います。

さて、ゴールドは最近上昇しっぱなしで金投資やETFの話がSNSでも注目されてきたなと感じていたところです。まずゴールドの特性として埋蔵量が決まっており、この世の金は競技用プール4つ分?くらいしかないと言われておりますので、言わゆる希少性が高いことから”安全資産”として重宝されています。よって、何かしら戦争やテロなどの有事の際には買われ、インフレとともに上昇し続けてきました。記憶に新しいのはロシアウクライナ戦争でしょうか。

安全資産ではあるのですが、ゴールドだけが安全資産ではなく、国債も安全資産です。その他有事の種類によってお金の流れが買われますが、何かあったら金を買うという動きは確からしいです。

安全資産として国債を取り上げましたが、これは最近の利上げに伴う国債利回りが高いことで、ゴールドよりも国債は安全資産として価値を高める場合があることも考慮すべきでしょう。

よってゴールドの上昇要因としては、インフレや安全資産として有事に買う反面、下落要因として米金利高環境においては見劣りする一面があることも考慮が必要でしょう。(金利安はゴールド買いの相関アリ)

今年に入ってからゴールドはかなり上昇しています。今年の安値は1980、最高値は2430なので450ドル・20%以上も上昇しています。この要因は米金利安、インフレ、中国を始めとした景気不振にあると言われています。

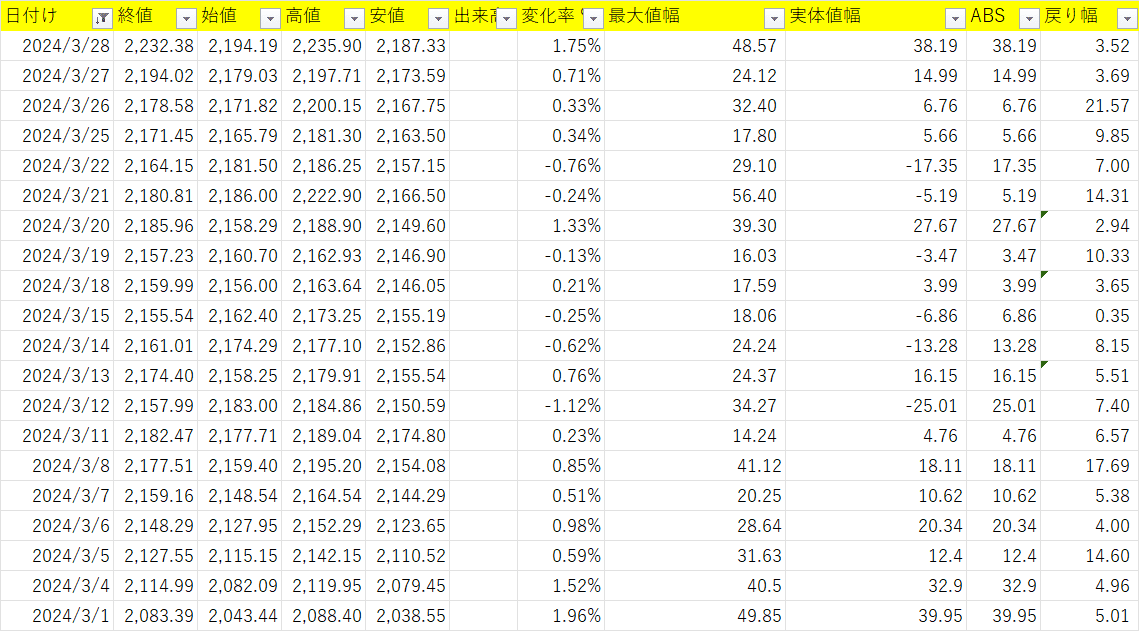

3月に入ってからゴールドで利益が増えた人もいるでしょうし、逆に負けやすくなった方もいるようですが、それは値幅の認識が足りていない可能性があります。3月に入ってからの値幅はこれまでよりも大きくなっており、3月だけでも平均日足高安値が300pipsあります。これまでの平均日足値幅は200pipsであったので、この値幅を考慮しないとこれまで通りのトレードに対応が難しいのではないでしょうか。参考までに2024年3月のゴールドのデータをお見せします。

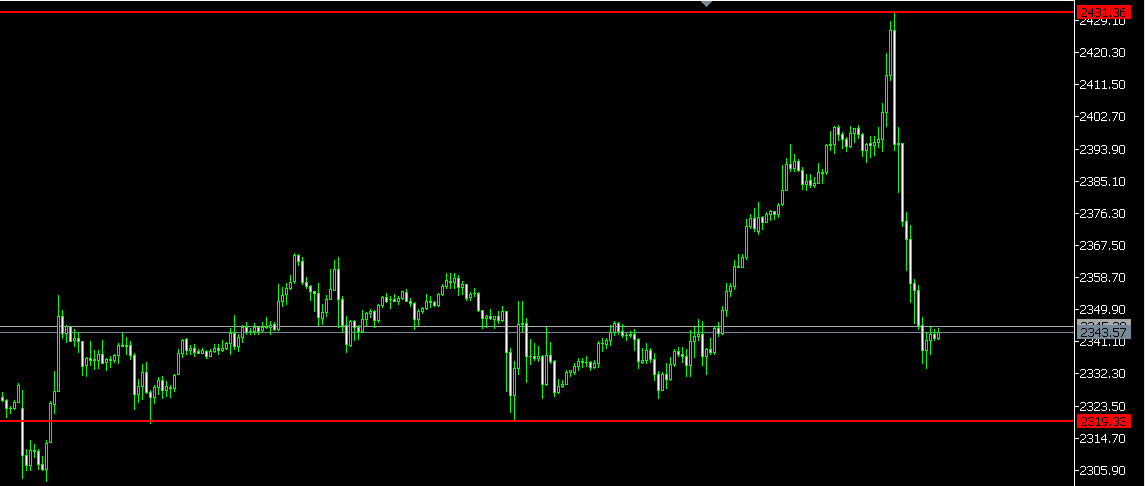

さて、ここから今週の相場分析をしていきます。今週も明確にゴールドを買う要因は乏しく、イランイスラエル戦争リスクくらいでしょうか。CPIで米金利高で下落する局面はあったものの、イランの報復が目前の状況との報道もあったことから、金曜ロンフィクまで上昇の一途をたどりました。

今週の高安値2319-2431(約1000pips)であり、週に1000pips以上の高安値を記録したのは、2010年以降で38回しかありません。

2010年以降、過去に1度だけ週足2000pipsを記録した週がありますが、それは何があった日でしょう。コメントに書いてみてね^^

しかし2431を付けた途端下落し、今週あげた分をほぼ戻すような動きが引けにかけて見られました。これがゴールドならではと言いますか、投機的な動きの怖さでもあります。ほぼ1000pips(997pips)も下落し、これは2010年以降で11番目の下落幅です。これだけ歴史的な動きですので、デイトレーダーとしては、少し負けたくらいはイレギュラーで気にしないことが必要です。

なぜ下落したのかについては、月中旬で月足2000pips到達、地政学的な国債買いやドルに資金が流れたことが要因と考えております。売りがロンフィク後とタイミングとしても反発しやすい時間帯でありました。下げ幅やタイミング、戻し幅を考慮すると、これまで上げた分の利確だと想定しています。

これがどこまで下げるかについて、年足レベルでの調整か月足レベルでの調整課によりますが、月足レベルならもう少し下げたところであれば、2300を割らない目線で考えています。しかし、年初からの調整が入ると2200までは落ちてもおかしくないと想定しています。ただし、個人的には、インフレに伴う米金利高や国債・ドル買い、地政学的なリスクを考えると、年足レベルの調整が入る可能性は低いとは現在考えています。

来週どうなるかについては、正直分かりませんが、テクニカル的に上昇トレンドの押し目が破られているわけではないので、2319の水平線が割れるまでは、買いは入ると想定しています。ドル高ゴールド安の相関になるのであれば、戻り売りが有効と思いますが、月曜はあの下落後にごちゃごちゃする可能性がありますので、火曜くらいからトレードする予定です。

④4月15日週シナリオ戦略

相場材料は、米インフレによる金利高、イランイスラエル戦争懸念が大きな祖揖場材料になるでしょう。もしイラン報復がなくともドルが弱くなることは想定しづらいので、基本的にはドル高のトレードが有効だと想定しています。

注目の米経済指標は小売高が4月15日に予定されています。小売高は米国民の消費動向の参考になりますので、市場予測を下回れば少しはドル高にブレーキがかかるでしょう。予測ではコア値が0.4%とやや強い予想であるので、さらなるドル高も想定されます。

株式市場は前週のリスクオフの買い戻しが入っても上値は重く、売られてもそこそこ強い買いゾーンがあるので、レンジで想定しています。4月15日週は指標のインパクトは弱く、次のトレンドの休憩期間としてあまり目立った動きはないかもしれませんが、有事には反応するでしょうから、ヘッドラインには注意が必要です。

今回もご精読頂き

誠に有難う御座いました😄

シナリオを元に

細かな相場感等は

オプチャにて配信しております^^

私主催のFXファンダオプチャ

『FX MAIN ROOM』

FXで勝つための知識やノウハウ

マインドなどをリアルタイムで配信しています。

日頃のfxトレードの役に立つ目線も

無料で配信しております。

是非ご参加ください^^

『FX MAIN ROOM』

この記事が気に入ったらサポートをしてみませんか?