【FX/株】米国株は安定、日本株は不安定? 2024年vol.20 5月13日週振り返りと5月20日週見通し

今週は注目のインフレ指数(CPI、PPI)がありましたが、今後の見通しに大きな影響を与えることはありませんでした。年内利下げは1.2回、時期は9月ごろの見通しが大半となっています。抑制的な金利水準が続く中で、インフレは着実に鈍化しているものの、雇用や消費など経済にも少しずつ陰りが見えてきています。いわゆる金融相場フィーバーが終え、業績相場になりつつある中で、慎重な姿勢の投資家が増えている印象です。

個人的には安定した相場が続くと想定していますので、そのお話と最近の日本株の弱さについても取り上げようかと思います。

まずは今週のイベントCPIやPPIなどの内容を振り返ります。

米指標

・米生産者物価指数PPI 5月14日(火)

消費者物価指数より前に発表されるのは珍しいですが、本指標はCPIの上流とであり、PPIの上昇はCPIの上昇にも影響すると言われていますので、地味に注目されていました。

結果はコア値が若干の上振れでしたが、許容範囲内であり、米金利の行方はCPIに託される形となりました。原油高による影響も薄れつつあります。

・米消費者物価指数CPI 5月15日(水)

4月に発表された前回米CPIが上振れ、今回のCPIは下げ止まったインフレ動向の行方の参考になるタイミングでした。また、予想値はインフレ鈍化傾向でしたので、上振れリスクにも警戒されていました。

結果はどちらも市場予測とほぼ同じで、市場に安心感を与えました。

この指標を受け、予想通りであったものの、利下げ期待感が戻ってきたことによって、金利安株高となりました。9月利下げ期待も約50%(Fed Watch)まで上昇、米10年4.3%付近まで一時低下しました。

今回オイル高の影響を受けながらもインフレ鈍化傾向をなんとか継続できましたが、Serveces less energy servicesをみても根強いサービス消費が見て取れますので、今後のインフレにはまだ注視が必要です。

・米小売売上高 5月15日(水)

こちらも米CPIと同時に発表されました。小売売上高は米消費動向の参考になりますので、インフレ準関連指標として注目されます。

小売売上高 前月比0.0%(予想0.4% 前回0.6%)

結果は予想を下回り、消費の弱さが見て取れますが、内容としてはガソリンの高騰により消費が減少したことが大きく影響しているようです。自動車、ガソリン、建築資材、外食を除くコア小売売上高は前月比ー0.3%(前回1.0%)であったからも消費の弱さが見て取れます。

ただこれくらいの低水準は珍しいことでもないので、この傾向が継続してみられるかが重要になってきます。

その他米指標

5月16日(木)

失業保険申請数 22.2万人(予想21.9万人 前回23.2万人)

フィラデルフィア連銀製造業業績指数 4.7(予想7.7 前回15.5)

米金利

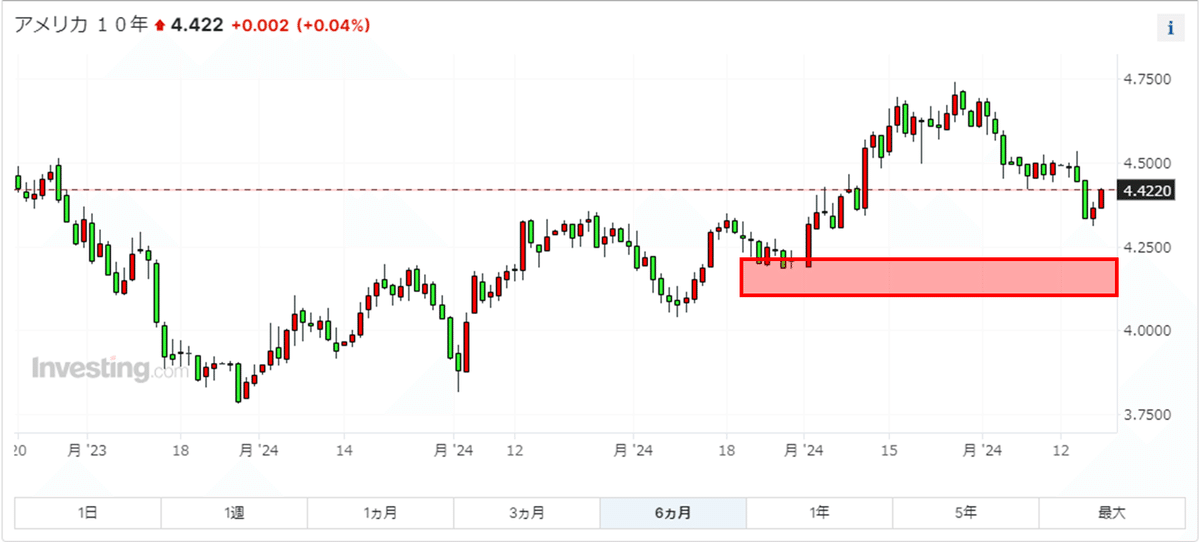

今週大きく米金利が大きく動いたのはCPIであり、米金利は10年債で4.3%、2年債で4.7%まで低下しました。(下図は10年債)

しかしその後は米金利安を織り込み、短期的には反発しています。大体このあたりで米金利安が織り込まれて反発するだろうとの見解は想定内でした。↓のようなつぶやきも定期的に更新していますので、良ければフォローお願いします。

なぜこのような米金利安が想定可能かについて少しお話しします。

私が重要視しているのは、政策金利見通しと長期金利のすり合わせです。この内容は所見では伝わりにくいので、詳細は以下記事を参考ください。

将来の米金利の見通しは、年内1.2回利下げとの見方が多くなっています。過去の利回りの最高値は2年債が5,25%、10年債が5.0%となっています。これが、2年債4.75%、10年債4.5%まで下がると2回分の利下げ(0.25%/回)が織り込まれたと単純に考えることができます。

そして現在景況感は若干悪いものの、利下げは1.2回から2.3回にならない限り、これ以上の金利安には進まないと推測できます。

あとは値幅や水平線などのテクニカルや相場サイクルの需給を考えて、米金利の反発水準を推測した結果、10年債だと4.25-4.30%という推測になりました。

これが分かると為替トレードにおいても、ドル安を想定したトレードの利確や騙し回避に使えると思いますので、参考になればと思います。

少し話がずれましたが、今週CPIなどの指標によって、今年の利下げ見通しが1.2回であり、今後のインフレ推移に注目との見方に変更はありませんでした。

しかし、短期的にはさらなる米金利の低下の可能性を想定しています。というのも、米金利の推移には大きく2つ想定しています。1つは先ほどの将来の米金利見通し、2つめは米国債の需給です。

米国債と金利は逆相関であり、米国債が買われると米金利は低下します。今後米国債の需要が高まり、一時的に米金利が低下するかもしれません。

インフレも消費も鈍化傾向である中で、これ以上の利上げは考えていないとFRBも何度も述べています。ここ最近はそのFRBに対するハト的な姿勢には、原油高や底堅い消費やコストプッシュから懐疑的な見方もありました。

しかしここ最近、企業業績のガイダンスや米指標などから、経済の鈍化も懸念され、インフレ鈍化で利下げ期待も現実的になってきています。そういう状況下では、米国債の需要が高まると考えられ、米国債買い→米金利低下が想定されます。こういうときには米金利安でドル安になりますので、米金利が下げてきたときの反発狙いは控えるのもありかもしれませんね。

よって、一時的には将来的な米金利水準と長期金利のギャップが広がる可能性があり、10年債で4.15-20%あたりまでの低下を想定しています。もしそこまで下げてドル安なら、ドル高の買いポイントとなります。

米国株

米国株市場は非常に安定しています。インフレや金利見通し的にも、株にとって不安材料は取り除かれつつあります。Fear & Greed Indexも65と回復し、そのほか恐怖指数など見ても楽観的な印象があります。

今週で米株は4週連続の続騰となり、4月から下げた調整も戻しています。5月15日(水)のCPI後が株高トリガーとなり、ナスダックではフォロースルーデーが確認でき、ダウも歴史的な4万ドルを超えて引けています。

その一方で、業績相場の意識があることで少し慎重になっている印象があります。金融緩和による株高材料がある程度織り込まれたことによって、企業の業績が伴うかどうかに着目が集まっています。

ただし、これまでの企業決算やガイダンスを見ても、若干のガイダンスが下振れた程度で特別不安視するものはなく、今後の米株も底堅く推移するものと想定されます。5月22日にはエヌビディア決算が控え、ガイダンスがそこまで悪い結果でなければ、株高材料に寄与すると思います。

日本株

日本株は米国株に比べて元気がありません。4月からの調整に対して戻すことができておらず、世界の先進国の株指数を見ても弱い傾向にあります。ただし年初来からのパフォーマンスでは、十分な水準であることや底堅く推移していることより、懸念しているわけではありません。短期的には上値が重いかもしれませんが、そもそも米国株より良いパフォーマンスも難しいので、地に足つけて考えると、日本株が不安定とは考えていません。

現在の日本株の弱さはいくつか想定されますが、「国内景気観の不安定さ」や「政権不安定」、「日銀の将来的な引き締め」は関係しているものと思われます。

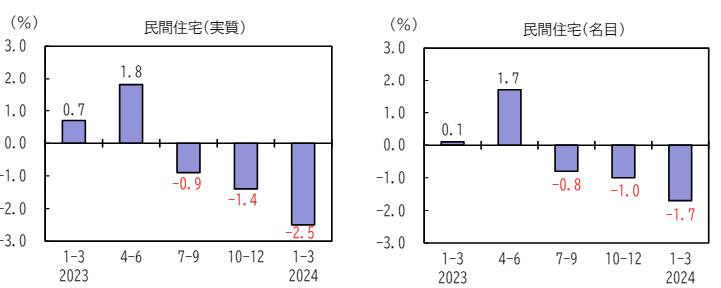

今週発表された日本GDPに関するデータでは、実質GDPでは前期比-0.5%(年率2%)で、3期連続で成長率が停滞しており、内外需ともに弱さが見て取れます。

その他、民間・家計最終支出や住宅関連を見ても下振れが目立つので、国民のデフレマインドは根強いと思います。

円安による物価高騰・企業業績up、賃上げの流れにはなっている一方で、インフレによる将来的な不安で支出を抑えている傾向が顕著に出ています。これが日本のデフレマインドです。

今年から新NISAが始まり、投資マインドも浸透しつつありますが、民間資産の総額は増えているものの、預金割合は+1%と預金から投資へのマインドはまだまだのようです。ここ最近は株式市場が好調でしたので、預金を削ってまで投資をせずとも資産が増えていたのも影響していると思いますので、今後の動向には注目しています。

次に「政権不安定」に関しては、そこまで詳しくはないですが、国民の自民党への不満は膨れているなという印象です。私は自民党の日本の未来を見据え、リスクヘッジを考慮した安定した政策を評価していますが、国民は物価高に対する批判や海外投資への不信感など、ミクロとマクロのずれが大きくなっているように思えます。

日本が国民総賛成のような状況には政府や日銀のかじ取りでは限界があり、国民1人1人の意識改革や努力が必要と思っていますが、政府がそちらに振り切っても日本は崩壊するリスクのほうが高いです。もし短期的にでも自民党政権が交代し、大胆な減税や補助金政策が行われるなら、日本株は予期せぬ暴落相場を想定します。

「日銀の将来的な引き締め」はそこまで心配していないのですが、海外投資家には目に付くのでしょうか。確かに日本のインフレ具合によっては、利上げは想定されますが、多少の利上げでは引き締め状態にはならないレベルの緩和状態なので、物価上昇率の調整で利上げが行われる可能性があるくらいで、懸念材料ではありません。

ただし円安と日経がこれまで連動していたので、長期的には円安は継続するものの、米金利差縮小や日銀利上げによる短期的な円安ムードの終了も日本株の上値の重さに関与しているかもしれません。

以前公表された新NISAの投資先の国内外比率は、意外にも国内外比率が50%でした。投資に慎重な日本国民にとっては、今年の1-3月までの動きをみて、投資に踏み切った方も多いのではないでしょうか。もしNISA制度で損失を被り、やはり投資なんてするんじゃなかったとの声も聞いていますが、投資は長期で積み立てるものであり、将来の年金に代わりです。悲観的になってはいけません。

今後インフレ時代を迎える日本において、少しずつでも投資を回しておかないと預金だけでは資産が目減りしていきます。その投資先は、難しいものを選ぶのではなく、とりあえずは全世界株などのインデックスでよいと思います。リスクを抑えたいのなら、国債などの低リスク資産もあります。これまでの預金比率を少しでも下げることが、資産を守ることに繋がりますので、投資をやめることはしないようにしましょう。投資に関する相談はいつでもご連絡ください。

ドル円

最近為替は目立った動きはなく、ファン的にも米金利の低下と円安に挟まれ、ドル円はじりじりと円安方向に進むと想定しています。しばらくは為替介入の必要性はないと思われますので、無理にドル円クロス円のショートを狙う必要もないでしょう。米金利安の織り込みタイミングをみて、ドル円を買っていく戦略がスワップ込みで勝率も安定すると思います。

上値の抵抗帯としては、2度目の為替介入を行った158円付近は少し抵抗になり、短期的な売りポイントとしては効くと思います。ただし、円高警戒も薄いので、米金利が底堅い状況では、そのうち抜けるでしょう。

ユーロドル

EURは6月利下げが現実的になりつつあります。先日発表されたEURの消費者物価指数は、コア値も2%台と利下げ可能な水準まで来ています。継続的な利下げが可能とは思いませんが、ECB高官の発言からも6月利下げは現実的になってきました。

欧州金利や米金利動向から、ユーロドルは下落トレンドには変わりなく、今後も下落していくことが想定されます。しかし、ユーロドルは米金利や欧州金利の動きに加えて、株高でユーロドル高の相関も持ち合わせていますので、緩やかなユーロドル下降トレンドを想定します。なかなか天井からの売りは難しいとは思いますが、短期でやるにしてもユーロドルは売り戦略が有効でしょう。

さて、私はユーロドルの下落トレンドを4月中旬に落ち着くと想定していましたが、そこからゆっくりと上昇してきました。覚えていますでしょうか。

そして、そろそろ売ってもいいかもしれないポイントまで来ています。実は、CPI後に売るか迷っていたのですが、もう少し米機金利安を引き付けたかったので、待っていたら下げてしまいました。

さて、どこで売るかは実は参考となるテクニカルや材料がなく、迷ってはいます。現在、先の材料から逆算して売りタイミングを定めることができないので、すごくアバウトなお伝えになってしまいますが、1.100に来れば強気で売るつもりです。

よって、米金利安の織り込みや株高との相関の効きを見ながら、私は短期用とスイング用でポジションを分けながら狙っていく予定です。1.0950から指値でスイング用にするのもありかと思いますが、その場合は損切幅も広く取ることをおすすめします。

5月20日週のシナリオ戦略

5月20日週は相場材料が少なく、FRBメンバーの発言が多くあるくらいでしょうか。週末のミシガンは今週指標の中では、少し注目です。

エヌビディア決算が22日にありますが、AIはじめとした半導体関連銘柄が株式市場を左右するかもしれません。インフレ鈍化も好感触で4月調整から最高高値を突破している状況なので、個人的には株にとってマイナス要因が少ない週に思えます。

為替取引においては、ドル高を基本としつつも、米国債の需要による米金利低下時には無理せずに様子見をお勧めします。ユーロドルの売りはオプチャでもアナウンスできればします。

5月20日週はチャートに張り付いても時間効率は悪いと思いますので、いつも意識している時間帯や値幅など、効率よいトレードを意識してみるのもいいかもしれませんね。

では今週もお疲れさまでした。

来週もよろしくお願い申し上げます。

今回もご精読頂き

誠に有難う御座いました😄

シナリオを元に

細かな相場感等は

オプチャにて配信しております^^

私主催のFXファンダオプチャ

『FX MAIN ROOM』

FXで勝つための知識やノウハウ

マインドなどをリアルタイムで配信しています。

日頃のfxトレードの役に立つ目線も

無料で配信しております。

是非ご参加ください^^

『FX MAIN ROOM』

この記事が気に入ったらサポートをしてみませんか?