CFTC 金融商品ポジション シカゴ先物 5月12日時点

為替相場は、基本需要と供給で決定します。景気や金利、国際収支といった、経済の基礎的な要因(ファンダメンタルズ)によって、為替相場(為替レート)の動向が変わっていくというファンダメンタルズ分析は重要な要因です。ただ、ファンダメンタルズ要因によってのみ為替相場が決定するものではありません。投機筋のポジションが為替相場の決定要因としてどのように影響を与えているかを分析する判断基準として、CFTCでのポジション報告は注目している市場参加者も多いようです。相場のセンチメントを反映しているので興味深い動きをしています。

新フォーマットのうち、レバレッジド・マネー、アセット・マネージャーのポジションと対象商品の価格(金利)をグラフ化しています。別途旧フォーマットの、商業、非商業(投機筋)の報告も適時報告していきます。

日本円先物

日本円先物は、日本円/米ドルで取引されているため、一般の為替レートは逆数になるので、ネット・ポジションは、売持ー買持で計算しています。

日本円先物に関しては、レバレッジマネーよりもアセットマネージャーのポジションの方が相場に対して先行しているようです。3月以降、アセット・マネージャーの円ロングが増加しており、過去80円近辺で推移したレベルまで円ロングが増加しています。この先の円高が心配です。

ユーロ先物

ユーロの先物はこれまでレバレッジマネーのポジションが先行していましたが、この2か月間はこれまでとは違った動きとなっています。

豪ドル先物

豪ドルもレバレッジマネーよりもアセット・マネージャーの方が先行しているようです。

英ポンド先物

英ポンドもアセットマネージャーの方が先行しているようです。

カナダドル先物

メキシコペソ先物

南アフリカランド先物

スイスフラン先物

S&P500(E-mini)先物

S&P500のポジションでは、アセット・マネージャーが特徴的です。過去ロング・ポジションが800,000枚~1,000,000枚に達すると、相場が調整しています。一方調整局面で400,000枚まで減少したところは、相場の調整局面が終了しています。この3か月の動きも同様のパターンとなりました。

DOW(E-mini)先物

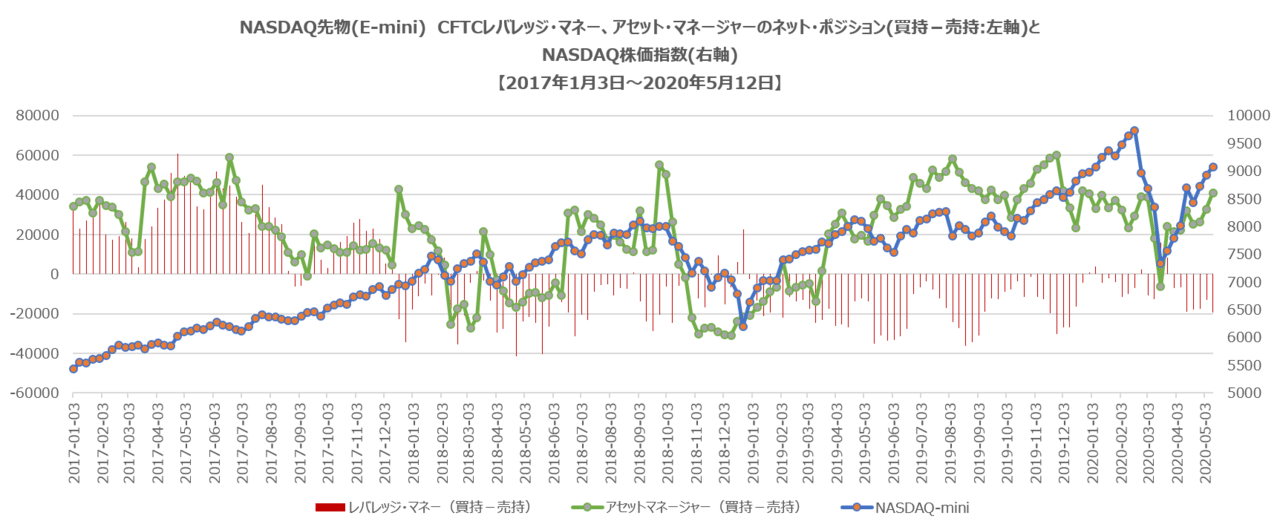

NASDAQ(E-mini)先物

ラッセル2000(E-mini)先物

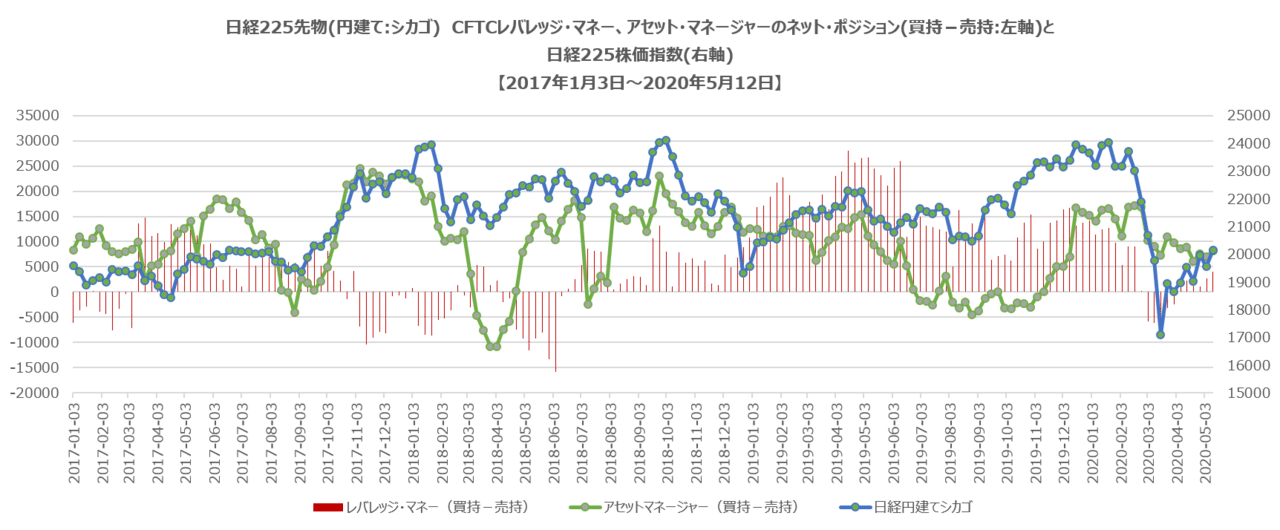

日経シカゴ(円建て)先物

米国債2年先物

米国債5年先物

米国債10年先物

米国債ウルトラ10年先物

米国債ロングボンド先物

米国債ウルトラ・ロングボンド先物

ユーロダラー(3か月)先物

ビットコイン先物

ポジション一覧表5_12_2020

ご参考)過去5週間分の生データをエクセルで添付しています。