CFTC 商品(エネルギー、貴金属、農産物)ポジション シカゴ・NY先物 6月2日時点

CFTCのポジション・レポートの商品(コモディティー)版です。

金融商品と違い投資家区分は、マネイジドマネー、生産・商業、スワップ・ディーラーに区分されています。

投資家種別

生産・商業業者(採掘・生産会社)

1次産品を採掘、生産、加工、流通に従事し、その商品を商業的に営んでいる参加者です。先物市場を利用して事業活動に伴う価格変動リスクをヘッジしています。一般的には、将来の価格を確定するために先物市場では売建てること(ショート・ポジション)が多くなり、5年先、6年先までも売り建てることが多いです。売建てていることから、差金決済やロール・オーバーしなくても最終的には現物をデリバリーすることが可能です。

スワップ・ディーラー(金融機関、一部流通業者、ディーラー)

スワップ・ディーラーとは、自らをスワップのディーラーと称する者、スワップでマーケット・メーク(make a market)をする者、自己勘定のために通常業務過程でスワップ契約を定期的に締結する者、取引においてスワッ プのトレーダーもしくはマーケット・メーカーとして一般に認識されるような業務を行う者を指します。また、主要スワップ参加者とは、主要なスワップのカテゴリーで相当規模のポジションを保有して いる者(商業的リスクをヘッジもしくはそれを軽減する目的で保有しているポジションを除く)、相当規模のポジションを保有し、高いレバレッジを利かせ、かつ、連邦金融監督機関の自己資本賦課の対象となっていない金融機関、米国金融システムに深刻な悪影響を及ぼし得る相当規模のカウンターパーティ・エクスポージャーを生み出す顕著なスワップ・ポジションの保有者を指します。顧客には、ヘッジ・ファンドなども含まれます。米欧の大手金融機関(GS、JP Morgan、バークレイ銀行など)もこのカテゴリーに属しますが、一部の銀行は貴金属以外のトレーディング業務を縮小、撤退しています。BP Energy Company と Shell Trading Risk Management LLC はスワップ・ディーラーとして登録しています。

マネイジド・マネー(CTA、投資顧問会社)

トレーディングアドバイザー(CTA)や 登録された商品プールオペレーター(CPO)、ETF/ ETN 業者。 CFTC に登録していない未登録ファンド。ETF/ ETN の業者は価格変動にリンクする金融商品を運営しているため、多くは買建てのロング・ポジションを継続しています。現物をデリバーされてもその商品の保管施設や流通網を持っていないので、差金決済もしくは、期先の限月へロール・オーバーしていきます。最下部に直近5週分の生データを添付してあります。

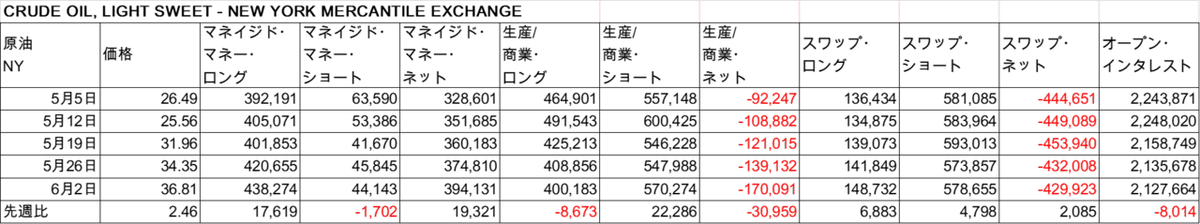

原油NY先物

4月中旬の原油市場は暴落は大変なことになっていました。投資家別のポジションを見る限り、マネイジドマネーはロングを増やしていました。生産・商業のポジションは減少しています。スワップ・ディーラーのショート・ポジションは若干減少しています。直近限月の価格がマイナスになったのは、ETF/ETNのマネーマネージャーによるロールが入って(直近限月売り&期先限月買い)取引期限ぎりぎりに入って、買いの板が全くない処でも売らざるを得なかったのでマイナスまで行ったのでしょう。マネイジドマネーの全体のポジションは増加していますので、期先限月は多めに買ったのでしょう。生産者・商業のポジションは減少傾向でネットでもショートになっています。

天然ガスNY先物

金(Gold)NY先物

銀NY先物

銅NY先物

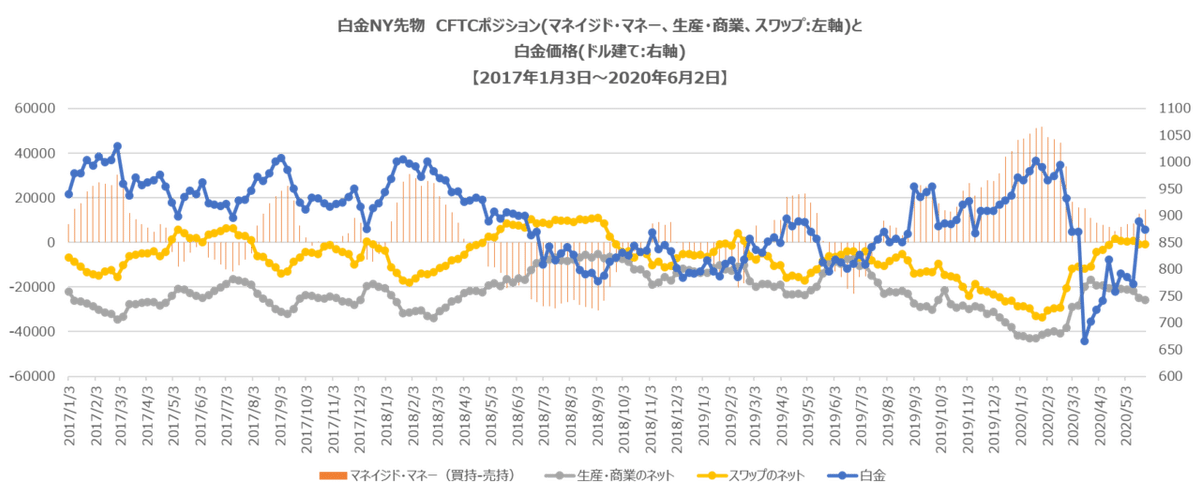

白金NY先物

トウモロコシ シカゴ先物

大豆 シカゴ先物

小麦 シカゴ先物

木材 シカゴ先物

CFTC商品(コモディティー)ポジション一覧表 2020年6月2日時点