米国先物市場での銀行勘定のポジション (CFTC 報告) 2020年5月5日時点

米国商品先物取引委員会(CFTC)は、週次のポジション・レポート以外に銀行勘定だけのポジションを月次で公表しています。毎月月初の火曜日の引け時点を基準に集計しています。主要な金融商品先物の 5 月最新のネット・ポジションをまとめてみました。きわめて変動が大きかったのが、為替のユーロでした。3 月に米銀がユーロ安方向に大きくポジションを振り切っています。5月もユーロ高はポジションはゼロでした。ご参考になれば幸いです。

銀行参加レポート(BPR)

1980 年代以降、CFTC は毎月、米国の銀行当局および国際決済銀行(BIS、スイスのバーゼルにある)が、さまざまな金融商品および非金融商品の先物に参加している銀行の大口取引者のポジションを集計しています。BIS は独自の出版物でこの集計データの一部を使用していたため、90 年代後半から、CFTC は Web サイト(cftc.gov)にパブリックアクセス用の「銀行参加レポート」(BPR)を発表しています。

個別のレポートが先物とグロスオプション(デルタ調整なし)について生成されています。 BPR には、5 つ以上の銀行が報告可能なポジションを保有するすべての市場のデータが含まれています。 BPR は銀行のポジションを 2 つのカテゴリーに分けます。銀行および米国以外銀行-各タイプについて、商品のロングとショートの総商品市場ポジションの合計を示します。参加者の市場ポジションの機密性を保護するため(商品取引所法の§8(a)で要求されるように)、いずれかのカテゴリー(米国の銀行または非米国の銀行)の市場の銀行数が 4 つ目は、2 つのカテゴリーそれぞれの銀行数を省略し、それぞれの市場について銀行の総数のみを示しています。

さらに、BPR は、大口のトレーダーのコミットメントレポート(COT)を作成し、先物、オプション、およびスワップ市場を監視するために使用されるのと同じ大口トレーダー・レポート・システム・データベースに基づいています。 BPR の「米国銀行」および「外国銀行」というトレーダー分類は、CFTC フォーム 40 からの質問に対するトレーダーの回答に基づいており、スタッフの承認が必要です。

各トレーダーは、最初に報告可能になると、CFTC フォーム 40 を提出します。トレーダーが引き続き報告可能な場合は、約 2 年ごと、または CFTC の要請により報告するようになります。 CFTC フォーム 40 を提出するとき、各報告可能なトレーダーは、その事業活動または業務に関連する事業セクターおよびサブセクターを自己申告します。複数のビジネス・サブセクターが選択されている場合、CFTC フォーム 40 はトレーダーに、レポートするトレーダーのビジネスの特徴を主に説明するビジネス・サブセクターを示すように要求していることに注意することが重要です。

さらに、報告可能なトレーダーが米国の商業銀行または米国以外の銀行であると判断された場合もしくは任意の 1 つの商品における商業銀行の場合、その指定は、BPR で公開されるすべての商品においてその地位が適用されます。特定の企業には、1 つまたは複数の取引事業体があり、その中には米国商業銀行または非米国企業があります。商業銀行、または非銀行の場合、各

取引事業体は、個別の報告可能なトレーダーであり、個別のフォーム 40 を提出する可能性があります。米国の商業銀行または非米国のいずれかに分類されるトレーダーのみが BPR で報告されています。

月次 BPR の現況レポートまたはデータの日付は、通常、毎月の最初の火曜日ですが、Web サイトでの公開は、通常、東部標準時間の 3:30 直後の最初の金曜日に行われます。ただし、月の最初の火曜日が米国の休日である場合、レポートは次の火曜日のデータを利用し、次の金曜日に CFTC の Web サイトに公開されます。 BPR の公開スケジュールの詳細については、BPR のリリーススケジュールをご覧ください。

過去の BPR に関する注意。連邦の記録要件に準拠して、CFTC は委員会のウェブサイトに投稿された最新の 25 か月間のBPR データのみを公開しています。

日本円先物

日本円先物は、日本円が基準で取引されているため、ネット・ポジションの計算は、売持-買持としています。3~4 月にかけて米銀は円安・ドル高のポジションをとったようです。米銀は昨年秋以降 2 月いっぱいまで相当円高方向のポジションをとっていたようでした。3 月の乱高下は米銀のショートカバーだったのかもしれません。

ユーロ・シカゴ先物

ユーロ先物は、基準がユーロのため、ネット・ポジションの計算は、買持-売持としています。3 月、4月に米銀はユーロ安方向に大きくポジションを傾けたようです。ユーロ・ロングはゼロという徹底ぶりでした。この先米銀のポジション変更はユーロ/米ドルの動向に影響を及ぼす可能性があります。

ユーロダラー先物

ユーロダラー先物は、クオートが 100-金利で逆数になるため、ネット・ポジションの計算は、売持-買持としています。3 月の利下げで米銀・外銀ともに金利安の方向に大きくポジションを傾けたようです。

米国債 2 年先物

米国債 2 年先物は、クオートが価格で金利と逆数になるため、ネット・ポジションの計算は、売持-買持としています。3 月の利下げで米銀はニュートラルに、外銀は金利高の方向(ヘッジ・ポジション)に大きくポジションを傾けたようです。

米国債 10 年先物

米国債 10 年先物は、クオートが価格で金利と逆数になるため、ネット・ポジションの計算は、売持-買持としています。

米国債ロングボンド先物

米国債ロングボンド先物は、クオートが価格で金利と逆数になるため、ネット・ポジションの計算は、売持-買持としています。3 月の金利低下局面で米銀は金利低下方向にポジションをとっていましたが、5月頭には若干縮小させていました。

S&P500 株価指数(E-mini)先物

米国株式の S&P500 株価指数先物は、クオートが価格ですので、ネット・ポジションの計算は、買持-売持としています。3 月の暴落局面で、外銀は昨年年末以来増やしていたショート(ヘッジ)を一気にショートカバーしています。一方米銀はそれほどショート(ヘッジ)を持っていなかったようでショートカバーはしたようですが、今は若干のロングとなっているようです。

ダウ株価指数(E-mini)先物

米国株式のダウ株価指数先物は、クオートが価格ですので、ネット・ポジションの計算は、買持-売持としています。3 月の暴落局面で、外銀は昨年 9 月に増やしていたショート(ヘッジ)を昨年末以降ショートカバーしています。一方米銀はそれほどショート(ヘッジ)を持っていなかったようでショートカバーはしたようですが、今は若干のロング(ニュートラル)となっているようです。

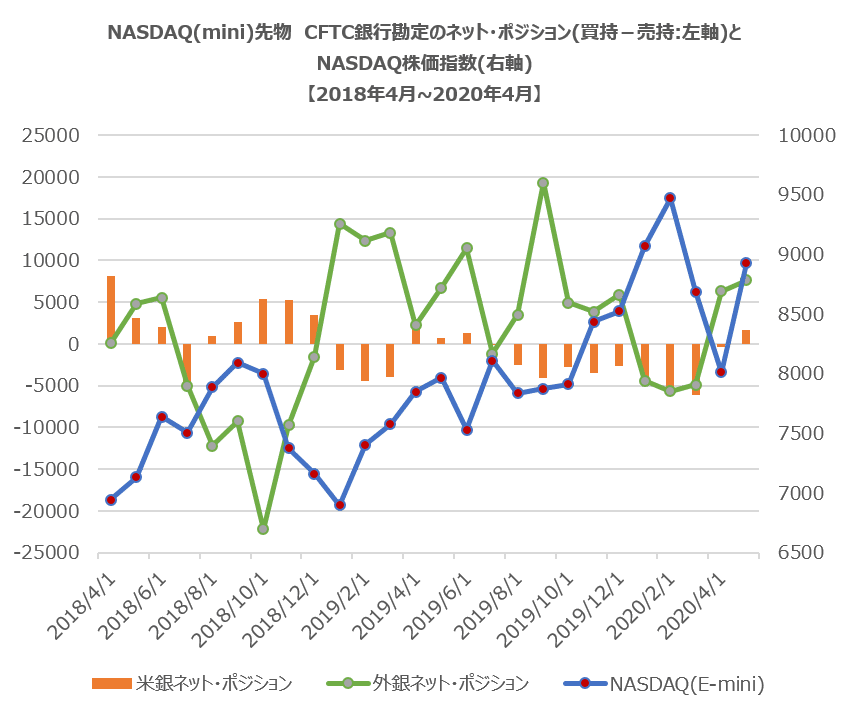

NASDAQ(E-mini)株価指数先物

米国株式のダウ株価指数先物は、クオートが価格ですので、ネット・ポジションの計算は、買持-売持としています。3 月の暴落局面で、外銀は年初来増やしていたショート(ヘッジ)をショートカバーしています。一方米銀はそれほどショート(ヘッジ)を持っていなかったようでショートカバーはしたようですが、今は若干のロング(ニュートラル)となっているようです。

金(Gold)NY 先物

米国 NY の金(Gold)先物は、クオートが価格ですので、ネット・ポジションの計算は、買持-売持としています。

2~3 月の上昇局面で、若干ですが米銀のショートカバーが起こっています。外銀も昨年夏以降ショートカバーしています。

原油 NY 先物

米国 NY の原油先物は、クオートが価格ですので、ネット・ポジションの計算は、買持-売持としています。4 月の下落局面で、若干ですが米銀はショートカバーしたようです。しかしショートはたまったままです。外銀は若干ですがショートを増やしているようです。