CFTC先物のみ 2021年7月20日時点 商品(エネルギー、貴金属、農産物) 投資家別ポジション シカゴ・NY先物

ひとこと:金以外全体的にマネイジドマネー(金融筋)のロングが減少しています。原油のマネイジドマネーポジションは大きく減少。天然ガスのポジショニングはさらなる上昇を示しています。天然ガスは堅調。銅でマネイジドマネーのロングが増えていますが、中国の戦略備蓄放出(5月に続き2回目)の話が出て軟調に。木材は大きく下落。トウモロコシ、大豆、小麦など農作物は調整終了し上昇始めています。

CFTCのポジション・レポートの商品(コモディティー)版です。

金融商品と違い投資家区分は、マネイジドマネー、生産・商業、スワップ・ディーラーに区分されています。投資家の特徴はレポートの最後に説明しています。

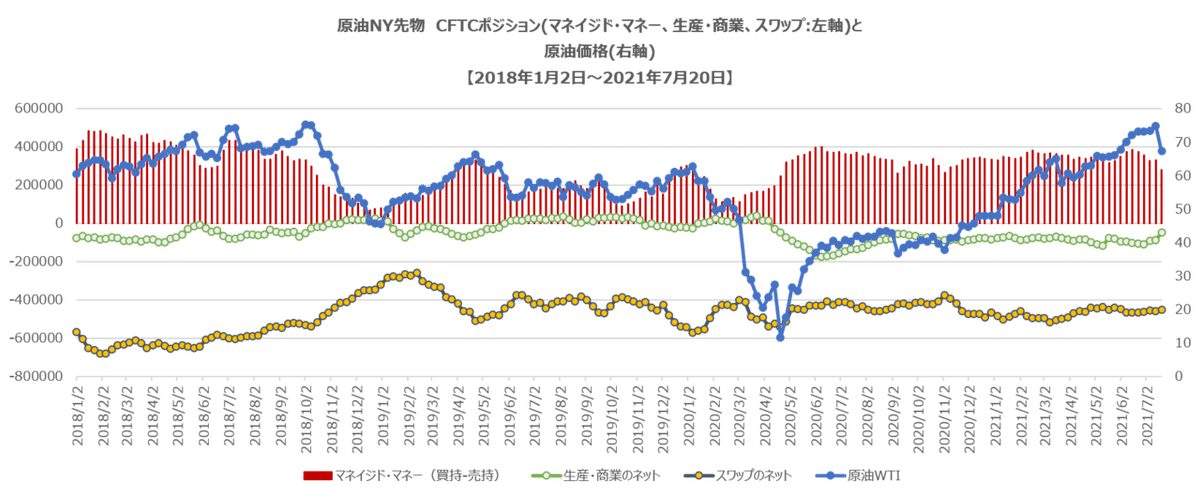

原油NY先物

過去2年間の価格との相関係数(2021年7月6日まで)

マネイジドマネー 0.056

生産者・商業 0.105

スワップ -0.061

過去5年間の相関係数

マネイジドマネー 0.355

生産者・商業 0.229

スワップ -0.424

天然ガス先物

過去2年間の価格との相関係数(2021年7月6日まで)

マネイジドマネー 0.501

生産者・商業 -0.831

スワップ -0.031

過去5年間の相関係数

マネイジドマネー 0.685

生産者・商業 -0.553

スワップ -0.237

金(Gold)NY先物

マネイジド・マネー(ETF?)のネット・ロングが減少傾向は続いています。

過去2年間の価格との相関係数(2021年7月6日まで)

マネイジドマネー -0.754

生産者・商業 0.734

スワップ -0.144

過去5年間の相関係数

マネイジドマネー 0.174

生産者・商業 0.100

スワップ -0.785

銀NY先物

マネイジド・マネーのロングが増え始めました。

過去2年間の価格との相関係数(2021年7月6日まで)

マネイジドマネー 0.083

生産者・商業 -0.034

スワップ 0.110

過去5年間の相関係数

マネイジドマネー 0.360

生産者・商業 -0.397

スワップ -0.225

銅NY先物

マネイジドマネー(ファンド/ETF?)のロング増加は止まりました。商業・採掘業者のポジションはショートを増やしています。将来の販売価格をヘッジしているのでしょう。そうした売りをこなして価格が上昇していることは、強い地合いと解釈します。

過去2年間の価格との相関係数(2021年7月6日まで)

マネイジドマネー 0.610

生産者・商業 -0.701

スワップ -0.537

過去5年間の相関係数

マネイジドマネー 0.409

生産者・商業 -0.596

スワップ -0.536

白金NY先物

過去2年間の価格との相関係数(2021年7月6日まで)

マネイジドマネー 0.303

生産者・商業 -0.618

スワップ 0.030

過去5年間の相関係数

マネイジドマネー 0.559

生産者・商業 -0.722

スワップ -0.250

トウモロコシ シカゴ先物

トウモロコシはバイオ燃料の原料にもなるので、再生可能エネルギーを占ううえでの先行指標としても使うことがあります。トウモロコシが上昇していることで、アメリカのグリーン政策への期待はまだまだ上昇中と解釈します。

過去2年間の価格との相関係数(2021年7月6日まで)

マネイジドマネー 0.836

生産者・商業 -0.845

スワップ 0.776

過去5年間の相関係数

マネイジドマネー 0.774

生産者・商業 -0.794

スワップ 0.401

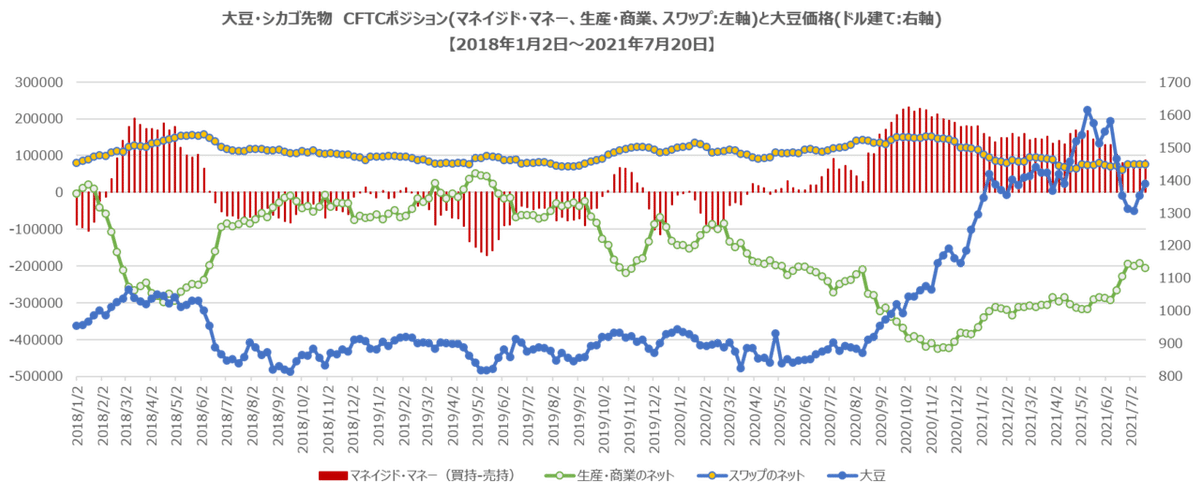

大豆先物

過去2年間の価格との相関係数(2021年7月6日まで)

マネイジドマネー 0.666

生産者・商業 -0.597

スワップ -0.416

過去5年間の相関係数

マネイジドマネー 0.653

生産者・商業 -0.630

スワップ -0.151

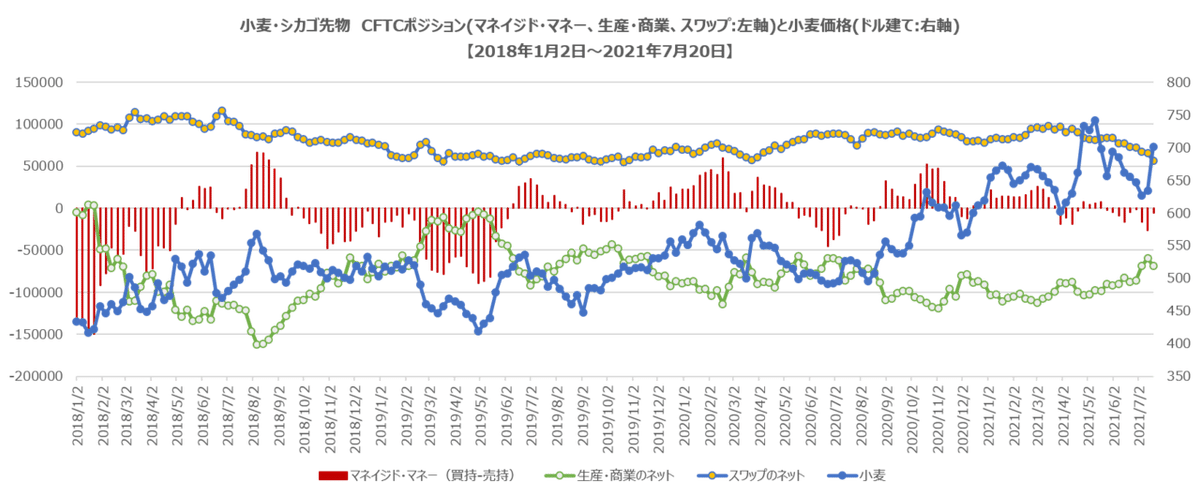

小麦 シカゴ先物

過去2年間の価格との相関係数(2021年7月6日まで)

マネイジドマネー 0.222

生産者・商業 -0.726

スワップ 0.505

過去5年間の相関係数

マネイジドマネー 0.748

生産者・商業 -0.723

スワップ 0.073

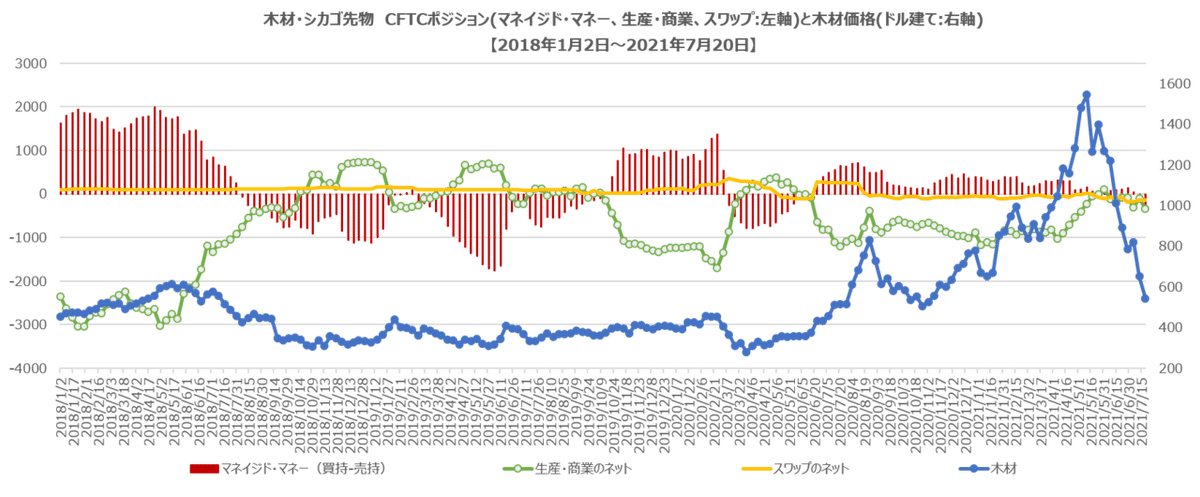

木材 シカゴ先物

木材価格が急上昇していましたが、急激に調整が入っています。生産者のショートカバーはまだ続いています。

木材価格は、住宅市場と密接に影響しあっています。住宅ブームの際には、日々の需給を最も早く反映することから、住宅市場の先行指数として注目していました(リーマン・ショックの前)。

過去2年間の価格との相関係数(2021年7月6日まで)

マネイジドマネー 0.131

生産者・商業 -0.077

スワップ -0.483

過去5年間の相関係数

マネイジドマネー 0.127

生産者・商業 -0.049

スワップ -0.532

投資家種別

生産・商業業者(採掘・生産会社)

1次産品を採掘、生産、加工、流通に従事し、その商品を商業的に営んでいる参加者です。先物市場を利用して事業活動に伴う価格変動リスクをヘッジしています。一般的には、将来の価格を確定するために先物市場では売建てること(ショート・ポジション)が多くなり、5年先、6年先までも売り建てることが多いです。売建てていることから、差金決済やロール・オーバーしなくても最終的には現物をデリバリーすることが可能です。

スワップ・ディーラー(金融機関、一部流通業者、ディーラー)

スワップ・ディーラーとは、自らをスワップのディーラーと称する者、スワップでマーケット・メーク(make a market)をする者、自己勘定のために通常業務過程でスワップ契約を定期的に締結する者、取引においてスワッ プのトレーダーもしくはマーケット・メーカーとして一般に認識されるような業務を行う者を指します。また、主要スワップ参加者とは、主要なスワップのカテゴリーで相当規模のポジションを保有して いる者(商業的リスクをヘッジもしくはそれを軽減する目的で保有しているポジションを除く)、相当規模のポジションを保有し、高いレバレッジを利かせ、かつ、連邦金融監督機関の自己資本賦課の対象となっていない金融機関、米国金融システムに深刻な悪影響を及ぼし得る相当規模のカウンターパーティ・エクスポージャーを生み出す顕著なスワップ・ポジションの保有者を指します。顧客には、ヘッジ・ファンドなども含まれます。米欧の大手金融機関(GS、JP Morgan、バークレイ銀行など)もこのカテゴリーに属しますが、一部の銀行は貴金属以外のトレーディング業務を縮小、撤退しています。BP Energy Company と Shell Trading Risk Management LLC はスワップ・ディーラーとして登録しています。

マネイジド・マネー(CTA、投資顧問会社)

トレーディングアドバイザー(CTA)や 登録された商品プールオペレーター(CPO)、ETF/ ETN 業者。 CFTC に登録していない未登録ファンド。ETF/ ETN の業者は価格変動にリンクする金融商品を運営しているため、多くは買建てのロング・ポジションを継続しています。ETFの場合直近の限月を多く保有する傾向があります。ETFごとに価格の決め方(ポジションの取り方)は異なります。現物をデリバーされてもその商品の保管施設や流通網を持っていないので、差金決済もしくは、期先の限月へロール・オーバーしていきます。

※当資料は、投資環境に関する参考情報の提供を目的としてFuture Researchが作成した資料です。投資勧誘を目的としたものではありません。当資料は信頼できると考えられる情報に基づき作成されていますが、情報の正確性、完全性を保証するものではありません。ここに示された意見などは、当資料作成日現在の当方の見解であり、事前の連絡なしに変更されることがあります。投資に関する決定は、ご自身で判断なさるようお願いいたします。