〔日本〕BOJ政策金利 事前考察&円見通し

タカ派に傾きつつありますが、明瞭な行動に出るかは未知数です。つねに牛歩で進むが日銀の伝統ですから。このへんも配慮しつつ考察します。

❏ 今回の予想

7/31BOJ政策金利は、日銀が行動に出る可能性があるため注目されています。どのように動き、それがどのような為替変動を起こすのか?考察して参りましょう。

最も高いシナリオは「政策金利は据え置き、そしてテーパリングを実施」(テーパリングについては後述)となります。ただ、日銀内部でも金利は据え置きと利上げに意見が割れているとされ、不透明感があります。

蛇足ですが、7/31は深夜(約15時間後)にFOMCがある事も注意が必要です。FOMCの方が注目度が高いのは言うまでもありません。

❏ ファンダメンタル分析

▶時系列データ

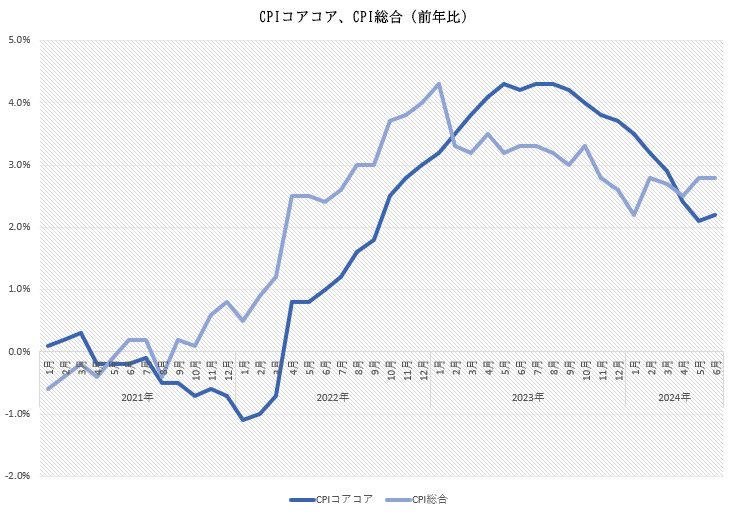

日銀が利上げに動く公算がありますが、それを決めるのはインフレ率の動向です。データを載せますが、見る者にとって複数の解釈法があります。

❶長期にわたり2%

日本に問て2022年春からずっとインフレターゲットの2%を超え続けている。それに対して現状の金融政策が0%程度であること不相応であるから利上げをするべきという意見

❷インフレ鈍化を意識

2022-23年は強いインフレ率だったが、直近は弱まりインフレターゲット付近まで下落している。ここでインフレが腰折れすれば、日本はまたデフレになる恐れがあるため、据え置きして様子を見るべきという意見

❸インフレ再上昇

インフレ率は直近で再上昇の気配(2024年夏)があるため、インフレが強まることを意識して判断すべきという意見。この場合は据え置き派と利上げ派に更に分裂する

テーパリングだけおこなうのが妥当という意見に集約しやすい

▶2024年の日本経済見通し

日本経済は2024年の前半に苦戦したものの、後半には回復が予想されています。2024年第一四半期には実質GDPが前期比で0.5%減少しましたが、後半には賃金の上昇やインフレの緩和が消費を促進し、輸出の増加も期待されています。ただし、成長は比較的緩やかになりそうです。

つまり、現状の日本経済はGDPがマイナス圏にあるため悪いように見えます。経済が落ち込んでいる時に利上げすべきか?これも議論されるでしょう。

一方で、日本国内では半導体工場、データセンター、電力施設などへの投資家が活発です。中国の工場を引き払い、国内に撤収してきた製造業も多くあります。これらを踏まえると、国内経済はプラス要因が大きいでしょう。

2024年に経済が盛り返す根拠ともなります。

この辺を踏まえると、多少の利上げは問題ないとする意見にも説得力がでてきます。

❏ テーパリングについての解説

▶テーパリングとは?

金融政策のテーパリング(tapering)とは、中央銀行が実施する経済刺激策の縮小を指します。具体的には、中央銀行が行う資産購入プログラムや量的緩和(QE)のペースを段階的に減少させることを指します。テーパリングは通常、経済が回復基調にあり、金融緩和策を続ける必要がなくなったと判断された場合に行われます。

以下は、テーパリングに関する詳細な説明です:

▶テーパリングの背景と目的

経済回復の兆し:中央銀行は経済が健全な成長軌道に乗り、失業率が低下し、インフレが目標水準に近づいたと判断した場合、テーパリングを開始します。

市場の安定化:長期間にわたる資産購入プログラムは市場に大量の流動性を供給し、資産価格を押し上げます。これにより、バブルの形成や市場の過熱が懸念される場合、テーパリングを行うことで市場を安定させる狙いがあります。

▶テーパリングの手順

事前のコミュニケーション:中央銀行はテーパリングを開始する前に、金融市場や一般市民に対して事前に通知し、透明性を確保します。これにより、市場の混乱を避けることができます。

段階的な縮小:一度に大規模な資産購入の停止を行うのではなく、数ヶ月にわたって徐々に購入額を減少させます。例えば、毎月の国債購入額を少しずつ減らしていくことが一般的です。

経済指標の監視:テーパリングの進行中も、経済指標(失業率、インフレ率、GDP成長率など)を慎重に監視し、必要に応じて調整を行います。

▶テーパリングの影響

金利の上昇:資産購入の縮小により、市場への流動性供給が減少するため、長期金利が上昇する傾向があります。これにより、借り入れコストが増加し、住宅ローンや企業の借入金利が上昇します。

為替レートの変動:テーパリングにより、通貨が他国通貨に対して強くなる場合があります。これは、資産購入縮小に伴う金利上昇が通貨の価値を押し上げるためです。

株式市場の反応:テーパリングのニュースは、株式市場にネガティブな影響を与えることがあります。これは、投資家が中央銀行の支援が減少することを懸念するためです。

▶テーパリングのまとめ

過去、アメリカで行われたテーパリングでは次のようなことが起こりました。まずテーパリングがFRB で決定されると「長期金利の急騰から、ドル高騰」となりました。つまり事実上の利上げとマーケットが解釈します。

2014年のテーパリングでは、やや景気後退の兆しを示しましたが、QE(量的緩和)によって無理やり起こされた景気回復から、本来の自律的な景気へ復帰しています。

ただし、20年余りも量的緩和を続けてきた日本にテーパリングがどう作用するのか?やってみなければ分からない部分もあります。手探りで進む事になるでしょう。

❏ ドル見通し(主にドル/円)

BOJ政策金利後のドル/円を考察します(FOMCの影響はあえて無視します)。可能性の高いシナリオをチョイスして解説してまいります。

▶ 利上げ実施&テーパリング実施(最もタカ派)

ハト派傾向が強い日銀において、このチョイスを刷る確率は高くありません。しかし、実行する動機はあるため考慮する必要があります。

利上げの場合、おそらく「0.00-0.25%」(現状0.00-0.15%)になるでしょう。もし「0.25-0.50%」のような決定になった場合、サプライズの円高となります。

併せてテーパリングをおこないます。現在、月平均5兆円程度の国債を買っていますが、購入ペースをどのように減速させるのか?この内容が注目されます。減額ペースが早ければ円高になるでしょう。

また、現在70兆円程度のETF(株式)を保有していますが、もし保有額減少を示唆した場合、日経平均に影響するでしょう。

▶ 強めのテーパリング実施(タカ派)

7/31に何らかのテーパリング方策を提示すると日銀からコミットがありました。もし、ごく短期間で国債購入をゼロにすると示唆されれば、それは円高い要因でしょう。長期金利の上昇をともないつつ、円高になります。この場合でも150円割れが早期に実現するかも知れません。

上記にも書いた通りETFにも何らかの減額措置がでてくるかも知れません。

▶ 弱めのテーパリング実施(ハト派)

テーパリングの開始時期が遅かったり、少額だった利した場合は、マーケットが失望売り(円売り)になるでしょう。あるいは実施時期や額が曖昧なままにされ、やる気があるのか分からないケースも同様です。

弱腰判断は日銀の常套手段であるため、この結果も予想されます。直近で円高が進みましたから、この選択肢は取りやすくなりました。しかし、この判断によりドル/円が160円を再び目指すかも知れません。

日銀はどれを選ぶでしょう?

記事は以上です

次の記事でまた次の記事でお会いしましょう

Fundalia financial philosophy(FFP)