子無し夫死亡の場合の遺族年金は?

ご覧いただきありがとうございます。

私は月1回映画を観に行くのですが、先日はSixTONESの松村北斗さんと上白石萌音さん主演の「夜明けのすべて」を観てきました。

主演二人がそれぞれ障害を持ち、生きづらさを抱えながら生活をしていく様子を描いた映画ですが、内容もさることながら、音楽も落ち着いたメロディーで、心地良さを感じさせるものがありました。

さて、今回は夫が業務外で亡くなったときの妻の遺族年金の形態についてお話したいと思います。

ここでは、夫が会社員で厚生年金に加入しており、妻が第3号被保険者の場合を想定しています。第3号被保険者とは、夫の扶養に入っていて、妻の年収が夫の半分未満、且つ130万円未満であることが条件です。

妻が30歳未満なら遺族厚生年金5年間のみ支給

夫が32歳、妻が29歳の子がいない夫婦と仮定します。

夫は休日に釣りへ出かけ、海岸で釣りをしていた最中に高波にさらわれ、不幸にも溺死した。という設定にします。

休日に趣味の釣りへ出かけ亡くなったので、業務外の事故として労災の対象外です。

この夫婦には子がいないので、遺族基礎年金は支給されませんが、遺族厚生年金は支給されます。ただし、妻が30歳未満なので5年間のみの支給となります。

遺族厚生年金受給額

中高齢寡婦加算は、夫死亡時に40歳以上64歳未満でないと支給されませんので、30歳未満の場合、働いていなければ5年後に収入が途絶えてしまいます。

しかも遺族厚生年金の額は、そう多くはありません。

夫の厚生年金被保険者加入期間が10年で、平均標準報酬額が30万円とすると

300,000円×0.005481×300ヶ月=493,290円×4分の3=369,967円

369,967円が遺族年金となります。

この額が5年間のみ支給されます。

妻が30歳以上40歳未満の場合

では、妻が30歳以上40歳未満であれば、どうなるのでしょう。

遺族厚生年金額は同じですが、期間は一生涯受給できることになります。

妻が65歳になったときに、遺族厚生年金に加えて自身の基礎年金が支給されます。

さきほどの例で言いますと、遺族厚生年金369,967円と基礎年金満額で約790,000円、計約1,160,000円が毎年支給されます。(額は年度によって上下します。)

40歳以上の場合

夫が亡くなった時点で妻が40歳から64歳の場合ですと、厚生年金から中高齢寡婦加算が受給できます。受給額は年額約580,000円で、年度によって多少前後します。

40歳以上の場合は、中高齢寡婦加算と遺族厚生年金がセットで受給でき、65歳になると、中高齢寡婦加算が消滅し、代わりに自身の基礎年金と遺族厚生年金が生涯支給されます。

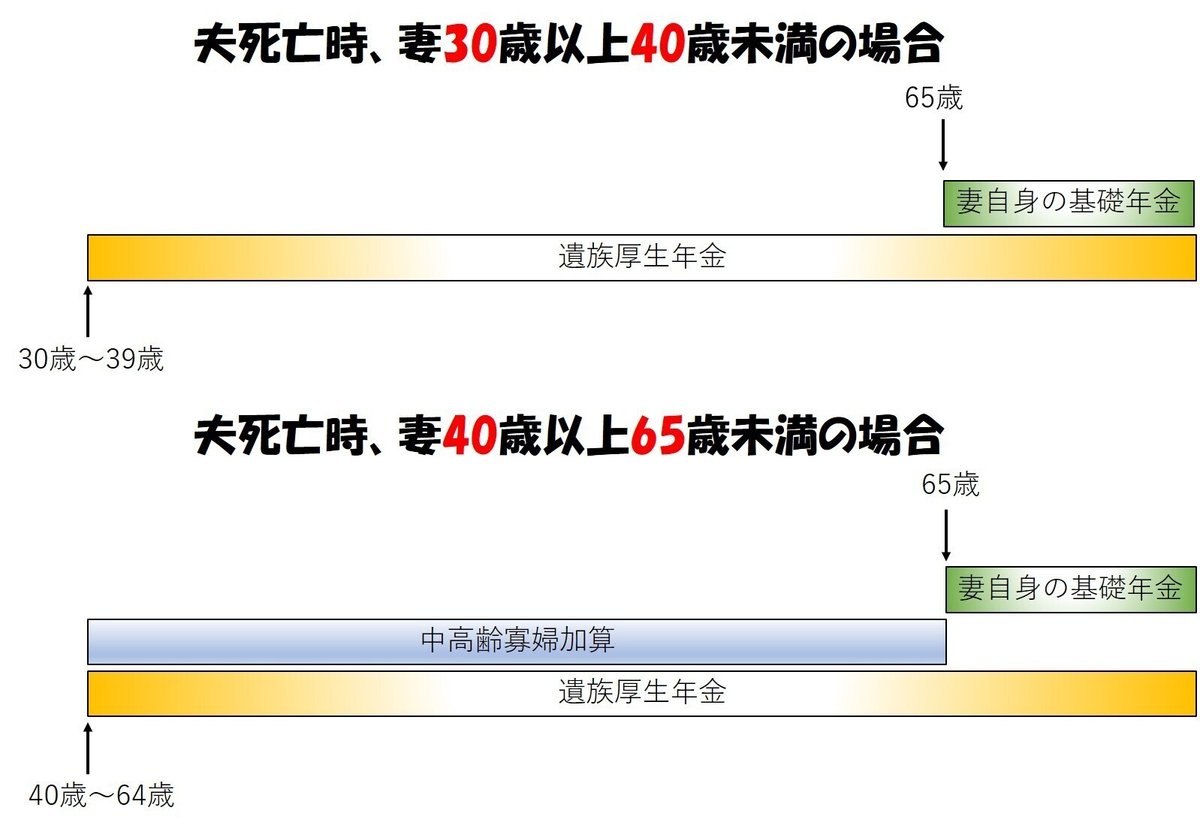

以下の図は、

1 夫死亡時、妻30歳未満

2 夫死亡時、妻30歳以上40歳未満

3 夫死亡時、妻40歳以上65歳未満

この3つのパターンでの遺族年金受給のタイミングを表しました。

万が一を想定する

30歳未満とそれ以上で遺族年金支給期間に差がある理由は定かではありませんが、

「20代だとまだまだ若いので5年間は遺族年金支給するけど、その後は働いてくれよ」

との国の思惑があるとかないとか・・・。

いずれせよ、若くして夫を亡くすと、年金自体もそれほど多くはないので、別の手段で収入を確保する必要があります。

自力による収入確保という面では、夫の死後正社員を目指すか、万が一を想定して、事前に夫に高額な生命保険を掛けておくか(死亡保険金は疑われない範囲内で)が考えられるでしょう。

人によっては、再婚するケースもあるでしょうし、両親から支援を受けられる方もいるかもしれませんが・・・。

注意点

注意すべき事項についてです。

・夫の死亡以後は、妻自身が会社勤めや起業して法人化するなど厚生年金に加入しない限りは、国民年金第1号被保険者となります。

第3号被保険者であったときは、国民年金保険料を納付する必要がなかったわけですが、第1号被保険者となった場合は、毎月国民年金保険料を納めなければなりません。

・子がいた場合でも、妻が30歳未満のときに子も亡くした場合は、子が亡くなった時点から5年間のみ遺族厚生年金が支給されます。(子が複数いた場合は全て居なくなった時点)

子がいなくなったわけですから、遺族基礎年金は支給されなくなります。

最後に

若くして夫を亡くした場合は、その後の生活が不安定になるのは避けられないでしょう。そうなることを想定したライフプランを考えておく必要があります。

将来、住宅購入を計画している場合は、それまでに夫に高額な生命保険を掛けておき(疑われない範囲内で)、自宅購入後、団信に入ると万が一夫が亡くなっても住宅ローンは返済する必要が無くなるので、以後、夫の死亡保険金額を抑えるなど、メリハリの利いた保険に加入することを検討しても良いと思います。(死亡保険金額は残された妻が数年間は生活できる範囲内で)

それでも、預貯金や死亡保険金だけでは心もとない場合は、妻自身が働いて収入を得ることも必要になってくるでしょう。

資金計画を立て、それを「見える化」することで、精神的にも負担が軽くなりますし、急な出費があったとしても、都度修正することで、先が見通せるライフプラン作りが可能となります。

まだ資金計画や、ライフプランを作ったことがない方は、1度チャレンジしてみてはいかがでしょうか。

当方でも作成のお手伝いが可能です。ご依頼お待ちしております。

※参照:厚生労働省「遺族年金制度」