2024年の投資環境と戦略

【米国経済について】

景気の見通しは明るいです。

米国経済は1.5%の実質GDP成長が予想されています。

政策金利は1.75%の利下げが予想されています。

失業率は低い水準でとどまっています。

上記を踏まえると、今の米国経済は金利が下がり始め、景気は上向き始める段階にあります。

このまま順当にいけば、金利低下によって恩恵を受けられるハイパーグロース株で大きなリターンを取りに行くのが良いでしょう。

【リスク要因】

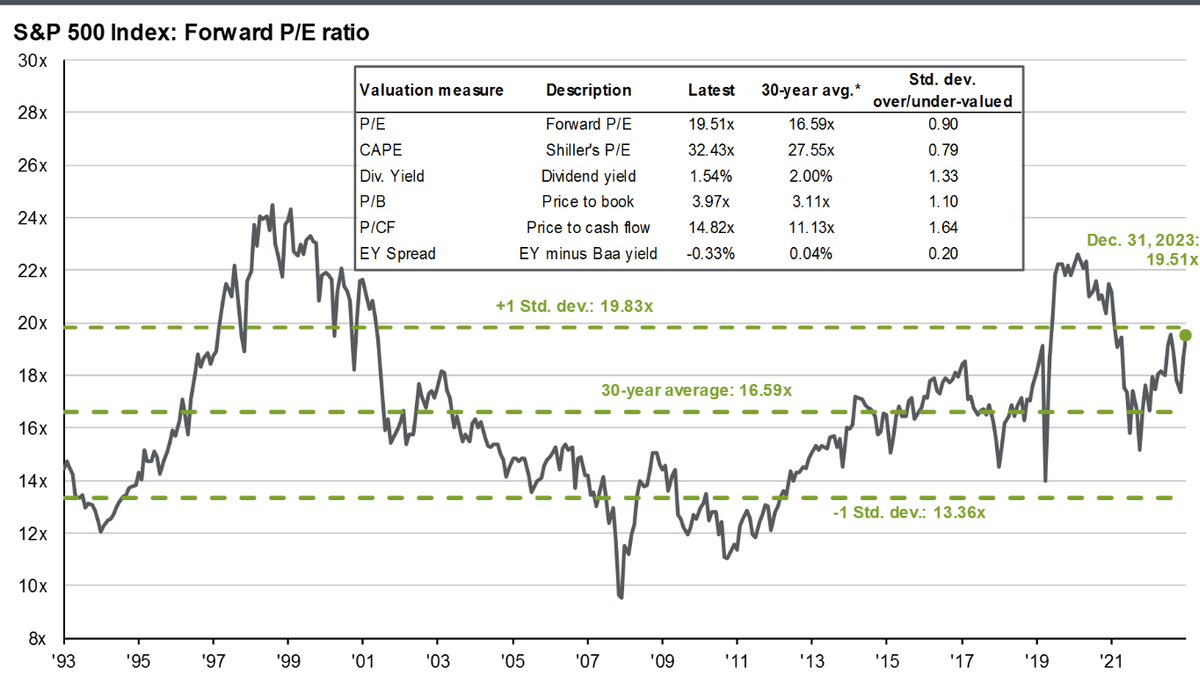

投資家の態度が過度な楽観となり、市場に過熱感が出てきたときにはポジションを落とす必要があります。

具体的に言えば、先12か月のPERが21~22倍まで上昇した際には出口戦略を考えたり、キャッシュを多めにする必要があると思います。

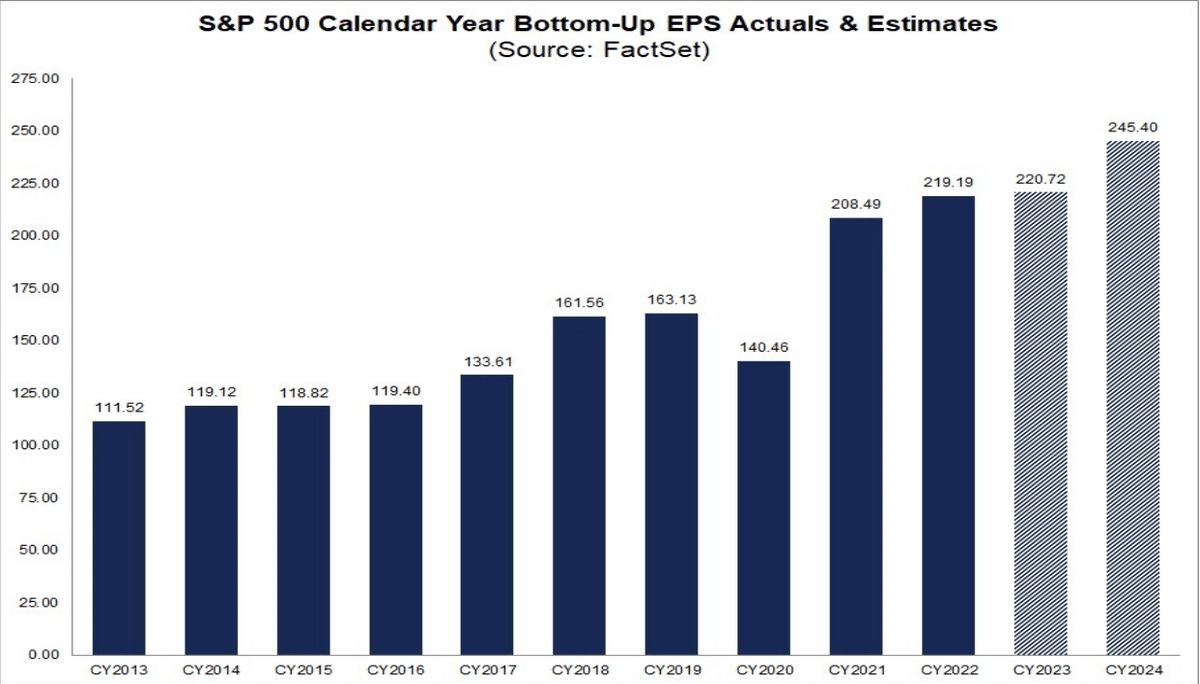

今年通年のEPS予想は245ドルなので、5153~5398ドルまで株価が上昇した場合、ポジションを軽くする必要があるでしょう。

考えにくいですが、再度インフレが過熱する場合は、今年通年で2番目に大きな成長率が予想されている通信サービスセクターが狙い目でしょう。

【米国以外の投資機会】

OECDの予想によれば、加盟国のうち今年と来年で最も大きなGDP成長を達成するのはインドです。

政策金利が下がり、ドル安になれば新興国株全体にフォローの風が吹きます。

米国の4倍のペースで成長するインド株に注目します。

【投資戦略】

下記のような資産配分を提案します。

VT,VTI:50%

FM,EPI:30%

ハイパーグロース株:20%

株式市場の過熱感が確認されれば、以下のようにリバランスします。

VT,VTI:40%

FM,EPI:10%

キャッシュ:50%

経済のファンダメンタルズは良好なので、押し目は買い場と考えます。

なお、老後資産として積み立て投資している分は上記の割合に含まず、市況を考慮せず積み立てを続けます。