ステファニー・ケルトン「中央銀行は利上げによって、インフレを低下させられるのだろうか? それとも高進させてしまうのだろうか?」(2023年2月20日)

先週、パウエルFRB議長は、「インフレ低下プロセスが始まった」と述べた。パウエルは、インフレを2%まで引き下げるまで「かなりの時間がかかるだろう」と言っていたのだが、先週の発言を受けて多くの人が安堵したかっこうだ。インフレ率を目標率まで低下させるため、パウエルは、政策金利の持続的な引き上げを示唆している。

今週になって、インフレのたるみは進行中ーーつまり、インフレは加速していることが判明した。

1月の総合インフレ率(CPI)は、前月比では0.5%上昇している。これは、2022年10月以降で最も高い物価上昇率だ。前年比では、6.4%上昇している。これは2021年10月以降だと最も低い物価上昇率だ。食料とエネルギーを除いたコアインフレ率は、複雑な変遷を描いている。

1月のCPI統計が発表される前だと、〔FRBが示唆していた〕「継続的な利上げ」という表現は、25ベーシスポイントの一連の政策金利の引き上げを意味すると広く解釈されており、次回の利上げは3月1日と予測されていた[※1]。しかし現在、前月比のインフレ率の加速を受けて、FRBはもっと大規模な利上げに踏み切るのではないかとの観測が強まっている。

クリーブランド連銀のロレッタ・メスター議長も、セントルイス連銀のジェームズ・ブラード議長も、来月の連邦公開市場委員会(FOMC)で、50ベーシスポイントの利上げの可能性について言及している。彼らは共に今は、FOMCでの投票権を持っていない。しかし、彼らの発言から、混迷を極めているインフレ率の報告によっては、FRBがさらにタカ派的な姿勢に戻る可能性を示していると解釈している人もいる。

今回のFOMCでパウエル議長が何をするかに関わらず、FRBは「役目を達成するまで」利上げを続け、インフレ率を目標の2%にまで戻そうと決意していることは間違いないだろう。

財政チャンネル

しかし、ここで問題がある。マクロレベルで見れば、連邦政府は〔国債〕金利の純支払い者である事実だ[※2]。 FRBが利上げすると、〔国債への利払いによって〕連邦政府による追加的な財政支出が数千億ドル派生する。つまり、FRBによる利上げは、拡張的な財政政策のように機能するのだ。〔MMTの創始者〕ウォーレン・モズラーは、MMTホワイト・ペーパー〔翻訳版はここ〕で以下のように説明している。

MMTは、正の金利政策は金利の支払いを要請するものであり、それは「すでにお金を持っている人へのベーシックインカム 」と見なせると認識する。

MMTの認識は以下の通りである。政府が正味(プラス)の利払いを行っている場合、金利の上昇は、利子所得の経路と先渡し価格の設定(forward pricing)の経路という2種類の経路を通じて、拡張的、インフレ的(かつ逆進的)なバイアス(bias)をもたらしうる。つまり、金利の引き上げというFRBの「金融引き締め」は、総支出を増加させ物価上昇を助長するということである。これは、需要を減らしてインフレーションを低下させるという、宣伝、意図されている効果とは正反対である。

同様に、金利の引き下げは経済から利子所得を除去するのだから、需要を減らしインフレーションを低下させるが、これも宣伝、意図されている効果とは逆である。

モズラーが言いたいのは、FRBによる政策金利の大幅な引き上げは、財政政策をより拡張的なものにしてしまう、という事実だ。結果、連邦政府は、国債保有者に大量に追加の現金を手渡すことになり、国債保有者は、その現金の一部を消費に当てるかもしれない。この想定されていない追加的な政府支出は、インフレを加速させる可能性がある。

むろん、FRBの利上げには、(特に住宅や自動車等の金利を影響を受けやすい財への)借入や支出を減らす効果があり、インフレ圧力を抑える可能性もある。他にも、利上げには、これまで何度も指摘してきたように、期待、為替レートの変動、民間部門の負債等、トランスミッション・メカニズムを複雑にしている、相互作用的な関係性が多く存在している。

FOMCは、X%ポイント単位の利上げ操作によって、インフレ率を望み通りの率を決められるような金利ダイヤルを保持していないのだ。金利の変動は、予期可能なプロセスと、予期できないプロセスの両方で、〔経済〕システムに波及効果をもたらす可能性がある[※3]。

モズラーは、利上げは(消費を増やす)勝者と、(消費を減らす)敗者を共に生み出すと指摘している。重要なのは、この両者の対立による影響力のバランスだ。そして、モズラーは現状では、利上げは多くの人(特に中央銀行家)が認識している以上に、総需要を刺激していると考えている。

Moving on up as all the proactive deficit spending, with lots coming from the Fed rate hikes, does its thing: pic.twitter.com/NofvenWL9R

— Warren B. Mosler (@wbmosler) February 8, 2023

ウォーレン・モズラー「FRBの利上げを主に原因とした、〔連邦政府の〕積極的な赤字支出が効果を発揮しているため、以下のような現状〔インフレの高進〕に至っている」

モズラーの示したこうしたデータの一部については、このエントリの後半で扱う予定だ。現状では、私や他のMMT派の経済学者は、モズラーの主張(FRBの積極的な利上げによるインフレの高進を強めてしまう可能性)を否定していないが、それよりも〔利上げによる〕景気後退リスクを憂慮しているとだけ言っていおこう。この〔景気後退の〕件については、去年の秋のこの記事と、去年の夏の私の講演を参照してみれほしい。

FRBが引き締めサイクルを開始してほぼ1年が経過したが、経済をどのように客観的に見ても、利上げはまったく機能していないことが分かるだろう。インフレが低下したのは、利上げより、問題の大部分を引き起こしていた要因、つまりパンデミックに関連した供給サイドの混乱が2022年後半に大幅に収まったからだ。

FRBは、歴史的に見ても積極果敢なブレーキを踏んでいるが、利上げが大きな引き締め効果を果たしているとは到底思えないだろう。

1/The Fed's been trying to put the brakes on and it doesn't look like the brakes are getting much traction. And when your brakes don't get much traction, two things happen. You can be moving too fast, that's the inflation pressure.

— Lawrence H. Summers (@LHSummers) February 18, 2023

https://t.co/YztTABWjtT via @YouTube

ローレンス・サマーズ 「FRBは、ブレーキをかけようとしているが、そのブレーキはあまり効いているように見えない。そして、ブレーキにあまり効果がないとするなら、2つの事態が起こるかもしれない。〔インフレを〕非常に高速度で吹かしてしまう、つまりインフレ圧力だ」

〔このサマーズの発言は〕モズラー的には特に驚く話ではないだろう。彼は、FRB(そして他の中央銀行)は、ブレーキとアクセルペダルを混同していると考えている。

数字をいくつか見てみよう

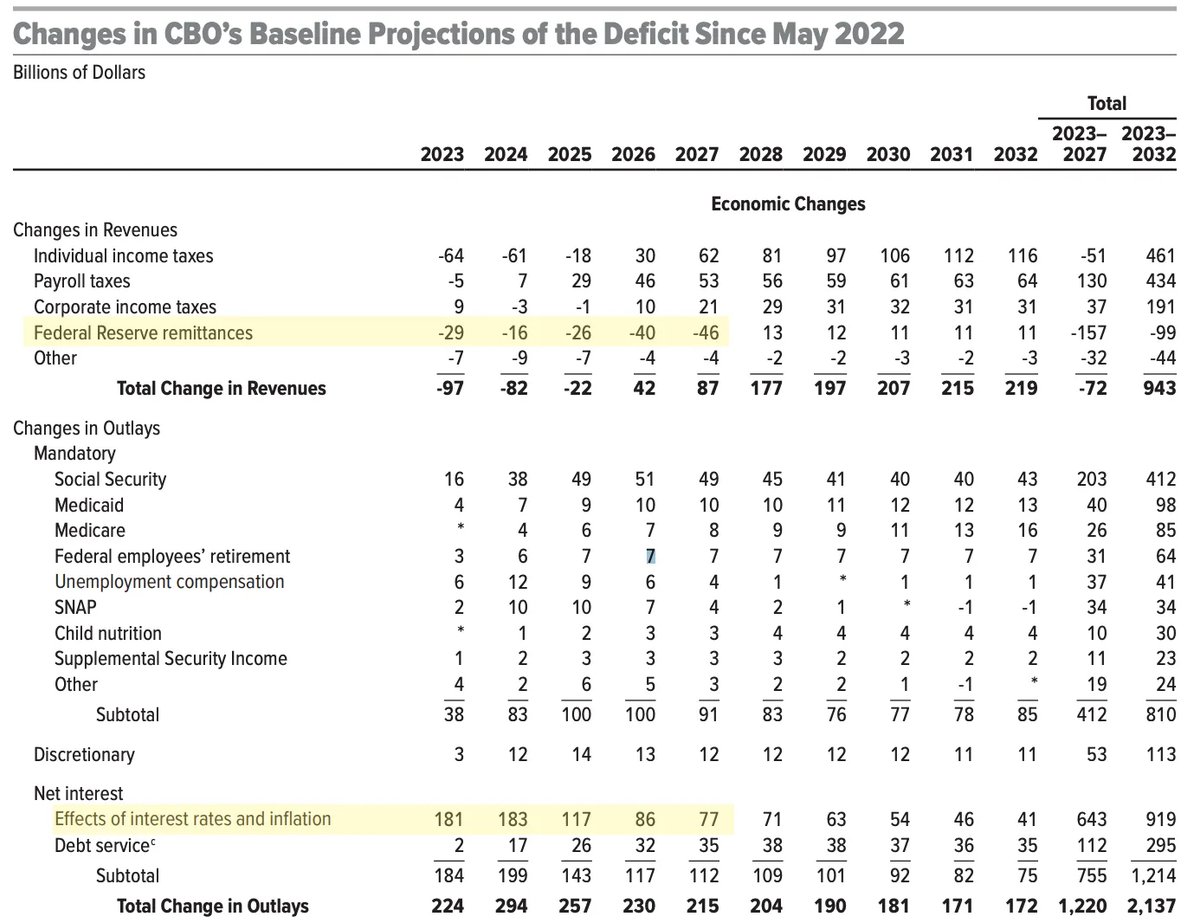

モズラーは、連邦政府が国債金利の純支払者であるという事実に焦点を当てている。米議会予算局(CBO)の最新報告書でも、FRBの利上げによる、今後数年間にかけての連邦政府の支出(および徴税)額への影響についての試算が示されている。

まず、CBOの現状判断と、利上げが本格的に始まる直前の2022年5月の試算の比較から始めてみよう[※4]。

CBOは最新の試算で、今年度(2023年)の財政赤字は、従来までのの試算より4,260億ドル多くなるとしている(2022年5月の試算では1兆億ドル、2023年2月の試算では1兆4,000億ドル)。CBOは今後10年間(2023年から2032まで)で、累積赤字が従来よりも3兆1,000億ドル増えると試算している。

この累積赤字の急増と、予測される〔政府〕債務の対GDP比での上昇は、あらゆる新聞の見出しを飾っているが、ここではFRBの利上げによる歳入と予算への影響に関心を絞ろう。FRBの金融引き締めは、予測されている赤字増加の全て要素となっているわけではないが、利上げによって、政府支出は大幅に増加する一方で、歳入が大幅に減少するため、大きな影響要因となっている。

CBOは、2022年5月の試算と比較し、今後5年で連邦政府の追加純利払い額は6,440億ドルになると試算している。この額は、この期間の利払い額の総額ではない。総額では、3兆8,790億ドルにもなる! CBPが試算しているこの6,440億ドルは、今後5年でのFRBの積極的な利上げによる、政府の追加の利払い額だ[※5]。

さて、〔FRBの〕利上げは、政府予算の支出面だけを直撃するだけではない。収益面にも影響を与える。なぜなら、利上げは、財務省から国債保有者にさらに多額の金利収入をもたらすだけでなく、FRBも多くの金利支払いを実施することになるからだ。これは、FRBが、準備預金への付利(IORB)を支払っているからだ。また、中央銀行当座預金口座を持つ金融機関へのFRBの利払いが増えれば増えるほど、毎年の財務省への国庫納付金は減少する。つまり、歳入は減少し、財政赤字は増えることになる。

CBOの2022年5月の報告書の改訂版を再度見てみると、今度5年間でFRBからの国家納付金が従来試算より1,570億ドル減少すると試算されている。この2つの要素[※6]だけで、今後5年間で増えるとされている財政赤字分の40%を占めている。また、この額は、今年度の予測されている財政赤字増加分4,260億ドルの半分を占めている。

さらに、ここ試算では〔FRBの〕利上げによって、連邦政府の再出と歳入を増加させる他の要素は考慮されていない。利上げの間接的な影響、つまり経済の減速による間接的な影響を加えると、FRBの利上げによる財政への影響は、財政のビルトインススタビライザー機能によってさらに巨額となるだろう。

このブログの読者であれば、「なぜ予算への影響を気にするのか? MMTの観点からは〔予算は気にしなくいいのだから〕矛盾した論点なのでは?」と答えるかもしれない。それに関してはその通りだ。この記事では、利上げによる政府財政への影響は問題としていない。利上げの結果生じる、分配の影響を問題視しているのだ。これは常にインフレリスクにおいて懸念材料となっている。

最後に、モズラーによるインフレの指摘に立ち返って、このエントリを締めくくりたい。

終わりに

議会予算局(CBO)は、モズラーが想定してるような、FRBの利上げよる総需要創出の可能性を認めてはいない。議会予算局的には、FRBの利上げはブレーキペダルの役割でしかない。CBOは、FRBの利上げによって2024年までの失業率の上昇と、今年度のゼロ成長を予測している。

モズラーは、少なくとも、こうした予測が逆になる可能性を想定して欲しいと考えている。モズラーの指摘によるなら、金利が上昇すれば、人によっては利益を得ることになり、人によっては不利益を被ることになる。そして現状、金利の上昇が〔一部の人の〕所得を増やし、小売業の売上の好調と、50年ぶりの低失業率が加わったことで、経済を加熱させることに繋がっているとモズラーは考えている。

この案件に結論を出すにはまだ尚早だが、考慮する余地はある。アメリカ国債市場は、31.4兆ドル規模に達しており、FRBによる利上げが、国債保有者の多くに利払い収入として大きな影響を及ぼすのは間違いない[※7]。〔国債保有者の〕金利収入の巨額さは話題となっている[※8]。

モズラーが指摘しているように、国債保有者に新しい金利収入が生じれば、人によっては、その一部(あるいは全てを)消費に回すだろう。逆に、人によっては、単に貯蓄に回すだけかもしれない。金利収入からの限界消費性向(MPC)の高い人達が、残存国債の多くを保有している場合、FRBによる利上げはインフレ圧力の強力な経路となる可能性が強くなる。逆に、そうでないなら、利上げによるインフレ圧力は、かなり軽度、あるいは無視できるだけ水準となるだろう。つまり、これは事後的にしか分からない問題なのだ。国債の保有状況を確認してみる必要があるだろう。

私は、過去にこの問題について取り組み、国債市場の総規模、保有状況、満期構造について研究してみたことがある。OECD諸国のデータを調べてみると、モズラーの論文を支持する結果が示唆された。

FRBの利上げが、〔国債保有者の〕金利収入チャンネルにどれだけ強い影響を与えているのか、それとも総需要やインフレの抑制にどこまで寄与しているのか、今の私には判断がつかない。ただ私が知っているのは、パウエル議長はインフレ率の低下を望み、政策金利を引き上げているが、それによって財政赤字が大幅に増えている事実である。

一方で、私が知っているのが、バイデン大統領は財政赤字を減らすことを強く望んでいることだ。バイデンにとって、赤字の削減は政権の目標であり、次の選挙に向けてのアメリカ国民への実績のアピールポイントだ。

FRBの利上げが、両者の目的を阻害しているかもしれない。

※1 今月の初頭、米連邦準備制度理事会(FRB)は、フェデラルファンド金利(FFR)を25ベーシスポイント引き上げ、FFRの誘導目標の範囲を4.50~4.75とした。

※2 CBOは「予算における純利払い支出とは、政府による連邦債務への利払から、政府が受け取る利子所得を相殺したものである。純利払い支出のほとんどは、財務省発行の一般向け国債の保有者への利払いとなっている。財務省はまた、信託基金や、その他の政府勘定から発行された債務に対しても利払いを行っているが、こうした利払い支出は、政府内取引であり、財政赤字に影響を与えない」と説明している。毎年支払われている純利払い支出の額は、発行済の米国債残高とその国債の平均金利の両者からの関数となっている。

※3 世界金融危機(2008~2009年)後の10年(あるいは以上の)間、ゼロに近い政策金利が続いていたが、アメリカでもヨーロッパでも日本でも、急速な成長やインフレの加速に至らなかったことを思い出してほしい。

※4 最初の利上げ(25ベーシスポイント)は、2022年3月に実施され、5月には目標金利は50ベーシスポイント引き上げられた。

※5 追加の利払い支出の一部は他の要因(2022年5月以降の新しい法律の成立等)によるものだが、大部分はFRBの金融引き締めに起因している。

※6 歳出増は6,440億ドル、歳入減は1,570億ドル。

※7 FRBの利上げは、社会保障団体等が保有する非市場性の国債の金利を自動的に上昇させはしない。そうした国債の金利は、連邦議会によって決定される。

※8 CBOが指摘しているように、財務省は信託基金や他の政府勘定で保有されている有価証券の利息を支払っているいるが、「こうした支払いは、政府内取引であり、財政赤字に影響を与えない」

[Biden Wants to Bring Down the Deficit. Powell Wants to Bring Down Inflation. Are Rate Hikes Undermining Both Goals?]

Posted by Stephanie Kelton

Feb 20m 2023

原題訳「赤字を減らしたいバイデン。インフレ率を引き下げたいパウエル。

FRBの利上げは両方の目標を毀損するのだろうか?]

〔翻訳者:WARE_bluefield〕

〔一般社団法人経済学101は皆様の寄付によって賄われています。活動方針にご賛同頂ける方がいましたら、以下の「気に入ったらサポート」タブからの温かい支援をお待ちしています。〕