【第3回】コールオプションの基本と特徴

みなさん、こんにちは!いつも、こちらのnoteをご覧いただきましてありがとうございます。

前回は、オプション取引について説明をさせていただきました。今回はコールオプションというものについて説明させていただきます。皆さんも、コール、プットなんて言葉を聞いたことがあるのではないでしょうか?

いよいよ、オプション取引の神髄に迫っていきます!今回はちょっとボリュームが多いのですが、がんばって勉強していきましょう!

1)前回のおさらい

まずは前回のおさらいをしておきましょう。前回は「オプションとは何?」ということを、実際のオプション取引の例を用いて説明をさせていただきました。改めて、下記の言葉の意味を復習しておきましょう。

オプションとは権利のことでしたね。この権利を売買することをオプション取引と言うのでした。

前回は、A氏がオプションの買い手(Holder)となり『2か月後に100円/Lで石油を購入する権利』を購入し、B氏は、オプションの売り手(Writer)として、その権利を30円/Lで販売しました。これがオプション取引(権利の売買)になります。

2)2種類のオプション

それでは、さっそく、今回の話を進めましょう。オプションは「売買する権利」でしたね。「売買する」ということは「売る権利」と「買う権利」の2種類があるということです。

この「買う権利」のことをコールオプション、「売る権利」のことをプットオプションと呼びます。

ちなみに、前回説明した石油の取引は、石油を100円/Lで購入する権利でしたので、コールオプションを売買したということになります。

3)コールオプションの損益

では、コールオプションを取引した場合、満期の価格によって、どのような取引になるか3つのケースについて確認してみましょう。

【ケース1】満期日の石油価格が150円/Lの場合

これは前回ご紹介したケースとなります。「2か月後に100円/Lで石油を購入する権利」を30円/Lで購入しました。その結果、2か月後には、石油の価格が150円/Lだったわけですね。

この場合、満期日の市場価格が150円/Lであるので『100円/Lで購入する権利』を行使することにより、100円/Lで石油の購入が可能となります。この時、100円/Lで購入した石油を今すぐ市場で売却すると150円/Lで売れるわけですから50円/Lの利益となりますね。ただし、事前に権利代金(プレミアム)を30円/L支払っておりますので、買い手が20円/Lの利益を得ることになります。

一方、売り手側は、買い手が権利行使をしたために、市場であれば150円/Lで売却できるにも関わらず、100円/Lで売らなければなりません。つまり、▲50円/Lの損失です。ただし、事前に権利金(プレミアム)として30円/Lを支払っているので、20円/Lの損失となりました。

今回は買い手が利益を獲得するという結果になりました。

【ケース2】満期日の石油価格が90円/Lの場合

次のケースですが、満期日において石油の価格が90円/Lだった場合を確認してみましょう。

まず、満期日の石油の価格が90円/Lであるので、市場で90円/Lで石油を購入することができるわけです。つまり『100円/Lで購入する権利』を利用して100円/Lで石油を購入する必要はありませんよね。(市場から90円/Lで買えるので。)

この場合はこの権利は必要ありませんので『100円/Lで購入する権利』を放棄することができます。もし、石油が買いたければ市場から90円/Lで買えばよいのですから。ただし、事前に権利金(プレミアム)として30円/Lを支払っているので、この権利を放棄することにより買い手は30円/Lの損失となります。

一方、売り手は、買い手が100円/Lで購入できる権利を放棄しました。事前に30円の権利金(プレミアム)を受け取っていたので、売り手が30円/Lの利益となるわけです。

今回は売り手が利益を獲得するという結果になりました。

【ケース3】満期日の石油価格が130円/Lの場合

では、ケース3です。今回は石油の価格が満期日に130円/Lになった場合を確認してみましょう。

まず、買い手ですが、市場価格が130円/Lです。ケース1と同様に「100円/Lで購入できる権利」を行使した方がお得ですよね。よって、100円/Lで石油を購入して、市場で130円/Lで売却すると30円/Lの利益です。ただし、事前に権利金(プレミアム)として30円/Lを支払ってますよね。つまり、30円/Lの利益を獲得したが、事前に権利金(プレミアム)を30円/Lを支払っているので、今回の買い手の利益は±0という結果になります。

一方、売り手は、買い手が権利行使することにより、30円/Lの損失が発生するわけです。ただし、30円/Lの権利金(プレミアム)を事前に受け取っているので、売り手の利益も±0という結果になりました。

つまり、双方利益なしという結論になります。

満期日の価格(A)と権利行使価格(B)の関係

以上のことを纏めてみます。満期日の価格を(A)、権利行使価格を(B)とした場合、

満期日の価格(A)> 権利行使価格(B)の場合に権利行使

上記が成り立つ場合に、買い手は権利行使をしました。一方、満期日の価格(A)<権利行使価格(B)場合は権利を放棄したわけです。

また、権利を行使した場合は買い手が利益、権利放棄した場合は売り手に利益が出たのでしたね。

ただ、買い手は事前に権利代金(プレミアム)を支払ってますよね。つまり、プレミアム分だけ利益多く利益を出さないと結局、損益はマイナスとなってしまうわけです。

ここで重要な事は、コールオプションは満期日の価格(A)が権利行使価格(B)より大きい場合に権利行使すると利益が出るということです。(正確にはプレミアム分プラスである必要がある)

上図をご覧ください。一番上のメモリは満期日の原資産(今回は石油)の価格になります。満期日の価格(A)>権利行使価格(B)の場合、つまり、(A)-(B)がプラスの場合に、買い手は権利行使をすると利益を得られるわけです。逆に(A)-(B)がマイナスの場合(0含む)は権利放棄となり、売り手が利益を得ることができます。

ただし、プレミアム(C)を買い手は事前に支払っておりますので、このプレミアム(C)以上の利益を上げないと買い手は利益にならないわけです。

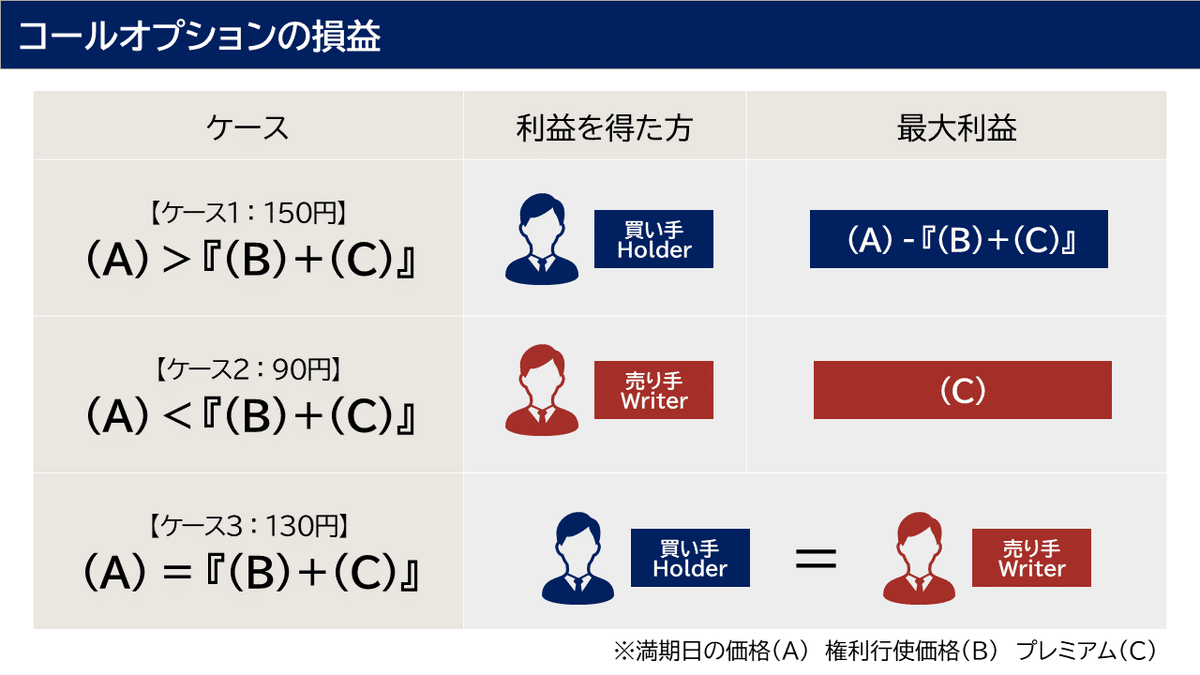

これを纏めると下図のようになります。

ケース1の場合、満期日の価格(A)が、権利行使価格(B)とプレミアム(C)を足したものより大きいので、買い手の利益になります。

ケース2の場合は、満期日の価格(A)が、権利行使価格(B)とプレミアム(C)を足したものより少ないので、売り手の利益になります。売り手の最大利益は受け取ったプレミアムの額になります。

ケース3の満期日の価格(A)と権利行使価格(B)とプレミアム(C)を足したものが同じ場合は、どちらも利益がないという結果になるわけです。

コールオプション買い(Holder)の損益図

これまでの内容をグラフで確認してみましょう。まずは、コールオプションの買い手の場合の損益図です。縦軸に損益、横軸が満期日の株価になります。

①満期日の価格(A)<権利行使価格(B)の場合

この場合、満期日の価格(A)が権利行使価格(B)より低いため、コールオプション(買う権利)を放棄します。よって、最初に支払ったプレミアムが損失となります。

上図において、満期日の価格(A)が権利行使価格(100円/L)以下の場合、30円/Lで損失が一定となっているのが確認できます。

②満期日の価格(A)=権利行使の価格(B)+プレミアム(C)の場合

この場合、満期日の価格(A)が権利行使の価格(B)より高いので買い手はコールオプション(買う権利)を行使します。権利行使して得た利益と事前に支払ったプレミアムが同額であるので利益は0円となります。

上図において、満期日の価格(A)が130円で利益が0円となっており、100~130円の間は、買い手の損益がマイナスになっているのが確認できます。

③満期日の価格(A)>権利行使価格(B)+プレミアム(C)の場合

この場合、②のケース同様に買い手は権利行使を行って利益を獲得します。また、支払ったプレミアムを差し引いても利益となります。

上図において、満期の価格(A)が権利行使の価格(B)とプレミアム(C)を加えた130円/L以上であれば、利益が出ていることが確認できます。

つまり、コールオプションにおいては、権利行使の価格(B)にプレミアム(C)を加えた価格が損益分岐点となります。このように、コールオプションの買い手は、損失が限定(支払ったプレミアム)であり、また、獲得する利益は現物株同様に無限大という特徴があります。

コールオプション売り(Writer)の損益図

次は、コールオプションの売り手の場合の損益図です。先ほど同様に、縦軸に損益、横軸が満期日の株価になります。

①満期日の価格(A)<権利行使価格(B)の場合

この場合、権利行使価格(B)が満期日の価格(A)より低いため、買い手は買う権利を放棄します。よって、最初に受け取ったプレミアムが売り手の利益となります。

上図において、満期日の価格(A)が権利行使価格(B)以下の場合、30円/Lで利益が一定となっているのが確認できます。

②満期日の価格(A)=権利行使の価格(B)+プレミアム(C)の場合

この場合、権利行使の価格(B)より満期日の価格(A)が高いので買い手は買う権利行使をしますので、その同額を売り手が損失を負うことになります。権利行使により支払った損失と事前に受け取ったプレミアム(C)が同額であるので利益はゼロとなります。

上図において、満期日の価格(A)が130円で利益が0円となっており、100~130円の間は、売り手の損益がプラスになっているのが確認できます。

③満期日の価格(A)>権利行使価格(B)+プレミアム(C)の場合

この場合は、②のケース同様に買い手は権利行使を行って利益を獲得しますので、その同額を売り手が損失を負うことになります。ただし、受け取ったプレミアム(C)がありますので、それを加えたものが売り手の損失になります。

上図において、満期の価格(A)が権利行使の価格(B)とプレミアム(C)を加えた130円/L以上であれば、損失が出ていることが確認できます。このように、コールオプションの売り手は、利益が限定(受け取ったプレミアム)であり、また、損失は無限大という特徴があります。

4)買い手(Holder)と売り手(Writer)のルール

買い手の権利

今回の取引きにおいて、買い手は以下のような発言をしておりました。

「市場で90円/Lで購入できるので、『100円/Lで購入する権利』は必要ないなぁ。この権利は放棄しよう。権利金として前払いした30円/Lは捨てることになるが仕方ない…」

「市場価格が130円/Lなので、100円で/L購入する権利を行使して石油を購入し、すぐに市場で売却すれば30円/Lの利益。ただ、権利金の支払いが30円/Lなのでプラマイゼロか…」

つまり、買い手は購入したオプションの権利を必ず行使する必要はありません。買い手が行使したいとき(有利なとき)にだけ権利を行使することができるのです。

売り手の義務

また、今回の取引きにおいて、売り手はこのようなことを言っておりました。

「市場で売却すれば150円/Lなのに、権利が行使されたので100円/Lで売却しないといけない… 権利金30円/Lを受け取っているので、差し引き20円/Lの損失だな。」

つまり、売り手は、買い手が権利行使を行った場合に、必ずその権利行使に応じる義務が発生します。

買い手が権利行使したのに、自分が不利だからと言って、その権利行使に応じないということはできません。つまり、買い手は権利、売り手は義務が生じているわけです。

この一連の取引きは保険の取引きと似てませんか?我々は万が一のリスクの備えて、保険料を支払って保険を買うわけです。万が一のリスクが発生しなければ、保険料は無駄になり、保険会社の利益になるわけですね。ただし、万が一のリスクが発生した場合、保険会社はその費用を負担するわけです。この保険料がプレミアムというわけです。

万が一のリスクが発生したのに、保険会社がその支払いを拒否することはできませんのよね?つまり、保険会社がオプションの売り手(Writer)と考えることができますね。

5)まとめ

以上、本日はコールオプションついて説明をさせていただきました。今回はちょっとややこしい内容になったかもしれませんが、下記、まとめを確認しながら読み直していただければと思います。

本日も最後まで御覧いただきましてありがとうございました。次回は、もう一つのオプションであるプットオプションについて解説したいと思います!次回の記事も御覧いただければ幸いでございます!

【免責事項】

※内容の正確性については万全を期しておりますが、私の個人的な視点、理解を示したものであり、完全性、正確性、適用性、有用性等いかなる保証も行っておりません。

※内容に基づく判断については、利用者の責任のもとに行うこととし、一切の責任を負いません。

※内容に関しては、将来、予告なしに変更する場合がございます。

いいなと思ったら応援しよう!