【最終回】オプション取引の様々な戦略

みなさん、こんにちは!いつも、こちらのnoteをご覧いただきましてありがとうございます。

今回はとうとう「米国株オプション取引入門」の最終回となります。ここまで拙い説明にお付き合いいただきました皆様に感謝申し上げます。

これまで説明した内容でホイール戦略を実施することは全く問題ないのですが、せっかくここまでオプションの基礎ついて学んでいただいたので、今回は、オプション取引の様々な戦略、オプション取引だから取れる戦略について説明をさせていただければと思います。

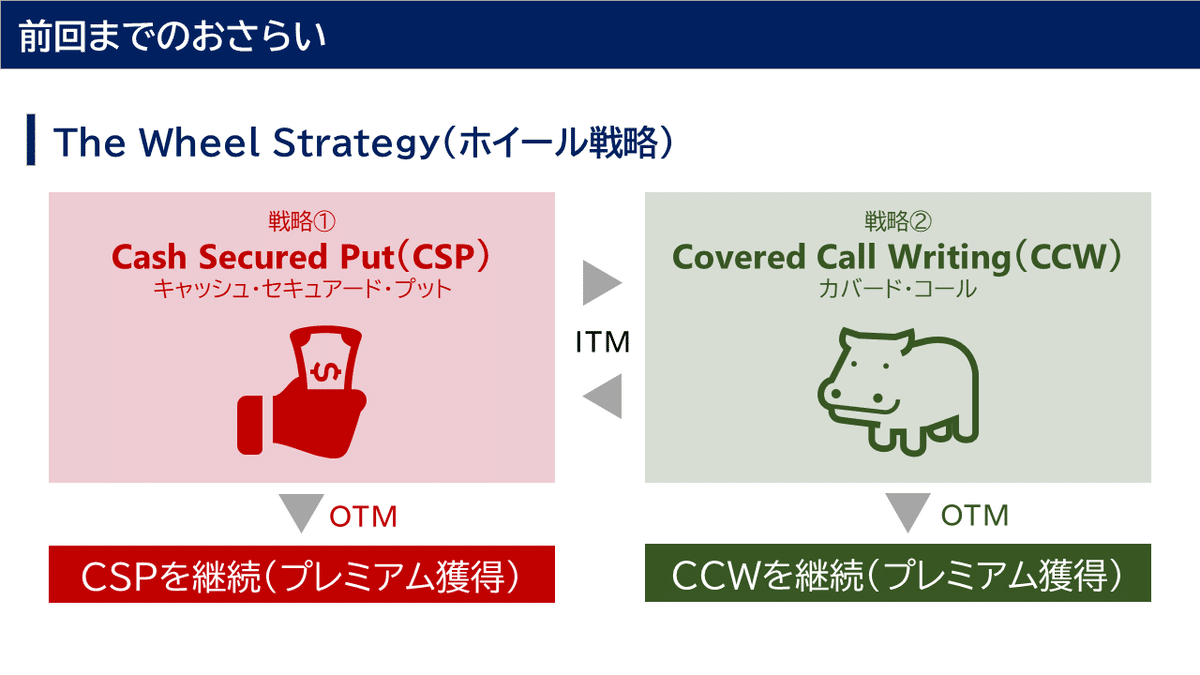

1)前回までのおさらい

それでは、ホイール戦略について簡単に復習しておきましょう。ホイール戦略は、キャッシュ・セキュアード・プット(プット売り)とカバード・コール(現物株+コール売り)という2つの戦略から成り立っております。

まずは、キャッシュ・セキュアード・プットでプット売りを仕掛け、OTMであればプレミアムを獲得します。もし、ITMになったら現物株を所有し、その後、コール売りを仕掛けることによりカバード・コールを完成させます。

コール売りがOTMの間はプレミアムを継続的に獲得し、ITMになりましたら現物株を売却して、再び、キャッシュ・セキュアード・プットを仕掛ける。このような戦略がホイール戦略でした。

2)様々なオプション戦略

オプション取引には、下記4種類の売買がありましたね。

これに現物株の売買の2種類をあわせた6種類の売買を組合わせることにより、様々な戦略を組み立てることが可能となります。難しい戦略も出てきますが、基本はこの6つ売買の組合せですので、難しく考える必要はありません。

ちなみに、今回、ご紹介したカバード・コールも現物株買いとコール売りを組合わせた戦略ですよね。

それでは、早速代表的な戦略について説明していきましょう!

3)ブルコール・スプレッド

まずは、ブルコール・スプレッドと呼ばれる戦略です。いきなり、聞いたことがない名前がでてきますが、名前の意味は後ほど説明しますね。

現物株取引(株価上昇を狙う場合)

まず、ある株価が今後上昇すると判断した場合、現物株投資をしている方は、その株を購入することになりますよね。例えば、100ドルで現物株を買った場合は、下図のような損益図になります。

この場合の最大利益は無限大、最大損失は100ドルとなります。

オプション取引(株価上昇を狙う場合)

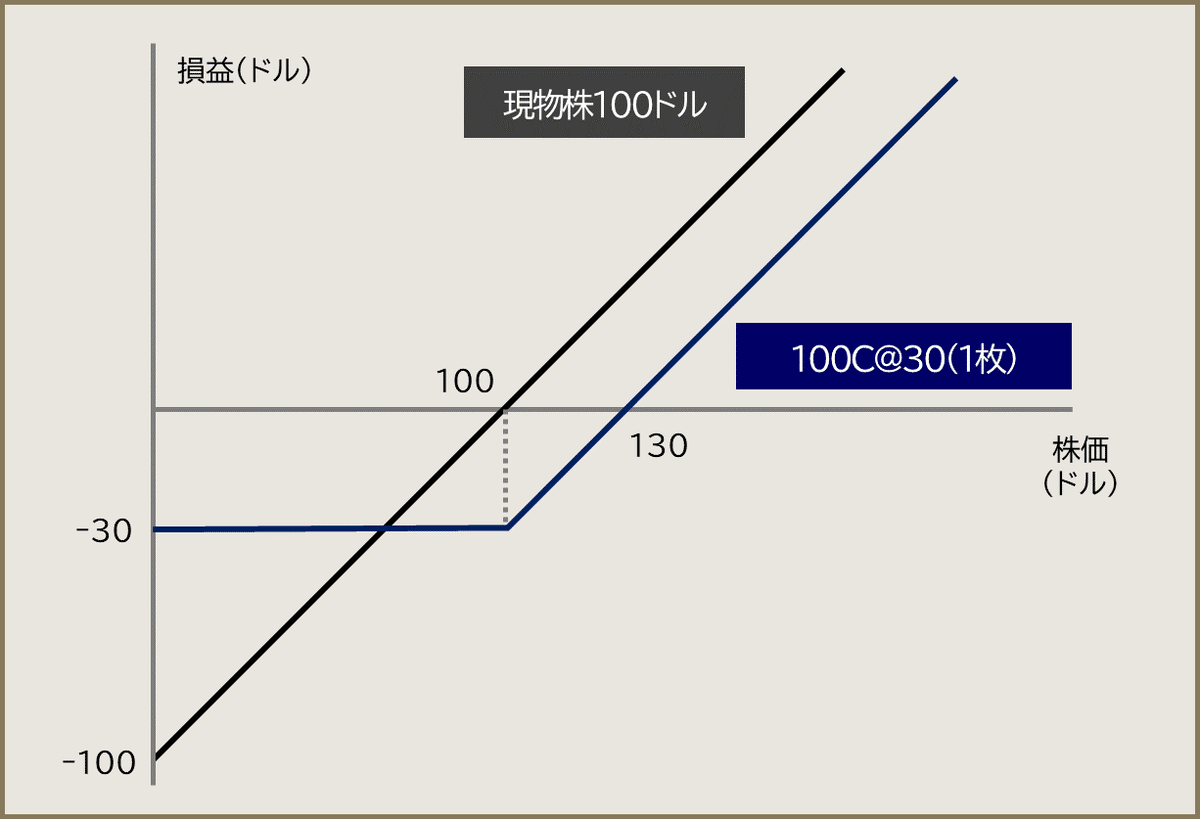

一方、オプション取引を行っている方は、株価の上昇を狙う場合は、コールオプションを買うという戦略が第一に考えられます。例えば、100Cをプレミアム30円を支払って買うと損益図はこのようになります。

100Cは利益は無限大で、損失は30ドル(支払ったプレミアム)に固定されます。

このオプション取引と現物株取引を比較すると、最大損失は70ドル改善されました。ただ、このメリット獲得したトレードオフとして、損益分岐点が100ドルから130ドルに悪化したわけです。このように、オプション取引は上手く設計されており、メリットだけを享受することは不可能なんです。

それでは、100C買いに150Cの売りを組合わせてみましょう。150Cのプレミアムを確認したところ10ドルで売買がされておりましたので、10ドルを獲得して150Cを売ってみます。

この2つのオプション(100C買い、150C売り)の損益図を組合わせると下図のようなグラフ(緑)となります。

このグラフにより、最大損失は▲30ドルから▲20ドルと10ドル改善されました。100Cを30ドル支払って購入し、同時に、150Cを10ドル受け取って売ったからです。最大損失▲20ドルは、支払ったプレミアムが相当します。ただし、このメリットを獲得したトレードオフとして、100Cの最大利益無限大が、最大利益30ドルへと悪化することになります。

以下のようなオプションの組合せをブルコール・スプレッドと呼んでいます。

低い権利行使価格の買い(例:100Cロング)

高い権利行使価格の売り(例:150Cショート)

スプレッドとはオプションの買いと売りの組合せのことを言います。今回の例では100Cの買いと150Cの売りの組合せでした。

また、コールオプションの場合、権利行使価格が高くなるほどプレミアムは低くなる(OTMになればなるほど安くなる⇒ITMになる可能性が低い)ので、プレミアムの高い権利行使価格を買い(100C@30ドル)、プレミアムの低い権利行使価格を売る(150@10ドル)ことになるブルコール・スプレッドは必ず支払いが多くなります。

スプレッドを組んだ時に、プレミアムの合計が支払いになることをデビットと呼びます。※これは会計用語のようです。よって、このようなスプレッドのことをデビット・スプレッドと呼ぶこともあります。色々な呼び方があるので混乱しますよね…

デビッド・スプレッド:スプレッドを組んだ時のプレミアムの合計が支払い

今回のオプション取引のメリットは、損失と利益を固定できたということです。現物株では、無限大の利益というメリットがあるわけですが、その反面株価が0ドルになるリスクを享受する必要があります。これは投資家の判断によるわけですが「別に株価が0ドルになって問題ない」というのであれば、現物株を購入して放置していればいいわけです。

ただ「株価を永遠に所有するつもりはない」「利益が10%でたら利確する」というような判断をするのであれば、今回のようなオプション取引を利用して利益・損失を固定させて放置させておくという判断もあるというわけです。

利益・損失を固定するなら現物株で指値と逆指値を設定しておけばよいという考えもあります。ただ、オプションであればこの取引を20ドル(実際は100倍の2000ドル)で取引が可能です。現物株で同じ取引をしようとすると、100ドル(100株であれば10,000ドル)必要になります。

もし、この株価を上昇すると強い確信があるのであれば、100ドルで株を株のではなく、ブルコール・スプレッドを5つ組んでみてはどうですか?資金効率が上がりますよ!

4)ブルプット・スプレッド

オプション取引では、株価の上昇を狙う戦略はコール買いだけではなく、様々な戦略が可能です。その点においても現物株よりメリットがありますよね。

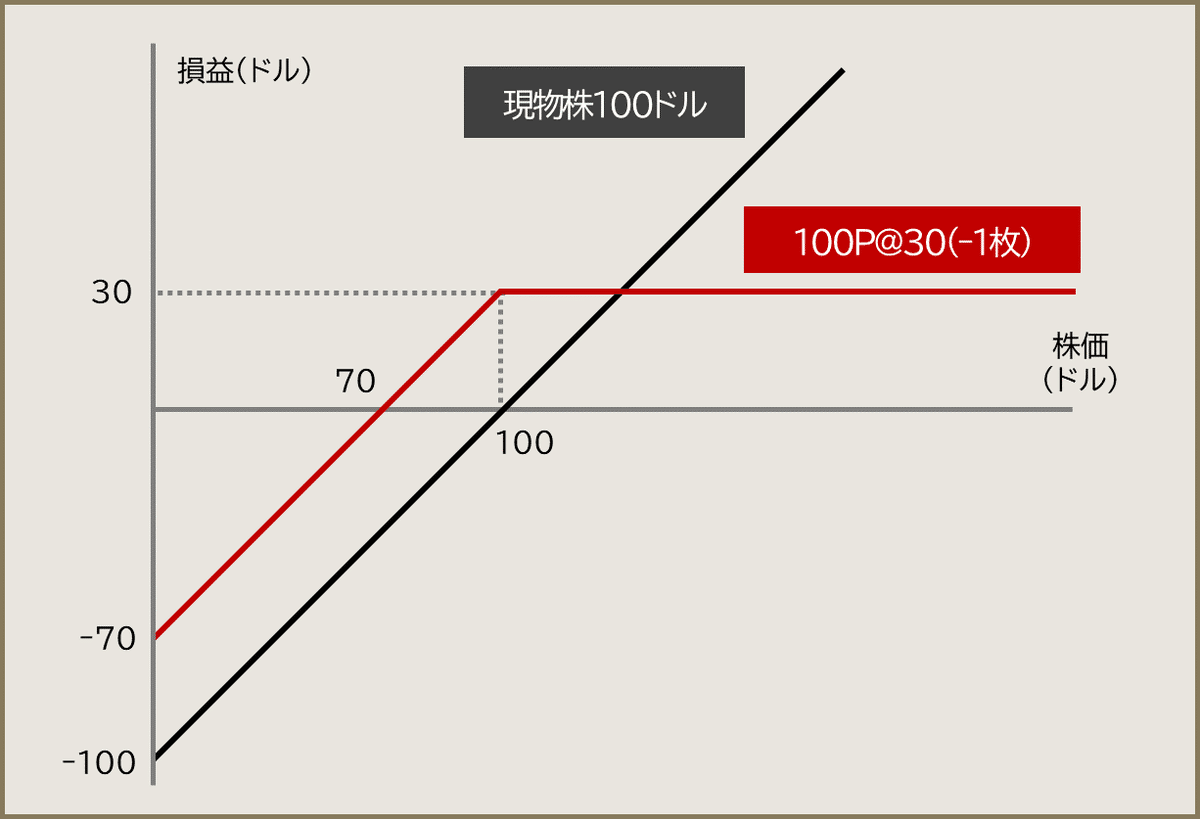

株価上昇を狙うという意味ではプット売りもそうですよね。それでは、権利行使価格100ドルのプットを売ってみましょう。100Pのプレミアムは30ドルでした。

現物株取引と比較すると、最大損失が30ドル改善して▲70ドルとなりました。また、損益分岐点も100ドルから70ドルと30ドル改善してます。しかし、そのトレードオフとして、最大利益が30ドルと固定になってしまいます。

それでは、100Pの売りに、70Pの買いを組合わせてみましょう。70Pは10ドルで売買されていましたので、この組み合わせにより20ドルの受取りとなります。

この2つのオプション(100P売り、70P買い)の損益図を組合わせると下図のようなグラフ(緑)となります。

最大利益が20ドル(固定)、最大損失が▲10ドル(固定)にすることができました。

以下のようなオプションの組合せをブルプット・スプレッドと呼んでいます。

低い権利行使価格の買い(例:70Pロング)

高い権利行使価格の売り(例:100Pショート)

プットオプションの場合、権利行使価格が高くなるほどプレミアムは高くなる(ITMに近づくほど高くなる)ので、プレミアムの高い権利行使価格を売り(100P@30ドル)、プレミアムの低い権利行使価格を買う(70P@10ドル)ことになるブルプット・スプレッドは必ず受取りとなります。

スプレッドを組んだ時に、プレミアムの合計が受取りになることをクレジットと呼びますので、別名、クレジット・スプレッドとも言います。

ブル相場とベア相場

このブルコールとベアプットのブルとベアは、ブル相場とベア相場からきております。ブル相場は強気相場、ベア相場は弱気相場の意味であり、ブルは、雄牛が角を上に突き上げるイメージから上昇を、また、ベアは熊が獲物を取るときに腕を振り下ろすイメージから下落を意味しております。

つまり、ブルコールスプレッドとは、ブル相場(上昇相場)でコールを用いた戦略という意味であり、ブルプットはブル相場(上昇相場)でプットを用いた戦略という意味です。

反対に、ベア相場でコールを用いる戦略をベアコール、プットを用いる戦略をベアプットと呼びます。

また、かならず、ブルコールとベアプットはデビット、ブルプットとベアコールはクレジットになります。これは、今後トレードしていく中で理解していくと思いますので、そういう区分なんだと今は理解しておいてください。

5)ロング・ストラドルとショート・ストラドル

最後に、オプション取引ならではのストラドルという戦略をご紹介させていただきます。

ロング・ストラドル

ロング・ストラドルとは、ATMのコールとプットを両方買う戦略になります。損益図は下図のようなグラフとなります。

黒線が満期日の損益グラフで、青線(曲線)がこのロング・ストラドルを組んだ時点での損益グラフになります。

このグラフのとおり、ロング・ストラドルを組んだ時点では、このグラフを見てのとおり、相場が上昇しても利益、相場が下落しても利益になってます。上昇しても下落しても利益!?こんな夢のポジションを現物株で組むことができますか?

ただ、そんな美味しい話は世の中には転がってはいないものです。これまでもそうでしたが、必ず、このメリットを得るにはデメリットを享受しなければなりません。ほんと、オプション取引は上手く設計されているなと感心しますw

オプションには、時間が経過すると、セータ(Θ)によるタイムディケイにより減価するという普遍の原則があります。つまり、満期日に近づくにつれ、青の曲線が徐々に満期の黒線に近づいていき、満期日には黒線になってしまうのです。もし、相場が動かなければ、引力に引かれるかの如く、徐々に下がって(満期曲線に近づく)いき、最終的には損失となってしまうのです。

ショート・ストラドル

逆に、ATMのコールとプットを売るという戦略もあります。これをショート・ストラドルと呼びます。

ショート・ストラドルはロング・ストラドルの逆になりますので、ショート・ストラドルを組んだ時点で、相場大きく変動(上昇もしくは下落)した場合は損失が発生してしまいます。

ただ、もし、相場が変動しなかった場合は、セータ(Θ)のタイムディケイにより青線が徐々に持ち上がって満期日には黒線への変化して利益を獲得していくわけです。

オプションの売りには、タイムディケイはプラスになる一方で、オプションの買いは、常にタイムディケイ(プレミアムの減価)との闘いになるわけです。

イベントドリブンでの戦い

ロング・ストラドル戦略は、例えば、大きく相場が変動しそうな時(雇用統計発表前日、CPI発表前日、個別の株価であれば決算発表の前日)なんかに仕掛けて、イベント通過後に利確している方もいますね。

まあ、いずれにせよ、これは動くか動かないかのギャンブルですので、お薦めはしませんが、このような戦いもあるということは知識の一つとして持っておいてもよいでしょう。

6)米国オプション取引の確定申告

最後に米国株オプション取引の確定申告方法について簡単に説明しておきます。

米国株オプションで得られる利益

米国株オプション取引の結果得られる利益は3つに分類することができます。

カバード・コールを組んでいる時に、買い手の権利行使により現物株を売却した場合は、その売却益は譲渡所得して申告します。また、現物株を所有している時に、その株が配当を出した場合は、その利益は配当所得として申告します。キャッシュ・セキュアード・プット等でOTMとなり権利消滅した場合、獲得したプレミアムが利益になりますが、その利益は雑所得となります。

ただし、キャッシュ・セキュアード・プットでITMにより株を取得、もしくはカバード・コールでITMになり株を売却した場合、その時のプット売り、コール売りで獲得したプレミアムは雑所得ではなく、株の利益(譲渡所得)に含めて申告することになっておりますので注意してください。

このあたりの税の申告については、私も詳しいわけではありませんので、最寄りの税務署、税理士に確認して行ってください。私もオプション取引するまで確定申告をしたことありませんでしたが、そんなに難しくないですよ。また、税務署の方も親切に教えてくれます。

7)最後に

以上で「米国株式オプション取引入門」講座がすべて終了しました!パチパチパチ!

今回、お伝えした講座の内容は、オプションの基礎であり、まだまだ入口に立ったにすぎません。私も勉強中ですが、皆さまも、ぜひオプション取引について勉強を継続して、オプションの魅力に嵌って欲しいと思いますw

今後もこちらのnoteでは、オプション取引に関する色々な情報を発信していきたいと思いますので、引き続き、ご愛顧を宜しくお願いします。

本日も最後まで御覧いただきましてありがとうございました。本講座が皆さまのオプション理解の一助になれば幸いでございます。

【免責事項】

※内容の正確性については万全を期しておりますが、私の個人的な視点、理解を示したものであり、完全性、正確性、適用性、有用性等いかなる保証も行っておりません。

※内容に基づく判断については、利用者の責任のもとに行うこととし、一切の責任を負いません。

※内容に関しては、将来、予告なしに変更する場合がございます。

いいなと思ったら応援しよう!