【第6回】オプション価格の成り立ち

みなさん、こんにちは!いつも、こちらのnoteをご覧いただきましてありがとうございます。

今回はオプション価格(プレミアム)について説明したいと思います。実際の取引きでも良く使う概念であり、とても重要な項目であるのでぜひ身に着けて下さいね!

1)前回までのおさらい

まずはオプションの定義から復習してみましょう。何度も説明したので、もうクドイですかね…

原資産を決められた期日までに決められた価格で売買をする権利

そして、オプションにはコールオプションとプットオプションの2種類があり、それぞれのオプションを売ったり、買ったりすることで取引をするのでしたね。

そして、米国株オプションの特徴は以下のようなものがあることを説明しました。

2)オプションの価格(プレミアム)の構成

まず、オプション価格(プレミアム)の復習です。オプション価格(プレミアム)とは、コールオプション、もしくはプットオプションの売買価格のことでしたね。

このオプション価格の中身を分けてみると、本質的価値と時間的価値という2種類の価値で構成されております。

それでは、それぞれの本質的価値、時間的価値について説明していきましょう。

3)本質的価値

本質的価値とは『現時点で権利行使することにより得られる利益(価値)』の事を意味します。

権利行使する条件を復習しておきましょう。コールオプションの場合は、現在の株価が権利行使価格より高い場合に権利行使すると利益が出るのでしたね。現在の価格>権利行使価格の場合に、本質的価値は下記のとおり求めることができました。

本質的価値=現在の価値-権利行使価格

つまり、権利行使価格で株価を所有している場合の含み益が本質的価値となります。(現在の価格<権利行使価格の場合は、含み益がないので本質的価値はない)

ただ、プットオプションの場合は、コールオプションの逆になりますね。つまり、信用取引で株をショートしている時の含み益が本質的価値になります。

4)時間的価値

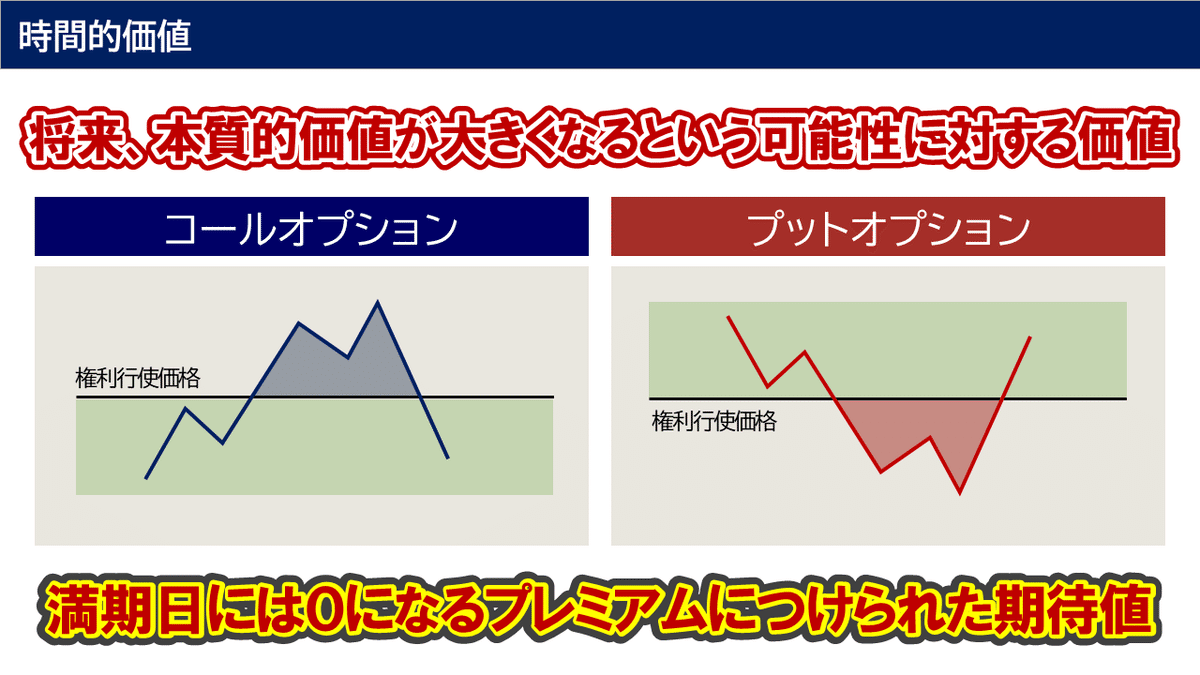

時間的価値は『将来、本質的価値が大きくなるという可能性につけられた価値』です。現時点では本質的価値はもっていないが、今後、その価値を持ちそう(もつ可能性)に対してつけられている価値を意味します。

上図において、赤色と青色の部分が本質的価値を表します。時間的価値は、本質的価値ではないということであるので、コールオプションであれば、権利行使価格より低い位置(緑色部分)、プットオプションであれば、権利行使価格より高い位置(緑色部分)に現在の株価がある場合にもっている価値です。

この緑色の部分は、権利行使をしても利益が得られない部分であるので、満期の株価がこのエリアにあった時は、オプション(権利)は消滅してしまいます、つまり、プレミアムが0円にります。満期日に価値が持たないものにつけられた期待値が時間的価値と言うこともできますね。

満期までの時間が多い方が時間的価値が高い

本質的価値は、権利行使価格と現在の株価の差で価値が決定しますので比較的わかりやすいのですが、時間的価値はどのようにして価値が決定するのでしょうか?「本質的価値が大きくなるという可能性につけられた価値」ってどうやって決まるのでしょうかね?時間的価値の特徴について確認をしていきましょう。

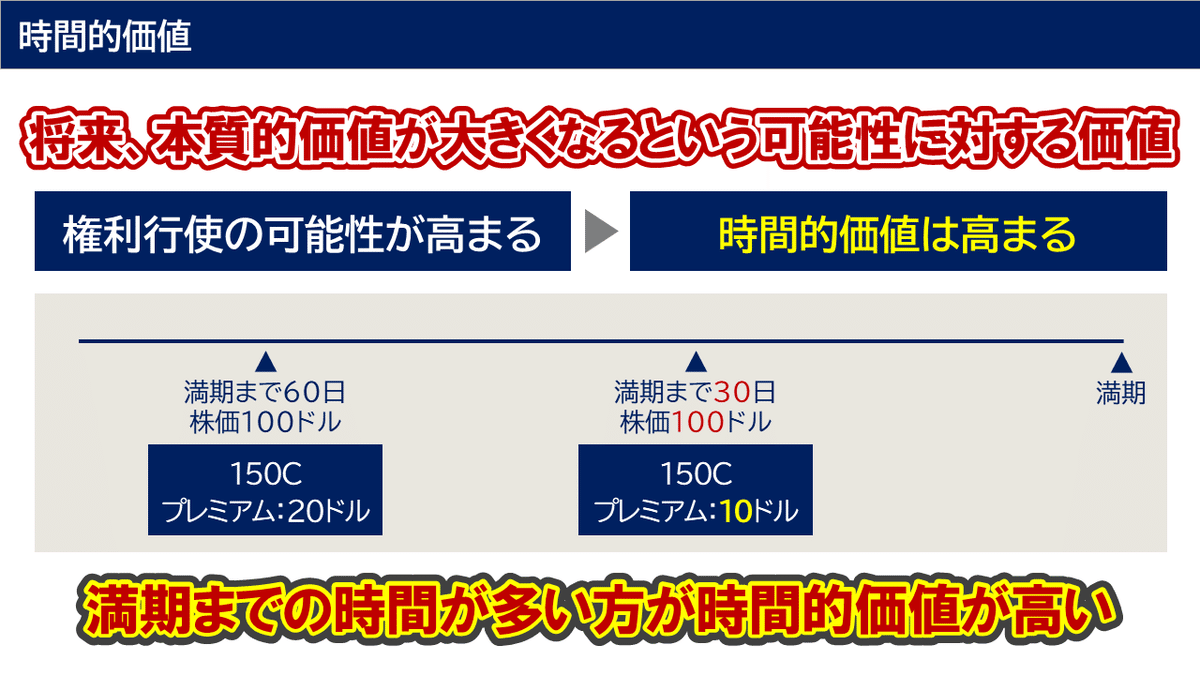

時間的価値は「本質的価値をもつことに対する期待値」ですので、当然、権利行使の可能性が高まるとその期待値は大きくなることは容易に想像できるかと思います。

では、どんな時に権利行使の可能性が高まるでしょうか?例えば、満期まで60日間残っているある銘柄の株価が100ドルの時、権利行使価格150ドルのコールオプションを20ドルのプレミアムを支払って購入したとしましょう。現在の株価が100ドルですので、権利行使価格150ドルのコールオプションは、このまま株価が動かないと権利行使しても利益のないポジションになります。

その後、30日経過しました。満期までの残日数は30日ですが、まだ、株価は100ドルで変わってません。それでは、この時のプレミアムはいくらになるでしょうか?その時のプレミアムを確認すると10ドルと、プレミアムが半額となりました。これはなぜでしょうか。150Cというオプションは、満期日の株価が150ドルより大きくないと(ゼロでもダメ)買い手は権利行使しません。(権利行使しても利益が得られないので)

満期まで60日あれば「ひょっとして権利行使できるかも?」という期待がでてきますよね。その後、30日経過したけど、株価は変化ありませんでした。残り30日で50ドル以上上昇しないと、権利行使のメリットがないわけですので「権利行使が難しいかも?」と期待値が下がりますよね?期待値が下がったから、時間的価値が下がったというわけです。

つまり『満期までの時間が多い方が時間的価値が高い』ことがわかります。

権利行使価格に近い方が時間的価値が高い

では、満期日ではなく、権利行使価格が異なる場合を確認してみましょう。先ほどのケース(株価が100ドル時に権利行使価格150ドルのコールのプレミアムが20ドル)の場合、権利行使価格200ドルのコール(200C)のプレミアムを確認してみたところ10ドルという結果でした。

現在の株価が100ドルなので、150Cが権利行使するには、満期までに50ドルより大きく上昇しれば権利行使すると本質的価値が生まれますね。一方、200Cの場合は、100ドルより大きく上昇しないとすると本質的価値が生まれません。

つまり『権利行使価格に近い方が時間的価値が高い』ということがわかります。

5)権利行使価格と原資産価格の関係

次に、権利行使価格と原資産価格の関係を確認しましょう。

下図は、中央に権利行使価格が表示されております。そして、左側がコール、右側がプットとなってます。現在、株価が155ドルの株がありました。この株価が変化した場合にどうなるか状態になるか確認してみましょう。

原資産の株価と権利行使価格が同じ場合をAt the Money、略してATMと呼んでます。

次に本質的価値をもっている状態、つまり、コールオプションにおいては、権利行使価格より現在の株価が高い状態、プットオプションにおいては、権利行使価格より現在の株価が低い状態をIn the Money、略してITMと呼びます。

そして、本質的価値がない状態の時をOut of the Money、略してOTMと呼びます。

このATM、OTM、ITMは、普段のトレードでも良く使う単語になります。今後の説明でも利用していきますので、単語の意味をよく理解しておいてくださいね!

6)本質的価値と時間的価値の関係

それでは、本質的価値と時間的価値をグラフで確認してみましょう。まずはコールオプション(ロング)例に確認してみましょう。

下図において、縦軸がオプションの価格(プレミアム)、横軸が原資産の株価になります。

コールオプションの買いの場合、満期日での損益曲線はこのようになります。満期日において、権利行使価格以下の株価は権利が消滅しますので、プレミアムはゼロになります。

ITMのプレミアムは本質的価値と時間的価値からなる

実は、皆さんにご紹介してきた下図のコール買いの損益図ですが、こちらは満期日の損益のグラフであり、実は、満期前には下図(グレー線)の形をしております。

では、株価が160ドルの場合を考えてみましょう。株価が160ドルということは、155Cは、現在の株価が権利行使価格より高いのでITMになります。つまり、5ドル(160ドルー155ドル)の本質的価値を持ってますよね。その5ドルは満期時の利益と同じでこの部分が本質的価値にあたるわけです。

しかし、期中のグラフ(グレーの線)を確認すると、まだプレミアムが残ってますよね。これが時間的価値に相当するわけです。

時間的価値は「満期日に価値が持たないものにつけられた期待値」でした。満期前の期中には、まだ、ITMとなる可能性が残っておりますので、時間的価値が残っているわけです。

OTMのプレミアムはすべて時間的価値からなる

では、次に株価が140ドルの場合を考えてみましょう。下記グラフをご覧下さい。

こちらは、権利行使価格より現在の株価が低い状態ですので、コールオプションの場合は権利行使するメリットがない状態、つまりOTMとなっております。当然、OTMにある場合は権利行使するメリットがないので、このように時間的価値しか存在してないわけです。※本質的価値は0円(満期日に価値がないので)

ATMでは時間的価値が最大

そして、現在の株価と権利行使価格が同じ位置、つまりATMの時は、下記グラフからわかるように時間的価値が最大(赤矢印部分)となっているのです。

これは、ATMが本質的価値になる可能性が一番高い権利行使価格であることからも容易にイメージがつくと思います。ちなみに、ATMも時間的価値しかありませんので、OTMの一種と考えて下さい。

DITMはほぼ本質的価値からなる

下記グラブの点線部分をご覧ください。この点線部分は、かなり株価が上昇してしまっており、ほとんどが本質的価値で時間的価値がほぼありません。

このような状態をDeep in the Money、略してDITMと呼ぶことがあります。

DITMになると、満期の時にITMになる可能性がほぼ確実という状態であるので、これ以上の大きな期待値が必要ないわけです。よって、時間的価値が少なくなるというわけです。

FOTMは時間的価値が少ない

今度は、株価がかなり下落した場合を見てみましょう。下記グラフのとおり、OTMであるので時間的価値しかないのはもちろんですが、その時間的価値もわずかであることが分かります。このような状態をFar Out of the Money、略してFOTMと呼びます。

FOTMの場合、権利行使される可能性がどんどん少なくなるので、このように株価から離れれば離れるほど、時間的価値が小さくなるわけです。

それでは次に、プットオプション(ロング)の場合のグラフを確認しておきましょう。

プットオプション(ロング)の満期時(黒線)と期中(グレー線)のグラフは下記のようになります。

プットオプションの場合は、株価が権利行使より低い場合がITMになりますので、このようなグラフになります。本質的価値、時間的価値の考え方はコールオプションを同じになります。

7)オプション価格(プレミアム)を変化させる要因

これまで、オプション価格(プレミアム)が本質的価値と時間的価値からなることを説明しました。それでは、そのプレミアムがどうなると変化するかを説明したいと思います。

一般的には、オプション価格を決定させるのは、下図の6つの要因があると考えられております。

この6つの要因の内、特にプレミアムの価格に強い影響を与える4つの要因(原資産の価格、権利行使価格、満期までの残日数、ボラティリティ)について説明をしたいと思います。

原資産の価格(株価)と権利行使価格の関係

まず、原資産の価格と権利行使価格の関係による変化です。下図は、先ほども確認したコールオプションとプットオプションの満期日の損益図になります。

コールオプションの場合、原資産の株価が上昇すればするほど、権利行使した際の利益は大きくなります。つまり、原資産の価格の上昇はプレミアムの増加となる要因となります。

一方、プットオプションの場合は、コールと逆で原資産の価格が下がれば下がるほとITMとなりますので、プレミアムが増加することになります。

満期までの残日数

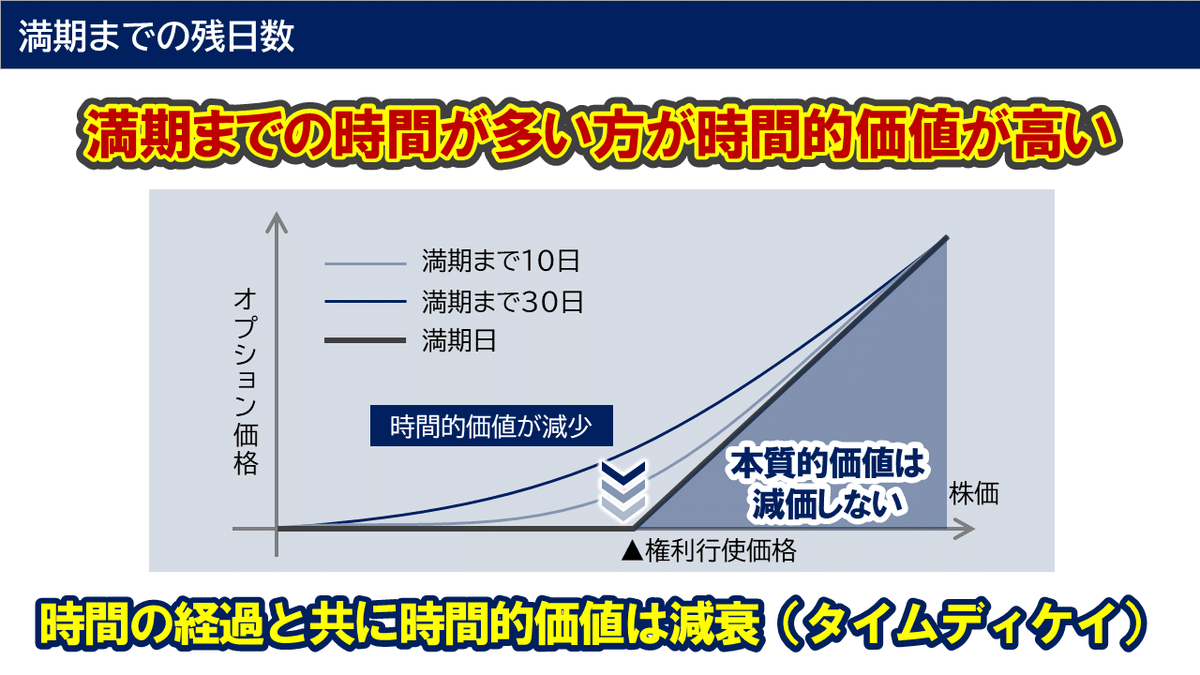

次は満期までの残日数による変化です。先ほど、時間的価値は満期日までの日数が長い方が時間的価値が高いことを説明しました。なぜなら、よりITMになる可能性が高いからです。もう一度、コール買いの損益図を確認してみましょう。下図は満期日の損益図でした。

まず、満期まで30日残っている場合のオプション価格のグラフを確認してみましょう。このように時間的価値があるので曲線(濃青線)になります。満期日前であれば、このようにOTMのオプションであっても時間的価値が存在するので、プレミアムは0ではありません。

では、満期まで10日残っている場合のオプション価格のグラフ(薄青線)を確認してみましょう。このように30日残っている曲線より、下に沈んでいることがわかると思います。

つまり、満期が近づいたことにより、ITMになる確率が減ったのでプレミアムが減少していったということです。そして、満期に近づくにつれて、徐々に満期のオプション価格のグラフに近づいていくのです。

この時間の経過と共に時間的価値が減少することをタイムディケイと呼びます。また、このタイムディケイが減少させるのは時間的価値だけであり、本質的価値は減少しません。

ボラティリティ

次はボラティリティによる変化です。ボラティリティという言葉は、現物株取引している方にはなじみのない言葉かもしれません。ただ「今日の相場はボラが激しい」とか「ボラが小さいな」とか聞いたことがあるかもしれません。このボラがボラティリティのことなのです。

ボラティリティは、オプション取引にはとても重要な要素であり、オプション取引することの意味は、ボラティリティをトレードすることと同じだと言う人もいるくらいです。それだけ重要な要因ですので、今後、別の回で、ボラティリティについては詳しく説明させていただきます。

とりあえず、現時点では「ボラティリティとは原資産の変動の度合」とだけ理解しておいてください。

上図にように、ボラティリティが大きいとプレミアムが増加、小さいとプレミアムが減少する特徴があります。

8)まとめ

以上、今回はオプションの価格について説明をさせていただきました。今回は覚える内容が多かったので、1度では腹落ちしてないかもしれません。ただ、とても重要の項目であり、よく使う言葉や理屈になりますので、下記まとめをご覧になりながら、わからない部分を復習していただければと思います。

今回の講座でオプション取引の基礎的な内容の話は終了です。今後は実際どうやって取引をやっていくかという点について、実際の取引例を用いながら説明していきたいと思います。

本日も最後まで御覧いただきましてありがとうございました。次回の記事も御覧いただければ幸いでございます!

【免責事項】

※内容の正確性については万全を期しておりますが、私の個人的な視点、理解を示したものであり、完全性、正確性、適用性、有用性等いかなる保証も行っておりません。

※内容に基づく判断については、利用者の責任のもとに行うこととし、一切の責任を負いません。

※内容に関しては、将来、予告なしに変更する場合がございます。

いいなと思ったら応援しよう!