【ガンマトレード②】ネガティブガンマの特徴

みなさん、こんにちは!いつも、こちらのnoteをご覧いただきましてありがとうございます。

前回は「オプションの買い=ガンマ(γ)を得る」という意味を理解するために、まずはガンマ(γ)の特徴についてを掘り下げてみました。

これから実際のトレードの中で、ガンマ(γ)の威力を確認していきたいと思いますが、今回はオプションの売りポジションでガンマ(γ)がどのような威力を発揮するか確認をしたいと思います。

1)コロナショック前にプット売り

下記グラフは、2020年のコロナショック時のSPY(S&P500ETF)の日足のチャートになります。

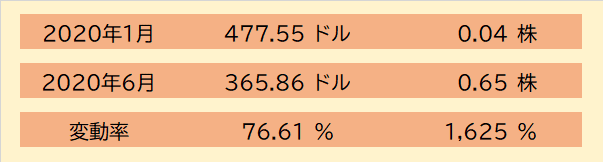

ご覧のとおり、2020年1月4日に高値を付けて477.55ドルであった株価が、6か月後の2020年6月17日に365.86ドルと▲111.69ドル(▲23.3%)と大きく下落する展開となりました。

ちなみに、コロナショック前の米国市場は、ずっと右肩上がりの相場が続いているような状態であり、このような下落を想定していた人はほとんどいなかったと思われます。

このようなプットさえ売っておけば儲かる相場が続いていると、現金の準備がないのに安易にプットを売るという行為に走る方もでてくるもんです。

2020年1月 400Pを10枚売る

それでは、2020年1月4日に、満期が6か月後、権利行使価格370ドルのプットオプションを売ろうと考えたとしましょう。

現在の株価は約477ドルですので、370Pは現在の株価から約100ドルも下の価格となり、▲22%OTMという権利行使価格です。これまでの相場が続けば、ほぼ100%OTMとなりプレミアムを獲得できる可能性が高いものです。

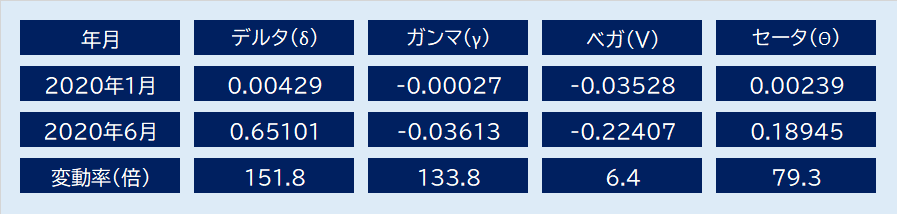

この時のプレミアムとグリークスを計算すると下記表のとおりとなりました。こちらは理論値になりますので、実際の当時の価格とは異なる可能性があります。条件は、残日数125日、金利、配当は0%、IVはその時のVIXの値(16.91)として計算しました。

プレミアムは0.07ドルとかなり低い値になってます。これまでの右肩上がりの相場からボラティリティもかなり低い数値になってますしね。プレミアムが低くなるのも仕方がありません。

こちらに表記されているグリークスについては、プットオプションが持つ値ではなく、建玉ベースの値になります。前回お伝えしましたが、建玉ベースのグリークスは、オプションの買いなら「+1」を掛けて、オプションの売りなら「-1」を掛けて表記するのでしたよね。

今回は400Pを売っているので「-1」を掛けております。よって、通常、プットのデルタはマイナスとなりますが、建玉上はプラスになってますね。

プレミアムが0.07ドルですので、このまま満期にOTMになったとしても7ドル(0.07×100株)しか利益がありません。いくら利益を得る可能性が高いとしても7ドルでは少なく感じますよね。そこで、この400Pを10枚売って70ドル(約1万円)を獲得することとしました。(まあ、お小遣い程度ですがね)

2020年6月 400Pはどうなるか?

その後、相場は急変しました。先ほどお伝えしたとおりSPYは▲111.69ドル(▲23.3%)の大暴落です。この時、370Pのプレミアム価格はどうなったでしょうか?

下記表をご覧ください。残日数を10日、ボラティリティは変化していないという前提で算出しております。※この暴落でボラティリティが上昇していないということは考えにくいのですが、今回はガンマ(γ)の威力を確認するために意図的にそのような条件にしてます。

2020年1月に0.07ドルであったプレミアムが、2020年6月には6.51ドルまで上昇しております。これはなんと93倍まで上昇したことになります!この時に損益は下記のとおりとなります。

なんと、高々70ドルの利益を得ようとしたために、6,440ドル(約100万円)を失うことになってしまったのです💦 これがプット売りは危険と呼ばれる所以ですね。

2)損失の原因を調べてみる

それでは、2020年1月と6月のグリークスを比較してみましょう。

特筆すべきは、デルタ(δ)とガンマ(γ)の値がかなり大きく変動していることです。セータ(Θ)も大きくなってますが、これは以前にも説明したとおり、ガンマ(γ)とセータ(Θ)は背中合わせの関係がありますので、ガンマ(γ)が大きくなれば、セータ(Θ)も大きくなることは想像がつくと思います。

デルタ(δ)が0.004の意味

ここで改めて、2020年1月のデルタ(δ)が0.00429(以下、0.004に省略)の意味を考えてみましょう。デルタ(δ)は株価が変動した時のプレミアムの変動率であるので、株価が1ドル上昇するとプレミアムが0.004ドル上昇するわけです。

米国株オプション取引の1枚は100株に相当しますので、損益上は0.4ドル(0.004×100株)上昇するわけですね。もし、現物株を1枚所有していた場合、株価が1ドル上昇すれば、当然損益は1ドル上昇しますので、現物株1ドル上昇したにも関わらず、損益が0.4ドルしか上昇しないということは、現物株を0.4株所有していることと同じ意味になります。

つまり、オプションを所有することは【デルタ(δ)×100】株の現物株を所有していることと同じになります。※100は米国株オプションが100株単位であるからで、日経225オプションのように1枚が1000倍となっている場合は、×1000となります。

2020年6月には65株所有?!

それでは、2020年6月のデルタ(δ)を確認してみましょう。この時のデルタ(δ)は0.65101(以下、0.65に省略)となっております。これは【0.65×100】株、つまり、65株の現物株を所有している状態なんですね。

2020年1月には、477.55ドルで0.4株を所有していたのですが、2020年6月には、株価が365.86ドルまで下落し、その時の持ち株が65株に増えているわけです。

株価がどんどん下がっている(76.61%)にも関わらず、持ち株がドンドン増える(1,625%)わけですから、これは損失が拡大するのは当然ですね。

では、なぜこんなにデルタ(δ)が上昇したのでしょうか?その答えはガンマ(γ)が増えたからです。前回もお伝えしましたが、ガンマ(γ)は、株価が変動した時のデルタ(δ)の変化率でした。つまり、ガンマ(γ)が大きくなるということは、デルタ(δ)の変化が大きくなるということです。

2020年6月の株価が365ドル近辺ですので、370PはほぼATMになりますね。下記グラフのとおり、ガンマ(γ)はATM付近で最大になります。また、満期が近づくにつれ、ATMでのガンマ(γ)は大きくなるのでしたよね。つまり、この時期の370Pというには、ガンマ(γ)がもっとも威力が大きい状態であるということです。

ガンマ(γ)はデルタ(δ)を増減させる魔物!?

以上のことを纏めてみます。デルタ(δ)の絶対値は必ず0≦|δ|≦1となります。コールオプションであればプラス、プットオプションであればマイナスの符号になるのでしたね。

つまり、オプションというのは、持ち株が0株~100株まで変化するような商品なんです。そして、この変化を起こしている要因としてガンマ(γ)が挙げられるというわけです。

ボラティリティも評価してみると…

今回の例では、ボラティリティが変化していないという条件で説明をしました。でも、実際にはかなりの暴落なので、VIXも33.47%まで跳ね上がっております。この時のプレミアムとグリークスを確認してみましょう。

ご覧のとおり、プレミアムが10.37と6.51から大きく上昇しております。この差は、ボラティリティ増加に伴うベガ(V)による損失ですね。

また、デルタ(δ)が0.65101から0.56962に下がってますよね。この理由はわかりますでしょうか?これは前回説明したとおり、ガンマ(γ)はボラティリティが上昇すると値が小さくなるのでしたね。確認すると、確かにガンマ(γ)の値が減ってますね。つまり、デルタ(δ)の値が減少するということです。

先ほどの説明では、デルタ(δ)の絶対値が0≦|δ|≦1で変化するのは、ガンマ(γ)が要因と説明しましたが、実際は、ガンマ(γ)だけでなく、ベガ(V)、セータ(Θ)の増減も伴って変化しているというわけです。ただ、その中でもガンマ(γ)の影響は重要と考えて下さいね。

コールオプションを売る

今回はプット売りを例について説明を実施しましたが、プットオプションの売りは以下のような特徴がありました。

コール売りも考え方は同様で、プットオプションとは反対になります。つまり、現物株を売ることと同じとなります。

そして、株価が上昇しているにも関わらず、持ち株の売りがドンドン増えて、損失を拡大していくことになるわけです。

3)オプション取引の本質

私は過去にtwitterで下記のようなツイートをしたことがあります。

実は、このツイートには間違いが1か所あります。どこでしょうか?日経225先物ラージをショートではなくてロングですね。(もしくは、プットではなくコール)

そんなことはどうでもいいのですがw、この内容自体は、最初は私も誰かのtweetで見たことがあるのですが、そう当時はその意味が理解できませんでした。で、大量に10円プットとか売ってたわけですw

どうして、現在の株価から5000円も下の権利行使価格のプットオプション(プレミアムは10円)を10枚売って、10万円を得ることが、日経225先物ラージを売ることと同じなんだろう?と。

もう説明は必要ないかもしれませんが、万が一、○○ショック!のような暴落が起きて、株価が5000円下落した場合、そのプットオプションはATMとなって、日経225先物ラージ0.5枚分(ATMのデルタは±0.5)取引していることと同じになるわけです。さらに、DITMまで下落すると、日経225先物ラージ1枚を取引きしていることと同じになるということです。

4)ネガティブガンマ

今回のように建玉のガンマ(γ)がマイナスになることを、ネガティブガンマと呼ぶことが多いようです。

オプションのガンマ(γ)自体は、必ず正の値をとりますので、建玉のガンマ(γ)がマイナスになるということは、つまり、オプションを売ることはネガティブガンマであるということと同義です。

ネガティブガンマの代表的な戦略としては、ショートストラドルという戦略があります。ショートストラドルという戦略は、ATM(同じ権利行使価格)のコールとプットを両方売る戦略になります。その時の損益図は下記のとおりになります。

下図の黒線が満期時の損益曲線となります。最初に建玉を持った時は、青線のグラフの状態になります。つまり、相場が動いてしまうと、損益がマイナスになってしまうわけですね。

ただ、相場が動かなければ、この青線はセータ(Θ)の影響により、日が経過するにつれて、黒線に近づいていくことで利益が出てくるわけです。

また、ネガティブガンマの特徴としては、上図の青線のように、建玉を建てた時の損益図が山形(凸型)のグラフになる傾向があります。

このようにガンマ(γ)の変動が、損益に悪い(ネガティブな)影響を与えることから、ネガティブガンマと呼ぶことを理解してください。

5)まとめ

今回は、オプションの売りを例に、ネガティブガンマの特徴を説明させていただきました。内容は結構難しかったかもしれませんが、まずは、下記特徴を覚えてしまっても結構かなと思います。知識は後でついてきますよ!

本日も最後まで御覧いただきましてありがとうございました。次回は、オプションの買い(ポジティブガンマ)について解説したいと思います。次回のの記事も御覧いただければ幸いでございます!

【免責事項】

※内容の正確性については万全を期しておりますが、私の個人的な視点、理解を示したものであり、完全性、正確性、適用性、有用性等いかなる保証も行っておりません。

※内容に基づく判断については、利用者の責任のもとに行うこととし、一切の責任を負いません。

※内容に関しては、将来、予告なしに変更する場合がございます。

いいなと思ったら応援しよう!