暗号資産の損益計算Vol.3:移動平均法

この記事では、暗号資産(仮想通貨)に関する個人の所得税の税金の基本的な取扱い、とりわけ損益計算の基本的な考え方について、国税庁の「暗号資産に関する税務上の取扱いについて(以下FAQ)」を適宜参照しつつ、事例付きで解説していきます。(税務相談・税務調査対応等のお仕事依頼はこちら)

前回の記事では、総平均法の損益計算について説明しました。

今回は、移動平均法について説明します。

なお、今回は説明の関係上、複雑な計算式が多数出てきます。結論だけ知りたい方は、次回アップ予定の「暗号資産の損益計算ってどうやるの?(基本編:移動平均法)」内の「総平均法・移動平均法まとめ」をご覧下さい。

移動平均法とは何ですか?

「所得税の暗号資産の評価方法の届出書」を提出することにより選択可能な移動平均法について見てみましょう。

【移動平均法とは】

同じ種類の暗号資産について、暗号資産を取得する都度、その取得時点において保有している暗号資産の簿価の総額をその時点で保有している暗号資産の数量で除して計算した価額を「取得時点の平均単価」とし、その年12月31日から最も近い日において算出された「取得時点の平均単価」を「年末時点での1単位当たりの取得価額」とする方法

移動平均法とは要するに、暗号資産を入手する都度、暗号資産の残高と入手時点での平均単価を算出することで、取得価額を計算する方法です。

【移動平均法の計算式】

取得時点で保有する同一種類(名称)の暗号資産の簿価の総額

÷取得時点で保有する同一種類(名称)の暗号資産の数量

=取得時点の平均単価

保有する暗号資産について他の暗号資産やNFT、日本円等と交換するたびに、この計算を行います。

取引の都度、計算を求められますから、移動平均法は、総平均法と比べて、手間のかかる評価方法です(暗号資産の場合、計算ソフトがあるので楽ではありますが、そもそも1年に複数回暗号資産の損益計算をすること自体、ハードルが高い)。

その代わり、総平均法を採用した場合には、年末にならないとわからない暗号資産の損益が、期中でもわかるようになります。

暗号資産で利益が出た場合に、ふるさと納税を利用して税負担を抑えるお客様が多くいらっしゃいます。移動平均法を使えば、その都度、ふるさと納税の控除限度額のシミュレーションができるようになるので、移動平均法はそれなりに需要があります。

税理士としては、本格的に暗号資産取引を行っているお客様とは、確定申告時にだけコンタクトとるのではなく、その年の予想納税額を随時お示しした上で、実効性と継続性のあるタックスプランニングを提供することが重要だと考えています。

移動平均法の計算事例

移動平均法の計算事例を見ていきましょう。

問2 以下の取引を行った場合に、2021年のBTCの取得価額の計算はどうなりますか?なお、2021年12月末時点でのBTCの保有数は2BTCです。

1.2017年8月1日に270万円で9BTC(時価:1BTC=30万円)を購入した。

2.2021年2月1日に12万XRP(時価:1XRP=27.5円、12万XRP=330万円)で1BTC(1BTC=330万円)を購入した。

3.2021年4月1日に1,300万円で2BTC(時価:1BTC=650万円)を売却した。

4.2021年5月1日に2BTC(時価:1BTC=600万円)をエアドロップにより入手した。

5.2021年11月1日に5,600万円で8BTC(時価:1BTC=700万円)を売却した。

※手数料については省略

ここでもXRP自体の損益計算に関する記述は省略します。

移動平均法の場合、暗号資産を取得する都度、平均取得単価を計算します。

あえて、2017年8月1日の購入時(初回購入時)の取得原価について考えてみますと、この時点では他の取引はないため、その購入時の1枚当たりのBTCの取得価額がそのまま平均取得単価となります。

つまり30万円です。

よって、2017年12月末時点の1枚当たりのBTCの平均取得単価も30万円です。

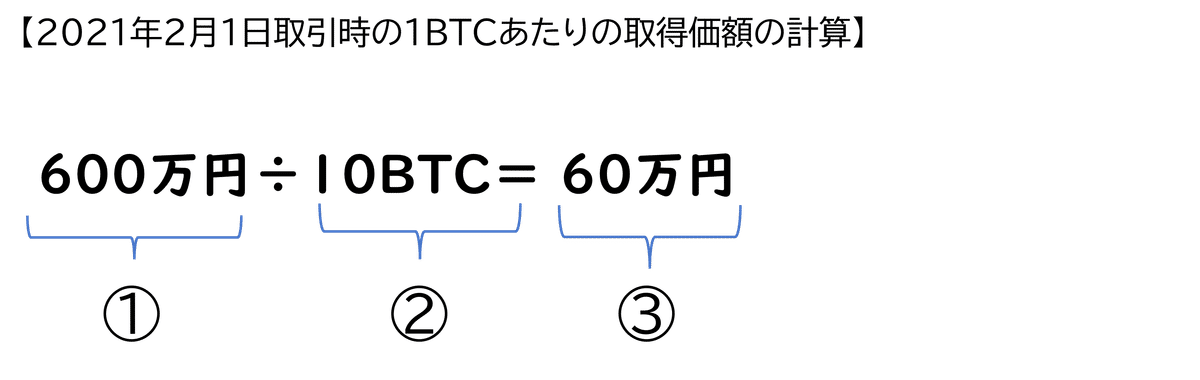

このことを前提として、2021年2月1日に新たにBTCを購入した時点の1BTCあたりの取得価額の計算を考えてみましょう。

上記表の「?」の部分を算出するためには。「BTC入手数量」、「支払総額(円換算)」の合計行(黄色マーカー部分)を用いて下記の通り、計算することになります。

①2021年2月1日時点で保有しているBTCの取得価額の総額

②2021年2月1日時点で保有しているBTCの数量

③2021年2月1日時点での1BTCあたりの取得価額

これによって、2021年2月1日に新たにBTCを購入した時点の1BTCあたりの平均取得単価は60万円であることがわかります。

なお、暗号資産の取得価額の計算時の端数処理については、国税庁から特段の指定はありません。

また、実務上は殆ど計算ソフトで損益計算をしていること、また通常は端数自体が税額に大きく影響を与えることが少ない部分ではあります(普通の取引であれば)。

この事例では有価証券の取得価額計算において、総平均法・移動平均法によって1単位当たりの金額を計算したとき1円未満の端数がある場合は、その端数を切り上げるという規定(所得税法施行令105①、措通37の10・37の11共-14)があることから、そちらを準用して切り上げで処理しています。

(国税庁の正式な取扱いはどうなっているのでしょうね?)

問題提起としては、上記のような取得価額計算方法については、例えば1兆枚の暗号資産で、1枚当たりの単価が0.000001円といった取引を前提としていないため、下手に四捨五入や小数点切上をしてしまうと、それだけで利益が大きくずれてしまう可能性がある暗号資産もあるということを述べておきたいです。

さて、いよいよ本番です。2021年4月1日に暗号資産の売却を行いました。

この場合はどうなるでしょうか?

総平均法と異なり、この時点で利益及び譲渡原価を計算します。

計算式は下記の通りです。

①譲渡価額(売却価額)

②譲渡した暗号資産の1単位当たりの取得価額(譲渡原価の計算1)

③譲渡した暗号資産の数量(譲渡原価の計算2)

④所得金額(儲けた額)

⑤1枚あたりBTCの平均取得単価

⑥売却後のBTC保有数量

⑦売却後の保有BTCの取得価額

となります。

もしこれで、ふるさと納税のために当年の所得を計算したい場合は、ここで計算した利益(所得金額)を元に、ふるさと納税の控除限度額を計算できますね。

ちなみにガス代などを経費計上する場合は、上記計算式の①を支払いに用いた暗号資産の数量×時価(日本円換算)にしてあげると所得及び経費額が算定可能です。

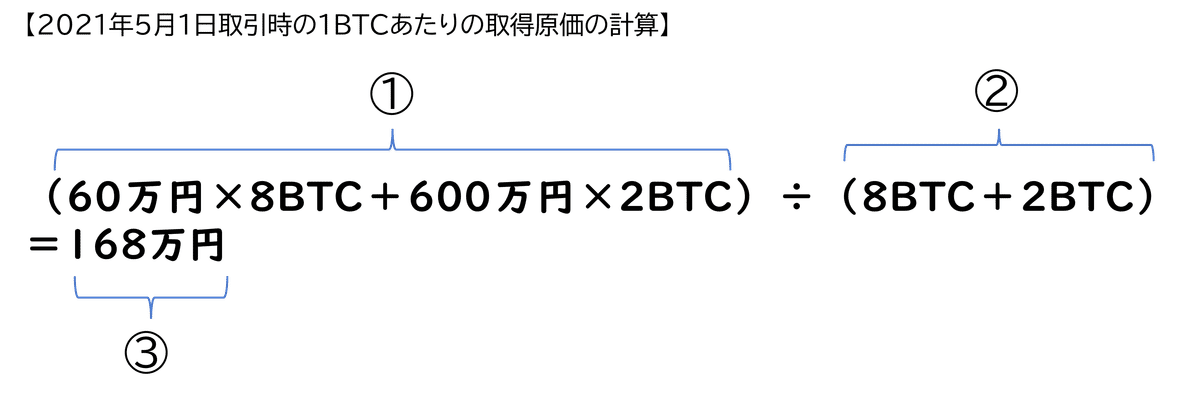

次に2021年5月1日に1BTCを入手した場合は、どうなるでしょうか。

先ほど同様に、上記表の「?」部分に入る1BTCあたりの平均取得価額を計算すると下記のようになります。

①2021年5月1日時点で保有しているBTCの取得価額の総額

②2021年5月1日時点で保有しているBTCの数量

③2021年5月1日時点での1BTCあたりの平均取得価額

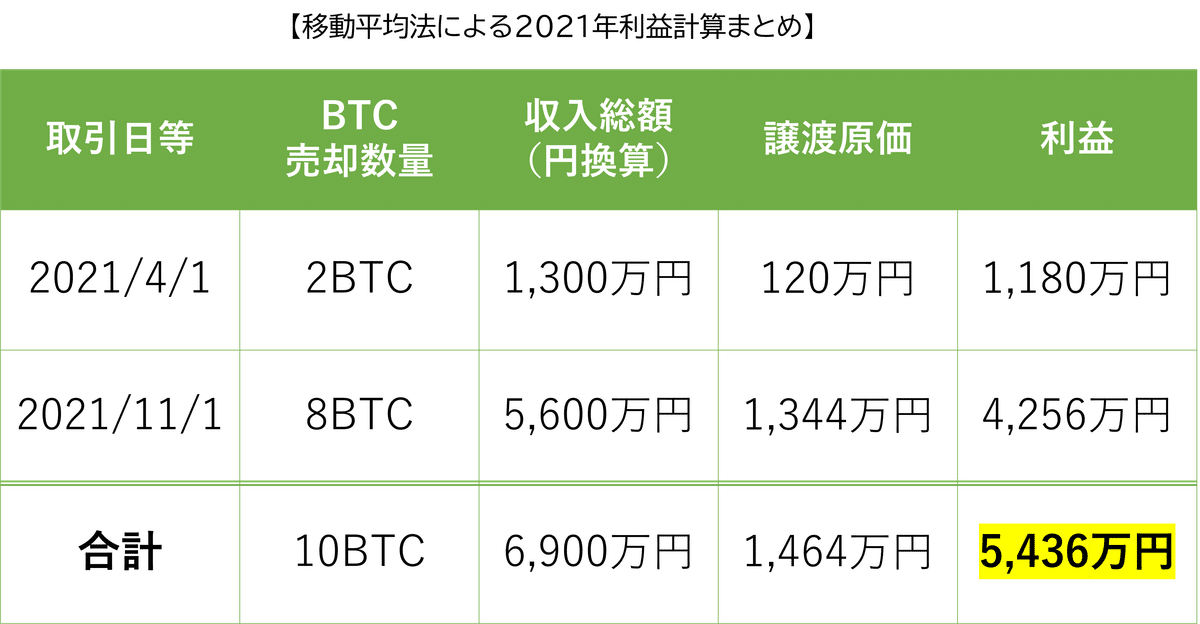

最後に、5,600万円で8BTC(1BTC=700万円)を売却した2021年の11月1日の取引を計算しましょう。これも2021年4月1日時の計算と同じになり、利益の額は4,256万円です。

①譲渡価額(売却価額)

②譲渡した暗号資産の1単位当たりの取得価額(譲渡原価の計算1)

③譲渡した暗号資産の量(譲渡原価の計算2)

④所得金額(儲けた額)

⑤1枚あたりBTCの平均取得単価

⑥売却後のBTC保有数量

⑦売却後の保有BTCの取得価額

よって、2021年の利益は1,180万円に、4,256万円を足した5,436万円ということがわかりました。

総平均法で計算した所得額が5,400万円だったので、移動平均法で計算した場合の利益は総平均法で計算した場合の利益よりも36万円高く計算されたことになりますね。

また、併せて取得価額(この後にBTCを取得していないので、期末評価額とも言えます)についても336万円と計算できました。総平均法の場合の期末評価額は300万円だったので、こちらも移動平均法の方が36万円ほど期末評価額が高く計算されていますね。

不思議ですね、あれだけややこしい計算をしてきたのですが、総平均法と移動平均法の利益の差額と取得価額の差額が変わらない結果となりました。

さて、このことが次回お話する「総平均法・移動平均法はどっちがオトク?」に、大きく関係してくるので覚えておいてください。

ちなみに、所得税法施行令119条の2やFAQで示されている移動平均法のやり方と厳密に言えば若干異なるのですが、本書においては説明の便宜上、個別に取得原価を算出し、取引ごとに利益を算定する方式を採用しています。なお、この方式であっても所得額は「ほぼ」同じになります(四捨五入などの端数処理の差額だけズレが生じます)。

FAQの計算を行った場合の算式は、2021年1月1日時点で保有する暗号資産の評価額270万円と2021年中に取得したBTCの取得価額1,530万円を足した1,800万円から、最後にBTCを取得した日である2021年5月1日の取得原価168万円に、年末時点でのBTCの保有数量をかけ算した金額を引き算すると、2021年に譲渡したBTCの譲渡原価が算出されます(1800万円-336万円=1,464万円)。

★実際の税金の申告や個別の税務相談等は、税理士に依頼しましょう。★

※ 引用される場合は、この記事を引用元としてお示しください。

この記事が気に入ったらサポートをしてみませんか?