OECDによる暗号資産(NFT/ステーブルコイン含む)の報告制度の枠組み(Crypto-Asset Reporting Framework”CARF”)等のパブコメ

OECDは、2022年3月22日に、暗号資産の取引やウォレットの情報など、暗号資産に関する税情報を標準化し、各国間で自動的に交換する枠組み(Crypto-Asset Reporting Framework, ”CARF”)を開発中であることを公表しました。

開発中の案を公表し、2022年4月29日までの期間で、意見募集をしています。

今回は、ごく簡単にその中身を確認してみます。

まずは、暗号資産取引所の負担は結構増加することになりそうですかね。

なお、CARFにおける暗号資産の定義では、NFT(ノンファンジブルトークン)やステーブルコインも含まれうるので、ご注意ください!

(税務相談・税務調査対応等のお仕事依頼はこちら)

(2022.10.19追記)

OECDからCARFの報告書が公開されました。

(2023.4.9追記)

公開されたCARFの報告書に係る以下の解説記事では、このnoteで取り上げた公開諮問文書からの改正点も含めて説明されておりますので、有益です。

(2023.12.23追記)

2023.11.10の共同声明を受けて、財務省HPで情報公が公開されています。

1 背景

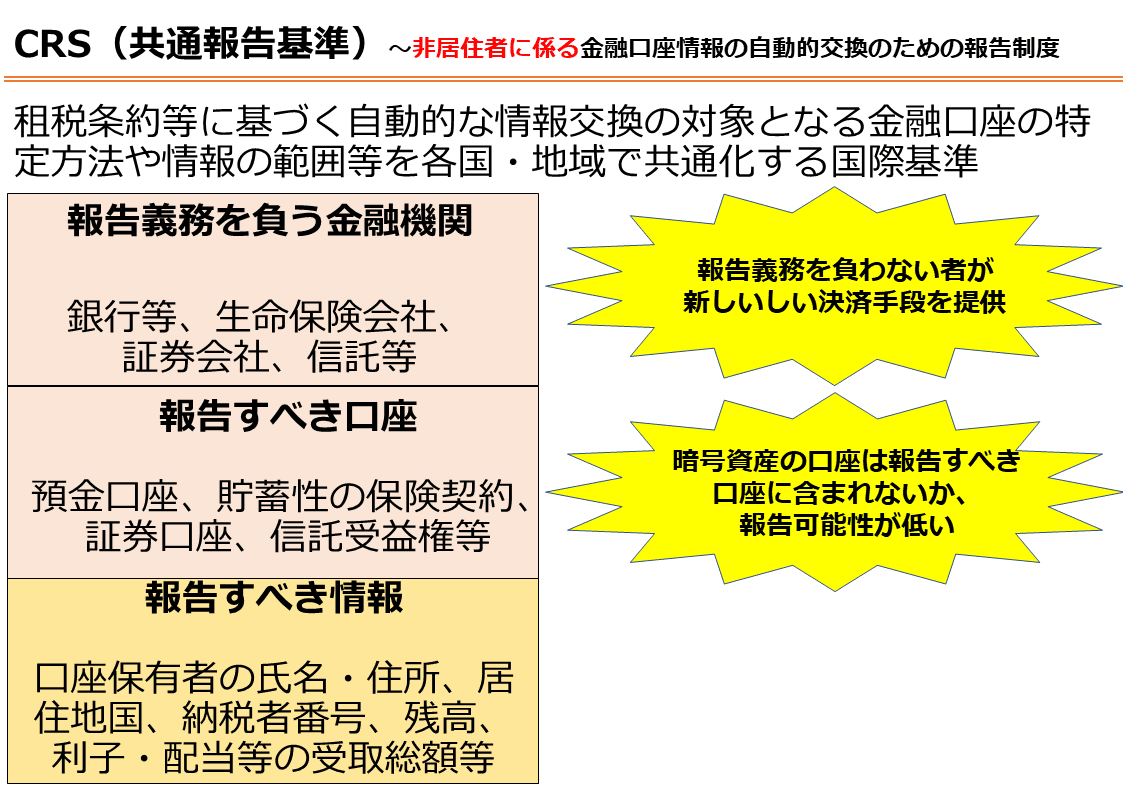

税の世界には、非居住者、簡単にいえば日本に住んでいない個人の金融口座情報を各国で自動的に交換するための報告制度があります。

つまり、外国の金融機関等を利用した国際的な脱税及び租税回避に対処するため、OECDは、平成26年に、非居住者に係る金融口座情報を税務当局間で自動的に交換するための国際基準である「共通報告基準(CRS:Common Reporting Standard)」を公表し、日本を含む各国がその実施を約束しました。

この基準に基づき、各国の税務当局は、自国に所在する金融機関等から非居住者が保有する金融口座情報の報告を受け、租税条約等の情報交換規定に基づき、その非居住者の居住地国の税務当局に対しその情報を提供しています。

平成27年度税制改正により、平成29年1月1日以後、新たに金融機関等に口座開設等を行う者等は、金融機関等へ居住地国名等を記載した届出書の提出が必要となります。

国内に所在する金融機関等は、平成30年以後、毎年4月30日までに特定の非居住者の金融口座情報を所轄税務署長に報告し、報告された金融口座情報は、租税条約等の情報交換規定に基づき、各国税務当局と自動的に交換されることとなります。

要するに、CRSは、租税条約等に基づいて、自動的情報交換の対象となる金融口座の特定方法や情報の範囲等を各国・地域で共通化する国際基準です(国税庁HP参照)。

CRSによる情報交換の対象国及び情報授受件数は次のとおりです。

令和元年の事務年度ですと、日本が他国から受けた口座数は約200万件、日本が他国に提供した口座数は約47万件ですね。

国税庁は、受領した情報について、資産残高の増減等にも着目し、また、国外送金等調書や国外財産調書などその他の資料情報等と併せて分析を行った上で、海外にある金融資産及びそこから生じる所得や、課税上問題のある海外取引の把握・解明などに活用しています。

CRSの活用事例は次のとおりです(国税庁HP参照)。

◎ CRS情報の活用事例

CRS情報により、海外に預金口座を保有していることを把握し、その預金から発生した利子が申告漏れとなっていた事実が判明

CRS情報により、海外の被相続人名義の預金口座を把握し、その預金口座と、調査で新たに把握した海外の不動産が申告漏れとなっていた事実が判明

CRS情報により、法人の代表者が海外に保有している預金口座に多額の残高があることを把握し、受取手数料を海外の個人名義口座で回収することによって収入から除外していた事実が判明

CRSのイメージはこのような感じです。

この後見る、CARFも、とりあえずは、このような手順となることをイメージしておけばいいのではないかと思います。

ここからが本題です。

OECDは、暗号資産について、伝統的な金融機関との相互作用なしに、かつ、中央管理者に取引等を完全には把握されることなしに、移転や保有が可能なものであるという認識を示しています。

また、暗号資産の口座は上記のCRS(共通報告基準)による報告対象に含まれないか、含まれても信頼できる方法で税務当局に報告される可能性は低いとしています。

(個人的には、OECDが、個人のウォレットで保有され、法域を超えて移転しうる暗号資産が違法な活動や脱税のために使用されることに対するリスクを指摘している点に注目しています。)

また、暗号ベースその他の電子マネー、CBDC(中央銀行デジタル通貨)など電子的保管・決済機能を有する新しい決済手段が登場し、これらが上記のCRS(共通報告基準)の対象とならない者によって提供されているという認識を示しています。

このような背景事情のもと、OECDは、税務当局が利用可能な税の透明性を確保する手段の近代化が必要であると考え、今回、①暗号資産報告フレームワーク(CARF)、②CRSの改訂、③CRSの包括的レビューという3つの施策を打ち出しました。

この記事では、このうち、①のCARF(暗号資産報告フレームワーク)をとりあげています。

2 CARFの内容

(1)CARFの3つのビルディングブロック

上記のうち、①国内法への置換えが可能なCARFの規則と注釈を完成後に、②暗号資産利用者の居住地国との間でCARFにより収集した情報を自動的に交換するための各国当局間の取決め等、③情報交換をサポートするための技術的な解決策という、残り2つをさらに発展させる予定ということです。

(2)暗号資産の定義と報告の対象となる暗号資産の範囲

日本の税法は、資金決済法上の暗号資産の定義を引用しています。

が、この記事では、そのことは忘れてください!!

CARFにおける暗号資産の定義は次のとおりです。

「暗号により保護された分散型台帳又は類似の技術に依拠して取引を検証し、安全性を確保する価値のデジタル表現」(a digital representation of value that relies on a cryptographically secured distributed ledger or a similar technology to validate and secure transactions.)

このうち、CARFによる報告の対象となる暗号資産(対象暗号資産)は、クローズドループ暗号資産とCBDC(中銀デジタル通貨)を除く全ての暗号資産です。

クローズドループ暗号資産の定義も含めて、図表で整理しておきました。

報告対象となりうる暗号資産の中には、NFT(ノンファンジブルトークン)やステーブルコインも含まれうるということになります。

(3)報告義務を負う仲介者の範囲(対象暗号資産サービスプロバイダー)

CRSでは、金融機関が報告義務を負っていました。

CARFでは、暗号資産サービスプロバイダーが報告義務を負います。

暗号資産サービスプロバイダーとは、ビジネスとして、交換取引の相手方又は仲介者として行動すること、取引プラットフォームを利用可能にすることを含めて、顧客のために又は顧客に代わって交換取引を行うサービスを提供するすべての個人又はエンティティのことです。

暗号資産サービスプロバイダーは、暗号資産の価値と交換取引に最もよく、最も包括的にアクセス可能な者であり、FATF(金融活動作業部会)の目的のために義務を課せられた主体でもあるため、AML/KYC文書を含め、顧客の必要な文書を収集し、レビューする立場である、と考えられたことによります。

(4)報告対象となる取引の範囲等

CARFでは、大きく分けて、3つの取引を報告対象としています。

①交換取引、②報告対象となる小売店への支払取引、③その他の報告の対象となる暗号資産の移転です。

①の交換取引は、対象暗号資産とフィアットの交換、1種類以上の対象暗号資産との交換です。

②の報告対象となる小売店への支払取引とは、財・サービスの対価として行う対象暗号資産の譲渡です。

小売店(加盟店)の顧客も対象暗号資産サービスプロバイダーの顧客として扱い、取引の価値を報告することになります。

③のその他の報告の対象となる暗号資産の移転とは、1人の暗号資産利用者の暗号資産アドレス又は口座から、あるいは暗号資産アドレス又は口座に対して(同一の利用者のために対象暗号資産サービスプロバイダーによって管理されるものを除く)、対象暗号資産を移動する取引であって、取引時点において、対象暗号資産サービスプロバイダーが利用可能な情報に基づいて、その取引を交換取引であると判断できないものです。

どのような態様で報告することになるのかというと、たとえば、次のような感じです。

取引は暗号資産の種類ごとに集計され、外部取引と内部取引とに区別されたものを報告

税務当局における有用性を高めるために、暗号資産間取引と、暗号資産・フィアット間取引を区別

情報を有する場合には、移転の類型(例:エアドロ、ステーキング又は貸付けから得られる収入)ごとに分類

暗号資産・フィアット間取引について、支払又は受領するフィアットの金額を取得金額又は総収入金額として報告

暗号資産間取引について、取得時の暗号資産の価格と処分時の総収入金額をフィアットに換算して報告(①暗号資産Aの処分(処分時点の時価に基づく総収入金額)と、②暗号資産Bの取得(取得時点の時価に基づく取得価額)という2つの報告要素に分解)

報告事項の例もいくつか挙げておきます。ただし、国内法の状況によっては報告を求められないものもあります。

(もっとも、CARFの導入に伴い、関連する国内法が整備される可能性もあるでしょう)

各報告対象者の氏名、住所、居住地管轄、納税者番号、生年月日及び出生地(個人の場合)

デューディリジェンス手続の適用後に報告対象者である1人以上の支配者を有すると認識されたエンティティの場合には、その名称、所在地、居住地管轄、納税者番号及び各報告対象者の名前、住所、居住地管轄、納税他番号、生年月日、出生地、ならびに各報告対象者がエンティティの支配者であることによる役割

暗号資産の種類ごとに、対フィアット取引の取得に係る支払総額、処分に係る受領総額の合計、単位数の合計及び対象取引数

他の対象暗号資産の取得・処分に関する時価総額、単位数の合計及び対象取引数

こういった報告事項に合わせる形で、まずは、暗号資産利用者が上記の情報を対象暗号資産サービスプロバイダーに提供することになりそうですね。

また、報告の範囲から外れるものへの対応をも検討されています。

報告対象となる仲介者が関与しない納税者の暗号資産の保有・移転の可視性を高めるための取組みです。

その中で、対象暗号資産サービスプロバイダーが暗号資産利用者のために対象暗号資産を移転する場合のその移転先の外部ウォレットのリストの報告を、税務当局がオプトイン方式で受領することが提案されています。

ただし、当該プロバイダーが、そのアドレスが他の対象暗号資産サービスプロバイダーと関連していることを知っているか、知っているとする理由がある場合を除くとしています。

(5)意見募集項目(抜粋)

パブリックコンサルテーションのための意見募集項目について、いくつか抜粋して紹介いたします。

【暗号資産の範囲】

CARFは適切な範囲の暗号資産をカバーしているか?

暗号資産の範囲を広げる又は狭める必要があるか?必要があるならば、その理由は?

クローズドループ暗号資産の定義には、クローズドループの環境で動作する暗号資産を特定するために適切な基準が含まれているか。

クローズドループ暗号資産又はCBDC以外で、税務コンプライアンスの観点から低リスクであり、よって報告対象から除外すべき種類の既存の暗号資産があるか?

NFT は、実際に支払や投資目的で使用される場合、仮想資産として FATF 勧告の対象範囲に含まれる。CARFの下では、NFTは、価値を表し、取引又は移転が可能である場合に暗号資産に該当しうる。すると、報告対象となるNFTは、通常、暗号資産としてCARF、仮想資産又は金融資産としてFATF勧告の両方の対象となることが予想される。特に、CARFの暗号資産の定義に該当するが、FATF勧告の仮想資産又は金融資産には該当しないNFT、またはその逆となるものがあるか?

【報告義務】

CARFは、暗号資産の報告対象取引に関して、各取引時に単一のフィアットで決定かつ報告される時価(FMV)に基づいて報告することを要求している。

仲介者は、暗号資産のフィアット通貨による時価相当額を維持しているか?そのような時価に基づいて報告することは困難か。もし困難であれば、それらに対応するためにどのようなことを提案をするか?

暗号資産の対象取引の評価について、望ましい代替的アプローチはあるか。

NFT や未上場の他のトークンなど流動性の低いトークンに評価のルールを適用し、時価を認定することは特に困難であるか?その場合、CARF において採用しうる望ましい評価方法の詳細は?

特定のあらかじめ定義された移転の類型(例:ハードフォーク、その他の理由によるエアドロ、 貸付、ステーキング)に基づく移転の報告要件について、対象暗号資産サービスプロバイダー は、当該移転の類型に従い、移転を特定し、報告目的のために分類するのに必要な情報を有しているか。日常的に発生し、顧客のために又は他の目的のために個々に識別される他の移転の種類があるか?

ウォレットアドレスに関する報告の提案について、対象暗号資産サービスプロバイダーが管理する顧客のウォレットから対象暗号資産が移転される場合の送金先となるウォレットアドレスを報告するという提案された義務は、関連する対象暗号資産サービスプロバイダーに具体的な困難をもたらすか?

対象暗号資産サービスプロバイダーは、他の対象暗号資産サービス・プロバイダーに関連するウォレットアドレスを、他の報告暗号資産サービス・プロバイダーに関連しないウォレットアドレスと区別するための情報を有しているか、又は取得することができるか?

OECDは、対象暗号資産サービスプロバイダーが管理する顧客のウォレットの送金元であるウォレットアドレスに関しても報告を求めることを検討している。この情報は入手可能か?この情報を提供することは、対象暗号資産サービスプロバイダーのコンプライアンスの負担を大幅に増加させるか?対象暗号資産サービスプロバイダーの関与なしに行われる取引の可視性をより効率的に高めるために考えうる代替的な義務(ウォレットアドレスではなく暗号資産利用者に関連する公開鍵の報告など)はあるか?

CARFによる情報は年に1回報告されることになる。対象暗号資産サービスプロバイダーが前年の情報を報告しうる最短の日付はいつか?

3 まとめ

CARFに対する細かい検討は措くとしても、CARFの提案では、CRSやFATFと

の連携や協働が所々で意識されているように思います。

日本の厳しい暗号資産税制(ただし、分離課税ではないという単純な議論ではありません💦)を検討した後に、このCARFにも触れると、これらが、純粋に課税するための規定なのか、課税情報の収集のための制度なのか、利用を抑制する方向での規制なのか、よくわからなくなってきました。

CARFでは、NFTやステーブルコインも報告の対象となる暗号資産に含まれうるので、日本法でいう「暗号資産」の定義との関係で、ややこしくなってきました。

そもそも、「暗号資産」という名称は妥当なのか、ファンジブル性を定義に織り込むべきなのか、NFTやステーブルコインも包摂する定義とすべきなのか、税法はいつまで資金決済法上の暗号資産の定義に依拠すべきなのか、いつまで支払手段性を重視するのか(でも、NFTの登場で支払手段性が強まった暗号資産もあります)、などいろいろ議論の余地がありそうです。

CARFの案を受けて、暗号資産取引所の負担は結構増加することになりそうですかね。業界団体からどのような意見が提出されるのかが注目されます。

後は、NFTマーケットプレイスやプラットフォームを提供する事業者がどうなるのか・・・・OpenSeaなどKYCを実施していない事業者はどうなるのか

。

カオーリア会計事務所HP:https://kaoria-tax.com/