来週の相場見通し(3/25~3/29)①

1.はじめに

今週は中銀ウイークとなった。私は、非常に重要な1週間であったと思っている。今週はスイス中銀が予想外にいち早く利下げに動いた。5月にはスウエーデン、6月にはFRB、ECB、カナダ中銀、8月までには英国、オーストラリアも利下げを開始すると目されている。いよいよ主要国の利下げサイクルが開始されるのだ。もちろん日本は別のベクトルで動いている。市場では、日銀が7月あるいは10月に追加の利上げを行うとの見方に傾いている。今週は、こうした中央銀行の動向と、それに伴う論点や金利の動向を考える。まずは、FRBの状況から始めよう。

2.米国の状況

(1)FRBの成績表

FRBには「ダブルマンデート」と呼ばれる2つの責務がある。「物価の安定」と「雇用の最大化」である。下のチャートは、物価の状況としてCPIの前年比を、雇用の最大化として失業率を取り上げて、コロナ以降の推移を見たものである。コロナショックで、まずは労働市場において失業率が跳ね上がっているものの、その回復は極めて速かったことが分かる。一方でインフレ率については、タイムラグを伴いながら、じりじり上昇している。21年の夏場に青い線とオレンジ色の線が交わり、その後は逆転していく。乱暴に言えば、この時点からインフレ上昇のリスクのほうが、労働市場悪化のリスクよりも深刻になっていったということだ。但し、この時点ではFRBは「インフレは一過性」という判断を維持しており、インフレを脅威とは考えていなかった。FRBがその判断を変えていくのは、21年後半から22年前半であった。

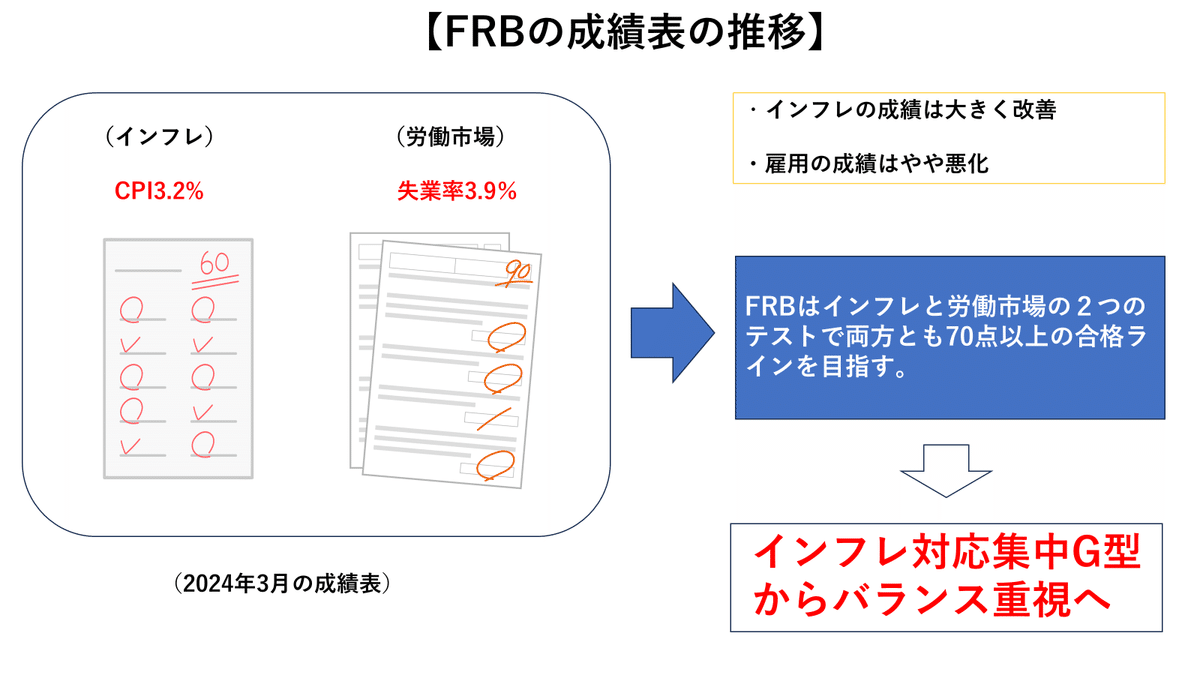

さて、FRBが最初の利上げを開始したのは22年3月だが、FRBが「物価の安定」と「雇用の最大化」という2つの試験を行っているとすれば、その成績表は下の図のようなイメージであった。インフレについては目標の2%に対して8.5%まで上昇しており、完全に落第点だ。ここでは30点としているが、もっと低い点数かもしれない。一方で雇用の最大化では、失業率が3.6%と完全失業状態であり、100点だ。もちろん「労働市場の質」は考慮していない。失業率だけで点数をつければ100点である。もし、私が学生で、インフレの試験で落第点、労働市場のテストで100点を取っている状況なら、労働市場に対する勉強を止めて、インフレの落第点を挽回するために集中することだろう。FRBも同じである。労働市場が少しくらい悪化しようとも、インフレを退治する。こういう状態に追い込まれたのである。

22年夏のFRBは、まさに受験生の「夏季集中講座」のような展開であった。下のチャートは、FRBの利上げの推移だが、網掛け部分は22年の6月から9月である。なんと75bpの利上げを4会合連続で行ったのだ。通常の利上げ幅は25bpであるから3倍の利上げを4会合連続で行った。すなわち12倍速学習で、勉強の遅れを必死に取り戻そうとしたのである。普通であれば、こんな無理な勉強をすれば受験生は体を壊す。同じようにFRBがこんな大胆なことをすれば、米国の景気は壊れる。ゆえに当時は多くの識者が「米国経済はハードランディングする」と予測していたのだ。

さて、そうしたインフレ退治に特化した「がり勉」を継続したFRBは、現在はどういう成績表なのだろうか?その頑張りを確認しておこう。

インフレは3.2%まで低下した。最悪期は9.1%まで上昇してところから、大きく改善させた。インフレ目標の2%には到達していないものの、合格点の70点まではもう少し(ラストワンマイル)の60点である。一方で勉強を怠ってきた労働市場はどうだろう。直近の失業率は3.9%であり、満点からは点数が落ちたものの、立派に合格点を維持している。普通、このような状況であると、どういう評価がされるだろうか?「インフレの改善は頑張ったね。よくやっている。合格点までもう少し。しかし、体のことも考えて、ゆっくり勉強を継続しよう」となるだろう。また、この成績の驚くべきことは、労働市場の点数が高い水準で維持されていることである。労働市場の勉強は無視して、インフレの勉強に集中してきたのに、労働市場の点数が大きく落ちない。これが驚愕なのだ。いわゆる市場関係者を悩ませてきた「米国経済がFRBの利上げでも、驚くべきほど底堅い」という点である。但し、逆にこういう状態だと「欲」が出てくるものだ。うまくいけば、インフレも労働市場も同時に合格点を取れる可能性がある。そうなると、これまで無視してきた労働市場も意識することになる。まだ労働市場は依然として合格点であるものの、点数が9低下してきていることは間違いない。インフレ目標の70点をクリアしても、その時に労働市場が65点まで低下してしまうのは嫌だ。従って、ここからはバランスを意識しながら、勉強していくスタイルになる。

これがFRBの状況である。毎月のインフレテストでは65点を取ったり、55点を取ったりと「でこぼこ」するのは自然だ。大きな流れとして30点の酷い落第点から、合格ラインの70点に「平均的な取得点数」は底上げされてきている。パウエル議長が、このところ盛んに主張していることは、そういうことだ。

今回のFOMCでも、パウエル議長は直近のインフレ指標の上振れを大きく心配していない姿勢を示した。そしてPCEの24年の予想を引き上げたにも拘わらず、今年は3回の利下げ見通しが据え置かれた。このことは、無理にインフレテストで合格点まで最速で押し上げる必要はなく、自然体で合格点に時間をかけて到達できる道を選んだということだ。つまりは、「ラストワンマイルを無理に目指す金融政策を放棄」したと言ってもいいだろう。それが、今回のFOMCの非常に重要なポイントなのである。

さて、今回のFOMCではロンガーランが小幅に引き上げられた。一部では、このロンガーランが上昇したことは、中立金利の上昇を意味しており、長期金利は低下しにくくなったとの見方がある。私は、米国の中立金利の議論は、これからも重要なテーマとして議論が続くと思っている。サマーズ元財務長官は、FRBの今回のハト派的な姿勢を批判するとともに、「中立金利を見誤っている。米国の中立金利は4%近辺に上昇している」と発言した。私も水準はともかく、米国の中立金利は上昇していると考えている。しかし、それは新しい議論ではなく、今回のロンガーランの引き上げを大きく騒ぐ必要はないと思っている。下の表は、FRBのロンガーラン見通しの推移である。見方としては、直近の3月の会合ではロンガーランを3.75%と予想しているメンバーが1名いるということで、最も多い8名が2.5%と見込んでいることを示している。一番右側の22年9月時点では、ロンガーランは2.5%であるが、その分布は現在とは大きく違う。当時は2.25%を予想しているメンバーが6名もいた。一番高い水準でも3%である。このように回を追うごとに、ロンガーランの分布は少しづつ引き上げ方向にシフトしてきている。ゆくゆくは2.5%から上方シフトするのは自然だ。しかし、これが3.5%や4%に向かうなら大きな状況変化なのだが、今回程度の変動は驚くことではない。

下のチャートのオレンジ色のラインは、FRBのロンガーランの推移である。現在の2.5%は2019年6月以降継続しているが、2018年後半は3%であったし、2015年頃は長期間3.8%で推移していた。ロンガーランは変動するのである。

また、このチャートの青い線は30年金利である。これまでは「30年金利は、ロンガーランを大きくは超えない」というのが市場の共通見解であった。実際に下のチャートのように、30年金利はロンガーランが上限となり、一時的に超えても、すぐにロンガーランを下回る水準に戻ってきた。その法則が、コロナショック後のインフレ環境によって壊れている。インフレが鈍化してきている割には、元のロンガーランと30年金利の関係に戻っていない。インフレ目標に到達する過程で、このロンガーランと30年金利の関係がどう推移するのかは、今後の注目だ。サマーズ氏が指摘するように、ロンガーランが4%であり、30年金利が4%程度で推移するようになるのか、あるいはロンガーランは3%程度で、30年金利がこれから3%割れに向かって低下していくのか。コロナ直後の30年金利の2%割れは異常値だと思うが、30年金利の安定的な居所はまだ不明なのだ。

さて、FOMCを受けて、市場の利下げ見通しは以下のように小幅に修正された。現状では6月からの利下げ開始が8割程度織り込まれている。年内は3回の利下げが100%見込まれている状況だ。

いよいよ利下げサイクルに入っていくのだろう。次に、過去の利下げ局面を取り上げる。

(2)過去の利下げサイクルと特徴

FRBの利下げスタートから2ヵ月前のマーケットの動きを以下の表にまとめた。1989年以降の7回の利下げ局面である、水色は「景気後退による利下げ」であり、黄色が「大きなショックによる利下げ」、そしてオレンジ色が「金融正常化の利下げ」と色分けした。のとほど、色分けごとに分析していく。ここでは全体を俯瞰してほしい。利下げ開始月の2ヵ月前から米金利は大きく低下している。それに伴い為替市場では円高傾向にあるようだ。株式市場は総じて冴えない展開だ。

同じように、下の表は利下げ月から3カ月後(利下げ月を含む)の市場の動向である。米金利は低下を継続している。株式市場は持ち直している。為替市場では円高が抑制されている。

それでは、各ケース毎に見ていこう。

【金融正常化の利下げ】

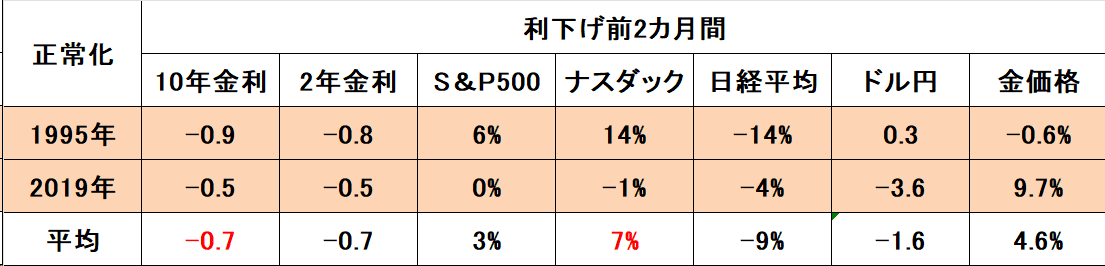

まずは今回と同様の「金融正常化の利下げ」である。景気後退でも、金融ショックが発生しているわけでもなく、金融正常化として利下げをするパターンだ。

下の表のように利下げ開始から2ヵ月前、今回に該当するとFRBが6月から利下げをするとするならあ4月~5月の市場の動向であるが、10年金利は平均で70bp低下している。2年金利も同じ幅で低下だ。株式市場ではS&P500が3%、ナスダックが7%上昇している。為替市場では円高が進んでおり、日経平均は▲9%も低下している。但し、このパターンは事例が2件しかないこと。1995年は日本では阪神淡路大震災や地下鉄サリン事件など特殊事情も多いため、日本株の動向は無視していいだろう。ポイントは米金利が、利下げ開始月の2ヵ月前から大きく低下していることである。

次に3カ月後はどうだろうか?10年金利は20bp更に低下している。米国株は上がり続けている。FRBの利下げを挟む5カ月間で米長期金利は90bp低下し、ナスダックは12%も上昇しているのだ。

【景気後退ケース】

次に米国経済が景気後退する中で、FRBが利下げをしているケースだ。この場合にも利下げの2ヵ月前から10年金利、2年金利は大きく低下している。但し、株式市場は利下げ期待の中でも冴えない動きだ。2001年は景気後退でもあり、ハイテクバブルショックも重なっているため、これもちょっと解釈に注意は必要だが、「金利は低下、株式市場は冴えない」程度に捉えておけばいいだろう。

利下げ後の3カ月間では、10年金利、2年金利ともに低下しているが、景気後退のケースでは2年金利の低下幅が大きい。FRBの連続の追加利下げを反映しているのだろう。こちらも2001年のケースを除けば、株式市場の状況は大きく異なるため、注意が必要だ。

【ショック時利下げ】

1998年のロシア危機、LTCM破綻などの事件が起こった1998年と2000年のコロナショックの利下げである。2001年のハイテクバブル崩壊や、2008年の金融危機などもショックなのだが、それらは景気後退を伴っているため、ここには入れていない。これは景気後退を伴わない一時的なショックである。

このパターンの時も、なぜか金利は2ヵ月前から低下しているほか、株式市場も大きく下落している。ショックのはずなのに…逆に言えばショックは順風なときに突然起こるのではなく、泣きっ面に蜂のように、不調な時に追加で起こるのかもしれない。

3カ月後については、株式市場の特徴がよく表れている。金利は依然として低下基調にあるのだが、「未来を織り込む株式市場」は、こういう一時的なショックについてはリバウンドが恐ろしく強いことが分かる。ショックで売られ過ぎたときは、まさに長期投資の好機なのである。

このように過去の利下げ局面を見ていくと、1つ確度が高いことが読み取れる。「なんだかんだ言っても、最初の利下げの前後数か月間は、米金利は大きく低下する」ということだ。もしもFRBが6月に利下げをするなら、他に色々な状況はあったとしても、4月から8月は債券投資のゴールデン期間であり、同時にハイテク株などを中心に米国株にも強いサポートが吹くということだ。私は米長期金利はこのゴールデン期間に3.8%を目指して、低下していくと考えている。

しかも、今回は冒頭に述べたように、各国がほぼ同時タイミングで利下げをスタートする。下の図は米国、欧州、英国、カナダの政策金利の合計と、それらの国のGDPの積み上げである。左のチャートからは、以下に過去2年の利上げ局面が激しいものだったかが分かる。但し、水準的には過去にも同じように高い時期があった。しかし、過去の金利が高い時期は、各国のGDPの山も現在よりも2倍から3倍も高いのだ。(右側)

何が言いたいかと言えば、米国は経済も強くて金利が高いわけだが、他の地域は経済状況に対して、金利は高過ぎるということだ。ゆえに利下げサイクルが開始された場合、米国はともかく他国の利下げは「長くて深い利下げ」になる可能性が高いということだ。今の時点では、ECBなどもインフレ再燃を警戒して、連続利下げには慎重な姿勢を示しているが、恐らくは連続利下げになっていくと私は見込んでいる。こうした世界の利下げサイクルは、巡り巡って結局は、米国株に最も大きな恩恵となるではないだろうか。

さて、日銀について取り上げる時間がなくなってしまった。時間が許せば、明日日銀と円金利、為替動向について整理したい。

良い週末を!